Навигация

Модели Миллера-Ора и Баумоля

1.7 Модели Миллера-Ора и Баумоля

Целью моделирования при управлении запасами является определение оптимального объёма товарно-материальных ценностей, учитывая риск потери ликвидности и поддержание определённой доходности. Для определения оптимального остатка денежных средств, как уже отмечалось выше, используют чаще всего модели Баумоля или Миллера-Орра.

Наиболее широко используемой в этих целях является модель Баумоля, который первый трансформировал для планирования остатка денежных средств модель EOQ. Исходными положениями Модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых вложений и изменение остатка денежных активов от их максимума до минимума, равного нулю.

В соответствии с моделью Баумоля затраты предприятия на реализацию ценных бумаг в случае хранения части денежных средств в высоколиквидных бумагах сопоставляются с упущенной выгодой, которую будет иметь предприятие в том случае, если откажется от хранения средств в ценных бумагах, а следовательно не будет иметь процентов и дивидендов по ним.

Модель позволяет рассчитать такую величину денежных средств, которая минимизировала бы и затраты по трансакциям и упущенную выгоду. Расчёт осуществляется по формуле:

С = 2ВТ/г

Где, В — общие издержки, связанные с продажей ценных бумаг (затраты по трансакциям);

Т — общий объём денежных средств, необходимых для данного периода времени;

г — процентная ставка, определяющая среднерыночную доходность по ликвидным ценным бумагам.

В том случае, когда невозможно определить объём необходимого на период размера денежных средств, а остаток денежных средств изменяется случайным образом, для определения оптимального размера денежных средств применяется модель Миллера-Орра.

Модель Миллера-Орра представляет собой еще более сложный алгоритм определения оптимального размера остатков денежных активов. Исходные положения этой модели предусматривают наличие определенного размера страхового запаса и определенную неравномерность в поступлении и расходовании денежных средств, а соответственно и остатка денежных активов. Минимальный предел формирования остатка денежных активов принимается на уровне страхового остатка, а максимальный — на уровне трехкратного размера страхового остатка.

В модели Миллера-Орра устанавливаются контрольные границы величины денежных средств: верхняя и нижняя. Когда остаток денежных средств достигает верхнего предела, то ценные бумаги покупаются, при достижении им нижней границы бумаги продаются. Нижняя граница остатка денежных средств определяется по формуле:

Z = Sqrt((3b*δ²)/4r)

Где, Z — нижняя граница,

b — постоянные издержки по операциям с ценными бумагами,

δ² — дисперсия денежных потоков,

r — процентная ставка по высоколиквидным рыночным ценным бумагам.

Оптимальное значение верхней границы определяется как 3Z. (Н = 3Z).

Средний остаток денежных средств рассчитывается по формуле:

М = (Z + Н)/3

Несмотря на четкий математический аппарат расчетов оптимальных сумм остатков денежных активов обе приведенные модели (Модель Баумоля и Модель Миллера-Орра) пока еще сложно использовать в отечественной практике финансового менеджмента по следующим причинам:

- хроническая нехватка оборотных активов не позволяет предприятиям формировать остаток денежных средств в необходимых размерах с учетом их резерва;

- замедление платежного оборота вызывает значительные (иногда непредсказуемые) колебания в размерах денежных поступлений, что соответственно отражается и на сумме остатка денежных активов;

- ограниченный перечень обращающихся краткосрочных фондовых инструментов и низкая их ликвидность затрудняют использование в расчетах показателей, связанных с краткосрочными финансовыми вложениями.

1.8 Управление ликвидностью

Ликвидность - способность активов превращаться в деньги быстро и легко, сохраняя фиксированной свою номинальную стоимость.

Исходя из данного выше определения ликвидности мы можем дать следующее определение управлению ликвидностью:

Управление ликвидностью - деятельность предприятия по размещению средств, чтобы можно было в любой момент расплатиться по обязательствам, позволяющему в короткий период времени превратить активы в денежные средства.

Существует ряд методов управления ликвидностью. Коммерческие банки чаще всего используют следующие методы:

а) общий метод распределения средств, заключающийся в распределении привлеченных и собственных средств по каналам размещения из единого фонда в соответствии с потребностями и интуицией;

б) метод распределения активов (конверсии средств), заключающийся в размещении активов в соответствии со сроками пассивов (например, срочные вклады до одного года направляются на предоставление кредитов до одного года);

в) метод научного управления, использующий аппарат математического программирования для оптимизации распределения средств, ресурсов, обеспечивающего высокий уровень надежности.

Все инструменты управления ликвидностью можно разделить на:

- инструменты управления портфелем активов;

- инструменты управления пассивами;

- инструменты управления доходами и прибылью.

Основные инструменты первой группы - покупка и продажа активов. Именно вопрос сколько не инвестировать является основным в управлении ликвидностью.

Другими инструментами управления активами являются:

- использование производных финансовых инструментов для снижения инвестиционных рисков;

- передача активов в управление или аренду;

- сделки Репо;

- получение кредита под залог активов.

Среди инструментов управления пассивами можно назвать:

- получение банковского кредита (напр. кредитная линия для исполнения текущих платежей, не увеличивая общий объем обязательств изменяет их структуру);

- конвертация обязательств одного вида в другие;

- выпуск ценных бумаг.

Инструменты управления доходами и прибылью обычно находятся вне сферы компетенции лиц, отвечающих за управление ликвидностью, однако в случае кризиса ликвидности инструменты этой группы все же могут использоваться. Т.е. могут быть внесены изменения в ценовую политику, производственную политику, и т.д. и т.п.

Похожие работы

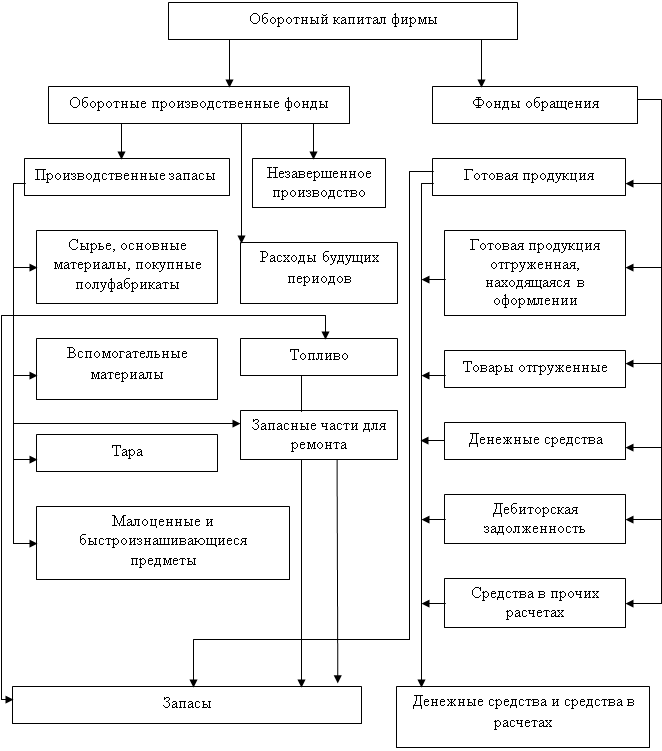

... подразделений правил пожарной безопасности и внутреннего трудового распорядка; 7.3. Ответственность сотрудников Отдела определяется должностными инструкциями. Глава 2. Теоретические основы системы управления оборотным капиталом 2.1 Управление оборотными активами и капиталом Краткосрочное финансирование связано в основном с оборотными активами и краткосрочными пассивами. Как ...

... совершенствование системы снабжения и сбыта; снижение материалоемкости и энергоемкости продукции; повышение качества продукции и ее конкурентоспособности; сокращение длительности производственного цикла и др. Глава 2. Анализ управления оборотным капиталом на примере ФГУП «ОМО им. П.И. Баранова» 2.1 Краткая характеристика предприятия ФГУП «ОМО им. П.И. Баранова» основано в 1916 году ( ...

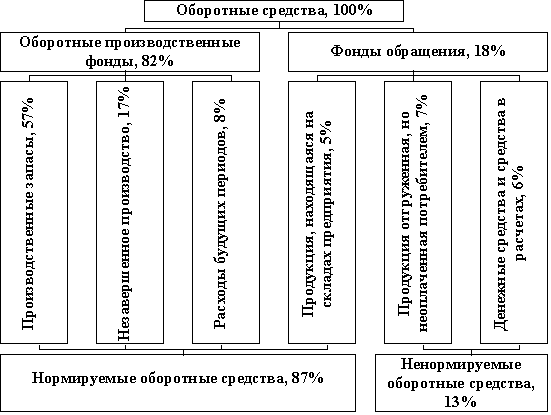

... определяет объем средств, направленных организацией на модификацию и усовершенствование собственности и на финансовые вложения в другие организации. 2. РАЗРАБОТКА ПОЛИТИКИ УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ 2.1. Содержание политики управления оборотным капиталом Термин «оборотный капитал» относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены ...

... фондов обращения. Управление этой группой оборотных средств направлено на предотвращение необоснованного их увеличения, что служит важным фактором ускорения оборачиваемости оборотных средств в сфере обращения. Управление оборотным капиталом тесно связано с его составом и размещением. В различных хозяйствующих субъектах состав и структура оборотного капитала неодинаковы, так как зависят от формы ...

0 комментариев