Навигация

Изделия, небольшие, компактные, требующие для своего производства высокого уровня технологии требуют ориентации на экспорт

1. Изделия, небольшие, компактные, требующие для своего производства высокого уровня технологии требуют ориентации на экспорт.

2. Изделия, небольшие по размерам, не требующие самой передовой технологии для производства (кинофотоаппаратуры, а также часы среднего качества), требуют ориентации как на экспорт, так и на зарубежное производство. В этих случаях осуществлять производственный контроль не сложно, поэтому такие производства размещаются в развивающихся странах.

3. Изделия, средние по размерам и требующие передовой технологии, подходят для организации зарубежного производства (электробытовые приборы и резиновые шины). Высокий технологический уровень их производства является залогом их высокой конкурентоспособности. Поскольку такие товары требуют особых условий транспортировки, расходы на их товародвижение велики. В то же время, учитывая их широкомасштабное производство и ориентацию на внешние рынки, управлять такими зарубежными филиалами из материнской компании несложно.

4. Тяжелое энергетическое оборудование (электрогенераторы) нецелесообразно передавать для выпуска на зарубежные филиалы, поскольку оно производится на заказ и управление таким производством на расстоянии затруднено.

5. Сырьевые товары более целесообразно получать со своих подконтрольных зарубежных предприятий или разрабатывать, организуя для этого совместные предприятия.

6. Пищевые продукты и текстильные изделия из-за невысокого технологического уровня производства ориентируются в основном на внутренний рынок, однако продукты, обладающие хорошо известным товарным знаком, Могут экспортироваться, и в отдельных странах может оказываться целесообразным создавать производственные филиалы.

Ориентация японских компаний в зависимости от характера выпускаемой продукции может быть представлена схемой.

Многие японские компании предпочитают стратегия расширения экспорта стратегии зарубежных инвестиций (рисунок 2).

Экспорт | Экспорт и зарубежное производство | Зарубежное производство |

| Кино-фотокамеры | Кино-фотокамеры среднего качества | Электробытовые приборы |

| Часы | Часы Застежки-молнии | Резиновые шины Копировальное оборудование |

| Тяжелое электрооборудование | Проектные разработки Автомобили Суда Сталь Нефтехимические продукты | Древесина Угол ь РУДЫ Железная руда Химические продукты |

Рисунок 2 – Стратегии, предпочитаемые японскими фирмами

Это они связывают, прежде всего, с рискованностью капиталовложений за рубежом. Характерными случаями риска они считают:

требования профсоюзов страны пребывания филиала о повышении заработной платы местным служащим;

производительность труда может оказаться значительно более низкой, чем запланировано;

качество продукции, выпускаемой филиалом, может оказаться более низкой, чем продукции материнской компании;

риск, связанный с политическими, экономическими и конъюнктурными обстоятельствами.

Модель факторов успеха деятельности японских компаний может быть представлена следующим образом:

1) высокий технологический уровень материнской компании, ее стратегия на развитие зарубежных операций;

2) устойчивое финансовое положение материнской компании;

3) компетентность высшего руководства в вопросах учреждения зарубежных филиалов;

Выбор японскими компаниями стратегии можно представить следующей схемой.

| Выбор: ориентация на экспорт | Причина |

| 1. Небольшие фирмы, производящие новейшую продукцию (высококачественные часы, фотоаппаратуру) | Транспортные издержки низки |

| 2. Средние по размерам компании? автомобильные, сталелитейные | Риск зарубежных инвестиций слишком велик |

| 3. Крупные компании, производящие товары на заказ (электрооборудование и суда) | Затруднен производственный контроль над зарубежными филиалами |

| Выбор: Значительное зарубежное производство и небольшой экспорт | |

| 1. Компании, производящие массовые товары с использованием импортного сырья (бумага) | Транспортные издержки высоки Зарубежные инвестиции производятся для обеспечения компании источниками сырья (экспорт готовой продукции затруднен) |

| Выбор: незначительное зарубежное производство и небольшой экспорт | |

| 1. Компании, производящие средние по сложности и уровню технологии товары (бытовые электроприборы, резиновые покрышки) | Успешные зарубежные операции |

| 2. Компании, производящие синтетическое волокно | Продукция не обладает конкурентоспособностью на мировом рынке. |

Рисунок 3 – Выбор японскими компаниями стратегии развития

Стратегия инновации предусматривает ориентацию фирмы на производство продукции, требующей самой передовой, новейшей технологии. Стратегия, направленная на разработку новых видов продукции одна из важнейших областей принятия решений в японских компаниях. Разработка новой продукции дает возможность компании повышать свою конкурентоспособность благодаря выпуску изделий, отличающихся по назначению и использованию от ранее производившихся.

У успешно функционирующих японских компаний 21% продаж приходится на новые товары, которые разработаны за предыдущие 5 лет, они обеспечивают им 23% прибыли. Можно установить прямую связь между степенью обновления продукции и эффективностью функционирования компаний.

Таким образом, основной идеей стратегического управления является идея органичного последовательного приспособления организации к изменяющейся обстановке внешней среды, идея целевого подхода к решению любых управленческих задач и организации системы управления в целом. Но чтобы уметь приспосабливаться к изменениям внешней среды и при этом всегда выдерживать курс на достижение поставленных целей, организация должна иметь стратегию.

Для того, чтобы конкурировать в сложной и быстроизменяющейся сегодняшней обстановке, фирма должна определиться с теми, кто управляет разработкой стратегии – стратегическими менеджерами. Их задача – обеспечение деятельности всей организации по определенному направлению. Они отличаются от функциональных менеджеров, которые обеспечивают реализацию отдельных функций бизнеса (кадры, снабжение, производство, продажа, обслуживание клиентов, учет) и занимают уникальное положение в компании, управляя всей организацией в стратегическом смысле.

2. Комплексный анализ финансово-хозяйственной деятельности ЗАО «Орелнефтепродукт»

2.1 Общая характеристика финансово-хозяйственной деятельности ЗАО «Орелнефтепродукт»

Закрытое акционерное общество «Орелнефтепродукт» создано в соответствии с Гражданским Кодексом Российской Федерации и Федеральным законом Российской Федерации «Об акционерных обществах» №14-ФЗ от 08.02.98 г.

Общество является юридическим лицом и строит свою деятельность на основании Устава и действующего законодательства Российской Федерации.

Общество имеет право от своего имени заключать договора, приобретать и отчуждать имущественные и неимущественные права, иметь права и обязанности, соответствующие целям и видам деятельности общества, быть истцом и ответчиком в суде, в том числе третейском и арбитражном.

Целями деятельности Общества являются расширение рынка товаров и услуг, а также извлечение прибыли.

Общество вправе осуществлять любые виды деятельности, не запрещенные законом. Видами деятельности Общества являются:

- реализация нефтепродуктов, в том числе через автозаправочные станции;

- реализация расфасованных нефтепродуктов;

- оказание услуг по хранению нефтепродуктов и т.д.

Общество осуществляет свою деятельность на основании любых, за исключением запрещенных законодательством, операций, в том числе путем:

- проведения работ и оказания услуг по заказам юридических лиц и граждан, как в России, так и за рубежом, на основании заключенных договоров или в инициативном порядке на условиях, определяемых договоренностью сторон;

- поставок продукции, выполнения работ, оказания услуг в кредит, оказания финансовой или иной помощи на условиях, определенных договоренностью сторон;

- участия в деятельности других юридических лиц путем приобретения их акций, внесения паевых взносов;

- создания совместных предприятий с иностранными юридическими лицами и гражданами, в соответствии с действующим законодательством;

- осуществления совместной деятельности с другими юридическими лицами для достижения общих целей.

Отношения участников с Обществом и между собой, регулируются законодательством РФ и Уставом ЗАО «Орелнефтепродукт».

Органами управления Общества являются:

- Общее собрание участников Общества.

- Генеральный директор.

Высшим органом управления Общества является Общее собрание участников. Один раз в год Общество проводит годовое общее собрание. Проводимые помимо годового Общие собрания участников являются внеочередными.

Единоличным исполнительным органом Общества является Генеральный директор. Генеральный директор, не являющийся участником Общества, может участвовать в Общем собрании участников с правом совещательного голоса.

Срок полномочий Генерального директора составляет 5 (пять) лет. Генеральный директор может переизбираться неограниченное число раз.

Генеральный директор руководит текущей деятельностью Общества и решает все вопросы, которые не отнесены настоящим Уставом и законом к компетенции Общего собрания участников Общества.

Генеральный директор:

- без доверенности действует от имени Общества, в том числе представляет его интересы и совершает сделки;

- выдает доверенности на право представительства от имени общества, в том числе доверенности с правом передоверия;

- издает приказы о назначении на должности работников Общества, об их переводе и увольнении, применяет меры поощрения и налагает дисциплинарные взыскания;

- рассматривает текущие и перспективные планы работ;

- обеспечивает выполнение планов деятельности Общества;

- утверждает правила, процедуры и другие внутренние документы Общества, за исключением документов, утверждение которых отнесено настоящим уставом к компетенции Общего собрания участников Общества;

- определяет организационную структуру Общества;

- обеспечивает выполнение решений Общего собрания участников;

- подготавливает материалы, проекты и предложения по вопросам, выносимым на рассмотрение Общего собрания участников;

- распоряжается имуществом Общества в пределах, установленных Общим собранием участников, настоящим уставом и действующим законодательством;

- утверждает штатные расписания Общества, филиалов и представительств Общества;

- открывает расчетный, валютный и другие счета Общества в банковских учреждениях, заключает договоры и совершает иные сделки, выдает доверенности от имени Общества;

- утверждает договорные тарифы на услуги и продукцию Общества;

- организует бухгалтерский учет и отчетность;

- представляет на утверждение Общего собрания участников годовой отчет и баланс Общества;

- принимает решения по другим вопросам, связанным с текущей деятельностью Общества.

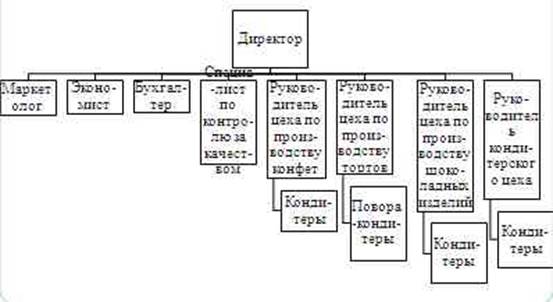

Данный тип организационной структуры относится к линейно-функциональному типу. Он позволяет наиболее полно использовать все виды ресурсов на предприятии с целью наиболее эффективного производства конечного продукта. На каждом этапе есть свой руководитель, следящий за производством и работой организации. Все они, в свою очередь, подчиняются директору.

Данный тип организационной структуры позволяет осуществлять разделение труда, что служит одним из принципов эффективного производства.

В каждом структурном подразделении есть свой руководитель, следящий за производством и его работой.

Далее рассмотрим преимущества и недостатки организационной структуры управления ЗАО «Орелнефтепродукт».

Преимущества организационной структуры ЗАО «Орелнефтепродукт»:

– четкая система взаимных связей функций и подразделений. То есть за каждым подразделением и всеми сотрудниками данного подразделения закреплены свои четко определенные функции и задачи, за выполнение которых они несут непосредственную ответственность. Так, например, для каждого работника аппарата управления составляется своя должностная инструкция, в которой указываются квалификационные требования, а так же права и обязанности, соответствующие занимаемой должности;

– четкая система единоначалия – один руководитель сосредотачивает в своих руках руководство всей совокупностью процессов, имеющих общую цель. То есть в каждом конкретном подразделении существует один непосредственный начальник, которому подчиняются и перед которым отчитываются все остальные работники данной службы. При таком подходе к организации работы руководитель владеет всей необходимой информацией по работе подвластного ему подразделения и может принять меры по решению возникающих проблем;

– ясно выраженная ответственность. Данное преимущество вытекает из двух предыдущих, так как каждый работник обладает своими вполне определенными полномочиями и ответственностью и имеет одного непосредственного начальника;

– быстрая реакция исполнительных подразделений на прямые указания вышестоящих. Данное преимущество основано на том, что руководитель подразделения дает прямые указания конкретному работнику и может в любой момент проконтролировать ход выполнения задания.

Недостатки структуры ЗАО «Орелнефтепродукт»

– отсутствие звеньев, занимающихся вопросами стратегического планирования; в работе руководителей практически всех уровней оперативные проблемы («текучка») доминируют над стратегическими. Так как стратегическое планирование осуществляется только на уровне предприятия в целом, а в подразделениях в основном занимаются решением конкретных сиюминутных проблем;

– тенденция к волоките и перекладыванию ответственности при решении проблем, требующих участия нескольких подразделений;

– малая гибкость и приспособляемость к изменению ситуации;

– критерии эффективности и качества работы подразделений и организации в целом разные. Эффективность и качество работы некоторых отделов или подразделений невозможно определить с помощью таких показателей как объем произведенной продукции, рентабельность; т. к. эффективность функционирования в целом определяется на основе вышеперечисленных показателей, то иногда очень трудно оценить вклад конкретного отдела в повышение или понижение эффективности работы предприятия;

– тенденция к формализации оценки эффективности и качества работы подразделений приводит обычно к возникновению атмосферы страха и разобщенности;

Кроме того, весь процесс передачи указания требует значительных временных затрат, что препятствует оперативности его выполнения;

– перегрузка управленцев верхнего уровня. Так как в подчинении у каждого директора по конкретным вопросам находится большое число отделов и служб, то для контроля за их деятельностью требуется много времени, сил и знаний;

– повышенная зависимость результатов работы организации от квалификации, личных и деловых качеств высших управленцев. Из-за того, что все ключевые вопросы деятельности организации определяются именно управленцами высшего звена, то правильность, своевременность определения и решения данных вопросов зависят от профессиональных и личных качеств именно руководителей завода.

А теперь отметим недостатки организационной структуры ЗАО «Орелнефтепродукт», не зависящие от ее типа:

– наличие отделов, выполняющих схожие функции. данные подразделения вполне можно было бы объединить;

– практически полное отсутствие компьютеризации работы всех подразделений, что вызывает ряд проблем, таких как: снижение оперативности работы, сложность взаимодействия между отделами, перегруженность персонала и т.д.

2.2 Комплексный анализ финансового состояния предприятияДля комплексной оценки финансово – хозяйственной деятельности ЗАО «Орелнефтепродукт» используется комплекс нижеследующих показателей:

Пэ= В/(Ти+(ОФср.+Оср.)*0,12), (1)

где Пэ – показатель эффективности использования производственного потенциала;

В-выручка рт реализации;

Ти – издержки на оплату труда;

ОФср – среднегодовая стоимость основных фондов;

Оср. – среднегодовая стоимость оборотных фондов.

Пэфд= П/(Ти+(ОФср.+Оср.)*0,12), (2)

где Пэфд – показатель эффективности финансовой деятельности;

П – балансовая прибыль;

Ти – издержки на оплату труда;

ОФср – среднегодовая стоимость основных фондов;

Оср. – среднегодовая стоимость оборотных фондов.

Пэтд= Птр./Зср., (3)

где Пэтд – показатель эффективности использования трудовой деятельности;

Птр. – производительность труда;

Зср – среднегодовая зарплата на одного работника.

Зотд.=В/И, (4)

где Зотд= затратоотдача

В-Выручка от реализации;

И – издержки предприятия.

ООА= В/Оср, (5)

где ООА - показатель оборачиваемости оборотных средств;

В-выручка от реализации продукции;

Оср – среднегодовая стоимость оборотных средств;

Таблица 1 – Комплексная оценка экономической эффективности хозяйственной деятельности ЗАО «Орелнефтепродукт» за 2002–2004 г.

| Показатели | 2003 | 2004 | 2005 | Темп изменения, % | ||

| 2004 г. к 2003 г. | 2005 г. к 2004 г. | 2005 г. к 2003 г. | ||||

| 1. Выручка от реализации продукции | 243078 | 249177 | 294905 | 102,51 | 118,35 | 121,32 |

| 2. Балансовая прибыль | 11394 | 15070 | 15361 | 132,26 | 101,93 | 134,82 |

| -уровень прибыли | 4,69 | 6,05 | 5,21 | 129,03 | 86,13 | 111,12 |

| 3. Среднегодовая стоимость основных фондов | 26490 | 24313 | 38379 | 91,78 | 157,85 | 144,88 |

| 4. Среднегодовая стоимость оборотных средств | 49711 | 60904 | 83768 | 122,52 | 137,54 | 168,51 |

| 5. Издержки предприятия | 249355 | 240660 | 277769 | 96,51 | 115,42 | 111,39 |

| -в том числе расходы на оплату труда | 10530 | 11880 | 13759 | 112,82 | 115,82 | 130,67 |

| 6. Среднесписочная численность работников | 135 | 132 | 147 | 97,78 | 111,36 | 108,89 |

| 7. Производительность труда | 1801 | 1888 | 2006 | 104,84 | 106,27 | 111,42 |

| 8. Среднемесячная заработная плата 1 работника | 6500 | 7500 | 7800 | 115,38 | 104,00 | 120,00 |

| 9. Показатель эффективности использования торгового (производственного) потенциала | 12,36 | 11,27 | 10,38 | 91,23 | 92,07 | 84,00 |

| 10. Показатель эффективности финансовой деятельности | 0,58 | 0,68 | 0,54 | 117,71 | 79,29 | 93,34 |

| 11. Показатель эффективности трудовой деятельности | 0,28 | 0,25 | 0,26 | 90,86 | 102,19 | 92,85 |

| 12. Интегральный показатель эффективности хозяйственной деятельности | 1,26 | 1,25 | 1,13 | 99,19 | 90,69 | 89,96 |

| 13. Оборачиваемость оборотных средств | 4,89 | 4,09 | 3,52 | 83,67 | 86,05 | 72,00 |

| 14. Фондоотдача | 9,18 | 10,25 | 7,68 | 111,69 | 74,98 | 83,74 |

| 15. Затратоотдача | 0,97 | 1,04 | 1,06 | 106,21 | 102,54 | 108,91 |

| 16. Показатель темпа экономического роста предприятия | 106,07 | 90,45 | - | 85,28 | - | |

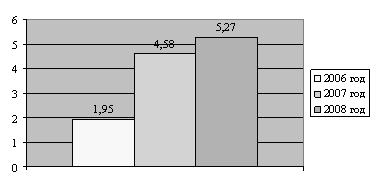

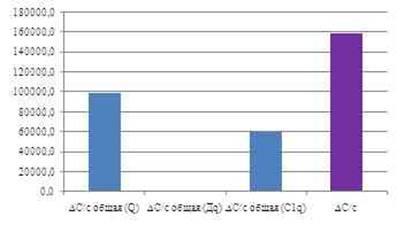

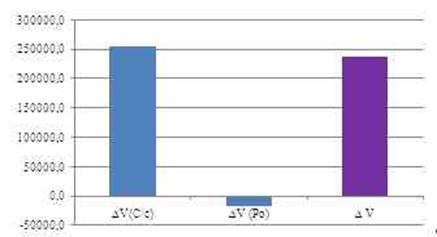

Как видно из таблицы 1, объем выручки от реализации вырос в 2004 году по отношению к 2003 году на 2,512%, в 2005 году по отношению к 2004 году увеличение составило 18,35%, а по отношению к 2003 году – 21,32%. Наибольшего значения балансовая прибыль достигла в 2005 году, и превысила прибыль 2003 года на 34,82%.

Среднегодовая стоимость, как оборотных средств, так и основных средств увеличивалась последовательно за три анализируемых года. При этом сумма оборотных средств росла более высокими темпами что говорит о формировании мобильной структуры активов. При увеличении общей суммы издержек предприятия на 11,39% за три года, сумма расходов на оплату труда выросла за три года на 30,67%, что говорит в частности о наличии на предприятии социальной политики. Производительность труда, так же имеет тенденцию к снижению. Однако показатели отражающие эффективность использования производственного потенциала, эффективности финансовой и трудовой деятельности имеют тенденцию к снижению. Для более глубоко понимания процессов происходящих на предприятии необходимо провести анализ его финансового состояния.

Финансовое состояние предприятия (организации) – это состояние экономического субъекта, характеризуемо наличием у него финансовых ресурсов – денежных средств необходимых для хозяйственной деятельности и обеспечения платежеспособности и кредитоспособности, способностью предприятия погасить полученные кредиты в установленный срок.

Анализ бухгалтерского баланса производится дедуктивным методом – от общего к частному. Общую оценку финансового состояния предприятия (организации) можно дать на основе анализа бухгалтерского баланса по укрупненным показателям

В активе баланса разделы:

Внеоборотные активы (нематериальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения, прочие внеоборотные активы)

Оборотные активы (запасы и затраты, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и прочие оборотные активы)

Активы баланса отражают имущество предприятия и распределение средств, то есть то, чем располагает предприятие и что ему должны дебиторы.

В пассиве баланса разделы:

Капитал и резервы (уставный капитал добавочный капитал, денежные фонды, нераспределенная прибыль непокрытый убыток);

Долгосрочные обязательства (займы и кредиты на срок более 1 года);

Краткосрочные обязательства (займы и кредиты, подлежащие погашению в течение 12 месяцев после отчетной даты, кредиторская задолженность и прочие краткосрочные обязательства).

Пассивы характеризуют источники формирования средств предприятия, то есть величину собственного капитала, заемных и привлеченных средств.

На основе этой структуры баланса приводится горизонтальный и вертикальный анализ баланса организации

Цель горизонтального анализа состоит в том, чтобы выявит изменения балансовых показателей за период по разделам баланса путем сопоставления данных на конец периода с началом периода и определить динамику в сумме, рассчитать процент отклонений. Горизонтальный анализ заключается, прежде всего, в построении аналитической таблицы.

Таблица 2 – Горизонтальный анализ баланса ЗАО «Орелнефтепродукт»

| Показатели | 2004 | 2005 | Отклонения в сумме | в % |

| Актив | ||||

| Внеоборотные активы | 388242 | 38515 | 273 | 100,71% |

| оборотные активы | 76404 | 91132 | 14728 | 119,28% |

| Итого баланс | 114646 | 129647 | 15001 | 113,08% |

| Пассив | ||||

| Капитал и резервы (собственный капитал) | 59587 | 79947 | 20360 | 134,17% |

| в том числе | ||||

| нераспределенная прибыль отчетного года | 31755 | 71715 | 39960 | 225,84% |

| непокрытый убыток | ||||

| долгосрочные обязательства | 69 | 120 | 51 | 173,91% |

| Краткосрочные обязательства | 54990 | 54580 | -410 | 99,25% |

| Итого баланс | 114646 | 129647 | 15001 | 113,08% |

На основе горизонтального анализа баланса, приведенного в таблице 2, можно сказать следующие:

Валюта баланса за год увеличилась на 13,08%, что в денежном выражении составило 15001 тыс. рублей. При этом предприятие отказалось сумма внеоборотных активов увеличилась незначительно по сравнению с суммой оборотных активов, что подтверждает вывод сделанный ранее о формировании более мобильной структуры активов. Обращает на себя внимание увеличение суммы собственных средств, при уменьшении обязательств, что характеризует структуру баланса как удовлетворительную.

Таблица 3 – Вертикальный анализ баланса ЗАО «Орелнефтепродукт»

| на начало 2003 года | на конец 2003 года | отклонения в удельном весе | |||

| Показатели | тыс. руб. | % к итогу | тыс. руб. | % к итогу | |

| Актив | |||||

| Внеоборотные активы | 38242 | 33,36% | 38515 | 29,71% | -3,65% |

| оборотные активы | 76404 | 66,64% | 91132 | 70,29% | 3,65% |

| Итого баланс | 114646 | 100,00% | 129647 | 100,00% | |

| Пассив | |||||

| Капитал и резервы (собственый капитал) | 59587 | 51,97% | 79947 | 61,67% | 9,69% |

| в том числе | |||||

| нераспределенная прибыль отчетного года | 31755 | 57,75% | 71715 | 131,39% | 73,65% |

| непокрытый убыток | |||||

| долгосрочные обязательства | 69 | 0,06% | 120 | 0,09% | 0,03% |

| Краткосрочные обязательства | 54990 | 47,97% | 54580 | 42,10% | -5,87% |

| Итого баланс | 114646 | 100,00% | 129647 | 100,00% | |

Цель вертикального анализа – изучение структуры показателей баланса и заключатся в расчете удельного веса отдельных статей в итоге баланса и оценке происходящих изменений в структуре баланса за анализируемый период.

В ЗАО «Орелнефтепродукт» доля внеоборотных средств уменьшилась на 3,65%. Из этого можно сделать вывод, что на предприятии формируется более мобильная структура активов, способствующая улучшению ее финансового положения.

Доля собственного капитала увеличилась на 6,69%. Доля краткосрочных обязательств при снижении их суммы уменьшилась на 5,87%.

На первой стадии изучения финансового положения предприятия – при горизонтальном и вертикальном анализе баланса – уже можно дать предварительную оценку финансовым показателям, отраженным в балансе.

По балансу ЗАО «Орелнефтепродукт»

1. Имеет место положительное значение собственного капитала и его доля растет.

2. Валюта баланса увеличивается (+13,08%).

3. По балансу имеется прибыль отчетного года.

4. Имеет место увеличение доли собственных средств в оборотных активах и доля оборотных активов увеличивается.

5. Положительным являются опережающие темпы роста собственного капитала предприятия по сравнению с темпами роста валюты баланса. Однако по ЗАО «Орелнефтепродукт» этого не происходит, хотя разрыв и незначительный. Резких изменений в отдельных статьях баланса за анализируемый период нет. Таким образом, баланс ЗАО «Орелнефтепродукт» можно считать «удовлетворительным».

В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшения положения предприятия, возможности быстрого реагирования на изменение делового климата. Напротив использование заемных средств свидетельствует о гибкости предприятия, его способности находить кредиты и возвращать их, то есть о доверии к нему в деловом уровне. Поэтому прежде чем приступить к прогнозированию значения финансового левериджа необходимо иметь четкое представление, за счет каких источников, ЗАО «Орелнефтепродукт» будет осуществлять свою деятельность и в какие сферы деятельности будет вкладывать свой капитал.

Поэтому анализ наличия источников формирования и размещения капитала имеет большое значение. В процессе анализа необходимо:

1) изучить состав, структуру и динамику источников формирования капитала предприятия;

2) установить факторы изменения их величины;

3) определить стоимость отдельных источников капитала, его средневзвешенную цену и факторы изменения последней;

4) оценить уровень финансового риска (соотношение заемного и собственного капитала);

5) оценить произошедшие изменения в пассиве баланса с точки зрения повышения уровня финансовой устойчивости предприятия;

6) обосновать оптимальный вариант соотношения собственного и заемного капитала.

Таблица 4 – Анализ динамики и структуры источников капитала ЗАО «Орелнефтепродукт»

| Показатели | Наличие средств, руб. | Структура средств, % | ||||||

| 2003 | 2004 | 2005 | Изменение 2005 год в % к 2003 году | 2003 | 2004 | 2005 г. | Изменение 2005 год в % к 2003 году | |

| Собственный капитал | 45 485 | 59587 | 74947 | 164,77 | 39 | 52 | 58 | 149 |

| Заемный капитал | 72121 | 54990 | 54580 | 75,68 | 61 | 48 | 42 | 69 |

| Итого | 117499 | 114646 | 129647 | 110,34 | 100 | 100 | 100 | 100 |

По данным таблицы 4 видно, что в общей сумме капитала предприятия, заемный капитал снизился в 2005 году по сравнению с 2003 годом на 24,32%, тогда как величина собственного капитала увеличилась на 64,77%. В структуре основное место занимает собственный капитал, и его доля в 2005 году увеличилась на 49%.

На первый взгляд, чем больше собственных источников финансирования, тем устойчивее финансовое положение предприятия. Есть противоположная точка зрения: предприятие должно иметь как можно меньше собственного капитала и как можно больше использовать в своей деятельности заемные источники. Тогда прибыль по отношению к собственному капиталу (то есть рентабельность собственного капитала) будет высокой, а это один из важных показателей инвестиционной привлекательности предприятия.

Реально же вопрос о рациональном соотношении собственных и заемных источников финансирования для конкретного предприятия может быть решен только исходя из его условий работы, состава имущества и других обстоятельств. Главное, чем определяется принятие решений о структуре источников финансирования – соответствие структуры источников структуре имущества.

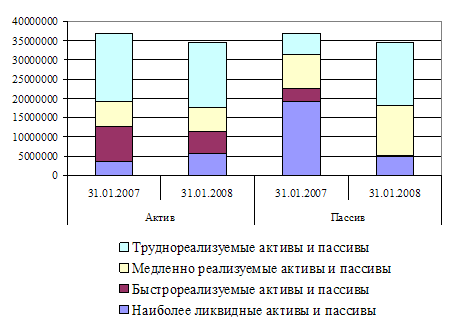

Следующий пункт в анализе состояния предприятия – оценка платежеспособности. Платежеспособность характеризует возможности предприятия (организации) своевременно расплачиваться по своим обязательствам. Для этого необходимо наличие у предприятия денежных средств для выполнения краткосрочных обязательств по платежам при бесперебойном осуществлении основной деятельности. В процессе анализа изучается текущая и перспективная платежеспособность предприятия.

Текущая платежеспособность может быть определена по данным бухгалтерского баланса. В процессе анализа текущей платежеспособности сопоставляется наличие суммы платежных средств с суммой срочных обязательств. К платежным средствам относятся денежные средства (на расчетном счете, в кассе), краткосрочные ценные бумаги (которые могут быть быстро обращены в деньги). К срочным обязательствам относят текущие пассивы – обязательства и долги, подлежащие погашению: краткосрочные кредиты банка, кредиторская задолженность за товары (работы, услуги), а также задолженность бюджету. Если у предприятия сумма платежных средств (денежных средств и др.) превышает сумму краткосрочных обязательств, оно признается платежеспособным. Если у предприятия сумма платежных средств не достаточна для погашения срочных обязательств, т.е. сумма платежных средств меньше суммы срочных обязательств, предприятие является неплатежеспособным. О неплатежеспособности предприятия могут сигнализировать отсутствие денег на расчетном, текущем и иных счетах в банке, в кассе предприятия, наличие просроченной задолженности банку, финансовым органам, поставщикам, просрочка с выплатой за работной платы работникам.

Перспективная платежеспособность предприятия определяется следующим образом. Наиболее распространенной является методика, основанная на расчете и использовании системы коэффициентов ликвидности баланса, коэффициента покрытия и др.

Ликвидность – это способность предприятия оперативно превратить свои активы в денежные средства, необходимые для нормальной финансово-хозяйственной деятельности и погашения обязательств предприятия. На практике коэффициенты ликвидности активов применяются также для характеристики платежеспособности предприятия. Расчет коэффициентов, как правило, ведется по данным годового бухгалтерского баланса.

Для целей анализа активы по балансу подразделяются до степени ликвидности на краткосрочные активы (краткосрочные финансовые вложения, денежные средства), долгосрочные активы и постоянные (немобильные) активы (недвижимое имущество, основные средства).

Все пассивы по балансу по срокам платежей подразделяются на:

- краткосрочные обязательства,

- долгосрочные обязательства;

- постоянные (немобильные) пассивы (фонды собственных средств).

Платежеспособность предприятия (организации), а также и кредитоспособность принято измерять тремя коэффициентами:

- коэффициентом абсолютной ликвидности;

- промежуточные коэффициентом ликвидности;

- общим коэффициентом покрытия (или коэффициентом текущей ликвидности).

Для целей анализа удобно сначала составить таблицу с нужными для анализа статьями баланса (таблица 5). По данным таблицы можно рассчитать указанные коэффициенты.

Сравнение краткосрочных активов с краткосрочными пассивами (текущими обязательствами) характеризует абсолютную ликвидность.

Коэффициент абсолютной ликвидности (Кал) показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно за счет высоколиквидных активов. Коэффициент абсолютной ликвидности (Кал) рассчитывается по формуле:

Кал = ДС +КФВ/ТО, (6)

где ДС – денежные средства (на расчетном счете в банке, в кассе предприятия, на специальных счетах);

КФВ – краткосрочные финансовые вложения;

ТО – краткосрочные (текущие) обязательства.

Таблица 5 – Расчет коэффициентов платежеспособности и ликвидности

| Показатели | Символ | 2003 | 2004 | 2005 |

| Актив | ||||

| Внеоборотные активы | ||||

| Нематериальные активы (стр. 110) | На | 0 | 0 | |

| Основные средства (стр. 120 + стр. 130) | ОС | 1956 | 3414 | 893 |

| Долгосрочные финансовые вложения (стр. 140) | ДФВ | 43299 | 10438 | 10438 |

| Прочие внеоборотные активы (стр. 150 + стр. 135) | ПВ | 992 | 972 | 620 |

| Итого по разделу 1 | 72096 | 38242 | 38515 | |

| Оборотные активы | ||||

| Денежные средства (стр. 260) | Дс | 1759 | 3790 | 17166 |

| Расчеты с дебиторами (стр. 230 + стр. 240) | ДЗ | 25604 | 62932 | 62501 |

| Краткосрочные финансовые вложения | КФВ | 0 | 0 | 0 |

| Запасы и затраты (стр. 210 + стр. 220) | ЗЗ | 18040 | 9682 | 11465 |

| Прочие активы (стр. 270) | ПА | |||

| Итого по разделу | 45403 | 76404 | 91132 | |

| Баланс | 117499 | 114646 | 129647 | |

| Пассив | ||||

| Капитал и резервы | ||||

| Уставный капитал и Фонды СС | СС | 28800 | 27832 | 3232 |

| Нераспределенная прибыль | НП | 16685 | 31755 | 71715 |

| Прочие источники СС | Пи | |||

| Итого по разделу | 45485 | 59587 | 74947 | |

| Привлеченный капитал | ||||

| Долгосрочные обязательства | ДО | 107 | 69 | 120 |

| Текущие краткосрочные обязательства | ТО | 72121 | 54990 | 54580 |

| Итого по разделу | 72121 | 54990 | 54580 | |

| Баланс | 117499 | 114646 | 129647 | |

| Коэффициент абсолютной ликвидности | Кал | 0,02 | 0,069 | 0,315 |

| Промежуточный коэффициент ликвидности | Кпл | 0,38 | 1,213 | 1,460 |

| Общий коэффициент покрытия | Кп | 0,63 | 1,39 | 1,67 |

| Коэффициент текущей ликвидности | Ктл | 0,63 | 1,39 | 1,67 |

Нормативное значение коэффициента абсолютной ликвидности принято считать в пределах 0,2–0,3. Значение Кал не должно опускаться ниже 0,2, или 20%. По ЗАО «ОрелОрелнефтепродукт» в 2003–0,02, в 2004 году Кал –0,069, в 2005 году – 0,315. Вывод положение незначительно улучшилось, но Кал не соответствует оптимальному. Промежуточный коэффициент ликвидности (Кпл) показывает сможет ли предприятие в установленные сроки рассчитаться по своим краткосрочным долговым обязательствам. Он определяется по формуле:

К пл = ДС+КФВ+ДЗ/ТО (7)При расчете коэффициента к ликвидным оборотным активам добавляется дебиторская задолженность. Достаточный критерий пл, находится в диапазоне от 0,70 до 1 и выше. По ЗАО «Орелнефтепродукт» Кпл находится в пределах нормативного значения. Общий коэффициент покрытия (Кп) дает общую оценку платежеспособности предприятия. Он показывает, в какой мере текущие кредиторские обязательства обеспечиваются материальными оборотными средствами. Его экономическая сущность – сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на один рубль текущих обязательств.

Кп по ЗАО «Орелнефтепродукт» в 2003 году – 0,63, в 2004 году Кп составил – 1,39, а в 2005 году снизился и составил 1,67. Нормальное значение коэффициента покрытия зависит от того, к какой отрасли принадлежит предприятие. Его оптимальное значение варьирует в пределах от 2 до 3. Значение Кп по ЗАО «Орелнефтепродукт» близко соответствует оптимальному, и его увеличение является хорошей тенденцией. Таким образом, учитывая вышесказанное ЗАО «Орелнефтепродукт» можно считать относительно платежеспособным.

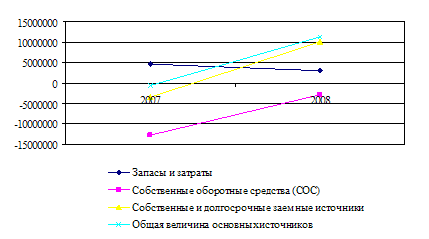

Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Финансовая устойчивость предприятия характеризуется состоянием финансовых ресурсов, обеспечивающих бесперебойный процесс производства и реализации продукции (работ, услуг) на основе реального роста прибыли.

Для характеристики финансовой устойчивости предприятий и организаций принято рассчитывать ряд показателей как абсолютных, так и относительных по данным бухгалтерского баланса.

Основными показателями финансовой устойчивости предприятий и организаций являются следующие:

- наличие собственных средств предприятия в оборотных;

- коэффициент обеспеченности запасов и затрат собственными оборотными средствами;

- коэффициент обеспеченности запасов и затрат собственными и заемными средствами;

- коэффициент финансовой устойчивости;

- коэффициент автономии.

Для того чтобы определить в сумме наличие собственных средств предприятия в обороте, нужно из общей суммы источников собственных средств (раздел III пассива баланса «Капитал и резервы») вычесть стоимость внеоборотных активов (раздел I актива баланса), а также убытков, отраженных в балансе (если они были), т.е.

СОС = Ис, – ВА – У. (8)

где СОС – наличие оборотных средств собственных, руб.;

Ис – источники средств собственных (по балансу стр. 490);

ВА – внеоборотные активы (по балансу стр. 190);

У – убыток (по балансу стр. 465, 475).

Фактическое наличие собственных оборотных средств сравнивается с нормативом. Таким образом, по результатам сравнения наличия собственных средств в обороте с нормативом можно установить, как обеспечено предприятие оборотными средствами

Фактическую обеспеченность собственными оборотными средствами (без учета заемных средств, или с учетом заемных средств) можно определить расчетным путем.

Используя балансовые показатели, можно расчетным путем определить излишек (+) или недостаток (–) величины собственных и заемных средств для формирования запасов и затрат предприятия (таблица 6).

Таблица 6 – Оценка финансовой устойчивости

| Показатели | 2003 | 2004 | 2005 | Изменения за период |

| Капитал и резервы (стр. 490) | 45485 | 59587 | 74947 | 29462 |

| Непокрытый убыток, нераспределенная прибыль (стр. 470) | 16685 | 31755 | 71715 | 55030 |

| Внеоборотные активы (стр. 190) | 72096 | 38242 | 38515 | -33581 |

| Наличие собственных оборотных средств (стр. 1 – стр. 2 – стр. 3) | -43296 | -10410 | -35283 | 8013 |

| Долгосрочные обязательства (стр. 590) | 107 | 69 | 120 | 13 |

| Краткосрочные обязательства (стр. 690) | 72121 | 54990 | 54580 | -17541 |

| Наличие собственных и заемных средств (стр. 4 + стр. 5+стр. 6) | 28932 | 44649 | 19417 | -9515 |

| Запасы и затраты (стр. 290) | 45403 | 76404 | 91132 | 45729 |

| Излишек, недостаток собственных средств (4–8) | -88699 | -86814 | -126415 | -37716 |

| Излишек, недостаток собственных и заемных средств для форм. Запасов и затрат (7–8) | -16471 | -31755 | -71715 | -55244 |

| Доля собственных средств в запасах и затратах (стр. 4 /стр. 8) | -95,36% | -13,62% | -38,72% | 56,64% |

По таблице 6 можно сделать следующие выводы:

Наличие собственных средств предприятия в обороте составляет в 2003 году – (-43296 руб.), в 2004 году – (– 10410) руб., в 2005 году – (-35282) руб. То есть предприятие испытывает недостаток собственных средств.

Коэффициент автономии = Итог раздела 3 баланса / Валюту баланса

2003 год = 45485/117499=0,38

2004 год = 59587/114646=0,51

2005 год = 74947/129647= 0,57

Принятое нормативное значение коэффициента автономии 0,5. По ЗАО «Орелнефтепродукт» коэффициент автономии имеет значение чуть выше нормативного, что говорит о достаточно высокой степени финансовой независимости.

Таким образом, обобщая результаты анализа необходимо отметить, что ЗАО «Орелнефтепродукт» испытывает недостаток собственных средств, однако коэффициенты платежеспособности находятся в пределах нормативных, степень независимости предприятия находиться на достаточно высоком уровне. В общем, о данном предприятии можно говорить как о практически платежеспособно и финансово устойчивом.

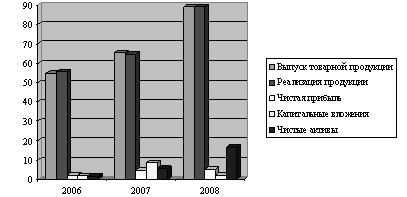

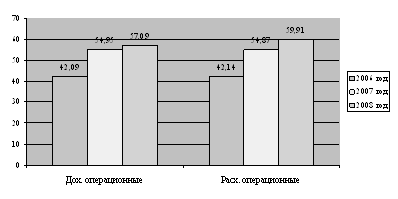

2.3 Анализ результативности существующей стратегии предприятия

Любая фирма функционирует, имея связи с рынком: поставляя на него изделия, услуги и обеспечивая покупателей соответствующей информации. С рынка фирма получает деньги и снова информацию – об объемах и темпах продажи, мнения покупателей, данные о товарах конкурентов и т.д. Таким образом, возникает замкнутая система, функционирующая как единое целое.

Кроме того, имеется еще одна замкнутая система, в которой компания является как бы принимающим звеном по отношению к поставщикам товаров. В ответ на этот материальный поток, фирма направляет информацию и деньги. В итоге фирма оказывается тесно связанной с тем, что принято называть внешней средой.

Для ЗАО «Орелнефтепродукт» особое значение имеют уровень налогов в стране, таможенные сборы и пошлины; уровень безработицы оказывает косвенное влияние через изменение покупательной способности населения.

Анализ политического окружения и правовых аспектов позволит ЗАО «Орелнефтепродукт» установить для себя допустимые границы действий во взаимоотношениях с другими аспектами правовой системы.

Политико-правовая составляющая для ЗАО «Орелнефтепродукт» заключена в законах и нормативных актах, регулирующих торговую деятельность в г. Орле, ввоз товаров из-за рубежа, выезд специалистов для работы на предприятиях поставщиков.

Изучение социальной компоненты макроокружения позволяет выяснить уровень жизни населения, его отношение к качеству жизни, разделяемые ими ценности, тенденции и направленности в моде и т.п.

Анализ научно-технического и технологического развития общества позволяет вовремя заметить и начать применять в практике достижения современной науки и техники в области рекламы, управления, доставки, продажи, а также в области информационного обеспечения, что может стать значительным конкурентным преимуществом.

Непосредственно на коммерческую деятельность фирмы развитие научно-технического прогресса в области производства влияние не оказывает; этот фактор значим только для фирм, производящих продукцию, которую реализует компания.

Основу анализа ближайшего окружения фирмы составляет конкурентный анализ среды, который обычно строят на использовании так называемой модели пяти сил М. Портера. Согласно этой теории на деятельность фирмы оказывают влияние пять сил:

- конкурентная борьба внутри отрасли;

- угроза появления товаров и услуг-субститутов;

- способность поставщиков диктовать свои условия;

- угроза появления новых конкурентов;

- способность покупателей диктовать свои условия.

- В настоящее время на территории г. Орла и всей России в целом, действует большое число организаций, занимающихся торговлей нефтепродуктами. ЗАО «Орелнефтепродукт» занимает на рынке серединное положение, то есть оно реализует продукцию по средним ценам и имеет не самый большой и не самый маленький объем реализации продукции. Основной упор в работе фирмы делается на реализацию только качественной продукции, для этого разработана система контроля качества.

Все фирмы, работающие в данной отрасли, поддерживают средний уровень цен и конкурируют по таким параметрам как реклама, обслуживание, качество продукции, дополнительные услуги и т.п. В данной отрасли конкуренцию нельзя назвать жесткой, так как спрос на нефтепродукты растет быстрыми темпами. Вместе с тем методы дополнительно стимулирования покупателей быстро копируются конкурентами, и приходится прилагать немало усилий для сохранения положения в отрасли.

Количество фирм, стремящихся в отрасль, до сих пор растет, так как отрасль привлекает большим уровнем прибыли, и растущим спросом на продукцию. Вновь пришедшие в отрасль фирмы предлагают продукцию по более низким ценам. Такая тенденция может привести к непропорциональности роста потребительского спроса и предложения в целом по отрасли, что нежелательно для ЗАО «Орелнефтепродукт».

Для улучшенного понимания запросов покупателей и покупательной способности населения; интереса, проявляемого к продукции ЗАО «Орелнефтепродукт», в деятельности предприятия используется такой инструмент, как анкета покупателя. Данная анкета распространяется среди посетителей фирмы, информация обрабатывается, систематизируется и в дальнейшем используется в процессе принятия различных управленческих решений и выработке стратегии фирмы. Влияние поставщиков обусловлено их сравнительно небольшим числом и невысоким уровнем конкуренции между ними.

Любая фирма в данной отрасли стремится к снижению действия рассмотренных сил для того, чтобы иметь возможность повысить уровень цен и достичь уровня прибыли выше среднего по отрасли. На каждую из этих сил фирма может воздействовать только посредством своей стратегии.

В стратегическом управлении наиболее часто используется метод анализа среды организации, получивший название SWOT-анализ. Применяя этот метод, удается установить линии связи между силой и слабостью и внешними угрозами и возможностями. Такие связи в дальнейшем используются для разработки стратегии.

Для успешного применения SWOT-анализа окружения организации важно уметь не только вскрыть угрозы и возможности, но и попытаться оценить их с точки зрения того, сколь важным для организации является учет в стратегии своего поведения каждой из выявленных угроз и возможностей. Для такой оценки чаще всего применяют метод позиционирования на матрицах возможностей и угроз (Приложение Б).

Для компании ЗАО «Орелнефтепродукт» после проведенного анализа наиболее значимыми и вероятными оказались возможности расширения доли рынка, расширение ассортимента и разработка нового направления по продаже сопутствующих товаров.

После позиционирования угроз было выявлено, что:

– к критическому состоянию фирму могут привести либо выход в отрасль большого числа конкурентов;

– к разрушению компании или ее выходу из отрасли может привести ограничительная политика государственных органов, например, увеличение таможенных сборов и пошлин, увеличение транспортных тарифов, изменение правил торговли.

Разрабатываемая стратегия должна быть направлена на максимальное использование предоставляемых возможностей и максимально возможную защиту от угроз.

Для проведения анализа дальней среды возможно построить матрицы вероятностей / воздействий, в одной из которых необходимо спозиционировать выявленные факторы внешней среды, оказывающие положительное влияние на организацию (возможности), в другой – факторы внешней среды, оказывающие негативное воздействие на организацию (угрозы).

Такие матрицы приведены в виде таблицы 7 и таблицы 8, которые позволяют получить три оценки степени значимости факторов для организации: высокое, среднее, низкое.

Таблица 7 – Матрица «вероятность / воздействие» для позиционирования возможностей внешней среды

| Вероятность воздействие | Высокая | Средняя | Слабая |

| Сильное | Улучшение уровня жизни населения; изменение рекламных технологий | Появление новых поставщиков | Снижение налогов и пошлин |

| Умеренное | Разорение и уход фирм-продавцов; Развитие информационной отрасли | Снижение цен на сырье и готовую продукцию; Совершенствование менеджмента | Уменьшение императивных норм законодательства; Снижение безработицы |

| Слабое | Неудачное поведение конкурентов; Изменения моды | Совершенствование технологии производства | Предложения о сотрудничестве со стороны отечественных предпринимателей |

Однако для получения более дифференцированной оценки значимости факторов внешней среды. Применяется метод взвешенной оценки воздействия факторов, результаты которого представлены в таблице 3, где в первую колонку вписаны отдельные факторы среды; во вторую – вес данного фактора, в виде относительной важности, определяемой экспертным путем; в третью – оценка в баллах степени влияния фактора на организацию, которая присваивается экспертом в соответствии с выбранной шкалой.

Таблица 5 – Матрица «вероятность / воздействие» для позиционирования угроз внешней среды

| Вероятность воздействие | Высокая | Средняя | Слабая |

| Сильное | Изменение правил ввоза продукции | Сбои в поставках продукции; Рост темпов инфляции; Появление товаров – субститутов | Увеличение конкурентных преимуществ со стороны конкурентов; Скачки курсов валют |

| Умеренное | Снижение уровня жизни населения; Рост налогов и пошлин | Изменение покупательских предпочтений; Ужесточение законодательства | Появление принципиально нового товара; Появление новых концернов |

| Слабое | Изменение уровня цен; Рост безработицы | Появление новых фирм на рынке; Усиление конкуренции | Национализация бизнеса; Ухудшение политической обстановки |

Взвешенная оценка воздействия фактора на организацию определяется как произведение веса фактора на его бальную оценку.

Таблица 9 – Результаты оценки степени влияния факторов среды

| Факторы среды | Вес | Оценка* | Взвешенная оценка |

| Макроэкономические | 4 | 3,47 | |

| Экономические | 1 | -2,16 | |

| Рост темпов инфляции | 0,25 | -8 | -2 |

| Скачки курсов валют | 0,17 | -7 | -1,19 |

| Рост цен на нефть | 0,12 | -7 | -0,84 |

| Снижение налогов и пошлин | 0,17 | 7 | 1,19 |

| Рост безработицы | 0,06 | -4 | -0,24 |

| Снижение безработицы | 0,23 | 4 | 0,92 |

| Политико-правовые | 1 | -4,12 | |

| Изменение правил ввоза продукции | 0,33 | -10 | -3,3 |

| Ужесточение законодательства | 0,20 | -6 | -1,2 |

| Ухудшение политической обстановки | 0,15 | -1 | -0,15 |

| Уменьшение норм законодательства | 0,17 | 4 | 0,68 |

| Национализация бизнеса | 0,15 | -1 | -0,15 |

| Социально-культурные | 1 | 2,69 | |

| Снижение уровня жизни населения | 0,33 | -7 | -2,31 |

| Улучшение уровня жизни населения | 0,33 | 10 | 3,3 |

| Изменения моды | 0,34 | 5 | 1,7 |

| Научно-технические | 1 | 7,06 | |

| Совершенствование технологии производства | 0,18 | 3 | 0,54 |

| Изменение рекламных технологий | 0,32 | 9 | 2,88 |

| Развитие информационной отрасли | 0,32 | 8 | 2,56 |

| Совершенствование менеджмента | 0,18 | 6 | 1,08 |

| Ближайшее окружение | 4 | -14,28 | |

| Отрасль | 1 | -1,45 | |

| Снижение цен на сырье и готовую продукцию | 0,25 | 6 | 1,5 |

| Усиление конкуренции | 0,25 | -3 | -0,75 |

| Изменение уровня цен | 0,30 | -4 | -1,2 |

| Появление новых концернов | 0,20 | -5 | -1 |

| Товары | 1 | -7,2 | |

| Появление товаров-субститутов | 0,6 | -8 | -4,8 |

| Появление принципиально нового товара | 0,4 | -6 | -2,4 |

| Поставщики | 1 | -0,88 | |

| Сбои в поставках продукции | 0,35 | -9 | -3,15 |

| Появление новых поставщиков | 0,24 | 9 | 2,16 |

| Появление новых фирм на рынке | 0,06 | -2 | -0,12 |

| Разорение и уход фирм-продавцов | 0,12 | 7 | 0,84 |

| Неудачное поведение конкурентов | 0,07 | 5 | 0,35 |

| Увеличение конкурентных преимуществ со стороны конкурентов | 0,16 | -6 | -0,96 |

| Покупатели | 1 | -4,75 | |

| Предложения о сотрудничестве со стороны отечественных предпринимателей | 0,25 | 2 | 0,5 |

| Изменение покупательских предпочтений | 0,75 | -7 | -5,25 |

| Итого: | 8 | -10,81 |

* Оценка экспертов дана по шкале от – 10 до + 10

По итогам данной таблицы видно, что на ЗАО «Орелнефтепродукт» факторы ближайшего окружения оказывают сильное негативное воздействие, то есть представляют сильнейшую угрозу. Положительное влияние на данную организацию оказывают в основном только факторы макросреды.

Для получения более полного представления, необходимо полученные данные ранжировать в порядке убывания их степени воздействия в таблице 9.

Таблица 9 – Внешние возможности и угрозы

| № п/п | Возможности | Угрозы |

| 1 | Улучшение уровня жизни населения | Изменение покупательских предпочтений |

| 2 | Изменение рекламных технологий | Появление товаров – субститутов |

| 3 | Развитие информационной отрасли | Изменение правил ввоза продукции |

| 4 | Появление новых поставщиков | Сбои в поставках продукции |

| 5 | Изменения моды | Появление принципиально нового товара |

| 6 | Снижение цен на сырье и готовую продукцию | Снижение уровня жизни населения |

| 7 | Снижение налогов и пошлин | Рост темпов инфляции |

| 8 | Совершенствование менеджмента | Ужесточение законодательства |

| 9 | Снижение безработицы | Изменение уровня цен |

| 10 | Разорение и уход фирм – продавцов | Скачки курсов валют |

| 11 | Уменьшение императивных норм законодательства | Появление новых концернов |

| 12 | Совершенствование технологии производства | Увеличение конкурентных преимуществ со стороны конкурентов |

| 13 | Предложения о сотрудничестве со стороны отечественных предпринимателей | Рост налогов и пошлин |

| 14 | Неудачное поведение конкурентов | Усиление конкуренции |

| 15 | Рост безработицы | |

| 16 | Ухудшение политической обстановки | |

| 17 | Национализация бизнеса | |

| 18 | Появление новых фирм на рынке |

Таким образом, становится очевидно, какие из определенных внешних факторов имеют наибольшее положительное или отрицательное влияние на компанию.

К возможностям ЗАО «Орелнефтепродукт», которые в дальнейшем будут способствовать развитию фирмы, относятся: улучшение уровня жизни, изменение рекламных технологий; развитие информационной отрасли и т.д. К угрозам, которые могут затормозить развитие предприятия, относятся: изменение покупательских предпочтений; изменение правил ввоза продукции; снижение уровня жизни населения; появление принципиально нового товара и т.д.

Анализ внутренней среды представляет собой управленческое обследование функциональных зон организации с целью определения сильных и слабых сторон организации.

Для полного анализа внутренней среды ЗАО «Орелнефтепродукт» необходимо исследовать пять функциональных зон:

- маркетинг;

- организация процесса продаж;

- финансы;

- управление персоналом;

- общее управление.

Обобщенный анализ представлен в приложении В. Проведем оценку проведенного анализа по конкретным функциональным зонам, неисследованным ранее.

«Плюсы» существующей системы организации продаж в ЗАО «Орелнефтепродукт», обусловлены в какой-то степени традициями, и заключаются в том что:

1) снижаются до минимума производственные конфликты, всегда имеющие место в организациях со сложными матричными вертикальными и горизонтальными; линейными взаимоотношениями.

2) исчезает проблема искажения первичной информации, поступающей от ядра организации к стратегической вершине (т.е. снизу-вверх), и приказов, распоряжений спускаемых «сверху в низ», касающихся координации действий ядра. Это связано с тем, что информация передается напрямую, отсутствует риск ее неверного понимания и как следствие, потеря первоначального заложенного в ней смысла, в процессе ее прохождения через несколько уровней.

3) существующая организационная система максимизирует гибкость управления организацией вследствие того, что директор предприятия оперативно получает информацию снизу, время ее прохождения через промежуточные уровни управления сведено к нулю. Таким образом, директор имеет возможность в кратчайшие сроки координировать, менять политику предприятия в соответствии со стратегией, если внешние или внутренние факторы отличаются от планируемых.

«Минусы» существующей системы управления продажами выражены не столь четко и могут проявится только в перспективе. Главный из них в том, что при данной линейной системе управления внимание руководителя распыляется на решение множество мелких проблем. В результате такой диверсификации он не может уделить должного внимания решению стратегических, более важных для предприятия задач.

Многофакторность выбора стратегии во многом предопределяет необходимость разработки нескольких стратегических альтернатив, из которых и осуществляется окончательный выбор.

Стратегические альтернативы – набор различных частных стратегий, позволяющих достичь стратегические цели организации, во всем их многообразии, в рамках выбранной базовой стратегии и ограничений на использование имеющихся ресурсов. Каждая стратегическая альтернатива предоставляет организации разные возможности и характеризуется разными затратами и результатами. Первый шаг в разработке стратегических альтернатив и их анализе – стратегическая сегментация.

При использовании портфельного метода анализа будем рассматривать ЗАО «Орелнефтепродукт» как совокупность стратегических хозяйственных подразделений (СХП) по видам деятельности. Задачей данного анализа является оценка фактического состояния портфеля организации и разработка дифференцированных стратегий для различных СХП, исходя из общей цели развития организации. Инструментом данного анализа являются матрицы – двухмерные модели, сравнивающие стратегическое положение каждого СХП организации. Для проведения портфельного анализа необходимо:

1. построить матрицу Бостонской консалтинговой группы (БКГ) и матрицу Мак-Кинси;

2. оценить фактическое состояние портфеля хозяйственной деятельности организации, на основе анализа положения отдельных СХП в построенных матрицах и соотношения различных СХП в портфеле;

3. классифицировать СХП по принципу приоритетов инвестирования и разработать рекомендуемые стратегии для каждого СХП с целью улучшения общего положения организации;

4. сделать выводы о стратегической привлекательности портфеля в целом.

Для построения матрицы БКГ необходимо на основании исходных данных рассчитать относительную долю ранка СХП:

![]() Относительная доля рынка СХП =

Относительная доля рынка СХП = ![]() (9)

(9)

а также, для представления доли СХП на окружности, диаметр которой пропорционален емкости рынка, необходимо рассчитать долю рынка СХП:

Доля рынка СХП = ![]() (10)

(10)

Исходные данные первого варианта и результаты вычислений представлены в таблице 9.

На основании полученных данных можно построить матрицы БКГ для каждого СХП. Позиционирование СХП на матрице БКГ приведено в приложении Г.

На основании анализа положения СХП в рамках матрицы БКГ можно заключить, что:

СХП 1, 4, 6 – не имеют хороших конкурентных позиций, но находится на перспективных быстроразвивающихся рынках, и требуют больших инвестиций. Для них возможна стратегия роста и увеличения доли рынка. Наиболее перспективным является СХП 4, т.к. он работает на крупном, быстроразвивающимся рынке и имеет хорошие конкурентные преимущества.

СХП 1 находится в стадии зарождения и работает на бурно развивающемся рынке. Однако, если стадия «зарождения» для СХП 1 длиться уже достаточно долго, то наилучшим будет его продажа или превращение в отдельно работающую фирму.

Таблица 9 – Исходные данные и расчеты для построения матрицы БКГ

| Номер и наименование СХП | Объем продаж ЗАО «ОрелОрелнефтепродукт», тыс. руб. | Объем продаж ведущего конкурента тыс. руб. | Емкость (размер) рынка | Темп роста рынка,% | Относительная доля рынка СХП | Доля рынка СХП,% |

| 1 реализация нефтепродуктов | 280 | 785 | 5000 | 113,2 | 0,36 | 5,60 |

| 2 купля продажа ценных бумаг | 740 | 2590 | 5800 | 101,8 | 0,29 | 12,76 |

| 3 инвестиционная | 760 | 1180 | 7500 | 97,5 | 0,64 | 10,13 |

| 4 передача основных средств аренду | 370 | 375 | 7400 | 108,6 | 0,99 | 5,00 |

| 5 строительство нефтебаз | 210 | 175 | 2600 | 109,8 | 1,20 | 8,08 |

| 6 выполнение торгово-закупочных операций | 1128 | 1280 | 4900 | 105,2 | 0,88 | 23,02 |

| 7 реализация расфасованных нефтепродуктов | 2410 | 1045 | 10500 | 108,2 | 2,31 | 22,95 |

| 8 оказание услуг физическим и юридическим лицам | 1593 | 595 | 6100 | 105,0 | 2,68 | 26,11 |

| 9 оказание услуг по хранению нефтепродуктов | 2275 | 1083 | 7600 | 100,7 | 2,10 | 29,93 |

| 10 посредническая деятельность | 3116 | 2722 | 9800 | 98,6 | 1,14 | 31,80 |

СХП 7 и 5 – наиболее перспективные виды деятельности, занимающие лидирующее положение в быстроразвивающейся отрасли. Они приносят значительные прибыли, но одновременно требуют значительной доли финансовых ресурсов для продолжающегося роста. Для них наилучшей стратегией является рост и увеличение доли рынка. СПХ 7 является наиболее привлекательной для финансовых вложений.

Для СХП 8 подойдет и стратегия сохранения доли рынка и стратегия роста и увеличения доли рынка. Здесь нет острой необходимости дополнительного финансировании этого направления.

СХП 9 и 10 – занимают лидирующее положение на зрелых, насыщенных, подверженных застою рынках. За счет высокой доли рынка они, также как и СХП 8, имеют значительную экономию в затратах и приносят большую прибыль, чем требуется для поддержания их доли на рынке. Для них наилучшей является стратегия сохранения доли рынка.

СХП 3 и 2 – наиболее бесперспективные виды деятельности. Они имеют слабые конкурентные позиции в сложившейся или сокращающейся отрасли. Для них наилучшей будет являться стратегия получения краткосрочной прибыли в максимально возможных размерах, даже за счет сокращения доли рынка или продажа или отделение их в отдельно работающую фирму.

Матрица БКГ дает неполную картину из-за использования ограниченных и однобоких характеристик. Поэтому в портфельном анализе применяют еще и многофакторную матрицу Мак-Кинси, характеристиками которой являются привлекательность рынка и позиции в конкуренции, оцениваемые на базе большого числа показателей. Исходные данные и расчет итоговых величин по каждому СХП даны в таблице 10.

Таблица 10 – Экспертные оценки Привлекательность рынков

| Характеристики | Вес | СХП | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||

| Размер и темп роста рынка | 0,3 | 9 | 5 | 2 | 7 | 8 | 6 | 8 | 7 | 4 | 3 |

| Качество рынка | 0,2 | 9 | 3 | 3 | 9 | 8 | 4 | 7 | 6 | 3 | 2 |

| Конкурентная ситуация | 0,3 | 8 | 4 | 2 | 6 | 9 | 7 | 6 | 5 | 2 | 1 |

| Влияние внешней среды | 0,2 | 10 | 6 | 4 | 8 | 7 | 5 | 7 | 4 | 8 | 6 |

| Итог: | 8,9 | 4,5 | 2,6 | 7,3 | 8,1 | 5,7 | 7 | 5,6 | 4 | 2,8 | |

Конкурентные позиции

| Характеристики | Вес | СХП | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||

| Относительная позиция на рынке | 0,35 | 2 | 2 | 4 | 5 | 6 | 5 | 8 | 9 | 8 | 5 |

| Относительный потенциал производства | 0,3 | 2 | 2 | 3 | 5 | 4 | 6 | 8 | 10 | 9 | 6 |

| Относительный потенциал НИКОР | 0,2 | 3 | 1 | 2 | 4 | 6 | 2 | 9 | 8 | 6 | 6 |

| Относительный потенциал персонала | 0,15 | 6 | 5 | 8 | 9 | 10 | 7 | 10 | 9 | 8 | 8 |

| Итог: | 2,8 | 2,25 | 3,9 | 5,4 | 6 | 5 | 8,5 | 9,1 | 7,9 | 5,95 | |

По данным таблицы 9 и результатам вычислений таблицы 10 можно построить матрицу Мак-Кинси, где каждое СХП представлено в виде окружности, диаметр которой пропорционален емкости рынка. А сектор внутри окружности отражает долю рынка данного СХП. Данная матрица представлена в приложении Д.

Матрица Мак-Кинси дополняет матрицу БКГ, позволяя оценить положение каждого СХП в портфеле организации с точки зрения привлекательности рынка и занимаемой на нем позиции и предлагая возможные стратегические решения в сфере инвестиций.

Все СХП в соответствии с их положением можно объединить в три группы по принципу приоритетности инвестиций:

– СХП имеющие высокий приоритет инвестиций;

– СХП имеющие средний приоритет инвестиций;

– СХП имеющие низкий приоритет инвестиций;

Полученные данные можно разделить на три группы:

СХП 4, 5, 7, 8, 9 – являются наиболее привлекательными для привлечения инвестиций, из которых наиболее ярко выделяется СХП 7. Для этой группы СХП лучшей будет стратегия роста и привлечения инвестиций.

СХП 1 и 6 – имеют средний приоритет инвестиций. При относительно невысокой емкости рынка для них предпочтительна стратегия продолжения деятельности на прежнем уровне. Однако необходимо следить за ситуацией в СПХ 1, т.к. в нем присутствует такой ограничительный фактор, как низкая доля рынка. При снижении опорных параметров, СХП 1 придется ликвидировать.

В целом, для каждого элемента этой группы, стратегическое решение принимается в зависимости от характера ситуации. Выбор может осуществляться из достаточно широкого спектра стратегий. Такими могут являться: стратегия роста и инвестирования; сохранение доли рынка (защита достигнутых позиций); сокращение и ликвидация; дезинвестирование – перемещение получаемых средств на другое направление.

СХП 2, 3, 10 – обладают низким приоритетом инвестиций. Для данной группы оптимальным будет стратегия сокращения. Однако ситуация с СХП 10 не однозначна. Данное СХП занимают лидирующее положение на зрелом и насыщенном крупном рынке, имеет хорошую финансовую устойчивость, поэтому дополнительные финансовые вложения не требуются, однако сам рынок, по оценкам экспертов является непривлекательным для инвестиций. Поэтому СХП 10 можно воспользоваться стратегией разворота с целью диверсификации производства и выхода на новые сегменты рынка.

Для оценки стратегической привлекательности портфеля ЗАО «Орелнефтепродукт» необходимо объединить и проанализировать все полученные данные:

– На очень привлекательных рынках работают СХП 1, СХП 4, СХП 5, СХП 7;

– Слабую конкурентную позицию занимают СХП 3, СХП 2, СХП 1;

– В стадии зарождения и роста находятся СХП 6, СХП 4, СХП 1, СХП 5, СХП 7 в стадии зрелости и спада находятся СХП 8, СХП 9, СХП 10, СХП 3, СХП 2;

– Генераторами основных средств являются СХП 8, СХП 9, СХП 10, однако к ним можно отнести СХП 7 и СХП 3. Основными потребителями средств являются СХП 1, СХП 4, СХП 6, а также СХП 2 и СХП 5;

– Предприятие имеет в своем портфеле большее число СХП на стадии роста и развития, чем на стадии спада, поэтому необходимо соблюдать равенство доходов финансовых средств и расходов на инвестиции.

Таким образом, по всем основным характеристикам суммарный стратегический портфель ЗАО «Орелнефтепродукт» является достаточно сбалансированным и его можно считать привлекательным для инвестиций, однако для увеличения доходности он требует некоторой диверсификации.

Похожие работы

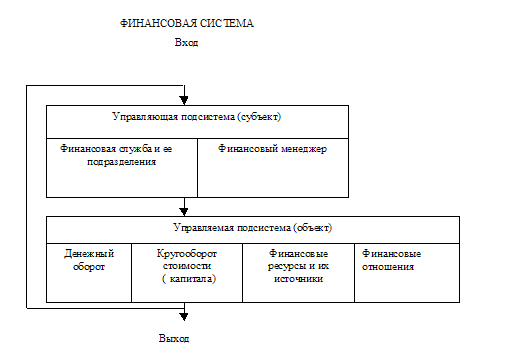

... субъекта управления (управляющая подсистема). Основной целью финансового менеджмента является повышение конкурентных позиций предприятия в соответствующей сфере деятельности через механизм формирования и эффективного использования прибыли. 2. Анализ финансово-хозяйственной деятельности ООО «Палан» 2.1 Экономическая характеристика ООО «Палан» Общество с ограниченной ответственностью « ...

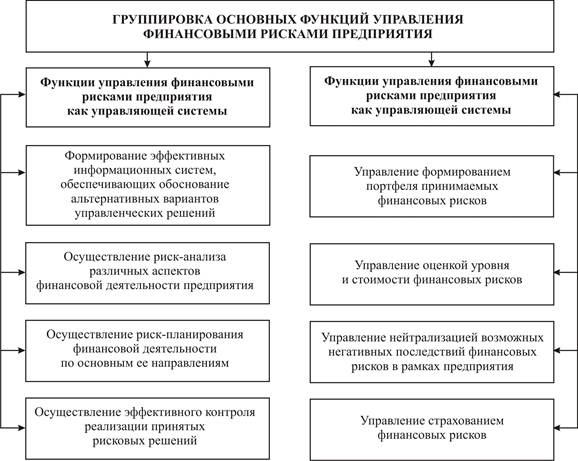

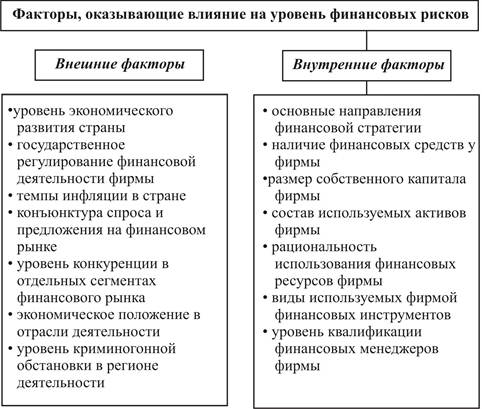

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... эффективных стратегий отражены в научных трудах многих зарубежных ученых: Ансоффа И., Портера М., Кини Р.Л., РайфаХ. и др. Можно выделить некоторые характерные особенности оценки эффективности финансово-хозяйственной деятельности предприятий в зависимости от целей: - в американских компаниях главное - это объединение стратегий всех подразделений и распределение ресурсов; - в английских ...

... и большой задолжности может прибегнуть к различным видам поддержки или разделиться на мелкие предприятия, чтобы уменьшить текущие расходы. В 2010 году ситуация улучшилась. Значение результата финансово-хозяйственной деятельности предприятия 2010 года находится в квадрате 3, который характеризует положение предприятия как не устойчивое и при этом предприятие имеет свои убытки от хозяйственной ...

0 комментариев