Навигация

Ликвидность предприятия

2.6 Ликвидность предприятия

Одним из показателей, характеризующих финансовое положение предприятия является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотних активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее – это степень покрытия долгосрочных обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соотвествия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия – это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализация активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Ликвидность баланса является основой (фундаментом) платежеспособностии и ликвидности предприятия. Иными словами, ликвидность – это способ поддержания платежеспособности. Но в тоже время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степении срочности их погашения.

Первая группа (Л1) включает в себя абсолютно ликвидные активы (стр.220+230+240), такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (Л2) относятся быстро реализуемые активы (стр.130+140+150+160+170+180+190+200+210): готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы оборотних активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов.

Значительно больший срок понадобится для превращения производственных запасов и незавершенного производства (стр.100+110+120+250+270) в готовую продукцию, а затем в денежную наличность. Потому они отнесены к третьей группе медленно реализуемых активов (Л3)

Четвертая группа (Л4) – это трудно реализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное производство (стр.080).

Соответственно на пять групп разбиваются и обязательства предприятия:

П1 – наиболее срочные обязательства (кредиторская задолженность и кредиты банка, сроки возврата которых наступили);

П2 – среднесрочные обязательства (краткосрочные кредиты банка);

П3 – долгосрочные кредиты банка и займы;

П4 – собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия;

Баланс считается абсолютно ликвидным, если: ![]() ;

;![]() ;

;![]() ;

;![]() .

.

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменения в структуре баланса и его ликвидности.

Результаты расчета ликвидности баланса представлены в таблице 2.11

Таблица 2.11 - Анализ ликвидности баланса

| АКТИВ | На 31.12.06 | На 31.12.07 | ПАССИВ | На 31.12.06 | На 31.12.07 | Излишек, недостаток | Результаты расчета |

| Наиболее ликвидные активы (Л1) | 1 189,10 | 628,30 | Наиболее срочные обязат-ва (П1) | 2 409,80 | 2 072,60 | -1 444,30 | Л1<П1 |

| Быстро реализуемые активы (Л2) | 5 683,60 | 13 243,00 | Краткосрочные пассивы (П2) | 12 930,30 | 22 047,00 | -8 804,00 | Л2<П2 |

| Медленно реализ-мые активы (Л3) | 10 718,60 | 9 237,30 | Долгосрочные пассивы (П3) | 0,00 | 0,00 | 9 237,30 | Л3>П3 |

| Трудно реализ-мые активы (Л4) | 13 360,40 | 13 376,50 | Постоянные пассивы (П4) | 15 603,60 | 12 365,50 | 1 011,00 | Л4>П4 |

| БАЛАНС | 30 951,70 | 36 485,10 | БАЛАНС | 30 943,70 | 36 485,10 |

Анализируя данные таблицы 2.11 мы видим, что баланс предприятия не является абсолютно ликвидным. В 2008 существенно нехватает средств в размере 1 444,30 тыс. грн. для погашения наиболее срочных обязательств. Быстро реализуемые активы в еще большей степени не покрывают краткосрочные пассивы (на 8 804,00 тыс. грн.).

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности предприятия рассчитывают следующие относительные показатели: коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент абсолютной ликвидности.

Данные показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент быстрой ликвидности – для банков, коэффициент текущей ликвидности – для инвесторов.

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. В странах с переходной экономикой его оптимальное значение признается на уровне 0,2 – 0,35. Значение выше 0,35 не всегда требуется, т.к. излишек денежных средств свидетельствует о неэффективном их использовании.

Коэффициент быстрой (срочной) ликвидности - отношение денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств.

Это более жесткий тест на ликвидность, т.к. при его расчете не берется во внимание наименее ликвидная часть оборотных активов – медленно реализуемые активы. Желательно, чтобы этот коэффициент был около 1,5. Однако в наших условиях достаточным признается его значение равное 0,7 - 0,8.

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов) – отношение всей суммы оборотных активов, включая запасы и незавершенное производство, к общей сумме краткосрочных обязательств. Он показывает степень, в которой оборотные активы покрывают оборотные пассивы (текущие обязательства).

Согласно общепринятым стандартам, считается, что этот коэффициент должен находиться в пределах от еденицы до двух. Нижняя граница обусловлена тем, что оборотных средств должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств, иначе компания под угрозой банкротства. Превышение краткосрочных средств над обязательствами болем чем в два (три) раза считается также нежелательным, поскольку может свидетельствовать о нарушении структуры капитала. При анализе коэффициента особое внимание следует уделить его динамике.

При оценке ликвидности предприятия следует также иметь в виду, что различные показатели ликвидности не только дают характеристику устойчивости финансового состояния предприятия при различной степени учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наибольший интерес представляет коэффициент абсолютной ликвидности. Банк, дающий кредит предприятию, больше внимания уделяет коэффициенту быстрой (срочной) ликвидности. Покупатели в большей мере оценивают ликвидность предприятия по коэффициенту текущей ликвидности. Этот же коэффициент применяется в том случае, когда необходимо оценить изменения финансовой ситуации на предприятии с точки зрения ликвидности, а также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Об ухудшении ликвидности активов свидетельствуют такие признаки, как увеличение доли неликвидных запасов, просроченной дебиторской задолженности, просроченных векселей и т.д.

Результаты расчета коэффициентов представлены в таблице 2.12.

Таблица 2.12 - Коэффициенты ликвидности

| Показатель | 2006 | 2007 | 2008 | Нормативные значения |

| Коэффициент покрытия | 1,448 | 1,146 | 0,836 | В промежутке от 1 до 2 |

| Коэффициент быстрой ликвидности | 0,721 | 0,527 | 0,571 | В промежутке от 0,7 до 0,8 |

| Коэффициент абсолютной ликвидности | 0,054 | 0,078 | 0,026 | В промежутке от 0,2 до 0,35 |

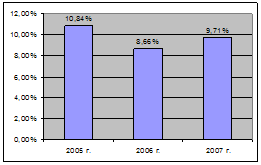

Проанализировав таблицу 2.12, мы видим, что в 2006 и 2007гг. коэффициент покрытия (текущей ликвидности) предприятия имел тенденцию к снижению, но находился в пределах допустимого значения. В 2008г. тенденция снижения данного показателя продолжилась, но он понизился ниже критического значения и достиг 0,836.

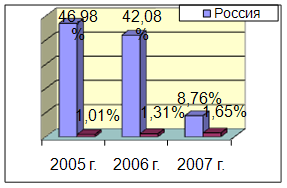

Коэффициент быстрой ликвидности находился в нормативном промежутке в 2006г., а в 2007 и 2008гг. не удовлетворял нормативному значению.

Коэффициент абсолютной ликвидности не удовлетворял нормативному значению в течение всего анализируемого периода 2006 – 2008гг.

2.7 Деловая активность предприятия

В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово – хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия.

Деловая активность предприятия проявляется в динамичности его развития, достижении поставленных целей, эффективном использовании экономического потенциала, расширении рынков сбыта.

Деловую активность предприятия можно оценивать как на качественном, так и на количественном уровне.

Количественная оценка и анализ деловой активности могут быть осуществлены по двум направлениям:

Похожие работы

... инвестиций, вложенных в экономику стран участниц регионального объединения. Приоритетная оценка здесь принадлежит сумма и структуре прямых иностранных инвестиций. Раздел 2. Анализ современного состояния развития черноморского экономического сотрудничества 2.1. История создания и правовые основы организации Черноморского экономического сотрудничества Черное море издавна объединяло народы, ...

0 комментариев