Навигация

ВЕРТИКАЛЬНЫЙ АНАЛИЗ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

3.2 ВЕРТИКАЛЬНЫЙ АНАЛИЗ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Активная часть баланса характеризуется незначительным преобладанием оборотных активов.

Доля внеоборотных активов составляет 46,5% от величины всех активов.

Из внеоборотных активов основной удельный вес приходится на основные средства, которые составляют 36,2% от величины активов предприятия.

Из оборотных активов основной удельный вес приходится на товарно-материальные запасы, которые составляют 23,6% от величины активов предприятия.

Доля дебиторской задолженности в структуре активов составляет 19,4%, что создает угрозу.

Авансы поставщикам и расходы будущих периодов составляют 2,4% всех активов, налоги к возмещению – 5,6%.

Доля денежных средств в структуре актива совсем маленькая: 2%, к тому же наблюдается отрицательная динамика по сравнению с предыдущим периодом.

В структуре пассива наибольшим удельным весом обладает собственный капитал - на него приходится около 48,4%.

Компания активно использует заемные средства, доля которых составляет 24,7%.

На долю нераспределенной прибыли в структуре пассива приходится 29,6%.

4. РАСЧЕТ ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Показатели ликвидности:

К т.л. = ![]() =

=  = 1,32

= 1,32

К а.л. = ![]() =

= ![]() = 0,052

= 0,052

К с.л. = ![]() =

= ![]() = 0,71

= 0,71

К з.т.о. = ![]() =

=  = 0,46

= 0,46

Чистый оборотный капитал = Атек - О кр = 4002853– 3039195 = 963658

Проанализировав эту группу показателей, можно сказать, что у Компании нет достаточного количества денежных средств для погашения краткосрочных обязательств. Это свидетельствует о некоторой неустойчивости финансового положения. Однако, наряду с этим, Компания располагает достаточным количеством ликвидных активов, которые при необходимости могут стать источником для погашения краткосрочных обязательств.

В общем показатели по группе не очень хорошие, так как ни один показатель не превышает нормативного значения, более того есть показатели существенно не дотягивающие до нормативного значения.

Показатели платежеспособности:

К авт. = ![]() =

= ![]() = 0,487

= 0,487

К д.д.с.т.а. = ![]() =

= ![]() = 0,04

= 0,04

К о.з.с.с. = ![]() =

= ![]() = 0,09

= 0,09

К д.с.с.д.а. = ![]() =

= ![]() = 0,96

= 0,96

К о.с.о.с. =![]() =

= ![]() = 0,04

= 0,04

К манев. = ![]() =

= ![]() = 0,044

= 0,044

Показатели платежеспособности свидетельствуют о том, что доля собственных средств в структуре капитала достаточна для того, чтобы считать предприятие достаточно независимым от сторонних вливаний.

Денежных средств не достаточно для выполнения краткосрочных обязательств, но можно предположить, что денежные средства пущены в оборот.

Для обеспечения непрерывности производственного процесса необходима постоянная денежная подпитка из вне, об этом свидетельствует низкое значение показателя доли денежных средств в текущих активах.

Долговые обязательства практически полностью обеспечиваются за счет собственных денежных средств.

Показатели рентабельности:

К в.п = ![]() =

= ![]() = 0,45

= 0,45

К о.п. = ![]() =

= ![]() = 0,06

= 0,06

К р.в.р.= ![]() =

= ![]() = 0,08

= 0,08

К р.п. = ![]() =

= ![]() =0,05

=0,05

К р.а. = =

= ![]() = 0,054

= 0,054

К р.т.а. =![]() =

= ![]() = 0,104

= 0,104

К р.д.а. = ![]() =

= ![]() = 0,115

= 0,115

К р.с.с. = ![]() =

= ![]() = 0,11

= 0,11

Доля валовой прибыли в объеме продаж составляет 45%; это хороший показатель.

Величина операционной прибыли, приходящейся на одну денежную единицу продаж составляет 6%, что не очень много. Это связано с большими издержками обращения в отчетном периоде. Показатель величины прибыли предприятия от основной и внереализационной деятельности несколько больше (8%).

Коэффициент рентабельности продаж показывает величину чистой прибыли, полученной предприятием на единицу денежных средств реализованной продукции. За отчетный период на одну единицу денежных средств предприятие получило чистой прибыли 0,05; это не очень много, но предприятие рентабельно благодаря большим объемам выпускаемой продукции.

Коэффициент рентабельности активов равен 0,054, т.е. на одну единицу активов предприятием получено 0,054 чистой прибыли.

Коэффициент рентабельности текущих активов показывает, сколько денежных единиц чистой прибыли получено предприятием на одну денежную единицу текущих активов. Значит, на денежную единицу текущих активов предприятие получает прибыли чуть больше 1%.

Коэффициент рентабельности долгосрочных активов показывает, сколько денежных единиц чистой прибыли получено на единицу долгосрочных активов. На единицу долгосрочных активов предприятие получает чистой прибыли чуть больше 1%.

Коэффициент рентабельности собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая денежная единица, вложенная собственниками предприятия. Каждая денежная единица, вложенная собственниками предприятия, приносит 0,11 денежных единиц чистой прибыли. Это обоснованно значительными расходами предприятия в отчетном периоде, а не снижением уровня продаж, поэтому нельзя говорить о нерентабельности собственного капитала. Предполагается, что затраты в этом периоде работают на перспективу, и в будущем они оправдают свою целесообразность.

Показатели деловой активности:

К о.с.к. = ![]() =

= ![]() = 2,47 (в предыдущем периоде К о.с.к. = 2,09)

= 2,47 (в предыдущем периоде К о.с.к. = 2,09)

К ф. =![]() =

=![]() =2,58 (в предыдущем периоде К ф.= 2,46)

=2,58 (в предыдущем периоде К ф.= 2,46)

К о.а. =  =

=![]() = 1,2 (в предыдущем периоде К о.а.=1)

= 1,2 (в предыдущем периоде К о.а.=1)

К о.д.с.(об) = ![]() =

= ![]() = 59,1 (в предыдущем периоде К о.д.с.(об)=42,1)

= 59,1 (в предыдущем периоде К о.д.с.(об)=42,1)

К о.д.с.(д) =![]() * 365 =

* 365 = ![]() *365 = 6,2 (в предыдущем периоде К о.д.с.(д)=8,7)

*365 = 6,2 (в предыдущем периоде К о.д.с.(д)=8,7)

К о.д.з.(об) = ![]() =

= ![]() = 6,7 (в предыдущем периоде К о.д.з.(об)=6,74)

= 6,7 (в предыдущем периоде К о.д.з.(об)=6,74)

К о.д.з.(д) = ![]() *365 =

*365 = ![]() *365 = 54,5 (в предыдущем периоде К о.д.з.(д)=54,15)

*365 = 54,5 (в предыдущем периоде К о.д.з.(д)=54,15)

К о.к.з.(об) = ![]() =

= ![]() = 6,48 (в предыдущем периоде К о.к.з.(об)=5,36)

= 6,48 (в предыдущем периоде К о.к.з.(об)=5,36)

К о.к.з.(д) = ![]() *365 = 56,3 (в предыдущем периоде К о.к.з.(д)=68,1)

*365 = 56,3 (в предыдущем периоде К о.к.з.(д)=68,1)

К о.з.(об) = ![]() =

= ![]() = 5,1 (в предыдущем периоде К о.з.(об)=3,4)

= 5,1 (в предыдущем периоде К о.з.(об)=3,4)

К о.з.(д) =  *365 = 71,7 (в предыдущем периоде К о.з.(д)=107,4)

*365 = 71,7 (в предыдущем периоде К о.з.(д)=107,4)

К о.г.п.(об) =![]() =

= ![]() = 8,6 (в предыдущем периоде К о.г.п.(об)=6,0)

= 8,6 (в предыдущем периоде К о.г.п.(об)=6,0)

К о.г.п.(д) =  *365 = 42,4 (в предыдущем периоде К о.г.п.(д)=60,8)

*365 = 42,4 (в предыдущем периоде К о.г.п.(д)=60,8)

Скорость оборота вложенного капитала равна 2,47 оборота в год.

По сравнению с предыдущим годом количество оборотов возросло на 0,38. Это оценивается положительно, т.к. это свидетельствует об увеличении активности деятельности предприятия, о повышении эффективности использования средств предприятия.

Коэффициент фондоотдачи, показывающий, сколько на одну денежную единицу стоимости внеоборотных активов реализовано продукции, составил 2,58. По сравнению с прошлым годом есть небольшая положительная динамика. Можно сказать, что внеоборотные средства (в том числе здания и оборудование) используются эффективно.

Коэффициент оборачиваемости активов (трансформации) показывает, как часто совершается полный цикл производства, приносящий прибыль. Он составил 1,2 в год (возрос на 0,2 по сравнению с предыдущим периодом).

Количество оборотов, совершаемых денежными средствами предприятия за отчетный период равно 59,1, то есть наблюдается высокий уровень оборачиваемости денежных средств. Скорость оборачиваемости денежных средств существенно возросла по сравнению с предыдущим периодом. Один оборот денежных средств совершается в среднем каждые 6 дней (в предыдущем периоде на один оборот уходило почти 9 дней).

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз в течение отчетного периода погашается дебиторская задолженность. В отчётном периоде данный коэффициент составил 6,7 оборота. По сравнению с прошлым годом он немного уменьшился, но не значительно. Средний срок оборота дебиторской задолженности увеличился на 0,35 дня и стал составлять 54,5 дней. Этот показатель является высоким, и тенденция сохраняется. Считаю это положительным фактом.

Коэффициент оборачиваемости кредиторской задолженности показывает, сколько раз за год погашается кредиторская задолженность. В отчётном году показатель равен 6,48, за год вырос на 1,12 оборота. Срок оборота кредиторской задолженности равен 56,3 дней, снизился за год почти на 12 дней. Это свидетельствует о том что предприятие своевременно погашает кредиторскую задолженность.

Кдз>Ккз, Тдз<Ткз: данное соотношение считается предпочтительным для предприятия, т.к. оно свидетельствует о том, что предприятие кредитуется на более выгодных условиях, чем кредитует своих дебиторов.

Коэффициент оборачиваемости материальных запасов в отчетном периоде увеличился на 1,7 оборота по сравнению с предыдущим периодом и составил 5,1 оборота. Средний срок оборота составляет 71,7 дня, что почти на 36 дней меньше, чем в прошлом году.

Товарно-материальными запасами (готовой продукцией) совершается 8,6 оборотов в год, на 2,6 оборота больше, чем в предыдущем периоде. Предприятию для продажи (без оплаты) товарно-материальных запасов/готовой продукции необходимо около 42 дней, на 18 дней меньше, чем в прошлом году.

Похожие работы

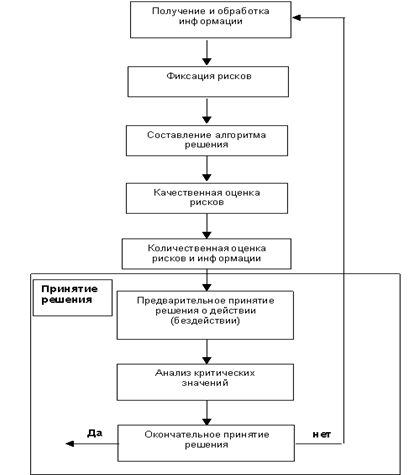

... в интервале от 10 до 18 процентов» [Гасанов А.З. Разработка управленческих решений: учебное пособие, опубл. на http://az-g.narod.ru/]. Разработка и принятие решения в условиях риска «Одно из главных правил управленческой деятельности гласит: не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня» [Разработка управленческого решения в условиях неопределённости и ...

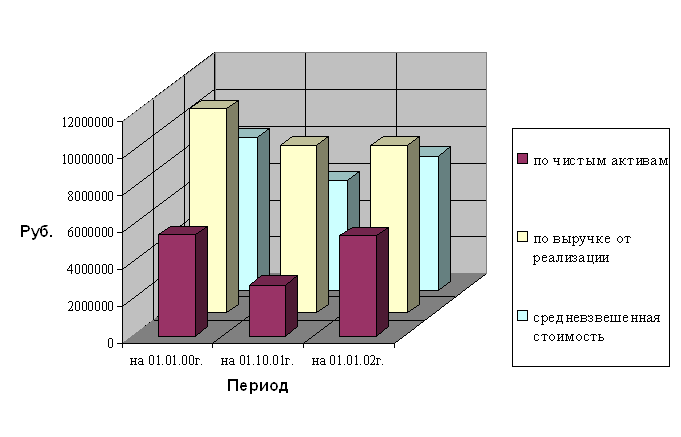

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

0 комментариев