Навигация

Сутність, мета і завдання інвестиційного менеджменту

1.4 Сутність, мета і завдання інвестиційного менеджменту

Інвестиційний менеджмент — це процес управління всіма аспектами інвестиційної діяльності суб'єкта підприємництва. Основна мета інвестиційного менеджменту — забезпечити найефективнішу реалізацію інвестиційної стратегії суб'єктів підприємницької діяльності. Для цього необхідно розв'язати такі основні завдання:

• забезпечити високий темп економічного розвитку суб'єктів підприємництва шляхом здійснення ефективної інвестиційної діяльності, розширення її обсягів, а також шляхом галузевої, асортиментної та регіональної диверсифікації цієї діяльності;

• максимізувати прибуток від інвестиційної діяльності, оскільки одержання прибутку — основна мета суб'єктів підприємництва;

• мінімізувати інвестиційні ризики, бо за несприятливих умов вони можуть призвести до втрати не тільки прибутків, а й частини інвестиційного капіталу;

• забезпечити фінансову стабільність і платоспроможність суб'єктів підприємництва у процесі реалізації інвестиційних програм. Оскільки інвестиційна діяльність пов'язана із вкладанням значних фінансових ресурсів, як правило, на тривалий період, то це може призвести до зниження платоспроможності інвестора, несвоєчасної сплати поточних рахунків і платіжних зобов'язань перед контрагентами, державним бюджетом тощо. Тому під час формування джерел фінансових ресурсів слід прогнозувати вплив інвестиційної діяльності на фінансову діяльність суб'єкта та його платоспроможність;

• визначити можливі варіанти прискорення реалізації інвестиційних програм. Останні необхідно реалізувати якнайшвидше, оскільки це сприятиме прискоренню економічного розвитку підприємств (організацій), швидкому формуванню грошових потоків у вигляді прибутку від інвестицій та амортизаційних відрахувань, скороченню термінів використання кредитних ресурсів, зменшенню інвестиційних ризиків, пов'язаних з несприятливими змінами кон'юнктури інвестиційного клімату.

Пріоритетним завданням є забезпечення високих темпів економічного розвитку підприємства за умови його достатньої фінансової стабільності, а не максимізація прибутку, як вважають окремі автори публікацій на цю тему.

Розглянуті завдання визначають такі основні функції інвестиційного менеджменту:

• дослідження зовнішнього інвестиційного середовища та прогнозування кон'юнктури інвестиційної діяльності;

• розробка стратегічних напрямів інвестиційної діяльності суб'єкта підприємництва;

• розробка стратегії формування інвестиційних ресурсів суб'єкта інвестиційної діяльності;

• пошук і оцінювання інвестиційної корисності реальних проектів і вибір з них найефективніших;

• оцінювання інвестиційних якостей фінансових інструментів і вибір з них найефективніших;

• формування та оцінювання інвестиційного портфеля за критеріями доходності, ризику та ліквідності;

• поточне планування та оперативне управління реалізацією окремих програм і проектів;

• організація моніторингу інвестиційних програм і проектів;

• підготовка рішень про своєчасну відмову від неефективних проектів (продаж окремих фінансових інструментів).

1.5 Основні поняття інвестиційної діяльності

Поточний стан економіки визначається діяльністю господарюючих суб'єктів, майбутній — обсягами інвестицій у виробництво.

У процесі виготовлення продукції та надання послуг зношуються основні фонди підприємств: будівлі, споруди, машини, обладнання. Для їх відновлення нагромаджується амортизаційний фонд. Обсяг амортизаційних фондів підприємств, нарахований за певний період часу, визначає обсяг коштів, необхідних для простого відновлення зношених основних фондів. Основні фонди підприємств відновлюються у процесі інвестиційної діяльності. Якщо обсяг інвестицій дорівнює обсягу амортизаційного фонду, відбувається просте відновлення.

Розподіл валового внутрішнього продукту (ВВП) на фонд споживання та фонд нагромадження є важливою макроекономічною пропорцією національної економіки. Від того, яку частину ВВП країна витрачає на створення матеріально-технічної та фінансової бази нових виробництв товарів та послуг, залежать майбутні обсяги ВВП та відповідно добробут населення. Реалізація фонду нагромадження — важливий напрям інвестиційної діяльності.

Закон України "Про інвестиційну діяльність" визначає інвестиції як усі види майнових та інтелектуальних цінностей, що вкладаються в об'єкти підприємницької та іншої діяльності, внаслідок чого створюється прибуток (дохід) або досягається соціальний ефект. Такими цінностями можуть бути:

• кошти, цільові банківські вклади, паї, акції та інші цінні папери; рухоме та нерухоме майно (будівлі, споруди, устаткування та інші матеріальні цінності);

• майнові права, що випливають з авторських прав, досвіду та інтелектуальних цінностей;

• права користування землею, водою, природними ресурсами;

• сукупність технічних та економічних знань у формі документації, навичок, виробничого досвіду, необхідних для організації виробництва товарів та послуг, але не запатентованих (ноу-хау).

Існує багато визначень інвестиційної діяльності. Загалом можна вважати, що інвестиційна діяльність — це комплекс заходів і дій фізичних та юридичних осіб, які вкладають власні кошти (у матеріальній, фінансовій або іншій майновій формі) з метою отримати прибуток.

Інвестор — це суб'єкт інвестиційної діяльності, який приймає рішення та вкладає власні, позичені й залучені кошти в об'єкти інвестування.

Суб'єктами інвестиційної діяльності можуть бути державні органи влади, фізичні та юридичні особи України та інших держав.

Об'єктом інвестиційної діяльності є майно в різних формах, на яке витрачено інвестиції та яке використовується для отримання прибутку: основні та оборотні кошти, цінні папери, науково-технічна продукція, інтелектуальні цінності, майнові права.

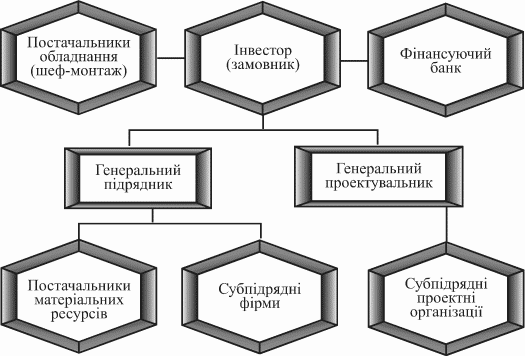

Комплекс підприємств і установ, продукція чи послуги яких сприяють реалізації інвестиційної діяльності, становить інвестиційний комплекс країни. До нього належать:

• підприємства будівельної індустрії, промисловості будівельних матеріалів, машинобудування;

• проектні організації та установи;

• фінансові посередники — інвестиційні банки, компанії, фонди;

• органи державного управління, що регулюють функціонування суб'єктів інвестиційної діяльності;

• інфраструктура фондового ринку.

Як зазначалося, національний дохід країни поділяється на фонд споживання та фонд нагромадження. Останній є узагальненим річним обсягом капіталовкладень усіх підприємств. Частка його може становити 20-30 % національного доходу. Останніми роками в Україні на частку державних коштів припадає лише п'ята частка капітальних вкладень, і можливе подальше її зниження.

За формами відтворення прямі інвестиції (капітальні вкладення) поділяють на такі види:

• у нове будівництво — створення нових підприємств (виробництв) на нових місцях за новими проектами;

• на розширення виробництва — уведення в дію нових основних фондів, подібних до діючих, для екстенсивного збільшення обсягів виробництва на діючих об'єктах;

• на реконструкцію — обладнання діючих виробництв новою технологією та технікою за новими комплексними проектами;

• на технічне переустаткування — підвищення технічного рівня виробництва за рахунок заміни старого обладнання на нове, продуктивніше.

За складом і характером витрат прямих інвестицій можна визначити їх технологічну структуру:

• будівельні роботи;

• монтажні роботи;

• машини та обладнання;

• проектні роботи.

Період типової реалізації інвестицій поділяють на частини:

• підготовку (проектні роботи, організація фінансування, погодження, планування та матеріально-технічне забезпечення початку робіт);

• реалізацію — створення нового матеріального об'єкта;

• експлуатацію нового виробництва, отримання прибутку, забезпечення окупності інвестицій, подальшу роботу об'єкта.

Похожие работы

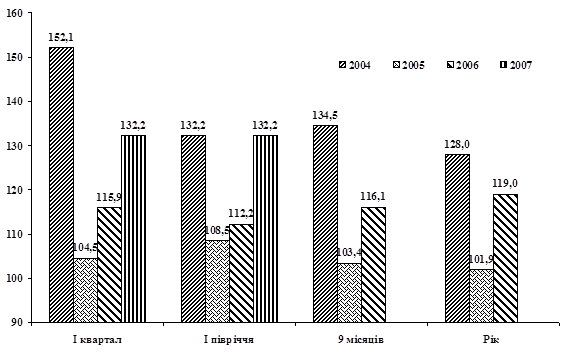

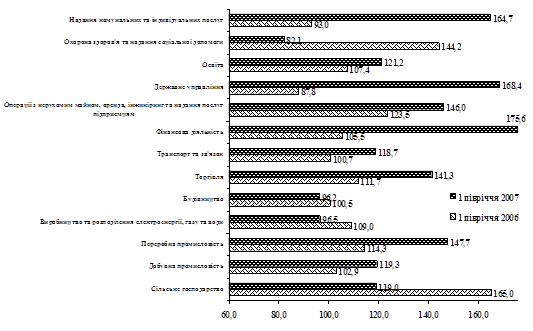

... керування інвестиційним процесом у країні. У роботі також розглядаються особливості інвестиційної діяльності української держави, регіонів і окремого суб'єкта ринку. 2. Міжнародний інвестиційний процес 2.1 Сучасний стан міжнародних інвестиційних процесів Збільшення чистого надходження приватного капіталу (цінних паперів і банківських кредитів) з 190 млрд. дол. в 2007 р. (3,2% ВВП кра ...

... (виконуються) учасниками інвестиційної діяльності та спрямовані на забезпечення вкладення інвестицій [6, с.48]. Мета інвестиційного договору – це той безпосередній господарсько-правовий результат, якого намагаються досягти сторони в процесі його укладання та виконання. Інвестиційний договір спрямований на досягнення кінцевої мети інвестування – здійснення інвестицій та досягнення в результаті ...

... нововведення, прогрес і процвітання. Інших видів ризику зусиллями уряду або інших організацій можна позбутися, забезпечивши сприятливіший інвестиційний клімат в Україні. Для збільшення інвесторів Україні насамперед потрібно проаналізувати та усунути перешкоди на шляху іноземного інвестування. Це сприятиме розквіту України.[45,102] Компанії при інвестуванні у ту чи іншу країну враховують також і ...

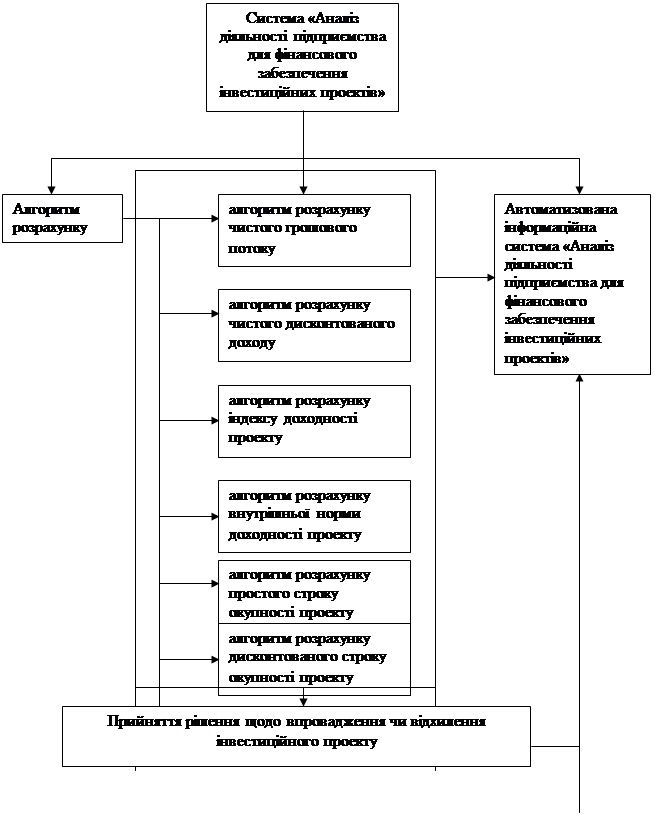

... »; 5) підсистема «Розрахунок чистого дисконтованого доходу»; 6) підсистема «Розрахунок індексу доходності проекту». Рис. 3.2. Структура інформаційної системи «Аналіз діяльності підприємства для фінансового забезпечення інвестиційних проектів» Далі приймається рішення щодо впровадження чи відхилення інвестиційного проекту. Усі ...

0 комментариев