Навигация

Відсутність золотодобувної промисловості і власного виробництва банківських металів;

1. Відсутність золотодобувної промисловості і власного виробництва банківських металів;

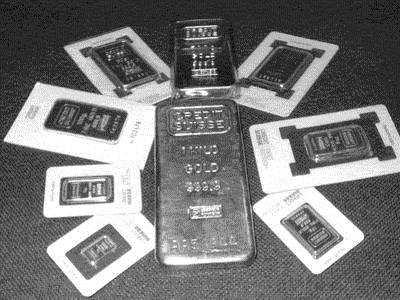

2. Незначний золотий запас України (17,6 тонн) для інтервенцій чи продажу його на національному ринку дорогоцінних металів;

3. Законодавче обмеження ввезення в Україну банківських металів, отриманих в результаті переробки за межами митної території України брухту та відходів дорогоцінних металів. Так, ввезення в Україну банківських металів юридичними особами резидентами (крім уповноважених банків) і нерезиденттами не дозволяється. Ця вимога закріплена у пункті 1.9 глави 1 розділу III „Правил надання фізичним і юридичним особам резидентам (крім уповноважжених банків України) і нерезидентам індивідуальних ліцензій та спеціальних дозволів на переміщення валюти України, іноземної валюти, платіжних документів (іменних, дорожніх чеків), банківських металів через митний кордон України”.

Виключне право уповноважених банків на ввезення в Україну банківських металів пов'язане з тим, що така операція підпадає під дію Декрету Кабінету Міністрів України від 19.02.93 N 1593 "Про систему валютного регулювання і валютного контролю". Згідно зі статтею 1 Декрету банківські метали є валютними цінностями, а операції, пов'язані з ввезенням на територію України валютних цінностей, є відповідно валютними операціями.

Що стосується операцій, пов'язаних з переробкою брухту та лому дорогоцінних металів за межами України як давальницької сировини, то для за безпечення виконання вимог Закону України від 15.09.95 N 327/95ВР "Про операції з давальницькою сировиною у зовнішньоекономічних відносинах" резидентти мають можливість ввозити в Україну готову продукцію самостійно у вигляді дорогоцінних металів. Але, якщо дорогоцінні метали доведені (афіновані) до найвищих проб відповідно до світових стандартів у зливках і порошках, що мають сертифікат якості, а також монети, вироблені з дорогоцінних металів, то вони відносяться до банківських металів, тобто операції повернення повинні здійснюватися банківськими установами.

4. Наявність законодавчих обмежень по переміщенню дорогоцінних металів фізичними особами через митний кордон України:

Фізична особа має право ввозити в Україну на одну особу (незалежно від віку) банківські метали вагою до 500 г у вигляді зливків та в іноземних монетах з дорогоцінних металів з пробами не нижче ніж: для золота 900; для срібла 925; для платини та паладію 999 за умови письмового декларування митним органам.

Увезення фізичними особами резидентами та нерезидентами банківських металів у вигляді зливків, вага яких перевищує 500 г, здійснюється за спеціальним дозволом Національного банку.

ВИСНОВКИ

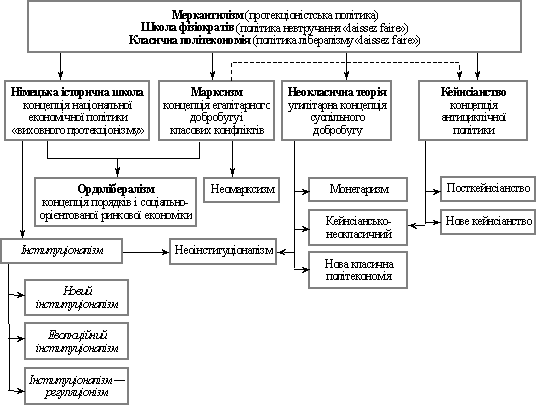

Еволюція теоретичних підходів до дослідження золота відбиває зміни економічної політики держав у різні періоди часу. Ранній меркантилізм акцентував увагу на нагромадженні золота, оскільки держава прагнула збільшити його запаси, обмежуючи експорт. Пізній меркантилізм як основну функцію розглядав обертання золота, тому що мануфактурне виробництво стимулювало товарногрошові відносини, а держави заохочували експортноімпортні операції. Класична політекономія, а потім марксистська політекономія розвили цей підхід, визначивши золото як загальну міру вартості і доповнивши функції грошей функціями платежу і світових грошей, відбиваючи невтручання держав у механізм вільної торгівлі. Кейнсіанство і неокейнсіанство зосередили дослідження золота тільки в рамках функції світових грошей і головної резервної валюти в міжнародному обміні, формуючи політикові активного втручання держави в економіку. У сучасних умовах золото є «позанаціональним» активом і розглядається як альтернатива стосовно грошових, фінансових і кредитних інструментів.

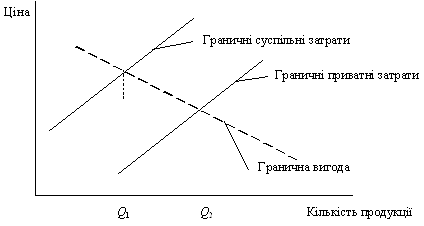

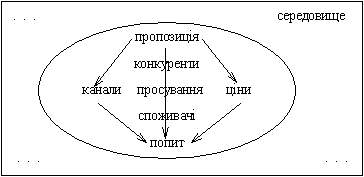

Ринок золота – організована система відносин між суб'єктами з приводу купівліпродажу дорогоцінного металу, що функціонує на різних рівнях його організації: світовому, регіональному, внутрішньому. Світовий ринок золота характеризується вільним обертанням дорогоцінного металу на міжнародному рівні, рівноправним статусом його учасників, недосконалою конкуренцією, розвитою інфраструктурою, стійко високим попитом та нестабільною пропозицією. Його об'єктом є золото у виді наявного і безготівкового металу; суб'єктами золотодобувні компанії, промислові споживачі, спеціальні секції фондових бірж, інвестори і тезавратори, монетарні влади, професійні дилери і посередники. Постійний попит пред'являють покупці, що використовують золото як промислову сировину, а регулярна пропозиція виходить від золотодобувних компаній. Поводження постійних учасників передбачувано впливає на кон'юнктуру ринку, дії інших учасників складно прогнозовані, що приводить до несподіваних порушень балансу попиту та пропозиції і різких скачків ринкової ціни на золото. Регіональні ринки золота формуються в рамках міждержавних об'єднань, внутрішні ринки є національними, їхні учасники – місцеві інвестори і тезавратори.

Аналіз кон'юнктури світового ринку золота за останні 15 років дозволив виявити сучасні тенденції в попиті та пропозиції дорогоцінного металу. Попит залежить від рівня розвитку промисловості, потреби в поповненні золотовалютних державних резервів, спекулятивних тенденцій і в цілому має тенденцію до стійкого росту.

В у структурі попиту проявилися наступні зміни:

1) скоротилися закупівлі золота державами в зв'язку з припиненням його тезаврації через структурні зміни в економіці;

2) зменшився фабрикационный попит у силу високої ціни на золото й істотне зниження його споживання в ювелірній промисловості;

3) різко зросла активність приватних інвесторів, ініційована нестабільною політичною й економічною ситуацією у ведучих країнахпродуцентах.

Пропозиція золота визначається природноресурсним потенціалом країн, виробничими можливостями золотодобувних компаній, виробничими потужностями афінажних підприємств, обсягом золотовалютних резервів держав і характеризується нестабільною зміною. Коливання пропозиції викликані децентралізацією золотодобувної галузі і політикою центральних банків по використанню державних золотих запасів у комерційних цілях.

Внутрішній ринок золота України знаходиться в процесі формування його інституціональних основ і організаційної структури. Інституціональною основою українського ринку золота є формування нормативноправової бази, що регулює відносини в області геологорозвідницьких робіт, видобутку, виробництва, використання і обертання золота; створення й удосконалювання механізму взаємодії суб'єктів і визначення їхніх функцій. Організаційна структура українського ринку золота представлена сукупністю взаємозалежних установ, що беруть участь у торговельних операціях дорогоцінними металами.

Як показує аналіз даних по банківському ринку торгів золотом в Україні його поточний обсяг не досягає навіть 1 лота (155 кг) Лондонської біржі.Проведений аналіз структури офіційного золотовалютного резерву України, який знаходиться під управлінням Національного банку України показав, що фізичне золото в резерві набувалось наступними темпами [49]:

в період з 1992 року (початковий запас 1 кг) по 1999 рік НБУ купив 5,04 т золота;

у 2000 році при початку висхідного тренду цін на золото після мінімуму цін 1999 року НБУ купив 9,06 т золота;

на протязі 2001 – 2004 років НБУ купив ще 1,6 т золота;

у період 2005 – 2006 років НБУ купив додатково 2,02 т золота.

аким чином, станом на 31.01.2007 року в золотовалютних запасах України знаходиться 17,621 т фізичного злиткового золота на суму 363,9 млн.доларів США, що при загальному обсягу золотовалютного резерва у 22,4 млрд.доларів США становить тільки 1,62%.

За 2005 рік за рахунок приватизації «Криворіжсталі» золотовалютні резерви НБУ виросли на 103,6% або на 9 млрд. 869 млн. 860 тис. доларів з 9 млрд. 524 млн. 900 тис. доларів до 19 млрд. 394 млн. 760 тис. доларів.

При загальноприйнятій світовій структурній нормі фізичного золота в офіційних золотовалютних резервах країни 10 – 12%, в Державній скарбниці НБУ повинно бути 108,772 – 130,526 т фізичного золота. Тобто при нинішньому темпі формування золотого запасу та відсутності національної добичі золота на довгі роки НБУ на ринку буде тільки споживачем імпортного золота.

Таким чином ринок золота в Україні стрімко зростає тільки зусиллями комерційних банків, які імпортують банківські метали (2001 рік — близько 1 т, 2002й — близько 3 т, 2003 рік — близько 10 т, 2006 рік 19,2 т).

У 2006 році ринок дорогоцінних металів, як і в колишні роки, був цікавий для багатьох. Усе більше приватних інвесторів звертають увагу на цю ринкову нішу при розміщенні своїх заощаджень. Корпоративні інвестори (інвестиційні фонди і т.п.), випробуючи труднощів у виборі інструментів для вкладення своїх засобів, дуже часто звертаються до ринку дорогоцінних металів як альтернативному напрямкові, по якому можна одержувати непогані доходи. Промислові споживачі дорогоцінних металів пред'являють істотний попит на золото і срібло. Видобуток основних видів дорогоцінних металів золота і платини – скорочується або росте невеликими темпами, не встигаючи за зростаючими потребами ринку. Центральні банки розвинутих країн не поспішають скорочувати частку золота у своїх золотовалютних резервах, покладаючи надії на зазначений метал.

Пропозиція золота в 2006 р., щодо попереднього року, знизилося на 533 т (15%). При цьому основний спад пропозиції довівся на сектори «видобуток з надр» (зниження на 18%) і «офіційні продажі» (107%). Слід зазначити, що зниження видобутку з надр було обумовлено скороченням добичі металу в таких країнах, як Індонезія (32%), Канада (13%), ПАР і Австралія (6%), США, Росія й Узбекистан (2%) і ін. Зменшення офіційних продажів було характерно для Центрального банку Німеччини, який не використав свою квоту на продаж золота в 2006 р.

Разом зі зниженням пропозиції золота в 2006 р. скорочується і попит на нього (368 тн або 11%), головним чином, за рахунок ювелірного виробництва. Цьому є пояснення. Світові ціни на золото в 2006 р. при порівнянні з 2005 р. виросли в середньому на 5 дол./г (35%). При цьому в першому і другому кварталі ювелірна галузь займала вичікувальну позицію з розрахунком на зниження цін. І коли ціни починали падати, поповнювала свої запаси більш дешевою сировиною. Так відбувалося в 3 кварталі 2006 р. Попит збільшився до 614 т і в порівнянні з 2 кварталом цього ж року виріс на 15%.

В інших галузях промисловості, навпроти, спостерігалося невелике збільшення попиту. Це стосується головним чином електроніки (+31 т або 11%), що зв'язано зі збільшенням виробництва цифрової техніки.

На тлі підвищення світових цін золота збільшуються інвестиції в «жовті метали», тим самим відбувається деяка компенсація зниження попиту в інших сферах. З 2004 р. по 2006 р. частка інвестицій у золото в структурі світового попиту зросла з 13,5% до 18,9%. При цьому золото привабливе як для приватних, так і для корпоративних інвесторів (інвестиційних фондів). Так, наприклад, останні в 2006 р. вклали в золото на 2172 млн.доларів більше, ніж у 2005 р, а якщо порівнювати з 2004 р., то на 3400 млн.доларів.

Протягом 2007 р., імовірніше всього, продовжиться скорочення видобутку золота, а отже, і пропозиції його на світовому ринку. У той же час вторинне виробництво буде компенсувати ці втрати, але ця компенсація також не може постійно збільшуватися, тому що ринок вторсировини обмежений. На стороні попиту мається двоїстий вплив факторів. При помітному росту цін промислові споживачі будуть скорочувати покупки металу, але в той же час інвестори – активізуватися. І навпаки, при падінні цін на золото промисловість стане збільшувати споживання і тим самим сповільнювати зниження цін, незважаючи на фіксацію прибутку інвесторами і скорочення попиту з їх боку. Таким чином, на рівні попиту існує система «стримувань і противаг» або, можна сказати, страхування, що спрацьовує як при рості, так і падінні цін, та не дає ринку дуже різко обвалюватися або рости.

Прогнози цін золота на 2007 рік

а) Одне з авторитетних джерел (Scotia Moccatta) у своєму огляді Metal Matters (January 2007) приводить наступний прогноз щодо росту цін. Роль золота в 2007 році буде зростати. Золото купують і інвестори, і спекулянтти. У найближчому часі золото може вирости до 700 $/тр.унц., а потім і до 800 $/тр.унц.. У більшому ступені це буде залежати від падаючого долара і гальмування розвитку американської економіки.

б) Відповідно до опитування, проведеному London Bullion Market Association серед 29 експертів і професійних учасників ринку (джерело: www.forexpf.ru), 15 респондентів також очікують росту цін у 2007 р. до 750 $/тр.унц.. Середня ціна по 2007 року, прогнозована 29 експертами, складе 652 $/тр.унц. .

в) Аналітики MKS Finance (Швейцарія) прогнозують середню ціну золота в 652 $/тр.унц.. При цьому ціни, на їхню думку, будуть знаходиться в межах 580 750 $/тр.унц.. Найбільш сприятливим для росту цін буде 4 квартал 2007 року.

г) Аналітик Р. Норманна (The Bullion Desk), що дав найбільш точний прогноз цін по золоту на 2006 р., вважає, що в 2007 р. слабкий долар, відсутність видобутку, зростаючі ціни на нафту, геополітична напруженість і передчуття інфляції можуть забезпечити основу для росту цін на золото, що також буде підтримане попитом з боку інституціональних інвесторів (фондів і т.д.). На 2007 р. його прогноз ріст вартості золота на 18%.

Більшість аналітиків сходиться в думці подальшого росту ринку золота. Причому багато прогнозів торкаються ціни в 750 $/тр.унц. на кінець року при наступній кон’юнктурі ринку:

рівень пропозицій нової добичі прогнозується на рівні 2450 тон/рік;

рівень споживання(попиту) на рівні 4100 – 4200 тон/рік за рахунок

пропозицій вторинного ринку переробки золотого скрапу 1100 – 1200 тон/рік;

пропозицій приватної та державної детезаврації 500 – 600 тон/рік.

Для прогнозу котирувань золота найближчим часом звертає увагу зв'язок цін золота і нафти. За останні 50 років ціни на золото і нафту рухалися практично синхронно кореляція між рядами позитивна і складає більш 80%. За цей час, середня ціна нафти в золотому вираженні дорівнювала 0,07 унції/барель. Однак, у результаті недавнього злету цін на нафту, співвідношення відхилилося далеко від цього середнього числа. У той час як ціни на нафту досягли небувалого максимуму більш $60 за барель, ціна на золото одночасно не пішла в ногу з цінами на нафту. При ціні на нафту в $60 за барель, ціни на золото повинна була б бути вище $850 за унцію. Деякі експерти думають, що через дватри роки ціна нафти досягне оцінки в $100 за барель. У цьому випадку ціна золота повинна досягти оцінки $1500 за унцію.

Важливим є також співвідношення цін золота з курсом долара. Непропорційний ріст, що спостерігається сьогодні, доларової грошової маси, разом із триразовим роздуттям американського дефіциту і зростаючим сукупним боргом США, залишає мало надій на те, що падіння долара, що почалося в 2001 році, швидко зупиниться. Відтоді іноземні власники активів у доларах США уже втратили 33% своїх нагромаджень. Це стало причиною дискусії в арабських країнах щодо оцінки вартості нафти та застосування в розрахунках ісламських золотих і срібних динарів.

Фундаментальна причина сучасного підняття обсягів реалізації і подорожчання золота полягає в тім, що значення американської валюти як світового резервного активу виявилося під сумнівом. Останнім часом у наукових і політичних колах виникли настрої на користь відновлення в тій чи іншій формі грошових функцій золота.

Основний недолік долара США, як і будьякої іншої паперової валюти на його місці, полягає в тому, що він, по суті, є борговою розпискою американського казначейства і служить інструментом практично безоплатного перерозподілу капітальних і інших ресурсів інших країн на користь США.

Аналіз змін основних валют впродовж ста років показує, що американський долар зберіг лише одну двадцять п”яту частку своєї первісної вартості. У пресі час від часу з'являється повідомлення проте, що в США збираються девальвувати свою національну валюту. Хоча, власне, це відбувається і поза бажанням керівництва США — через вплив цін на паливо та інші товари.

Двадцятидоларова золота монета США важила одну унцію(31,1 г.) і була еквівалентною 20доларовій паперовій купюрі на початку минулого сторіччя. Сьогодні вартість тієї золотої монети — більше 500 доларів. Тобто у валюти США залишилася одна двадцять п’ята частина початкової ціни. У британського срібного фунта стерлінгів (а він був еквівалентом фунта срібла) з 462 грамів реальної вартості срібла на початок сторіччя сьогодні залишилась купівельна спроможність паперового фунта стерлінгів всього вісім грамів срібла. Це означає, що він знецінився в 52 рази. Щождо швейцарського франка, то він знизився лише на три чверті. Золота швейцарська монета початку 20 сторіччя в двадцять франків сьогодні коштує вісімдесят паперових франків Швейцарії.

Золото, будучи «позанаціональним» активом із власною вартістю, не має подібного недоліку і, усе ще сприймається багатьма фахівцями як деяка альтернатива стосовно нинішньої системи грошових, фінансових і кредитних інструментів, побудованих на паперових боргових зобов'язаннях.

При цьому, у даний час можна говорити про те, що золото є не тільки теоретичною, але і практичною альтернативою. Розроблювачі глобальних комп'ютерних фінансових систем світу вже прийшли до єдиної точки зору, що світові ринки мають потребу в «комп'ютерному золоті» комп'ютерній валюті, яка не залежить від національних економік. І вони вже приступили до розробок глобальних електронних систем, здатних здійснювати розрахунки з використанням цифрового золота в цій ролі.

В даний час відомо про функціонування 3 систем цифрового золота і інших капіталомістких активів : EGOLD, DigiGold, GoldMoney. Так, компанія з продажу золота через Інтернет, що створила й експлуатує першу у світі систему цифрового золота EGOLD, створила достатній запас золота, щоб финансувати комерційні справи. Компанія перетворила золото в комп'ютерну валюту («забезпечувану еквівалентом золота»), і з листопада 1996 року здійснила більш 3,2 млн.комерційних операцій. Кожна така операція при оплаті підкріплювалася еквівалентною кількістю золота, що передається на надійне збереження третій стороні.

При використанні «комп'ютерного золота», а не традиційної резервної валюти (долар США чи євро), відсутній кредитний ризик паперових валют, а це може змінити характер операцій на міжнародних фінансових ринках. Для цифрових грошей утратить значимість кредитний відсоток, а фінансові спекуляції перетерплять істотні зміни чи припиняться, міжнародна фінансова система стане надійної і стабільний. Зросте роль центральних банків, національних сховищ золота, придбає важливість лізинг золота й інших дорогоцінних металів.

Проведений в дипломному проекті технічний аналіз ринку золота на базі фактичних даних по фіксінгу курсу золота на Лондонській біржі за перші 5 місяців 2007 року показав:

в перші 5 місяців 2007 року ринок золота характеризується класичним висхідним трендом з двома піками, при чому другий пік має більше значення, ніж перший. Лінія підтримки характеризується ростом з рівня 605 доларів за 1 унцію золота (1 січня 2007) до 655 доларів за 1 унцію золота (25 травня 2007), лінія опору характеризується ростом з рівня 640 доларів за 1 унцію золота (1 січня 2007) до рівня 690 доларів за 1 унцію золота (5 травня 2007).

Прогноз на 10 днів вперед показує продовження висхідної тенденції курсу з виходом на третій пік курсу з початку 2007 року, тобто можливий сигнал трейдерам про підготовку до продажу золота, купленого на спаді цін з 5го по 25е травня 2007 року.

Аналіз осередненого графіка середньомісячних курсів золота за 2002 – 2007 рік ( за 5 років) показав, що у 2002 –2005 роках можна ідентифікувати 1011 місячний цикл максімумів курсу та загальний висхідний тренд, але з кінця 2005 року на ринку золота діють інші фактори, тобто циклічний підхід технічного аналізу для ринку золота на сучасному етапі застосовувати недоцільно.

Як показують результати проведеного кореляційнорегресійного аналізу:

1. Кореляційно регресійний зв’язок цін на золото та цін на нафту у 2002 – 2007 роках описується нелінійним рівнянням (висхідний напрямок). Коефіцієнт кореляції R2 =0,766 ( тобто зв”язок сильний)

2. Кореляційно регресійний зв’язок цін на золото та індекса ДоуДжонса ринку цінних паперів у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок). Коефіцієнт кореляції R2 =0,7322 ( тобто зв”язок сильний)

3. Кореляційно регресійний зв’язок цін на золото та цін на срібло у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок). Коефіцієнт кореляції R2 =0,9543 (тобто зв”язок дуже сильний)

4. Кореляційно регресійний зв’язок цін на золото та цін на платину у 2002 – 2007 роках описується лінійним рівнянням (висхідний напрямок). Коефіцієнт кореляції R2 =0,9448 ( тобто зв”язок дуже сильний)

Таким чином, проведене в дипломному проекті дослідження підтверджує зв’язок з зовнішніми факторами впливу на попит на ринку золота, якими є:

зміни в політиці розрахунків за енергоносії на Ближньому Східі з перехідом накопичення розрахункових доларів США на золото на фоні політичного конфлікту США в Іраку та Ірані;

зміні в політиці розрахунків транснаціональних промислових корпорацій, які вводять золото в резерви капіталу корпорацій в умовах нестабільності регулюємих курсів розрахункових валют світу;

перехід на світову розрахункову систему “компьютерного золота”, тобто повернення через 100 років до системи забезпечення золотом розрахункової комп’ютерної світової валюти (“система золотого стандарта”).

Одночасно, підтверджений сильний кореляційний зв’язок між курсом золота (ведучий курс) та курсами інших дорогоцінних металів – платини та срібла, які практично лінійно наслідують зміни курсів на золото.

Практична цінність отриманих в бакалаврському дослідженні результатів полягає в виявленні основних тенденцій та правил прогнозування цін на ринку дорогоцінних металів. Так на фоні глобалізації світового ринку основним фактором довгострокового впливу на ринку дорогоцінних металів є результати фундаментального аналізу, тобто ціни на золото знаходяться в сильному кореляційному зв’язку з цінами на енергоносії, імпортуємі основними промисловими країнами світу, та рівнем промислового індексу ДоуДжонса по стану діяльності основних корпорацій світу.

Практична цінність отриманих в бакалаврському дослідженні результатів полягає в виявленні основних тенденцій формування світового ринку золота та ринку золота в Україні:

на фоні глобалізації світового ринку основним фактором довгострокового впливу на ринку дорогоцінних металів є фундаментальні економічні фактори, тобто ціни на золото знаходяться в сильному кореляційному зв’язку з цінами на енергоносії, імпортуємі основними промисловими країнами світу, та рівнем промислового індексу ДоуДжонса по стану діяльності основних корпорацій світу.

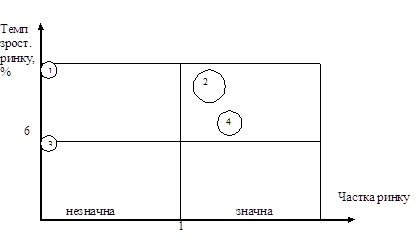

в Україні, поперше, це тенденція швейцарського напрямку розвитку, тобто в умовах відсутності національного видобутку золота та мінімального офіційного запасу золота з дефіцитом у 92% від необхідного рівня в золотовалютних запасах, але наявності технологічних виробництв по афінажуванню золота, розвиток ринку на базі імпортування золота та вторинної переробки золотого скрапу;

по –друге, з врахуванням зростання світових цін на золото до рівня 650 700 $/ унцію, це тенденція розвитку національної золотодобичі з собівартістю 340 – 400$ / унцію, що було нерентабельно при рівні світових цін 350 – 400$/ унцію.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. ЗАКОН УКРАЇНИ „Про державне регулювання видобутку, виробництва і використання дорогоцінних металів і дорогоцінного каміння та контроль за операціями з ними” // від 18 листопада 1997 року N 637/97ВР(Із змінами і доповненнями, внесеними Законами України станом від 3 лютого 2004 року N 1416IV) 2. ЗАКОН УКРАЇНИ „Про Національний банк України”// від 20 травня 1999 року N 679XIV (Із змінами і доповненнями, внесеними Законами України станом від 3 лютого 2004 року N 1416IV)3. Положення про здійснення уповноваженими банками операцій з банківськими металами та внесення змін до деяких нормативноправових актів Національного банку України //Постанова Правління Національного банку України від 6 серпня 2003 року N 325 (Із змінами і доповненнями, внесени ми постановами Правління Національного банку України станом від 17 листопада 2004 року N 555)

4. Про затвердження Положення про порядок надання фінансових послуг ломбардами // Розпорядження Державної комісії з регулювання ринків фінансових послуг України від 26 квітня 2005 року N 3981

5. Інструкція про порядок реєстрації в Державній пробірній службі відбитків іменників спеціальних знаків, що засвідчують виготовлювачів ювелірних та побутових виробів з дорогоцінних металів //Наказ Міністерства фінансів України від 16 жовтня 2001 року N 466 (Із змінами і доповненнями, внесе ними наказом Міністерства фінансів України від 14 серпня 2003 року N 500)

6. ІНСТРУКЦІЯ ПРО ПЕРЕМІЩЕННЯ ВАЛЮТИ УКРАЇНИ, ІНОЗЕМНОЇ ВАЛЮТИ, БАНКІВСЬКИХ МЕТАЛІВ, ПЛАТІЖНИХ ДОКУМЕНТІВ, ІНШИХ БАНКІВСЬКИХ ДОКУМЕНТІВ І ПЛАТІЖНИХ КАРТОК ЧЕРЕЗ МИТНИЙ КОРДОН УКРАЇНИ // Постанова Правління Національного банку України від 12 липня 2000 року N 283 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 12 серпня 2005 року N 289)

7. Про затвердження Правил комісійної торгівлі ювелірними виробами з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння // Наказ Міністерства фінансів України від 27 жовтня 2004 року N 67

8. Правила торгівлі іноземною валютою // Постанова Правління Національного банку України від 10 серпня 2005 р. N 2819. Абалов А.Э. Международный рынок драгоценных металлов: основные принципы функционирования / А.Э.Абалов; С.Петерб. гос.унт экономики и финансов. СПб. : ДНК, 2001. 159с

10. Абрамов В. Л. Мировая экономика : Учеб. пособие для студентов и слушателей экон. специальностей / В.Л.Абрамов. М. : Дашков, 2004. 316с.

11. Базовый индекс капитала.Обзор индикаторов мировых фондовых рынков//Александр Красоткин boss@bic.ru,Наталья Попова mailto:boss@bic.ru

12. Басов А.И. Роль золота и других драгоценных металлов в составе золотовалютных резервов // Финансы и кредит, № 3(117), 2003, стр. 19 24.

13. Борисов С.М. Мировой рынок золота : Новый этап развития // Деньги и кредит, №8, 2004, стр. 32 – 41.

14. Борисов С.М. Мировой рынок золота: новый этап развития // Деньги и кредит. 2004. N 9. С. 3343.

15. Борисов С.М. Трансформация мирового рынка золота // Деньги и кредит. 2003. N 1. С. 5764.

16. Борисов С.М. Мировой рынок золота (статистические материалы 1971 – 2000 г.г.) // Статистическое приложение к журналу «Деньги и кредит», 2004, 22 с.

17. Борисов С.М. Золото в современном мире. М., Наука, 2006, 247 с.

18. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие — М.: 1 Федеративная Книготорговая Компания, 1998. —352 с.

19. Вейсвеллер Р. Арбитраж. Возможности и техника операций на финансовых и товарных рынках. М.: «ЦерихПЭЛ», 1995. 208 с.

20. Вернер Н. Золота лихоманка // Український дiловий тижневик "Контракти", № 20 вiд 14052007

21. Вэйтилингэм Р. Руководство по использованию финансовой информации. М.: Финансы и статистика, 1999. 400 с.

22. Гриценко Г. Мировой рынок золота: современные тенденции // http://www.forextimes.ru/article/a25465.htm, № 09 (59), 200423. Добыча золота в СНГ // Информационный Бюллетень МЭРТ РФ, http:// www.megasoft.ru

24. Золото в надрах України. Львів., Світ, 1999. – 167 с.

25. Красавина Л.Н., Т.В. Струченкова Международные валютнокредитные и финансовые отношения. Учебнометодический комплекс. — М.: Финансовая академия при Правительстве РФ, кафедра «МЭ и МВКО», 2005. — 60 с.

26. Кузнецов С.Г. Роль золота в сучасній економіці // Вісник Киїівського національного університету, серія «Економіка», № 72, 2004, стор.17 – 19.

27. Мала гірнича енциклопедія: В 3х т. / За ред. В. С. Білецького. — Донецьк: Донбас, 2004.

28. Международные валютнокредитные и финансовые отношения / под редакцией Л.Н.Красавиной – М.: «Финансы и статистика», 2001

29. Мировой рынок золота: принципы функционирования // А.Комаров, Белорусия, Банкаўскi веснiк, СТУДЗЕНЬ 2007

30. Мировая экономика: Учебник / под редакцией А.С.Булатова – М.:Издво «ЮРИСТЪ», 2001

31. Обзор «Драгоценные металлы 2007» (Маркетинговое исследование) // http://WWW.RESTKO.RU32. Основы международных валютнофинансовых и кредитных отношений: учебник./ Под ред Круглова В.В. – М.:ИНФРАМ, 1998.

33. Платонова И.Н. Международные валютнокредитные и финансовые отношения: Ч.1 — М.: ФА, 2001.

34. Платонова И.Н. Международные валютнокредитные и финансовые отношения: учебнопрактическое пособие для дистанционного обучения. Ч.2 — М.: Финансовая академия, 2003.

35. Рынок драгоценных металлов. Аналитический обзор // Газета «Банкнота», №4 (111) АПРЕЛЬ, 2007, нттр://www.BAKNOTA.ZUBSB.RU

36. Современный рынок золота / под.ред В.И.Букато, М.Х.Лапидуса. — М.: Финансы и статистика, 2004.

37. Святненко А. Золоті інвестиції. Коштовні метали торік стали третім за дохідністю фінансовим інструментом українців // «Дзеркало тижня», № 7 (636) 24 лютого — 2 березня 200738. Состояние и перспективы мирового рынка золота // БИКИ. 2003. N 128129. С. 1719.

39. Сорос Дж. Алхимия финансов. М.: «ИНФРАМ», 1998. 416 с.

40. Строгов В.В. Предоставление финансовой информации в глобальной сети Internet // Информационное агентство «Финмаркет», 2006

41. Суэтин А.А. Международный рынок золота // Аудитор, №1, 2004 – стр.39 – 44.

42. Тэор Т. Р. Мировая экономика : Пособие для подгот. к экзамену / Т.Р.Тэор. СПб. и др. : Питер, 2002. 218с.

43. Фомичев В. И. Международная торговля : Учеб. для студентов вузов, обучающихся по специальности "Мировая экономика" / В.И.Фомичев. 2е изд., перераб. и доп. М. : ИнфраМ, 2001. 445с.

44. Якимкин В. Н. Финансовый дилинг. Кн.2 : Сегментация рынка / В.Якимкин. М. : Гражданка РФ Якимкина В.Г., 2002. 654с.

45. Шмырёва В.И.,Колесников В.И., Климов А..Ю. Международные валютнокредитные отношения: Учебник. СПб.: ПИТЕР, 2002.

46. Шумловский С. Столетие платины. Эволюция ценообразования металлов платиновой группы // «Драгоценные металлы и камни» №1, 2007 – Интернетсайт «Металлы Евразии»

47. Эддоус М., Стэнсфилд Р. Методы принятия решений. М.:»ЮНИТИ», 1997

48. Энг М.В., Лис Ф.А., Мауер Л.Дж. Мировые финансы. М.: «ДеКА», 1998

49. HTTP://WWW.BANK.GOV.UA. – Офіційний сайт Національного банку України

50. HTTP://WWW.UBDM.COM.UA. – Офіційний сайт Української біржі дорогоцінних металів

51. HTTP://www.bank.gov.ua офіційний сай Національного банку України

52. HTTP://www.gold.primetass.ru – Інтернетсайт "ПРАЙМТАСС ЗОЛОТО" «Вестник золотопромыішленника России»

53. HTTP://www.ereport.ru – Інтернетсайт "Мировая экономика" «раздел – Мировой рынок золота», 2007

54. HTTP://www.rbc.ua – Інтернетсайт "Інформаційна агенція РБКУкраїна», 2007

55. HTTP://www.forexua.com – Інтернетсайт "Форекс Україна», 2007

56. HTTP://www.pravex.com.ua – Інтернетсайт АКБ “ПравексБанк”, 2007

ДОДАТКИ

Додаток А

Таблиця А.1

Офіційні запаси золота в золотовалютних резервах країн світу [52]

| Місце в світі | Назва суб”єкта | Запаси золота, тон | Доля золота (%) від загальних золотовалютних запасів | Запаси золота, млн. $ (перераховані по курсу 422.15 $ за одну тройську унцію) | Золотовалютні запаси, млн. $ (перераховані виходячи із частки золота ) |

| 1 | Соединенные Штаты (United States) | 8136.2 | 61.1% | 110428.9 | 180734.8 |

| 2 | Германия (Germany) | 3433.2 | 48.7% | 46597.3 | 95682.3 |

| 3 | МВФ МЕЖДУНАРОДНЫЙ ВАЛЮТНЫЙ ФОНД (IMF) | 3217.3 | 43666.9 | ||

| 4 | Франция (France) | 2961 | 51.2% | 40188.3 | 78492.8 |

| 5 | Италия (Italy) | 2451.8 | 54.4% | 33277.2 | 61171.3 |

| 6 | Швейцария (Switzerland) | 1289.9 | 24.0% | 17507.2 | 72946.8 |

| 7 | Япония (Japan) | 765.2 | 1.2% | 10385.7 | 865475.9 |

| 8 | Нидерланды (Netherlands) | 720.5 | 49.7% | 9779 | 19676.1 |

| 9 | ECB (ECB) | 719.9 | 20.7% | 9770.9 | 47202.3 |

| 10 | Китай (China) | 600 | 1.3% | 8143.5 | 626425.1 |

| 11 | Испания (Spain) | 523.3 | 37.0% | 7102.5 | 19196 |

| 12 | Португалия (Portugal) | 462.3 | 57.3% | 6274.6 | 10950.4 |

| 13 | Tайвань (Taiwan) | 423.3 | 2.3% | 5745.3 | 249793.8 |

| 14 | Россия (Russia) | 386.3 | 4.1% | 5243.1 | 127879.9 |

| 15 | Индия (India) | 357.7 | 3.8% | 4854.9 | 127760.5 |

| 16 | Венесуэла (Venezuela) | 357.4 | 21.2% | 4850.8 | 22881.3 |

| 17 | Великобритания (United Kingdom) | 312.2 | 8.7% | 4237.3 | 48705.2 |

| 18 | Австрия (Austria) | 307.5 | 33.9% | 4173.6 | 12311.4 |

| 19 | Ливан (Lebanon) | 286.8 | 25.3% | 3892.6 | 15385.8 |

| 20 | Бельгия (Belgium) | 257.8 | 26.3% | 3499 | 13304.2 |

| 21 | Филиппины (Philippines) | 221.4 | 19.2% | 3005 | 15650.8 |

| 22 | BIS | 206.2 | 2798.7 | ||

| 23 | Алжир (Algeria) | 173.6 | 5.2% | 2356.2 | 45311.4 |

| 24 | Швеция (Sweden) | 170.4 | 9.6% | 2312.8 | 24091.3 |

| 25 | Ливия (Libya) | 143.8 | 7.2% | 1951.7 | 27107.4 |

| 26 | Саудовская Аравия (Saudi Arabia) | 143 | 7.3% | 1940.9 | 26587.3 |

| 27 | Сингапур (Singapore) | 127.4 | 1.5% | 1729.1 | 115276.1 |

| 28 | Южная Африка (South Africa) | 123.9 | 11.5% | 1681.6 | 14622.9 |

| 29 | Турция (Turkey) | 116.1 | 4.0% | 1575.8 | 39394.3 |

| 30 | Греция (Greece) | 107.7 | 56.5% | 1461.8 | 2587.2 |

| 31 | Румыния (Romania) | 105 | 9.0% | 1425.1 | 15834.6 |

| 32 | Польша (Poland) | 102.9 | 3.9% | 1396.6 | 35810.6 |

| 33 | Индонезия (Indonesia) | 96.5 | 3.6% | 1309.8 | 36382 |

| 34 | Таиланд (Thailand) | 83.6 | 2.3% | 1134.7 | 49333.2 |

| 35 | Австралия (Australia) | 79.7 | 3.0% | 1081.7 | 36057.7 |

| 36 | Кувейт (Kuwait | 79 | 12.0% | 1072.2 | 8935.3 |

| 37 | Египет (Egypt) | 75.6 | 6.8% | 1026.1 | 15089.5 |

| 38 | Дания (Denmark) | 66.5 | 2.3% | 902.6 | 39242.4 |

| 39 | Пакистан (Pakistan) | 65.3 | 7.7% | 886.3 | 11510.2 |

| 40 | Казахстан (Kazakhstan) | 57.4 | 8.4% | 779.1 | 9274.6 |

| 41 | Аргентина (Argentina) | 54.7 | 3.9% | 742.4 | 19036.4 |

| 42 | Болгария (Bulgaria) | 51.3 | 8.2% | 696.3 | 8491.1 |

| 43 | Финляндия (Finland) | 49.1 | 5.5% | 666.4 | 12116.6 |

| 44 | WAEMU (WAEMU3) | 36.5 | 6.6% | 495.4 | 7506 |

| 45 | Малайзия (Malaysia) | 36.4 | 0.8% | 494 | 61755.1 |

| 46 | Словацкая Республика (Slovak Republic) | 35.1 | 3.2% | 476.4 | 14887.4 |

| 47 | Перу (Peru) | 34.7 | 3.8% | 471 | 12393.9 |

| 48 | Боливия (Bolivia) | 28.3 | 33.3% | 384.1 | 1153.5 |

| 49 | Эквадор (Ecuador) | 26.3 | 23.7% | 357 | 1506.2 |

| 50 | Сирийская Араб Рес. (Syrian Arab Rep.) | 25.9 | 351.5 | ||

| 51 | Марокко (Morocco) | 22 | 1.8% | 298.6 | 16588.7 |

| 52 | Нигерия (Nigeria) | 21.4 | 1.5% | 290.5 | 19363.5 |

| 53 | Украина (Ukraine) | 15.9 | 2.1% | 215.8 | 10276.4 |

| 54 | Кипр (Cyprus) | 14.5 | 4.9% | 196.8 | 4016.4 |

| 55 | Корея (Korea) | 14.2 | 0.1% | 192.7 | 192730.1 |

| 56 | Бразилия (Brazil) | 13.8 | 0.3% | 187.3 | 62433.7 |

[1] 13. Борисов С.М. Мировой рынок золота : Новый этап развития // Деньги и кредит, №8, 2004, стр. 32 – 41.

14. Борисов С.М. Мировой рынок золота: новый этап развития // Деньги и кредит. - 2004. - N 9. - С. 33-43.

15. Борисов С.М. Трансформация мирового рынка золота // Деньги и кредит. - 2003. - N 1. - С. 57-64.

16. Борисов С.М. Мировой рынок золота (статистические материалы 1971 – 2000 г.г.) // Статистическое приложение к журналу «Деньги и кредит», 2004, - 22 с.

17. Борисов С.М. Золото в современном мире.- М., Наука, 2006, 247 с.

Похожие работы

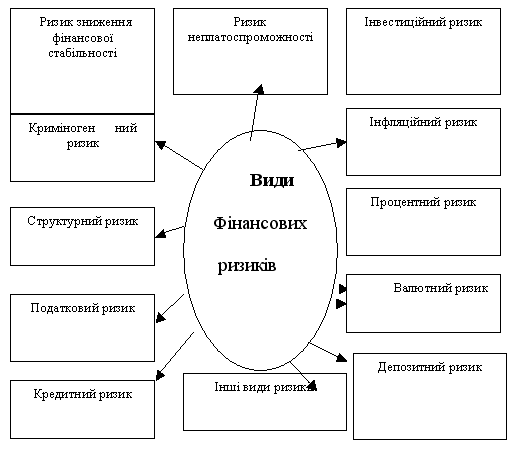

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

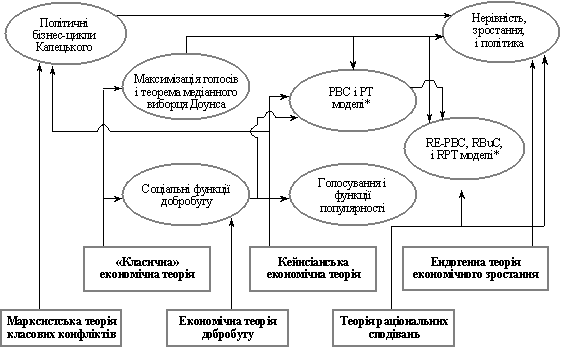

... ї моделі економіки і способів її побудови; на визначенні пріоритетних цінностей та економічного порядку, який повинен забезпечувати реалізацію цієї моделі. Тому розроблення філософії взаємодії держави і ринку передбачає дослідження багатогранності цього процесу, урахування впливу інституційного середовища на конкретну модель економіки. Без визначення цілей, цінностей у суспільстві неможливо ...

... їн, що утворилися на основі колишнього СРСР і переходять до ринкового тину відносин, так і держав розвинутої ринкової економіки та країн, що розвиваються. Об'єктивна необхідність інтеграції України у світове господарство і розвитку її міжнародних відносин безпосередньо випливає передусім з потреб використання у національній системі відтворення міжнародного поділу праці для прискорення переходу до ...

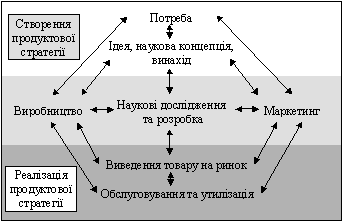

... мство [18, c. 104-107]. Як зазначалося, залежно від ситуації, підприємство може обирати для себе різні "стратегічні набори", які допомагають йому більш ефективно реагувати на зміни. 1.2 Сутність, види та особливості міжнародних маркетингових досліджень Міжнародне маркетингове дослідження — це система збору, обробки, аналізу та прогнозування даних, необхідних для прийняття рішень у міжнародн ...

0 комментариев