Навигация

Перспективи входження України в світовий ринок золота

3.4 Перспективи входження України в світовий ринок золота

Як показує аналіз даних по банківському ринку торгів золотом в Україні його обсяг не досягає навіть 1 лота (155 кг) Лондонської біржі.

Проведений аналіз структури офіційного золотовалютного резерву України, який знаходиться під управлінням Національного банку України показав, що фізичне золото в резерві набувалось наступними темпами [49]:

в період з 1992 року (початковий запас 10 кг) по 1999 рік НБУ купив 5,04 т золота, отриманого на внутрішньому ринку через державний афінаж скупленого золотого скрапу;

у 2000 році при початку висхідного тренду цін на золото після мінімуму цін 1999 року НБУ купив 9,06 т золота на зовнішньому ринку;

на протязі 2001 – 2004 років НБУ купив ще 1,35 т золота на внутрішньому ринку через афінаж золотого скрапу та 0,25 т було добуто національною золотодобувною компанією;

у період 2005 – 2006 років НБУ купив додатково 2,02 т золота на внутрішньому ринку через афінаж золотого скрапу.

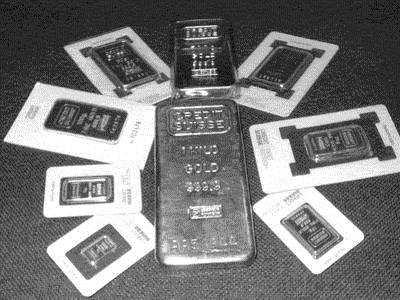

Таким чином, станом на 31.01.2007 року в золотовалютних запасах України знаходиться 17,621 т фізичного злиткового золота на суму 363,9 млн.доларів США, що при загальному обсягу золотовалютного резерва у 22,4 млрд.доларів США становить тільки 1,62%.

При загальноприйнятій світовій структурній нормі фізичного золота в офіційних золотовалютних резервах країни 10 – 12%, в Державній скарбниці НБУ повинно бути 108,772 – 130,526 т фізичного золота. Таким чином при нинішньому темпі формування золотого запасу тільки за рахунок скупки золотого скрапу на внутрішньому ринку та його афінажуванні в золоті зливки на державному афінажному заводі (м. Дніпропетровськ) та відсутності національної добичі золота на довгі роки НБУ на ринку буде тільки споживачем імпортного золота.

На відміну від партнерів по СНД, першочергові завдання, які вирішує нині Україна, не пов’язані з розвідкою, видобутком чи афінажем дорогоцінних металів. На українській території знайдено понад 230 рудовиявлень золота, причому запаси родовищ десяти з них становлять близько 100 т кожне. Однак поки що це не стало чинником, який активно впливає на розвиток ринку, де практично не відбувається торгівля нововидобутим вітчизняним золотом, а обсяги перероблення «жовтого» металолому незначні.

Утім, світовий досвід свідчить, що ні наявність природних ресурсів, ні високий рівень видобувної промисловості не є обов’язковими умовами активного розвитку ринку дорогоцінних металів (вдалим прикладом слугують Велика Британія й Швейцарія). Тому сьогодні концепція розвитку ринку банківських металів України полягає у грамотній організації ліберальних правил торгівлі, що стимулюють обіг на вторинному ринку імпортованих у країну металів [37].

Реалізація цієї концепції розпочалася 1997 року, коли гривня гостро потребувала стабілізації і приплив до країни дорогоцінних металів був покликаний зміцнити довіру до національної валюти. Законом «Про державне регулювання видобутку, виробництва та використання дорогоцінних металів і коштовного каміння і контроль над операціями з ними» (ухвалений 1997 року) контроль над ринком банківських металів було передано Нацбанку. Банківські метали стають валютними цінностями, а їх оборот звільняється від сплати митних зборів, податку на додану вартість і будьяких інших спеціальних податків.

На початковому етапі формування ринку НБУ дозволив уповноваженим банкам здійснювати лише обмежений перелік торгових операцій з металами на внутрішньому ринку України, не даючи при цьому можливості працювати з металевими рахунками. Тому в перші роки ринок зростав переважно за рахунок продажу на вторинному ринку зливків, куплених в європейських афінажних компаній, і до кінця 2001го його обороти досягли 1 т на рік.

Переломний момент настав 2002 року з активним приходом на ринок швейцарських банків. Послуги швейцарського ринку дорогоцінних металів були відразу запитані українськими банками й дали змогу здійснювати, здавалося б, елементарні завдання: купувати метали за конкурентними ринковими цінами й доставляти їх до України впродовж 24 годин замість одного—трьох тижнів, як раніше.

Цього виявилося достатньо для забезпечення стрімкого зростання обсягу торгів. У результаті впродовж останніх двох років український імпорт банківських металів став щороку збільшуватися не менш як утричі (2001 рік — близько 1 т, 2002й — близько 3 т, 2003 рік — близько 10 т).

Таке стрімке зростання оборотів залучило на ринок нових операторів зпоміж українських банків. Якщо протягом перших п’яти років функціонування ринку (з 1998 до 2002 року) на нього загалом прийшло вісімнадцять з майже двохсот банків, що тоді існували, то за останні півтора року, починаючи з 2003го, кількість банківоператорів подвоїлася.

Сприяючи активізації ринку, у середині 2003 року Нацбанк затвердив нове «Положення про здійснення уповноваженими банками операцій з банківськими металами», яке максимально наблизило структуру операцій з банківськими металами до структури операцій з іноземними валютами. Це відкрило глобальні можливості щодо використання банківських металів як фінансового активу для інвестицій, мінімізації фінансових ризиків і оптимізації управління грошовими ресурсами.

У найближчі рікпівтора ринок банківських металів України зростатиме переважно за рахунок попиту на банківські метали без їх фізичного постачання. Цей попит забезпечать фізичні особи, які вважають за краще зберігати в банках вклади в банківських металах ніж, в іноземних валютах, і страхові компанії, чиї резерви можуть бути представлені банківськими металами.

Щонайменше 5% активів цих клієнтів, загальна сума яких оцінюється у $4 млрд, впродовж зазначеного періоду буде переведено в метали. На сьогодні це приблизно $200 млн, які дають змогу придбати близько 16 т золота.

У віддаленішій перспективі зі створенням ефективної інфраструктури металевих рахунків зростання ринку відбуватиметься за рахунок задоволення інтересу клієнтів до біржових і позабіржових операцій з похідними фінансовими інструментами, в яких банківські метали значитимуться лише як базовий актив.

Обсяги таких операцій за їхньої правильної організації у десятки разів перевищать досягнутий Україною десятитонний щорічний оборот фізичних металів. Так, торік світовий оборот похідних інструментів із золотом становив близько 129 000 т, що у 30 разів більше за обсяг проданого фізичного металу — 3860 т.

Ринок дорогоцінних металів в Україні в сучасному стані сформований тільки як банківський ринок купівліпродажу золота і срібла, та в незначних обсягах платини і паладію. Банківська система України в наростаючих обсягах імпортує банківське золото в стандартних злитках для перепродажу фізичним особам (10 – 15 тонн на рік).

Проте, за аналізом західних золотих маркетмейкерів, український ринок банківських металів — найперспективніший зпоміж ринків країн СНД. За кілька років Україна цілком може стати регіональним центром міжнародної торгівлі дорогоцінними металами.

Утім, світовий досвід свідчить, що ні наявність природних ресурсів, ні високий рівень видобувної промисловості не є обов’язковими умовами активного розвитку ринку дорогоцінних металів (вдалим прикладом слугують Велика Британія й Швейцарія). Тому сьогодні концепція розвитку ринку банківських металів України полягає у грамотній організації ліберальних правил торгівлі, що стимулюють обіг на вторинному ринку імпортованих у країну металів

На основі проведеного в бааклаврській роботі аналізу, проблеми формування ринку золота в Україні та, відповідно, входження Украни в світовий ринок золота, можна сформулювати як:

Похожие работы

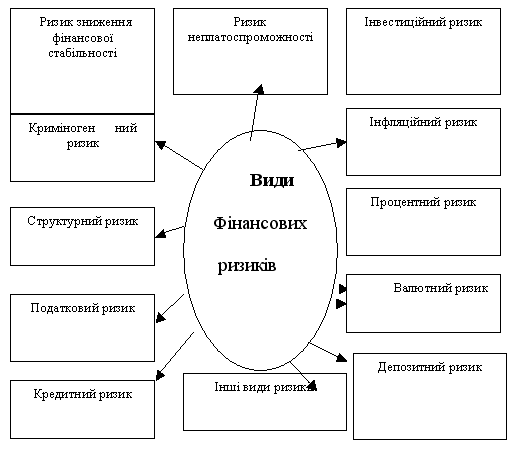

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

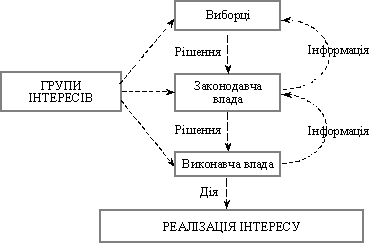

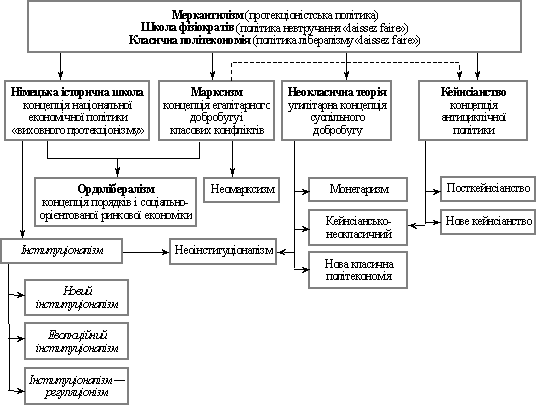

... ї моделі економіки і способів її побудови; на визначенні пріоритетних цінностей та економічного порядку, який повинен забезпечувати реалізацію цієї моделі. Тому розроблення філософії взаємодії держави і ринку передбачає дослідження багатогранності цього процесу, урахування впливу інституційного середовища на конкретну модель економіки. Без визначення цілей, цінностей у суспільстві неможливо ...

... їн, що утворилися на основі колишнього СРСР і переходять до ринкового тину відносин, так і держав розвинутої ринкової економіки та країн, що розвиваються. Об'єктивна необхідність інтеграції України у світове господарство і розвитку її міжнародних відносин безпосередньо випливає передусім з потреб використання у національній системі відтворення міжнародного поділу праці для прискорення переходу до ...

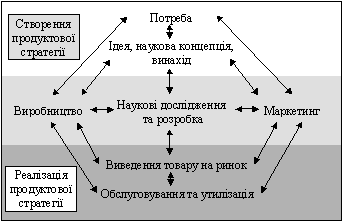

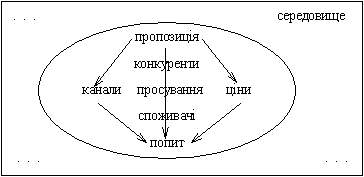

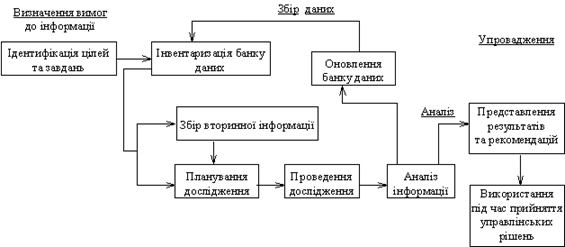

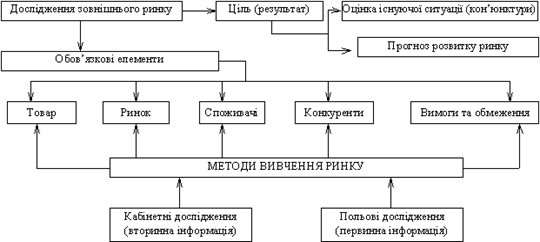

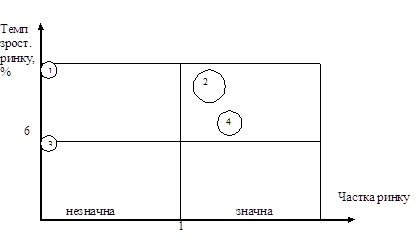

... мство [18, c. 104-107]. Як зазначалося, залежно від ситуації, підприємство може обирати для себе різні "стратегічні набори", які допомагають йому більш ефективно реагувати на зміни. 1.2 Сутність, види та особливості міжнародних маркетингових досліджень Міжнародне маркетингове дослідження — це система збору, обробки, аналізу та прогнозування даних, необхідних для прийняття рішень у міжнародн ...

0 комментариев