Навигация

Году до 12,4% в 2009 году (Приложение №8), когда страна вышла на первое место в мире по добыче

1994 году до 12,4% в 2009 году (Приложение №8), когда страна вышла на первое место в мире по добыче.

США - крупнейший потребитель нефти (22,5%) (Приложение №7) - постепенно снижает объемы добычи и занимает в 2009 году третье место (7,8%) (Приложение №8). Это следствие специфической политики страны: США приобретает дешевую нефть у Мексики и стран ОПЕК.

На 16 самых крупных нефтяных компаний в 2009 году приходится 50% мировой добычи нефти - это свидетельство высокой степени монополизации мирового рынка (Приложение №1). Можно также отметить большую долю государственных компаний, на их долю приходится 40% мировой нефтедобычи.

За 1996-2009 годы мировое потребление нефти возросло с 69610тыс. баррелей ежедневно (1996 год) до 84455тыс. баррелей ежедневно (2009 год). Причем этот прирост был обеспечен в основном за счет роста потребления в развивающихся странах (Приложение №7).

1.2 Эволюция механизма ценообразования на нефтяном рынкеТак как мировой рынок нефти подвергался постоянным изменениям (расширение многообразия внутренней структуры), то механизм ценообразования на этом рынке и формулы определения базисных цен тоже трансформировались.

Специалисты предлагают выделить четыре периода развития механизма ценообразования рынка нефти, начиная с возникновения международной нефтяной торговли в начале 20 века и выхода крупнейших компаний на международный рынок.

Таблица №1.

Эволюция механизма ценообразования на нефтяном рынке

| Периоды | 1 период | 2 период | 3 период | 4 период |

| Годы | до 1947г. | 1947-1971гг. | 1971-1986гг. | 1986г. - по наст. время |

| Характер конкуренции | горизонтальная | горизонтальная | вертикальная | вертикальная и горизонтальная |

| Динамика спроса | устойчивый рост | устойчивый рост | рост/падение | замедленный рост |

| Динамика издержек | снижение | снижение | рост/снижение | рост (замедленный) |

| Маркерные сорта | западная техасская | западная техасская, легкая аравийская | западная техасская, легкая аравийская | западная техасская, Брент, Дубай |

| Расчет цены CIF в точке доставки | FOB (Мексиканский залив) плюс фрахт | FOB (Мексиканский залив) плюс два фрахта | FOB (Персидский залив) плюс фрахт | Биржевые котировки |

| Основные виды внешнеторговых сделок | регулярные | регулярные | регулярные, разовые | регулярные, разовые, биржевые |

В течение первых трех периодов существовал картельный принцип ценообразования, но на каждом этапе картели были различными, с разным числом участников. На первом и втором этапах картель состоял из следующих вертикально интегрированных нефтяных компаний:

1) Exxon,

2) Mobil,

3) Galf,

4) Texaco,

5) Standard Oil of California,

6) British Petroleum,

7) Royal-Dutch/Shell.

В течение первого периода цена нефти CIF (cost, insurance, freight) в любой точке планеты определялась исходя из цены FOB (free on board) в районе Мексиканского залива с учетом стоимости доставки, включающей фрахт танкера, залив и слив нефти, таможенную очистку, страховку, и так далее. Фактическое место добычи нефти значения не имело.

С 1947 года способ расчета нефтяных цен претерпел изменения. Это стало следствием начавшегося восстановления экономики стран Европы после Второй Мировой войны и усилением влияния стран Персидского залива. Цена на нефть стала вычисляться так, как если бы ее доставляли из двух точек на Земном шаре - Персидского и Мексиканского заливов. Цену FOB, как и ранее, определяли в Мексиканском заливе. Это привело к тому, что появились места, где обе нефтяные цены были одинаковы. Сначала эта точка находилась в Средиземном море, затем, после снижения цены FOB, переместилась в Персидский залив. Далее ее смещение произошло на Восточное побережье Америки. В 1949 году город Нью-Йорк стал базой для расчета нефтяных цен.

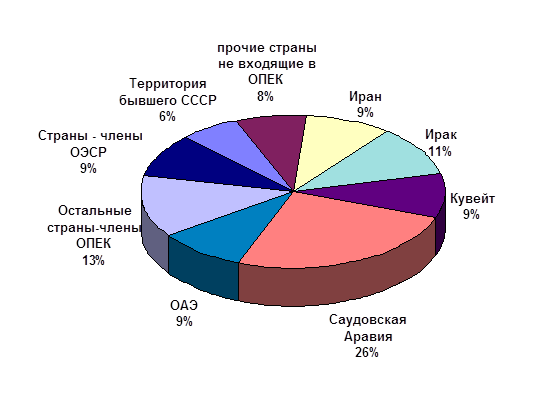

На третьем этапе главная роль в осуществлении функции ценообразования перешла к картелю, состоявшему из тринадцати государств-членов ОПЕК (Саудовская Аравия, ОАЭ, Иран, Ирак, Кувейт, Ливия, Алжир, Катар, Габон, Индонезия, Венесуэла, Эквадор, Нигерия).

Страны - экспортеры ОПЕК часто осуществляли действия, приводящие к дисбалансу спроса на нефтяном рынке. Например, нефтяное

эмбарго 1973 года, а также иранская революция 1979 года привели к дефициту нефти[3]. Последствием же увеличения нефтяной добычи Саудовской Аравией в 1986 году стало избыточное предложение. Сильно увеличилась волатильность нефтяных цен.

До 1970-х годов Международный нефтяной картель монополизировал рынок нефти. Семь крупнейших компаний ("семь сестер") держали под контролем 85-90% нефтяного рынка. Доля независимых производителей составляла около 5%. Транснациональные компании пользовались трансфертным ценообразованием для того, чтобы минимизировать налоги.

С 1986 года биржа вытеснила картельный принцип ценообразования (то есть цена стала определяться по итогам конкурентной борьбы противоборствующих друг другу групп игроков). Цена стала отражать текущее соотношение спроса и предложения в определенный момент времени, учитывая сиюминутные конъюнктурные факторы политического и экономического характера. В результате появления инструментов биржевой торговли начал действовать реальный принцип конкуренции, а также увеличилось число субъектов предпринимательской деятельности на рынке.

На NYMEX (Нью-Йоркской товарной бирже) началась активная торговля нефтяными фьючерсами на сырую нефть в 1986 году. На LIPE (Лондонской нефтяной бирже) в 1988 году также введены контракты на сырую нефть, а чуть позже - на SIMEX (Сингапурской товарной бирже).

1.3 Биржевое ценообразование и внебиржевой рынок

NYMEX и LIPE - крупнейшие нефтяные биржи мира, на которых котируется нефть маркерных сортов Brent и Light Sweet. Эти смеси являются легкими и низкосернистыми. Плотность нефти марки Brent составляет примерно 38° API, содержание серы - 0,2-1%. Плотность WTI (является основным сортом и подходит под параметры качества Light Sweet) равна 40° API, содержание серы - 0,4-0,5%. Плотность российского экспортного сорта Urals составляет 32° API, содержание серы в нем 2,5%. [4]

На этих биржах торги проводятся способом open outcry (голосовой способ), а также применяются новейшие электронные системы. Основные торги по местному времени на NYMEX проводятся с 9-45 до 15-10, а на LIPE - с 10-02 до 20-13. Около пяти с половиной часов торговля на биржах, а также их закрытие происходит в одно и то же время.

Цены выставляются в долларах за баррель нефти, стандартный лот равен 1000 баррелей, а минимальный шаг измерения цены на "черное золото" - 1 цент. На LIPE контракты заключаются на год, далее с интервалом в 3 месяца со сроком исполнения через два года, а также интервалом в полгода на срок до трех лет. На бирже NYMEX контракты заключаются с ежемесячным интервалом на два с половиной года вперед.

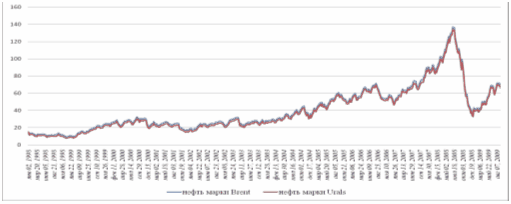

Хорошо коррелируют между собой котировки ближайших фьючерсов Brent и Light Sweet (Приложение №2). Но, вследствие локальных различий европейского и американского рынков, спред между ними постоянно меняется.

В момент времени, когда на бирже LIPE прекращается торговля фьючерсами, появляется эффект разнонаправленного скачка цен. Переход к следующему контракту на Лондонской бирже совершается на 5-7 дней раньше, чем на Нью-Йоркской бирже. Это происходит из-за того, что на LIPE

торговля фьючерсами с исполнением в ближайший месяц заканчивается в последний банковский день за пятнадцать дней до первого числа этого месяца, а на NYMEX - минимально за три дня до 25 календарного торгового дня предшествующего месяца.

Цена на нефть марки Brent за последние 14 лет колебалась в среднем около 17 долларов за баррель. Когда уровень цены опускается ниже этой отметки происходит контанго (рост цен с отдалением срока исполнения). После установления ОПЕК нижней границы для нефтяной корзины в 22 доллара за баррель увеличилась долгосрочная ожидаемая цена. С июля 1999г. происходит бэквардация (т.к. текущие цены выше уровня в 22 доллара). В настоящее время при переходе на новый контракт уровень цен снижается даже при росте нефтяного рынка (то есть возможно движение котировок WTI и Brent в разных направлениях).

Торговля фьючерсами связана с реальным рынком через механизм арбитража, т.к она предусматривает физическую поставку нефти[5]. На бирже NYMEX происходит поставка шести американских сортов с плотностью в интервале 37°-42° API: South Texas Sweet, North Texas Sweet, Low Sweet Mix, Oklahoma Sweet, New Mexican Sweet, West Texas Intermediate[6]. Возможны также поставки английских сортов Brent и Forties, колумбийского сорта Cusiana, нигерийских сортов Bonny Light и QuaIboe, норвежского сорта Oseberg. Цены на поставки иностранных сортов вычисляются на основе цены сорта Light Sweet с учетом премий, скидок, фрахта, издержек на транспортировку. QuaIboe торгуется с премией в 5 центов, Cusiana и Bonny Light - в 15 центов, Forties Oseberg и Brent - с дисконтом в 30 центов. Но физические поставки нефти по биржевым контрактам осуществляются редко и составляют 1% от объема торгов на бирже.

На NYMEX заключается за день в среднем около 152 тысяч фьючерсных контрактов по сорту нефти Light Sweet, на LIPE - около 70 тысяч фьючерсных контрактов по сорту Brent. При этом добыча нефти соответствующих сортов составляет 700-800 баррелей в сутки, т.е. нефти реально добывается примерно на два порядка меньше, чем виртуальный объем торгов.

Существуют различия в механизмах ценообразования на торговых площадках NYMEX и LIPE. Характерной чертой организации торгов на бирже NYMEX является строгий контроль за уровнем цен, а также за размером открытых позиций. Участник торгов имеет право иметь не больше 20 тысяч открытых позиций, из них не больше 1 тысячи по ближайшим фьючерсам в последние 3 дня торгов и 10 тысяч по какому-то одному контракту. Диапазон колебаний уровня цен на нефть ограничен: по всем заключенным контрактам (кроме ближайших 2-х) он составляет 3 доллара за баррель или 6 долларов (при условии, что в предыдущий день колебания достигли верхней границы). При изменении цены какого-то из ближайших 2-х контрактов на 7,5 долларов биржевые торги останавливают на час, затем устанавливают потолок изменения уровня цены в 7,5 долларов для всех биржевых контрактов[7]. На бирже LIPE таких ограничений не существует.

Высокий уровень ликвидности и относительная прозрачность - основные достоинства биржевого ценообразования. Данный рынок открыт для большого числа потенциальных участников.

На крупнейших мировых биржах торгуются только несколько сортов нефти, хотя добывают несколько десятков. Эталонный сорт нефти на внебиржевом рынке - Brent. Установление котировок на другие сорта происходит на основании дифференциалов (премий и скидок) к Brent или к другому маркерному сорту. Так устанавливается цена и на российский экспортный сорт Urals. Текущий баланс предложения и спроса, плотность, содержание серы в данном сорте оказывают влияние на стоимость дифференциалов. Рынок нефти условно поделен на сегменты, при этом сорта-заменители (Kirkuk и Urals) постоянно конкурируют между собой.

Кроме спот-сделок на внебиржевом рынке торгуются срочные контракты (опционы, форварды, свопы). Из-за высокого риска невыполнения контрактов большую роль на рынке играют крупные финансовые институты, имеющие надежную репутацию. Так, Goldman Sachs и Morgan Stanley - лидеры по объему торгов опционами и свопами на нефть.

Для нефти марки Brent нет спот-цен, так как данный сорт добывается на море. Поэтому котировки Brent dated, которые публикуют в специализированных агентствах (Petroleum Argus, Platt’s), используются вместо спот-цены. Согласно методологии Platt’s уровень цены Brent dated оценивают по реальным сделкам, а также двусторонним котировкам на форвардную поставку не раньше, чем через 7 дней и не позже, чем через 17 дней. В порту Sullom Voe происходит отгрузка товара, являющегося смесью Brent с плотностью 38° API и содержанием серы 0,4%. Объем нефти марки Brent, поставляемый в порт Sullom Voe, равен 575 тыс. барр. в сутки. Если конкретная дата поставки не определена, марка Brent торгуется на 1, 2, 3 и более месяцев. Котировки ближайших фьючерсов на бирже LIPE и ежедневные котировки Brent dated значительно коррелируют, так как их связывает между собой механизм арбитража.

Уровень нефтяных цен на биржевом и внебиржевом рынках определяется главным образом двумя факторами: текущей и ожидаемой конъюнктурой нефтяного рынка и динамикой издержек. Не существует точных данных о текущем соотношении спроса и предложения в мире, поэтому нефтяные трейдеры вынуждены ориентироваться на данные об изменении складских нефтяных запасов (промышленных и стратегических) [8]. Эти данные публикуются в обзорах API (Американский институт нефти), EIA (информационное агентство Департамента энергетики США), IEA (Международное энергетическое агентство). Если запасы растут, то величина предложения нефти выше величины спроса. При этом, как правило, происходит падение цен.

Возникающий время от времени на рынке нефти дисбаланс связан в основном с "шоками" предложения (со стороны ОПЕК), тогда как спрос на нефть является инерционным. По результатам исследований нефтяное потребление очень неэластично по отношению к цене на временных интервалах менее 1 года. "Шоки", которые влияют на потребление, обычно вызывают сильные колебания уровня цен. Например, повышенное предложение нефти со стороны ОПЕК и экономический кризис в Юго-Восточной Азии привели к обвалу нефтяных цен в 1998г.

Значительные краткосрочные колебания приводят к размыванию связи между ценой на нефть и соотношением спроса и предложения в долгосрочном периоде.

Нефтяные цены на краткосрочных интервалах имеют сильно выраженную сезонную компоненту. Западная Европа и США расположены в северном полушарии планеты и отапливают помещения топочным мазутом. Летом растет потребление бензина. США - лидер по потреблению нефти (19419 тысяч баррелей в день, что составляет 22,5% общемирового потребления) (Приложение №7). На втором месте Страны Европейского союза - 14765 тысяч баррелей в день, что составляет 17,9% общемирового потребления. По данным Международного энергетического агентства (Приложение №7) потребление нефти до 2008 года стабильно росло,

соответственно росли и нефтяные цены (Приложение №3). В июне 2008 года цена достигла максимальной отметки в 135 долларов за баррель нефти марки Brent. Затем цена стала снижаться. Существенную роль в этом сыграл кризис 2008-2009 годов. В 2009 году впервые произошло понижение уровня потребления нефти.

Основной проблемой ценообразования на нефтяном рынке является неточность данных и оценок соотношения спроса и предложения. Промышленные запасы нефти получили реальную оценку только для стран ОЭСР.

Создание эффективных инструментов хеджирования провозглашается одной из главных целей развития биржевого рынка деривативов[9]. Но есть ряд факторов, которые препятствуют осуществлению этой идеи. Так, среди биржевых игроков доминируют производители нефти. На транспорт приходится около 50% спроса. Автомобилистов и владельцев АЗС трудно представить хеджирующими риски изменения цены на бензин. А торговля фьючерсами - рискованное и дорогое дело, которое требует высокой квалификации. Именно поэтому только крупные структуры могут позволить себе такое дорогое удовольствие. Существенная доля НПЗ, а также сбытовых структур находится под контролем крупных вертикально интегрированных компаний, заинтересованных в росте цен на нефть. Маржа переработки, а не нефтяные цены имеют важное значение для независимых НПЗ. При этом маржа не сильно зависит от уровня цен на нефть. Так, на долю крупных производителей, по данным CFTC, приходится около 75% операций с нефтяными фьючерсами на торговой площадке NYMEX.

Следует принимать в расчет также особый менталитет менеджеров, так как для них риском является только изменение уровня цены, приводящее к убыткам, а не любое изменение уровня цены.

Согласно данным, полученным в ходе дополнительных исследований, производители проводят хеджирование в отношении лишь малой части своих рисков, которые связаны с колебаниями нефтяных цен. Большее внимание уделяется рыночным спекуляциям. Существует много подтверждений спекулятивного характера торговли на бирже. Это, например, низкая ликвидность опционов, увеличение объемов торгов с волатильностью, а также тот факт, что примерно три четверти торгов приходится на два ближайших контракта и др.

Интересен тот факт, что нефтяные компании в некотором смысле заинтересованы в повышении уровня волатильности цен, так как это увеличивает рыночную капитализацию, а также фундаментальную стоимость компании. Стоимость месторождений нефти, по сути, является сложным опционом, который связан со стратегией инвестирования. А с увеличением уровня волатильности базового актива стоимость опциона растет.

Еще одной проблемой ценообразования на рынке нефти является зависимость цен большинства сортов (в том числе Urals) от цены марки Brent. Это приводит к чрезмерной волатильности и подверженности рынка манипуляциям. Большую известность получил конфликт, произошедший между Arcadia Petroleum (дочерней компанией Mitsui) и американским НПЗ Tosco. В 2000 году Tosco предъявила судебный иск Arcadia Petroleum, обвинив ее, а также трейдера Glencore в сговоре и монополизации нефтяного рынка, в результате чего цены на нефть выросли более чем на 3 доллара за 1 баррель. В то время компания Tosco понесла значительные убытки. Из-за приостановки по техническим причинам добычи нефти на нескольких месторождениях Северного моря в сентябре ожидалось уменьшение отгрузки с 35танкеров по 500 тысяч баррелей каждый до 22. Arcadia Petroleum и Glencore воспользовались ожиданием сжатия нефтяного рынка, агрессивно скупив в августе пятнадцатисуточный Brent и заключив контракты на 18 судов. Итогом стало то, что в Лондоне до окончания торгов по сентябрьским фьючерсам (15 августа) уровень цен на них превысил стоимость таких контрактов в Нью-Йорке.

Ближайший Brent на бирже LIPE подешевел (последствие бэквардации) в то время как пятнадцатисуточный продолжал расти. Скачок уровня цены ссоставил 2,71 долларов за баррель в день. Котировки Brent достигли максимального значения за последнее десятилетие в результате спекулятивной игры. Конфликт между Arcadia Petroleum и Tosco уладили еще до суда, но проблема манипуляций на рынке до сих пор не решена.

1.4 Анализ специфики развития нефтяного рынка РФЕвропейский союз располагает лишь 0,5% мировых запасов нефти (Приложение №6), при этом потребляет 17,9% произведенной нефти (Приложение №7), поэтому его зависимость от импорта неуклонно растет. Зависимость от импортируемой нефти в настоящее время равна 70%. Вторым важнейшим источником нефти для Европейского союза является РФ[10]. В настоящее время более 15% нефти ЕС получает из РФ. По сравнению с ЕС нефтяной баланс США является еще менее устойчивым. США располагают только 2,4% мировых запасов нефти (Приложение №6), а потребляют 22,5% ее мирового производства (Приложение №7). Экономика США в большой степени зависит от импорта энергоносителей. На сегодняшний день эта страна располагает запасами нефти, равными 30500 млн. баррелей (Приложение №6), которые израсходует через 4-5 лет, если откажется от импорта. Запасы нефти соседних с США стран весьма существенны: у Мексики - 11900 млн. баррелей, что составляет 0,9% мировых. В целом в на двух американских континентах расположено около 15,4% глобальных запасов нефти (Приложение №6).

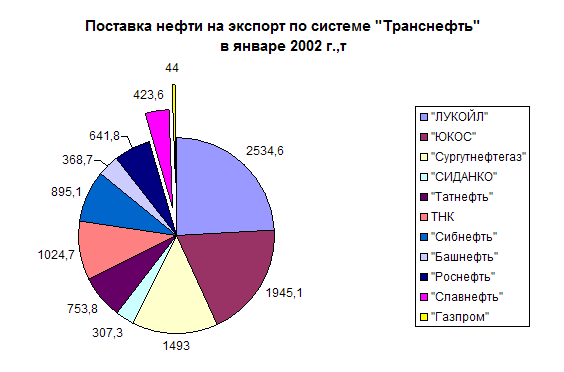

В 2000 году производство нефти в РФ составило около 6178 тысяч баррелей в сутки, в 2009 году оно достигло 9886 тысяч баррелей в сутки (Приложение №8). Около 75% запасов российской нефти расположено в Западной Сибири. Существенные запасы были обнаружены на севере европейской части РФ. Самыми крупными нефтяными компаниями России являются Роснефть, Лукойл, ТНК-BP, Сургутнефтегаз, Газпром нефть, Татнефть, Славнефть, Башнефть[11].

Транспортировку нефти осуществляют предприятия двух компаний: "Транснефть" и "Транснефтепродукт"[12].

В РФ нефть добывают более 100 компаний, однако большая часть добычи находится под контролем десяти крупнейших вертикально интегрированных компаний.

В России также начали свою деятельность несколько иностранных нефтяных компаний. В 2001 году их объем производства достигал 6,5% российского. Основные иностранные игроки в российском бизнесе по добыче нефти: Mitsui, Agip, RD Shell, British Petroleum, Statoil, British Gas, TotalFinaElf, ChevronTexaco, Mitsubishi, Conoco, Neste Oy, ExxonMobil, Nirsk Hidro.

Сырая нефть составляет около 40% суммарного экспорта РФ[13]. Россия - один из ведущих операторов в мировом нефтяном бизнесе, т.к является вторым по величине чистым экспортером нефти (после Саудовской Аравии). Среди десяти самых крупных мировых экспортеров только РФ, Мексика и Норвегия не входят в ОПЕК. В 2000 году РФ экспортировала около 144,5 (Приложение №9) млн. тонн сырой нефти и 50 млн. тонн нефтепродуктов. С 2000 года величина экспорта начала расти, а в 2009 году составила около 246 млн. тонн (Приложение №9).

Увеличение экспорта сырой нефти ограничивается техническими возможностями трубопроводов (так называемые "узкие места"). Однако главной проблемой нефтепродуктов российского производства является их низкое качество.

Большая часть нефти, произведенной в России, экспортируется за пределы постсоветского пространства (Приложение №9). Так, объем нефти, поступающей в страны дальнего зарубежья, равен 85% от всей экспортируемой нефти. Основные страны-импортеры: Германия, Франция, Великобритания, Италия, Испания[14].

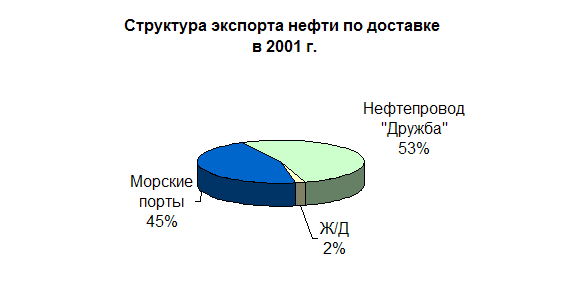

55% российской нефти экспортируется морским путем, 40% - через трубопровод "Дружба" и 5% - железнодорожными перевозками. Трубопровод "Дружба" имеет номинальную пропускную способность 60 миллионов тонн и пересекает соседнюю Белоруссию, разделяясь на северную и южную ветки. Южная ветка пересекает север Украины, Венгрию, Словакию и заканчивается в Чехии. Северная ветка идет через Белоруссию в Польшу и Южная ветка имеет запас пропускной способности, в то время как северная загружена полностью[15].

РФ стремится соединить южную ветвь нефтепровода "Дружба" с трубопроводом "Adria". Это обеспечит прямой доступ к Адриатическому морю, где можно загружать танкеры в глубоководном порту Омисал. Глубина порта позволяет заходить туда танкерам водоизмещением до 500 тыс. тонн, что сделает экспорт нефти в США экономически целесообразным.

Еще одним преимуществом порта Омисал является маленькое расстояние до портов США. Альтернативой, которая может обеспечить более низкие издержки транспортировки экспортируемой нефти в США и Западную Европу, является строительство Мурманского порта.

Балтийская трубопроводная система (БТС) включает трубопровод от Харяги (Ненецкий автономный округ, Архангельская область) до Усы (Республика Коми) протяженностью 450 км, трубопроводы Ухта-Ярославль, Уса-Ухта, Ярославль-Кириши и Кириши-Приморск. Балтийская трубопроводная система принадлежит "Транснефти".

В 2001 году завершилось строительство трубопровода Суходольная - Родионовская протяженностью 250 км, который позволил российским компаниям транспортировать нефть до Новороссийского экспортного нефтяного терминала и не использовать ветку, проходящую по территории Украины. Пропускная способность нового трубопровода составляет от 16 до 25 миллионов тонн.

Строительство подводного нефтепровода через Татарский пролив до порта Де-Кастри протяженностью 250 км, по мнению оператора проекта "Сахалин-1" ExxonMobil, будет способствовать увеличению экспорта российской нефти в азиатские страны. Единственное слабое место проекта заключается в том, что порт Де-Кастри не является незамерзающим.

Экспорт нефти в Южную Корею, Японию, Тайвань планирует консорциум "Сахалин-2", который возглавляет RD Shell. Проект предполагает строительство нефтепровода через Сахалин к порту Пригородное протяженностью 800 км. Это позволит экспортировать нефть круглый год.

Крупнейший экспортный терминал РФ - порт Новороссийск (Черное море). Хотя порт является незамерзающим, проблемы здесь все же есть - это частые шторма. Так, в 2002 году он был закрыт 90 дней, т.е. около двух дней в неделю.

Для экспорта нефти из РФ большое значение имеют также порты на Балтийском море. Порт Вентспилс там традиционно является главным нефтяным терминалом. Но из-за быстрого развития Таллинского порта, к которому нефтепродукты можно транспортировать железнодорожным транспортом, порт Вентспилс сдает свои позиции.

Самым крупным балтийским нефтяным терминалом, находящимся на территории России, является Приморск. В 2009 году в порту Приморска было обслужено около 150 танкеров.

В 2001 году компания "Лукоил" открыла нефтяной терминал в Калининграде с объявленной пропускной способностью 2,5 млн. тонн.

ОПФ (основные производственные фонды) нефтяного комплекса РФ сильно изношены и являются устаревшими в технологическом плане. Так, в целом степень их износа составляет около 50%, а по некоторым компаниям достигла 65% (ТНК, Башнефть, ОНАКО, Татнефть, Самаранефтегаз).

В переработке износ основных производственных фондов составляет 55%. Доля полностью изношенных ОПФ, на которые не начисляется амортизация, составляет в нефтедобыче - 21%, в нефтепереработке - 39%. То есть в нефтепереработке ситуация хуже, чем в нефтедобыче (в том числе с экологической точки зрения).

В настоящее время средняя изношенность оборудования составила около 70%, а срок его службы превышает все допустимые пределы (более 30 лет), а глубина нефтепереработки равна 60-65%. Это происходит по причине финансирования нефтепереработки по остаточному принципу (все ресурсы направляются в нефтедобычу).

Разработка месторождений нефти также находится в сложном положении. Сейчас накоплено существенное количество простаивающих нефтяных скважин, нарушается баланс отбора жидкостей и закачки воды, потери попутного газа весьма значительны.

1.5 Масштабы доходов нефтяного сектораВ 2009 году экспорт российской нефти составил 246044,4 тысяч тонн (Приложение №10) на 125,15 млрд. долларов. Чистый экспорт нефти, а также нефтепродуктов составил 71,2% от всей добычи.

Одной из крупнейших российских вертикально интегрированных компаний является ОАО "Лукойл", на долю которого сегодня приходится

1,1% общемировых нефтяных запасов и 2,3% общемировой добычи нефти.

18% добытого и 19% переработанного российского "черного золота" приходится на "Лукойл"[16].

Согласно рейтингу крупнейших компаний России, опубликованному журналом "Эксперт"[17], чистая прибыль компании за 2008 год составила 227 319,8 млн. рублей. В 2009 году чистая прибыль компании вследствие мирового экономического кризиса уменьшилась на 50,9%. "ОАО "Лукойл" - крупнейший налогоплательщик в нашей стране.

ОАО "Газпром нефть" - крупнейшее предприятие группы компаний "Газпром", лидер российской нефтяной отрасли по эффективности производства. Основные виды деятельности компании - разведка, разработка, добыча и реализация нефти и газа, производство и сбыт нефтепродуктов. ОАО "Газпром нефть" осуществляет свою деятельность в крупнейших нефтегазоносных регионах РФ (Ханты-Мансийский, Ямало-Ненецкий автономные округа, Томская и Омская области). В Омской, Московской, Ярославской областях расположены основные мощности компании. Собственные доказанные запасы нефти компании "Газпром нефть" превышают 4 млрд. баррелей[18]. Это ставит ее в один ряд с двадцатью крупнейшими нефтяными компаниями мира. Ресурсная база "Газпром нефти" ежегодно увеличивается за счет приобретения новых активов в РФ и за рубежом.

Чистая прибыль ОАО "Газпром нефть" по итогам 2008 года составила 4 658 млн. долларов[19]. Из-за финансового кризиса прибыль в 2009 году уменьшилась на 48,8% и составила 336,9 млн. долларов.

ОАО "НК "Роснефть" - одна из крупнейших нефтегазовых компаний РФ[20]. Основные виды деятельности компании - разведка и добыча нефти и газа, производство нефтепродуктов и продукции нефтехимии, сбыт произведенной продукции. Эта компания была включена в перечень стратегических предприятий и организаций РФ. Государство является основным акционером, ему принадлежит 75,16% акций. В свободном обращении находится около 15% акций НК "Роснефть"[21].

ОАО "НК "Роснефть" располагает 22,3 млрд. баррелей доказанных нефтяных запасов. Это один из лучших показателей среди нефтяных компаний мира. Чистая прибыль в 2008 году составила 276 443,2 млн. рублей. В 2009 году прибыль снизилась на 49,1% по сравнению с 2008 годом и составила 140709,6 млн. рублей (по причине мирового финансового кризиса).

ТНК-ВР - одна из ведущих нефтяных компаний РФ, она входит в десять самых крупных частных нефтяных компаний в мире по добыче "черного золота". Компания образована в 2003 г. в результате слияния нефтяных и газовых активов компании ВР в РФ и нефтегазовых активов консорциума Альфа, Аксесс/Ренова (ААР). ВР и ААР владеют компанией ТНК-ВР на паритетной основе. Акционерам ТНК-ВР также принадлежит около 50% акций компании "Славнефть"[22].

Одним из важнейших стратегических решений ТНК-ВР в области энергетики, направленных на удовлетворение растущих потребностей в

электроэнергии и снижение себестоимости добычи нефти, стало строительство собственных генерирующих мощностей, использующих в качестве топлива добываемый с нефтью попутный газ. Сегодня ТНК-ВР участвует в крупном проекте строительства третьего блока Нижневартовской ГРЭС, а также активно развивает малую энергетику - для новых месторождений именно это направление зачастую является единственным экономически оправданным способом энергообеспечения промыслов.

Чистая прибыль компании в 2008 году составила 158 706,2 млн. рублей, в 2009 году - 88700 млн. рублей.

ОАО "Сургутнефтегаз" - одна из крупнейших предприятий нефтяной отрасли РФ[23]. На ее долю приходится около 13% объемов добычи нефти в России[24]. Чистая прибыль в 2008 году составила 146 609,4 млн. рублей.

Доходы ведущих нефтяных компаний России в 2009 году по сравнению с 2008 годом снизились в среднем на 50% по причине финансового кризиса. Последний квартал 2009 года компании работали фактически себе в убыток, который все же был покрыт прибылью за первые девять месяцев года. В 2010 году эксперты прогнозируют благоприятную ситуацию на рынке, когда величина спроса на нефть достигнет докризисного уровня.

2. Взаимосвязь между ценами на нефть и уровнем экономического развития РФ 2.1 Влияние цен на нефть на формирование бюджета РФ

Колебание уровня нефтяных цен является одним из важнейших факторов конъюнктурной составляющей динамики ВВП и налоговых доходов. Для оценки этой составляющей определим долю нефтегазовых доходов (т.е. доходов, находящихся в прямой зависимости от цены на нефть) в бюджете страны. В России методика расчета нефтегазовых доходов принята Минфином РФ и закреплена в Бюджетном кодексе РФ.

В таблице (Приложение №11) государственные налоговые доходы разделены нефтегазовые (конъюнктурные) и прочие (структурные). После анализа данных в таблице (Приложение №11) можно сделать вывод, что с каждым годом доля доходов от продажи нефти растет, в то время как доля прочих поступлений снижается.

Проанализируем данные таблицы (Приложение №11).

Средний темп прироста конъюнктурных доходов составляет около 15% от ВВП в год.

Средний темп прироста структурных доходов составляет около 0,0125% от ВВП в год.

Средний темп прироста общих доходов составляет 0,975% от ВВП в год.

Исходя из расчетов можем сделать вывод о том, что увеличение доходов государственного бюджета происходит в основном за счет налогов, полученных от нефтегазового комплекса страны.

Нефтегазовая промышленность России является основным источником налоговых (около 43% доходов федерального бюджета) и валютных (около 45%) поступлений. Нефтяная промышленность является

стратегически важным звеном в нефтегазовом комплексе страны и одной из частей "несущей конструкции" экономики России.

Министерство финансов РФ при планировании бюджета на 2010 год заложило три сценария развития событий:

пессимистичный сценарий;

оптимистичный сценарий;

"нефтяной" сценарий.

Оптимистичный и пессимистичный сценарии, в отличие от прошлых лет, дифференцируются не по прогнозу мировых цен на нефть, а по подходу к инвестициям.

Согласно пессимистичному сценарию предполагается средняя цена на нефть в размере $65 за баррель. Дефицит бюджета при этом составит около 5,5% от ВВП. Рост российской экономики здесь практически не предусмотрен.

Оптимистичный сценарий исходит из такой же цены на нефть, в то же время в него закладывается осуществление активных бюджетных инвестиций. При этом дефицит составит 6,5% от ВВП, а с учетом внесенных средств в антикризисный фонд ЕврАзЭС и докапитализацию банков через ОФЗ - 7,5%. Этот сценарий принимается за базовый. Специалисты Министерства финансов РФ утверждают, что увеличение дефицита бюджета в посткризисный период является главной тенденцией фискальной политики большинства развитых стран.

Глава Минфина в июне 2009 года утверждал, что дефицит бюджета в 2010 году может превысить 5%, но будет менее 6% ВВП. Но затем помощник Президента РФ Аркадий Дворкович признал возможность того, что дефицит бюджета страны превысит 6%. При этом Министр финансов РФ А. Кудрин

заявил, что ориентиры, которые были установлены ранее в отношении дефицита бюджета в 5% на 2010 год и 3% на 2011 год, "являются жесткими

и отклонения будут незначительными, все равно мы будем ориентироваться на снижение дефицита бюджета".

Согласно "нефтяному" сценарию цена на нефть будет на уровне более 75$ за баррель. При этом прогнозе бюджетный дефицит не предусмотрен. По словам Премьер-министра России Владимира Путина, в балансе страны на 2010-2012 годы доходы, скорее всего, сохранятся на текущем уровне около 16% от ВВП (6,5-7,5 трлн. рублей в год), а расходы будут сокращены.

Между тем, по темпам падения экономики среди стран-экспортеров нефти Россия заняла первое место в мире. Так, другие страны, экспортирующие углеводороды, сохранили экономический рост или незначительно снизили ВВП. Россия также отличилась своими провальными показателями в "Большой восьмерке" (Group of eight, G8) и "Большой двадцатке" (Group of Twenty Finance Ministers and Central Bank Governor, G20).

2.2 Взаимосвязь между ценами на нефть и ВВП РФ

Мировые цены на нефть оказывают влияние не только на формирование параметров государственного бюджета, но и на функционирование экономики РФ в целом.

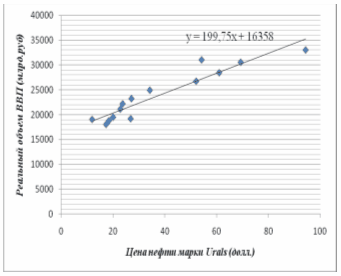

Исследуем зависимость реальной динамики ВВП страны (Приложение №12) и динамики цены нефти марки Urals (Приложение №3), которая является основной российской экспортной маркой, с помощью корреляционного и регрессивного анализа.

Таблица №2

Рабочая таблица корреляционного анализа

| год | Реальный объем ВВП (млрд. руб) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 1996 | 19473,7 | 20 | -19,01 | -6335,78 | 361,56 | 40142069,22 |

| 1997 | 18772,7 | 18,4 | -20,61 | -7036,78 | 424,96 | 49516229,47 |

| 1998 | 19035,5 | 11,9 | -27,11 | -6773,98 | 735, 20 | 45886763,35 |

| 1999 | 18026,6 | 17,3 | -21,71 | -7782,88 | 471,52 | 60573173, 20 |

| 2000 | 19180,3 | 26,8 | -12,21 | -6629,18 | 149, 20 | 43945986,68 |

| 2001 | 21098,3 | 22,8 | -16,21 | -4711,18 | 262,91 | 22195188,00 |

| 2002 | 22174,4 | 23,7 | -15,31 | -3635,08 | 234,54 | 13213784,24 |

| 2003 | 23216,6 | 27,1 | -11,91 | -2592,88 | 141,96 | 6723010,74 |

| 2004 | 24911,4 | 34,2 | -4,81 | -898,08 | 23,18 | 806542,16 |

| 2005 | 26705,0 | 52,1 | 13,09 | 895,52 | 171,23 | 801961,58 |

| 2006 | 28414,1 | 61 | 21,99 | 2604,62 | 483,36 | 6784061,37 |

| 2007 | 30516,7 | 69,29 | 30,28 | 4707,22 | 916,60 | 22157949,10 |

| 2008 | 32988,6 | 94,4 | 55,39 | 7179,12 | 3067,54 | 51539808,15 |

| 2009 | 31009,3 | 54,2 | 15, 19 | 5199,82 | 230,60 | 27038160,03 |

![]() = 39,1

= 39,1

![]() = 25809,48

= 25809,48

![]() = 7674,35

= 7674,35

![]() = 391324687,29

= 391324687,29

![]() = 1554533,07

= 1554533,07

Степень взаимосвязи между реальным объемом ВВП и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона.

![]() = 0,8894

= 0,8894

Т. к. значение коэффициента корреляции находится в пределах от 0,7 до 0,99, то степень связи между исследуемыми факторами высокая.

Рассчитаем конечный вид уравнений прямолинейной регрессии, используя метод наименьших квадратов МНК

n * a0 + a1 *![]() xi=

xi=![]() yi; (2)

yi; (2)

a0*![]() xi+a1

xi+a1![]() xi2=

xi2=![]() xi*yi; (3)

xi*yi; (3)

14 a0 +533, 19a1 = 335523,2;

533, 19a0 +27968,79 a1 = 14308941,25

Уравнение прямой регрессии имеет вид:

Y=199,75x +16358

Рисунок №1. Поле корреляции

Вывод.

В долгосрочной перспективе фактический объем прироста ВВП РФ на 88,94% определяется уровнем мировых цен на нефть. С повышением (понижением) цены нефти марки Urals на 1доллар объем реального ВВП страны повышается (снижается) в среднем на 199,75 млрд. руб.

В краткосрочной перспективе постоянно происходящие колебания цен на нефть необязательно означают переход ВВП на новую долгосрочную траекторию роста. Переход к другому уровню нефтяных цен может вызвать отклонения от темпа экономического роста. Может возникнуть либо ускорение постоянного роста ВВП страны, т.е. добавка к постоянному темпу роста, либо замедление постоянного роста ВВП при снижении цен на нефть. При росте мировых нефтяных цен повышается объем экспорта, следовательно, растет уровень ВВП при наличии свободных мощностей и рабочей силы.

2.3 Взаимосвязь между ценами на нефть и внешнеторговым балансом РФ

Мировые цены на нефть оказывают существенное влияние на внешнеторговый оборот РФ.

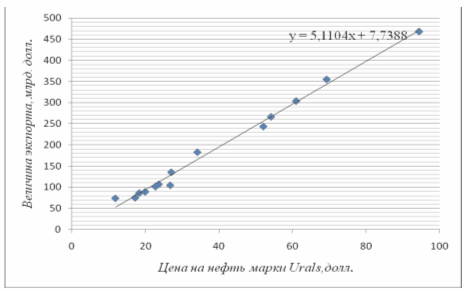

Исследуем зависимость между объемом экспорта страны (Приложение №13) и динамикой цены нефти марки Urals (Приложение №3), которая является основной российской экспортной маркой с помощью корреляционного и регрессивного анализа.

Таблица №3

Рабочая таблица корреляционного анализа

| год | Объем экспорта (млрд. долл) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 1996 | 89,8 | 20 | -19,01 | -110,12 | 361,56 | 12127,09 |

| 1997 | 86,8 | 18,4 | -20,61 | -112,92 | 424,96 | 12751,62 |

| 1998 | 74,5 | 11,9 | -27,11 | -125,42 | 735, 20 | 15730,95 |

| 1999 | 75,7 | 17,3 | -21,71 | -124,22 | 471,52 | 15431,37 |

| 2000 | 105,1 | 26,8 | -12,21 | -94,82 | 149, 20 | 8991,42 |

| 2001 | 101,8 | 22,8 | -16,21 | -97,92 | 262,91 | 9588,93 |

| 2002 | 107,4 | 23,7 | -15,31 | -92,52 | 234,54 | 8560,52 |

| 2003 | 135,8 | 27,1 | -11,91 | -63,92 | 141,96 | 4086,16 |

| 2004 | 183,3 | 34,2 | -4,81 | -16,62 | 23,18 | 276,33 |

| 2005 | 243,9 | 52,1 | 13,09 | 43,98 | 171,23 | 1933,97 |

| 2006 | 303,8 | 61 | 21,99 | 104,08 | 483,36 | 10832,01 |

| 2007 | 355,3 | 69,29 | 30,28 | 155,38 | 916,60 | 24141,99 |

| 2008 | 468,2 | 94,4 | 55,39 | 268,28 | 3067,54 | 71972,51 |

| 2009 | 266,9 | 54,2 | 15, 19 | 66,98 | 230,60 | 4485,91 |

![]() = 39,01

= 39,01

![]() = 199,82

= 199,82

![]() = 7674,35

= 7674,35

![]() = 200910,77

= 200910,77

![]() = 38968,10

= 38968,10

Степень взаимосвязи между объемом экспорта и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона, используя формулу (1)

![]() = 0,9275

= 0,9275

Т. к. значение коэффициента корреляции находится в пределах от 0,7 до 0,99, то степень связи между исследуемыми факторами высокая.

Рассчитаем конечный вид уравнений прямолинейной регрессии методом наименьших квадратов МНК, используя формулы (2) и (3).

14 a0 +533, 19a1 = 2597,7;

533, 19a0 +27968, 79a1 = 137715,75

Уравнение прямой регрессии имеет вид:

Y=5,1104x + 7,7388

Рисунок №2. Поле корреляции

Вывод.

Объем экспорта РФ на 92,75% зависит от цены на нефть марки Urals. С повышением (понижением) цены нефти марки Urals на 1доллар объем экспорта страны повышается (снижается) в среднем на 5,1104 млрд. долларов. Увеличение объемов экспорта оказывает положительное влияние на экономику страны: растут доходы от продажи российских товаров за рубеж, создаются новые рабочие места для производства этих товаров, растет степень вовлеченности страны в международную торговлю, укрепляются экономические связи между государствами.

Однако, к сожалению, структура экспорта РФ сохраняет сырьевую направленность, т.к удельный вес топливно-энергетических товаров составляет 71% от всего объема экспортируемых товаров, на втором месте - металлы и изделия из них (12%). Доля продуктов химической промышленности составляет 7%, готовых машин и оборудования - лишь 5%, древесины и целлюлозно-бумажных изделий - 3%, продовольственных товаров и сельскохозяйственного сырья - 2%.

При такой структуре экспорта существует опасность превращения страны в мировой сырьевой придаток.

Мировые нефтяные цены оказывают также влияние на величину импорта.

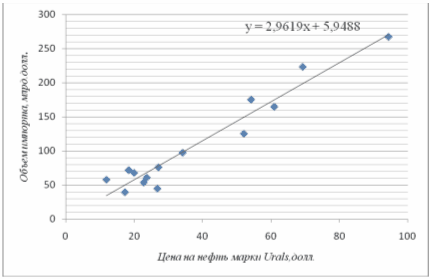

Исследуем зависимость между величиной импорта страны (Приложение №13) и динамикой цены нефти марки Urals (Приложение №3) с помощью корреляционного и регрессивного анализа.

Таблица №4

Рабочая таблица корреляционного анализа

| год | Объем импорта (млрд. долл) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 1996 | 68,2 | 20 | -19,01 | -49,29 | 361,56 | 2429,73 |

| 1997 | 72,1 | 18,4 | -20,61 | -45,39 | 424,96 | 2060,46 |

| 1998 | 58,1 | 11,9 | -27,11 | -59,39 | 735, 20 | 3527,45 |

| 1999 | 39,6 | 17,3 | -21,71 | -77,89 | 471,52 | 6067,21 |

| 2000 | 44,8 | 26,8 | -12,21 | -72,49 | 149, 20 | 5255,13 |

| 2001 | 53,9 | 22,8 | -16,21 | -63,59 | 262,91 | 4043,98 |

| 2002 | 61,1 | 23,7 | -15,31 | -56,39 | 234,54 | 3180,09 |

| 2003 | 76,2 | 27,1 | -11,91 | -41,29 | 141,96 | 1705,05 |

| 2004 | 97,5 | 34,2 | -4,81 | -19,99 | 23,18 | 399,69 |

| 2005 | 125,5 | 52,1 | 13,09 | 8,01 | 171,23 | 64,12 |

| 2006 | 164,8 | 61 | 21,99 | 47,31 | 483,36 | 2238,02 |

| 2007 | 223,2 | 69,29 | 30,28 | 105,71 | 916,60 | 11174,12 |

| 2008 | 266,8 | 94,4 | 55,39 | 149,51 | 3067,54 | 22352,55 |

| 2009 | 175,3 | 54,2 | 15, 19 | 57,81 | 230,60 | 3341,73 |

![]() = 39,01

= 39,01

![]() = 117,39

= 117,39

![]() = 7040,09

= 7040,09

![]() = 67839,34

= 67839,34

![]() = 20912,71

= 20912,71

Степень взаимосвязи между объемом импорта и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона, используя формулу (1)

![]() = 0,9395

= 0,9395

Т. к. значение коэффициента корреляции находится в пределах от 0,7 до 0,99, то степень связи между исследуемыми факторами высокая.

Рассчитаем конечный вид уравнений прямолинейной регрессии методом наименьших квадратов МНК, используя формулы (2) и (3)

14 a0 +533, 19a1 = 1526,1;

533, 19a0 +27968,79 a1 = 80059,24

Уравнение прямой регрессии имеет вид:

Y=2,9619x + 5,9488

Рисунок №3. Поле корреляции

Вывод.

Величина импорта страны зависит от цены нефти марки Urals на 93,95%

С повышением (понижением) цены нефти марки Urals на 1доллар объем импорта страны повышается (снижается) в среднем на 2,9619 млрд. долларов.

Увеличение импорта не всегда оказывает на экономику благотворное влияние.

В структуре импорта первое место занимают машины и оборудование (51%). Для развития экономики страны необходимо увеличивать долю инвестиционных товаров и снижать удельный вес низкотехнологического и потребительского импорта (готовые машины). Для расширения закупок инвестиционных товаров нужно принимать меры по стимулированию внутренних инвестиций и снижать пошлины на ввоз высокотехнологического оборудования.

Второе место в структуре импорта занимают продовольственные товары и сырье для них (13%). Увеличение данной статьи импорта оказывает негативное влияние на российскую экономику. Отечественные производители не всегда могут конкурировать с более дешевой иностранной продукцией (качество которой часто весьма сомнительно). Выходом из ситуации является поддержка государством российского АПК.

Хотя следует обратить внимание, что существуют продовольственные товары, которыми страна не может обеспечить себя самостоятельно в силу климатических условий (кофе, какао бобы, тропические фрукты, рис и др.)

2.4 Взаимосвязь между ценами на нефть и платежным балансом РФ

Платежный баланс - это система статистического учета платежей по всем операциям, совершаемым резидентами данной страны с резидентами других стран за определенный период времени, показывает соотношение сумм платежей, произведенных страной и поступивших в страну в течение данного периода.

Статьи платежного баланса

Счет текущих операций

Торговый баланс

Товарный экспорт Товарный импорт

Баланс услуг

Экспорт услуг Импорт услуг

Баланс инвестиционных доходов

Доходы к получению Доходы к выплате

Баланс текущих трансфертов

Счет движения капиталов (счет операций с капиталом и финансовыми инструментами)

Баланс счета операций с капиталом

Баланс финансового счета

Прямые инвестиции Портфельные инвестиции Прочие инвестиции

Официальные резервы Баланс счета текущих операций = Баланс счета операций с капиталом и финансовыми инструментами + Изменение официальных резервов ЦБ. Внешнеторговый баланс, рассмотренный выше, является составной частью платежного баланса. Исследуем зависимость между величиной счета текущих операций в первом квартале каждого года (Приложение №4) и динамикой цены нефти марки Urals (Приложение №3), которая является основной российской экспортной маркой с помощью корреляционного и регрессивного анализа.

Таблица №5

Рабочая таблица корреляционного анализа

| год | Сальдо счета текущих операций (млрд. руб) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 1998 | -3 | 11,9 | 31,3325 | 18,55 | 981,726 | 344,103 |

| 1999 | 4,1 | 17,3 | 25,9325 | 11,45 | 672,495 | 131,103 |

| 2000 | 11,6 | 26,8 | 16,4325 | 3,95 | 270,027 | 15,6025 |

| 2001 | 11,7 | 22,8 | 20,4325 | 3,85 | 417,487 | 14,8225 |

| 2002 | 6,4 | 23,7 | 19,5325 | 9,15 | 381,519 | 83,7225 |

| 2003 | 11,4 | 27,1 | 16,1325 | 4,15 | 260,258 | 17,2225 |

| 2004 | 12,8 | 34,2 | 9,0325 | 2,75 | 81,5861 | 7,5625 |

| 2005 | 20,1 | 52,1 | -8,8675 | -4,55 | 78,6326 | 20,7025 |

| 2006 | 30,3 | 61 | -17,768 | -14,75 | 315,684 | 217,563 |

| 2007 | 22,9 | 69,29 | -26,058 | -7,35 | 678,993 | 54,0225 |

| 2008 | 37 | 94,4 | -51,168 | -21,45 | 2618,11 | 460,103 |

| 2009 | 9,3 | 54,2 | -10,968 | 6,25 | 120,286 | 39,0625 |

![]() = 43,2325

= 43,2325

![]() = 15,55

= 15,55

![]() = 6876,81

= 6876,81

![]() = 1405,59

= 1405,59

![]() = 2815,1665

= 2815,1665

Степень взаимосвязи между величиной счета текущих операций в первом квартале каждого года и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона, используя формулу (1)

![]() = 0,8186

= 0,8186

Т. к. значение коэффициента корреляции находится в пределах от 0,7 до 0,99, то степень связи между исследуемыми факторами высокая.

Рассчитаем конечный вид уравнений прямолинейной регрессии методом наименьших квадратов МНК, используя формулы (2) и (3)

12 a0 +494,79a1 = 174,6;

494,79a0 +27230,2341a1 = 9990,361

Уравнение прямой регрессии имеет вид:

Y=0,4087x - 2,3031

Рисунок №4. Поле корреляции

Вывод.

Сальдо текущих операций РФ на 81,86% зависит от цены на нефть марки Urals. С повышением (понижением) цены нефти марки Urals на 1доллар объем экспорта страны повышается (снижается) в среднем на 0,4087 млрд. рублей. Таким образом, основным фактором роста сальдо счета текущих операций является благоприятная конъюнктура на мировых товарных рынках.

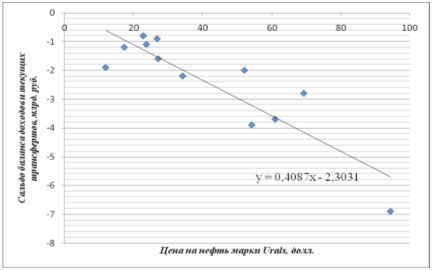

Исследуем зависимость между величиной сальдо баланса доходов и текущих трансфертов в первом квартале каждого года (Приложение №4) и динамикой цены нефти марки Urals (Приложение №3), которая является основной российской экспортной маркой с помощью корреляционного и регрессивного анализа.

Таблица №6

Рабочая таблица корреляционного анализа

| год | Сальдо баланса доходов и текущих трансфертов (млрд. руб) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 1998 | -1,9 | 11,9 | 31,3325 | -0,5167 | 981,726 | 0,26694 |

| 1999 | -1,2 | 17,3 | 25,9325 | -1,2167 | 672,495 | 1,48028 |

| 2000 | -0,9 | 26,8 | 16,4325 | -1,5167 | 270,027 | 2,30028 |

| 2001 | -0,8 | 22,8 | 20,4325 | -1,6167 | 417,487 | 2,61361 |

| 2002 | -1,1 | 23,7 | 19,5325 | -1,3167 | 381,519 | 1,73361 |

| 2003 | -1,6 | 27,1 | 16,1325 | -0,8167 | 260,258 | 0,66694 |

| 2004 | -2,2 | 34,2 | 9,0325 | -0,2167 | 81,5861 | 0,04694 |

| 2005 | -2 | 52,1 | -8,8675 | -0,4167 | 78,6326 | 0,17361 |

| 2006 | -3,7 | 61 | -17,768 | 1,28333 | 315,684 | 1,64694 |

| 2007 | -2,8 | 69,29 | -26,058 | 0,38333 | 678,993 | 0,14694 |

| 2008 | -6,9 | 94,4 | -51,168 | 4,48333 | 2618,11 | 20,1003 |

| 2009 | -3,9 | 54,2 | -10,968 | 1,48333 | 120,286 | 2, 20028 |

![]() = 43,2325

= 43,2325

![]() = - 2,4166

= - 2,4166

![]() = 6876,81

= 6876,81

![]() = 33,3767

= 33,3767

![]() = - 421,3095

= - 421,3095

Степень взаимосвязи между величиной сальдо баланса доходов и текущих трансфертов в первом квартале каждого года и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона, используя формулу (1)

![]() = 0,7788

= 0,7788

Т. к. значение коэффициента корреляции находится в пределах от 0,7 до 0,99, то степень связи между исследуемыми факторами высокая.

Рассчитаем конечный вид уравнений прямолинейной регрессии методом наименьших квадратов МНК, используя формулы (2) и (3)

12 a0 +494,79a1 = - 29;

494,79a0 +27230,2341a1 = - 1617,05

Уравнение прямой регрессии имеет вид:

Y=0,4087x - 2,3031

Рисунок №5. Поле корреляции

Вывод.

Сальдо баланса доходов и текущих трансфертов РФ на 77,88% зависит от цены на нефть марки Urals. С повышением (понижением) цены нефти марки Urals на 1доллар объем экспорта страны снижается (повышается) в среднем на 0,4087 млрд. рублей.

Исследуем зависимость между величиной сальдо счета операций с капиталом и финансовыми инструментами (Приложение №5) и динамикой цены нефти марки Urals (Приложение №3), которая является основной российской экспортной маркой с помощью корреляционного и регрессивного анализа.

Таблица №7

Рабочая таблица корреляционного анализа

| год | Сальдо счета операций с капиталом и финансовыми инструментами (млрд. долл) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 1998 | 3837 | 11,9 | 31,3325 | -19536 | 981,7 | 381642272,1 |

| 1999 | -14357 | 17,3 | 25,9325 | -1341,7 | 672,5 | 1800069,4 |

| 2000 | -21539 | 26,8 | 16,4325 | 5840,33 | 270,0 | 34109493,4 |

| 2001 | -16172 | 22,8 | 20,4325 | 473,333 | 417,5 | 224044,4 |

| 2002 | -11664 | 23,7 | 19,5325 | -4034,7 | 381,5 | 16278535,1 |

| 2003 | 129 | 27,1 | 16,1325 | -15828 | 260,3 | 250515032,1 |

| 2004 | -8403 | 34,2 | 9,0325 | -7295,7 | 81,6 | 53226752,1 |

| 2005 | -15228 | 52,1 | -8,8675 | -470,67 | 78,6 | 221527,1 |

| 2006 | 3262 | 61 | -17,768 | -18961 | 315,7 | 359506880,4 |

| 2007 | 84807 | 69,29 | -26,058 | -100506 | 679,0 | 10101389032,1 |

| 2008 | -135831 | 94,4 | -51,168 | 120132 | 2618,1 | 14431777512,1 |

| 2009 | -57237 | 54,2 | -10,968 | 41538,3 | 120,3 | 1725433136,1 |

![]() = 43,2325

= 43,2325

![]() = - 15698,66

= - 15698,66

![]() = 6876,81

= 6876,81

![]() = 27356124287

= 27356124287

![]() = - 4583755,6

= - 4583755,6

Степень взаимосвязи между величиной сальдо счета операций с капиталом и финансовыми инструментами и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона, используя формулу (1)

![]() = 0,1125

= 0,1125

Т. к. значение коэффициента корреляции равно 0,1125, то степень связи между исследуемыми факторами невысокая.

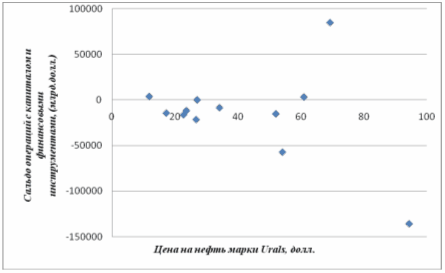

Рисунок №6. Поле корреляции

Вывод.

Сальдо операций с капиталом и финансовыми инструментами РФ на 11,25% зависит от цены на нефть марки Urals. Между рассматриваемыми показателями нет прямой зависимости.

2.5 Взаимосвязь между ценами на нефть и уровнем инфляцииБум в нефтедобывающем секторе страны, вызванный ростом цен на экспорт нефти по законам экономической теории приводит к укреплению курса национальной валюты страны-экспортера.

Рассмотрим зависимость между ценой на нефть и уровнем инфляции в России.

Проведем корреляционный анализ.

Таблица №8

Рабочая таблица корреляционного анализа

| год | Уровень инфляции (%) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 2000 | 20, 20 | 26,8 | -7,01 | 9,68 | 49, 20 | 93,79 |

| 2001 | 18,60 | 22,8 | -11,01 | 8,08 | 121,32 | 65,36 |

| 2002 | 15,10 | 23,7 | -10,11 | 4,58 | 102,31 | 21,02 |

| 2003 | 12,00 | 27,1 | -6,71 | 1,48 | 45,09 | 2, 20 |

| 2004 | 11,70 | 34,2 | 0,39 | 1,18 | 0,15 | 1,40 |

| 2005 | 10,90 | 52,1 | 18,29 | 0,38 | 334,36 | 0,15 |

| 2006 | 9,00 | 61 | 27, 19 | -1,52 | 739,05 | 2,30 |

| 2007 | 11,90 | 69,29 | 35,48 | 1,38 | 1258,50 | 1,92 |

| 2008 | 13,30 | 94,4 | 60,59 | 2,78 | 3670,59 | 7,75 |

| 2009 | 14 | 54,2 | 20,39 | 3,48 | 415,56 | 12,14 |

![]() = 33,81

= 33,81

![]() = 10,52

= 10,52

![]() = 6736,12

= 6736,12

![]() = 208,04

= 208,04

![]() = 41,83

= 41,83

Степень взаимосвязи между уровнем инфляции и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона, используя формулу (1)

![]() = 0,2339

= 0,2339

Т. к. значение коэффициента корреляции равно 0,2339, то степень связи между исследуемыми факторами очень низкая, что подтверждает форма поля корреляции.

Рисунок №7. Поле корреляции

Вывод.

В Российской Федерации нет прямой взаимосвязи между ценами на нефть и уровнем инфляции, так как ЦБ РФ принимает меры по сдерживанию инфляции.

ЦБ РФ также контролирует курс национальной валюты, что видно из корреляционного анализа зависимости курса рубля от цены нефти марки Urals. В России нет прямой зависимости между этими факторами.

Проведем корреляционный анализ.

Таблица №9

Рабочая таблица корреляционного анализа

| год | Курс нац. валюты (стоимость руб. в долл) yi | Цена на нефть Urals (долл) xi |

|

|

|

|

| 2000 | 28,2689 | 26,8 | -7,01 | 6,15 | 49, 20 | 37,83 |

| 2001 | 28,369 | 22,8 | -11,01 | 6,25 | 121,32 | 39,07 |

| 2002 | 30,4826 | 23,7 | -10,11 | 8,36 | 102,31 | 69,96 |

| 2003 | 31,817 | 27,1 | -6,71 | 9,70 | 45,09 | 94,06 |

| 2004 | 28,8388 | 34,2 | 0,39 | 6,72 | 0,15 | 45,16 |

| 2005 | 28,0156 | 52,1 | 18,29 | 5,90 | 334,36 | 34,78 |

| 2006 | 28,222 | 61 | 27, 19 | 6,10 | 739,05 | 37,25 |

| 2007 | 26,5302 | 69,29 | 35,48 | 4,41 | 1258,50 | 19,46 |

| 2008 | 24,4957 | 94,4 | 60,59 | 2,38 | 3670,59 | 5,65 |

| 2009 | 32,5 | 54,2 | 20,39 | 10,38 | 415,56 | 107,78 |

![]() = 33,81,

= 33,81, ![]() = 22,12

= 22,12

![]() = 6736,12

= 6736,12

![]() = 491

= 491

![]() = 526,8

= 526,8

Степень взаимосвязи между курсом национальной валюты и ценой на нефть марки Urals определим с помощью нормированного коэффициента корреляции Браве-Пирсона, используя формулу (1)

![]() = 0,3923

= 0,3923

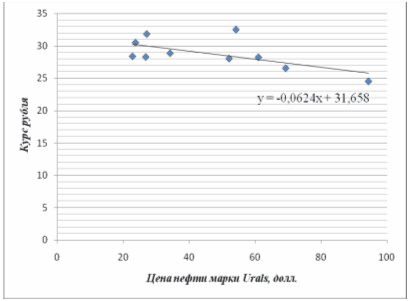

Т. к. значение коэффициента корреляции равно 0,3923, то степень связи между исследуемыми факторами довольно низкая, что подтверждает форма поля корреляции. Рассчитаем конечный вид уравнений прямолинейной регрессии методом наименьших квадратов МНК, используя формулы (2) и (3)

14 a0 +456,59a1 = 287,5398;

456,59a0 +26789,33 a1 = 13068,71

Уравнение прямой регрессии имеет вид:

Y=-0,0624x + 31,658

Рисунок №8. Поле корреляции

Можно сделать вывод, что курс национальной валюты зависит от цены нефти марки Urals на 39,23%. Это является результатом деятельности ЦБ РФ, контролирующего курс рубля.

3. Направления снижения зависимости экономического развития РФ от нефтяных цен 3.1 Проблема нефтяной зависимости России

В адрес России давно звучат обвинения в зависимости благосостояния страны от высокого уровня нефтяных цен, в шантаже ближних и дальних стран, а также в использовании запасов энергоносителей для "экономического терроризма"[25].

Традиционной темой дискуссий экономистов является проблема "нефтяной иглы", на которой "сидит" Россия и варианты решения этой проблемы. Здесь прослеживается аналогия, так как характеризуя положение дел с зависимостью экономики от нефти используют сленг наркоманов ("сесть на иглу"). Потому, как и у наркомана, вслух мечтающего "слезть с иглы" и в то же время продолжающего вести привычный образ жизни, так и в нашей стране - ведутся долгие разговоры, а затем вновь упорно развивается нефтегазовый сектор.

Для нефтегазового сектора предназначены 80% всех иностранных инвестиций, которые поступают в Россию. Это при том, что природных ресурсов у РФ около 40% от мировых запасов (платина, кобальт, медь, никель, золото, каменный уголь, лес и т.д.)

Нефтяную зависимость России нужно сломать так, чтобы не потерять все плюсы сырьевого экспорта.

Для выполнения вышеприведенных условий по сокращению добычи и поддержанию высокого уровня мировых нефтяных цен РФ, возможно, следует вступить в картель ОПЕК. Причем членство в ВТО принесет России гораздо меньше выгод, чем членство в ОПЕК. Идея не является новой, и до

настоящего времени российские политики отвергали эту возможность. Здесь на первом плане выступает вопрос престижа - картель ОПЕК состоит в основном из стран Третьего мира.

Так как членство в ОПЕК предполагает соблюдение определенной квоты нефтедобычи, то вступление нашей страны в картель может решить проблему дальнейшего роста добычи нефти. Россия представляет собой желанную для стран-членов ОПЕК поддержку как в плане объемов нефтяного производства, так и в плане военной и политической мощи, способной защитить интересы стран, входящих в ОПЕК.

На саммите в Алжире картелем стран-экспортеров нефти ОПЕК в январе 2009 года принято решение сократить добычу нефти на 2,2 миллиона баррелей[26].

ОПЕК выступил с призывом к странам, не входящим в картель, сократить величину экспорта нефти на 600 тыс. баррелей в сутки. Мексика и Норвегия отказались, а Саудовская Аравия сократила добычу еще до саммита.

Во время саммита в Алжире на предложение присоединиться к картелю российские дипломаты ответили, что РФ пока ограничится ролью постоянного наблюдателя при ОПЕК. О полном вхождении нашей страны в ОПЕК речи пока нет. Проводятся переговоры также о присоединении к картелю Норвегии и Мексики.

Несмотря на существующие во взаимоотношениях между Россией и ОПЕК проблемы, 12 декабря 2008 года Президент РФ Д. А Медведев отметил, что не исключено вступление нашей страны в картель стран - экспортеров ОПЕК или в другие организации поставщиков углеводородов, если они будут созданы.

Вопрос вступления страны в ОПЕК необходимо решать в срочном порядке, т.к наша страна давно "больна" голландской болезнью.

В 1959 году в Голландии было открыто новое месторождение природного газа Гронинген (400 км от Рура), оказавшегося настоящей золотой жилой. Увеличение объемов экспорта газа привело к стремительному росту инфляции и безработицы, снижению темпов роста доходов населения.

Рост доходов от экспорта нефти ведет к росту притока иностранной валюты в страну. В результате спрос на национальную валюту повышается, следствием становится ее удорожание. Кроме того, создается дополнительный спрос на обмениваемые и необмениваемые блага в результате постоянного роста доходов. Внутренняя цена обмениваемых благ является фиксированной на уровне мировой, т.к. эти блага принимают участие в международной конкуренции. Поэтому влияния на уровень цены обмениваемых благ дополнительный спрос не оказывает.

Уровень цен на необмениваемые блага зависит от равновесия внутреннего рынка. Резкое увеличение спроса приводит к росту цен. В результате происходит еще большее укрепление национальной валюты и рост инфляции, что приводит к снижению конкурентоспособности национальной продукции.

Таким образом, потребительский спрос растет за счет притока капитала в страну, но промышленность не успевает за увеличением дохода, что усиливает инфляцию.

Эффект Гронингена характеризуют несколько "симптомов", свидетельствующих о начале деградации экономики.

В долгосрочной перспективе "голландская болезнь" приводит к перемещению ресурсов из обрабатывающего сектора в добывающий, который создает меньшую величину добавленной стоимости. Кроме того, длительная зависимость экономики от экспорта природных ресурсов ослабляет стимулы для развития обрабатывающих отраслей и создания новых технологий. При том, что именно технический прогресс, а не накопление факторов производства, является источником долгосрочного роста. Российской экономике можно смело ставить диагноз "голландская болезнь".

"Голландская болезнь" - объективный феномен экономического развития стран, обладающих значительными ресурсами сырья. Бороться с ее негативными последствиями очень трудно. Так, Е. Гайдар говорил: "Беда "голландской болезни" в том, что есть паллиативные рецепты, как с этим бороться (что делать, чтобы она развилась не слишком быстро), но надежных способов ее предотвращать или лечить, в общем, не существует. В принципе, то, что делали правительство и Центральный банк в последние два года - это максимум возможного". С тех пор Правительство и Центральный Банк предпринимают огромные усилия, чтобы не допустить большой ревальвации рубля. Если бы Правительство не выплатило в 2005-2006 гг. досрочно долги странам - членам Парижского клуба кредиторов в объеме более 39 млрд. долл., а ЦБ не скупал избыток валюты, наращивая золотовалютные резервы (ЗВР), то доллар мог бы уже стоить 20 рублей и менее. Однако "нефтедолларовая эмиссия" усиливает инфляцию, что приводит к укреплению реального курса рубля. При этом часть эмиссии стерилизуется Правительством РФ путем "замораживания" огромных бюджетных средств на счетах в ЦБ.

Для "лечения" экономики следует использовать весь спектр инструментов государственного регулирования экономики. Необходимо перейти к государственной экономической политике, нацеленной на обеспечение высоких темпов технологического прогресса в экономике в целом. Например, в статье Забелиной О. предлагается осуществлять субсидии в сектор торгуемых ненефтяных товаров, когда сектор показывает потенциал значительного эффекта "обучение в процессе работы" (learningbydoing), обусловливающего повышение производительности.

Нужно радикально снизить налоговую нагрузку на несырьевые секторы экономики при сохранении высоких экспортных пошлин на вывоз сырья Снижение социального налога - давно назревшая задача. Ее можно решить путем финансирования сфер здравоохранения и среднего образования за счет рентных доходов. Пособия по безработице следует заменить социальными кредитами, что не только снизит ставку социального налога, но и уменьшит роль "инфляции издержек".

Для избежания развития симптомов "голландской болезни" или эффекта Гронингена, характерного для государств с сырьевой экономикой в условиях гипервысокого уровня цен на ресурсы, в России был создан Стабилизационный фонд.

Стабилизационный фонд Российской Федерации - часть средств федерального бюджета, образующаяся за счет превышения текущей цены на нефть над базовой ценой на нефть, подлежащая обособленному учету, управлению и использованию в целях обеспечения сбалансированности федерального бюджета при снижении цены на нефть ниже базовой[27].

Рассмотрим механизм аккумулирования средств в Стабилизационный фонд РФ. Полученные в результате продажи "черного золота" нефтедоллары попадают на биржу ММВБ, там Центральный Банк РФ скупает их за российские рубли. А где ЦБ возьмет эти рубли? Он их создаст буквально из ничего. ЦБ даже не нужно их печатать, так как расчеты проводятся в безналичной форме. Значит, для создания новых рублей ЦБ РФ только вводит новые числа в компьютер. У этих рублей отсутствует товарное обеспечение, так как нефть, за которую были получены нефтедоллары, уже утекла за границу и была сожжена. В качестве обеспечения этих рублей не могут выступать также доллары, ведь сами доллары не обеспечены ничем. По материалам агентства "Dow Jones Newswires" дефицит внешней торговли США в 2009 году составил 63,12 млрд. долларов. В США производится около 20% мирового ВВП, в то время как потребляется 40%. Чтобы расплатиться за импорт США проводят эмиссию, составившую на сегодняшний день 30 млрд. долларов. Для того, чтобы вернуть нефтедоллары назад, США начали продажу своих казначейских обязательств - прирост внешнего долга США составил более 800 млрд. долларов. В целом долг США достиг суммы в 9 триллионов долларов. Ясно, что с такими экономическими показателями нет надежды на выполнение США своих долговых обязательств.

Ничем не обеспеченные рубли от продажи нефти идут на увеличение денежной массы и усиление инфляционного давления. Государством эти деньги забираются из экономики страны в виде налогов, которые собираются с предприятий и граждан, а затем в виде бюджетного профицита складываются в Стабилизационный фонд РФ. Таким образом проводится стерилизация избыточной денежной массы. Здесь возникает еще одна проблема: при продаже нефтедолларов рубли забираются экспортерами и обслуживающими их банками, а средства для проведения стерилизации взимаются со всех налогоплательщиков. Следует заметить, что товары за рубежом экспортерами не закупаются, а другие российские предприятия не в состоянии провести техническое переоснащение производства, так как свободные средства выдавливает налоговый пресс.

Еще одна проблема состоит в том, что российские рубли, которые аккумулированы в Стабилизационном фонде РФ, регулярно направляют для конвертации в иностранные валюты[28]. Значит, рубли в Стабилизационном фонде РФ не стерилизуются, а вновь попадают в оборот.

Отсюда страна получает инфляцию 11-14% в год и парадоксальную ситуацию, когда чем больше нефти Россия экспортирует за границу, тем дороже в ней бензин.

Стабилизационный фонд РФ сформирован за счёт 2-х источников, связанных с нефтью: часть НДПИ и часть экспортной пошлины, которые поступают в государственный бюджет при превышении ценового уровня в 27 долларов за баррель нефти[29]. В начале 2004 г. в Стабилизационный фонд РФ была перечислена сумма в 106 млрд. рублей[30]. По итогам 2004 г. была достигнута базовая величина Стабилизационного фонда, равная 500 млрд. рублей. Ценовая планка в 27 долларов за баррель для налога на добычу полезных ископаемых выбрана не случайно. До 2006 г. эта планка была равна 20 долларов за баррель, но из-за продолжающегося роста нефтяных цен в 2005г. было принято решение начиная с 2006 г. увеличить ценовую планку до 27 долларов за баррель нефти.

Размер Стабилизационного фонда РФ на 1 января 2008 г. составлял 3 849,11миллиардов рублей. В феврале 2008 г. Стабилизационный фонд РФ разделили на Резервный фонд РФ размером 3069 млрд. рублей и Фонд национального благосостояния РФ размером 783 млрд. рублей. Общая величина денежных средств, зачисляемых на счета нефтегазовых трансфертов, установлена Бюджетным кодексом РФ и привязана к размеру ВВП: 2008 г. - 6,1% ВВП, 2009 г. - 5,5%, 2010 г. - 4,5%, а после 2010 г. данная величина фиксируется в размере 3,7% ВВП.

В июне 2009 года Министр финансов РФ заявил, что Резервный фонд РФ будет практически полностью израсходован в 2010 году. "Мы предполагаем, что Резервный фонд в следующем году будет практически полностью израсходован", - сказал он, подчеркивая, что фонд выполнит свою задачу поддержки бюджета страны в условиях мирового кризиса.

Согласно прогнозу А. Кудрина, средств Резервного фонда на покрытие бюджетного дефицита хватит на ближайшие несколько лет. За это время Министр финансов РФ предлагает разработать новую модель бюджета с обновленной структурой расходов. Эта модель будет "устойчивой и поддержит выход из кризиса". Не исключено также, что средства Фонда национального благосостояния будут направлены на поддержку пенсионной системы.

3.2 Модернизация российской экономикиОсновная цель проектов по модернизации и технологическому развитию российской экономики - "сойти с иглы экспорта нефти". Как передает ПРАЙМ-ТАСС, об этом в интервью радиостанции "Эхо Москвы" заявил помощник Президента РФ, секретарь комиссии по модернизации и технологическому развитию экономики А. Дворкович.

Рассмотрим пять стратегических векторов экономической модернизации, которые были определены Президентом РФ Д.А. Медведевым.

Россия должна стать одной из лидирующих стран по эффективности производства, транспортировке и использовании энергии. Будут разработаны и выведены на внутренние и внешние рынки новые виды топлива.

Ядерные технологии должны быть сохранены и подняты на новый качественный уровень.

Российским специалистам предстоит совершенствовать информационные технологии, добиться серьёзного влияния на процессы развития глобальных общедоступных информационных сетей, используя суперкомпьютеры и другую необходимую материальную базу.

Россия должна будет располагать собственной наземной и космической инфраструктурой передачи всех видов информации; спутники РФ будут "видеть" весь мир, помогать своим гражданам и людям всех стран общаться, путешествовать, заниматься научными исследованиями, сельскохозяйственным и промышленным производством.

Россия должна будет занять передовые позиции в производстве отдельных видов медицинского оборудования, сверхсовременных средств диагностики, медикаментов для лечения вирусных, сердечно-сосудистых, онкологических и неврологических заболеваний.

Президент РФ при этом делает акцент на развитии наиболее значимых традиционных отраслей. Прежде всего это агропромышленный комплекс.

Доступность современных социальных услуг для сельских жителей, рост их доходов, улучшение условий их труда и быта должны стать приоритетом государства.

Важна также поддержка молодых учёных и изобретателей. Деятельность научных учреждений будет сосредоточена на реализации прорывных проектов. Большое внимание будет уделено развитию нанотехнологий.

О своем существовании термин "нано" и различные вариации слов с его использованием громко заявили миру еще около 10 лет назад. Тогда в 2000 г. США объявила "национальную нанотехнологическую инициативу", при президенте был создан специальный комитет, координирующий работы по нанотехнологиям в 12 крупнейших отраслях промышленности и вооруженных силах. Материалы, основу которых составляют структуры и элементы нанометрового масштаба, обладают уникальными свойствами и колоссальными перспективами практического применения. Почти сразу же с подобной инициативой выступили Япония, Китай и страны Европы. Везде исследование в области нанотехнологий получили государственный приоритет и щедрое финансирование. В Японии на базе министерств образования, культуры, спорта, науки и технологии создана нанотехнологическая исследовательская сеть. В Китае - Китайский Нанотехнологический центр, который объединяет фактически все университеты и лаборатории, занимающиеся исследованиями в области нанотехнологий. В Европе нанотехнологические исследования и разработки проводятся более чем в 50 лабораториях, финансируемых как по национальным, так и по международным программам.

В России государственная корпорация "Роснанотех" была учреждена федеральным законом №139-ФЗ 19 июля 2007 г. и стала одной из нескольких госкорпораций (в этом ряду "Газпром", "Роснефть", банк ВТБ, "Банк развития - ВЭБ", Фонд поддержки реформы ЖКХ, "Олимпстрой"), на плечи которых должно лечь выполнение стратегических целей страны.

В 2004г. мировая экономика инвестировала в нанотехнологии 8,6 млрд. долл., в 2006г. эта цифра составила уже 12 млрд. долл. Средняя скорость появления на рынке "нанотехнологичных" потребительских товаров в последние два года составляет 3 - 4 изделия в неделю. Объем продаж товаров, произведенных с применением нанотехнологий, в 2006г. составил сумму в размере 50 млрд. долл. В докладах аналитического агенства LUX Research (США), являющегося ведущей организацией в области анализа международных нанотехнологических рынков, Россия занимает на мировом рынке нанотехнологий место в зоне "младшей лиги" рядом с Бразилией и Индией. Для того чтобы вырваться в зону "доминант", где сейчас располагаются США, Япония, Германия и Южная Корея, России необходимо удержать тот темп, с которым она взялась за освоение и развитие "нано". Догонит ли наша страна лидеров, зависит от объемов денежных вливаний в созданную госкорпорацию и от умения этими деньгами эффективно распорядиться.

"Мы должны оставаться энергетической державой, но это не означает, что мы должны просто качать нефть, мы должны быть лидерами во всех современных технологиях", - заявил помощник Президента РФ.

3.3 Развитие обрабатывающей промышленности РоссииДля преодоления зависимости от сырьевого экспорта следует развивать обрабатывающую промышленность России. В современной России сырьевые отрасли занимают особое положение. Их продукция преимущественно экспортируется и цена ее зависит от конъюнктуры на мировом рынке. Эта цена существенно выше равновесной цены на внутреннем рынке. Внутренние цены отчасти формируются в результате договоренности с правительством, отчасти назначаются волюнтаристически, отчасти соответствуют мировым ценам. В любом случае цены сырья и энергоносителей не соответствуют балансу спроса и предложения на внутреннем рынке РФ.

Обрабатывающая промышленность сегодня является одним из наиболее проблемных секторов российской экономики, и отношение к ее будущему варьирует в очень широких пределах - от "закрыть как ресурсорасточительный сегмент" до "сделать локомотивом роста, перераспределив природную ренту в интересах ее модернизации". Последняя цель часто рассматривается в контексте новой индустриализации, призванной восстановить в первую очередь машиностроение и, по сути, вернуться к дореформенной структуре экономики. Предлагается также перенести акцент в политике с реформирования неуспешных предприятий на создание новых компаний с чистого листа, не обремененных прошлыми проблемами, с новыми технологиями производства и управления.

Развитие этого сегмента экономики определяет позиционирование страны на мировом рынке, способствует диверсификации и устойчивости экономического развития. Несмотря на рост в обрабатывающих отраслях в 1999-2006 годах, объемы производства здесь все еще существенно ниже уровня 1990 года. При этом темпы роста обрабатывающих отраслей, за исключением черной металлургии, заметно отстают от темпов роста экономики в целом, а их доля в промышленном производстве снижается.

По оценкам экспертов Всемирного банка, уровень производительности труда на предприятиях обрабатывающей промышленности России отстает не только от развитых стран Европы, но и от стран Центральной и Восточной Европы, осуществивших переход к рынку, и от многих развивающихся стран, таких как Бразилия или ЮАР. Российские предприятия обрабатывающей промышленности по показателю производительности труда близки к китайским и индийским фирмам, но заметно проигрывают им по стоимости рабочей силы, что снижает их конкурентоспособность как на мировом рынке, так и на рынке РФ.

Ситуация усугубляется тем, что в среднесрочной перспективе объективные условия функционирования российских предприятий окажутся, вероятно, более жесткими. Российская экономика становится все более открытой как для потоков товаров, так и для иностранных фирм, работающих на территории России. Экстенсивные дешевые источники экономического роста уже исчерпаны.

Опережающими темпами будут, скорее всего, расти и цены на ресурсы для производственных целей, в первую очередь на топливо, энергию, землю и т.д. Сохранение конкурентных позиций требует значительного роста эффективности использования этих ресурсов, что, в свою очередь, предполагает коренное техническое перевооружение, смену номенклатуры выпускаемой продукции, повышение ее качественных характеристик. В противном случае российские предприятия вряд ли смогут выдержать конкуренцию с фирмами крупных развивающихся стран, таких как Китай, промышленность которого создана на более современной технической базе. Кардинальная модернизация производства невозможна без значительных инвестиций. Но при том уровне рентабельности, который характерен для большинства российских промышленных предприятий, они не являются привлекательным объектом для внешних инвесторов, а собственных средств для решения масштабных задач модернизации недостаточно.

Выходом из положения могло бы стать создание в отраслях обрабатывающей промышленности новых, высокоэффективных предприятий, не обремененных наследием устаревшей технической базы и тяжелым финансовым положением. Пока новые предприятия в основном ориентируются на внутренний рынок России и/или на импортозамещение, возникая в тех сегментах, которые относительно защищены от внешней конкуренции и не способны радикально изменить сырьевое позиционирование России в глобальной экономике. Кроме того, создание новых предприятий тормозится целым рядом факторов, в частности недостаточно благоприятным инвестиционным климатом, высокими административными барьерами, ужесточением доступа к инфраструктуре (инженерные и транспортные коммуникации, энергообеспечение) и к дешевым источникам топлива (прежде всего газа), обострением дефицита квалифицированных кадров.

"Нелицеприятная" оценка положения в российской обрабатывающей промышленности отнюдь не означает, что у нее нет перспектив. Анализ ситуации на микроуровне показывает, что за низкими средними показателями скрываются гигантские различия в уровне и динамике эффективности на отдельных предприятиях. Так, по данным обследования ГУ-ВШЭ и Всемирного банка, разрыв в уровне производительности труда между 20% лучших и 20% худших предприятий в одной отрасли составляет от 9 до 24 раз в зависимости от отрасли. Лучшие 20% работают в 2,5 - 3 раза более эффективно, чем отрасль в среднем. Межотраслевые разрывы, в уровне эффективности менее существенны, чем различия внутри отраслей.

Таким образом, российская обрабатывающая промышленность отличается значительной многоукладностыо, причем наименее конкурентоспособный сегмент попал в порочный круг неэффективности. По сути, задача повышения конкурентоспособности и заключается в том, чтобы разорвать этот порочный круг: увеличить число и повысить устойчивость конкурентных преимуществ лидеров и сократить долю неконкурентоспособных предприятий.