Навигация

Диагностика риска банкротства

3.5 Диагностика риска банкротства

3.5.1 Оценка финансовой устойчивости по модели, предусмотренной российским законодательством.

В соответствии с законом «О несостоятельности (банкротстве)» предприятие считается не платежеспособным, если выполняется одно из условий:

1) коэффициент текущей ликвидности на конец отчетного периода имеет значение ниже нормативного;

где ТА - текущие активы; РБП - расходы будущих периодов; ТП - текущие пассивы; ДБП - доходы будущих периодов; ФП - фонд потребления; >ПП - резервы предстоящих платежей.

2) коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода имеет значение ниже нормативного.

где ТА - текущие активы; ТП - текущие пассивы.

Так как оба рассматриваемые показатели имеют значения ниже своих нормативных (но наметилась тенденция их снижения), то определяется коэффициент восстановления платежеспособности (Кв.п.) за период, равный шести месяцам:

где Кликв1,Кликв0 - фактическое значение коэффициента ликвидности на конец и начало отчетного периода, соответственно; кликв(норматив)- нормативное значение коэффициента текущей ликвидности; 6 - период восстановления платежеспособности, мес.; Т - отчетный период, мес.

Если Кв.п.>1, то у предприятия есть реальная возможность восстановить свою платежеспособность; наоборот, если Квп<1, это означает, что предприятие не способно восстановить свою платежеспособность в ближайшее время.

В таблицах 3.8 и 3.9 приведен пример оценки платежеспособности предприятия ОАО «ПО «Красноярский завод комбайнов» по модели, предусмотренной законодательством РФ.

| Показатель | Значение | Отклонение от нормативного значения | Нормативное значение | ||

| 2005 | 2006 | +/- | +/- | ||

| Коэффициент текущей ликвидности | 1,04 | 1,06 | -0,96 | -0,94 | 2 |

| Коэффициент обеспеченности собственными оборотными средствами | 0?04 | 0,05 | -0,06 | -0,05 | 0,1 |

| Коэффициент восстановления платежеспособности | - | 0,53 | - | -0,47 | 1 |

Согласно приведенным расчетам в таблице 3.9, коэффициент восстановления платежеспособности за 2006г., ниже нормативного значения. Но так как наблюдается незначительное, но все увеличение коэффициента текущей ликвидности и при условиях сохранения данной тенденции в будущих периодах, можно сделать предположение о последующем восстановлении платежеспособности предприятия.

3.5.2. Модель интегральной балльной оценки

Сущность интегральной балльной оценки заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах. Согласно этой модели все предприятия рекомендуется разбить на шесть классов:

I класс - предприятия с хорошим запасом финансовой устойчивости, позволяющем быть уверенным в возврате заемных средств;

II класс - предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваемые как рискованные;

III класс — проблемные предприятия (когда потери средств нет, но полное получение процентов представляется сомнительным);

IV класс - предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению; при этом кредиторы могут лишиться своих средств и процентов;

V класс - предприятия высочайшего риска, практически несостоятельные;

VI класс - безнадежные предприятия.

Рейтинг каждого финансового показателя и классификация предприятий по степени риска представлены в Таблице 3.10.

Таблица 3.10

Группировка предприятий по критериям оценки финансового состояния

| Показатель | Границы классов согласно критериям | ||||||

| I кл. | II кл. | III кл. | IV кл. | V кл. | VI кл. | ||

| Коэффициент абсолютной ликвидности | Значение | >0,25 | 0,2 | 0,15 | 0,1 | 0,05 | <0,05 |

| Кол-во баллов | 20 | 16 | 2 | 8 | 4 | 0 | |

| Коэффициент быстрой ликвидности | Значение | >1,0 | 0,9 | 0,8 | 0.7 | 0,6 | <0,5 |

| Кол-во баллов | 18 | 15 | 12 | 9 | 6 | 0 | |

| Коэффициент текущей ликвидности | Значение | >2,0 | 1,9-1,7 | 1,6-1,4 | 1,3-1,11, | 1,0 | <1,0 |

| Кол-во баллов | 16,5 | 15- 12 | 10,5-7,5 | 6-3 | 1,5 | 0 | |

Таблица 3.11

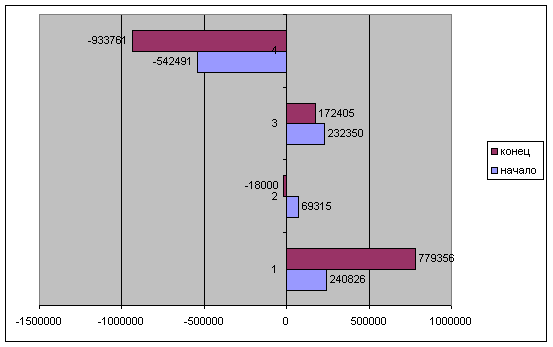

Исходные данные для расчета финансовой устойчивости предприятия по методу интегральной балльной оценки (тыс.руб)

| Показатель | Года | |

| 2005 | 2006 | |

| Активы, имеющие абсолютную ликвидность и приравненные к ним средства (ф.№1 стр.250 -+ стр.260) | 159636 | 10388 |

| Быстро реализуемые активы (ф.№1 стр.230 +стр.214 +стр.215) | 423473 | 593946 |

| Медленно реализуемые активы (ф.№1 стр.211 +стр.213 +стр.216 +стр.240 +стр.220) | 1544227 | 1593634 |

| Текущие активы (ф.№1 стр.290) | 2127336 | 2234695 |

| Текущие пассивы (ф.№1 стр.690) | 2032888 | 2129615 |

| Собственный капитал предприятия (ф.№1 стр. 490) | 722234 | 724067 |

| Собственный оборотный капитал предприятия (текущие активы минус текущие пассивь | 94448 | 105080 |

| Запасы сырья, материалов (ф.№1 стр. 211) | 456501 | 563469 |

| Сумма актива баланса (ф.№1 стр.300) | 2862050 | 3138767 |

Таблица 3.12

Результаты оценки финансовой устойчивости по методу интегральной

балльной оценки

| Показатель | Года | |||

| 2005 | 2006 | |||

| Значение | Балл | Значение | Балл | |

| Коэффициент абсолютной ликвидности | 0,079 | 4 | 0,005 | 0 |

| Коэффициент быстрой ликвидности | 0,21 | 0 | 0,28 | 0 |

| Коэффициент текущей ликвидности | 1,04 | 1,5 | 1,06 | 1,5 |

| Коэффициент финансовой независимости | 0,25 | 0,00 | 0,23 | 0 |

| Коэффициент обеспеченности оборотными средствами | 0,04 | 0 | 0,05 | 0 |

| Коэффициент обеспеченности запасов собственными оборотными средствами | 0,21 | 0 | 0,19 | 0 |

| Сумма баллов | 5,5 | 1,5 | ||

| Класс | 6 | 6 | ||

По результатам таблицы 3.12 можно сделать следующий вывод. Все два предыдущих года (2005-2006) анализируемое предприятие относилось к VI классу, (безнадежные предприятия.). В 2006-м году его положение даже ухудшилось. Если не принимать ни каких мер по оздоровлению предприятия, то в последующие год-два предприятие придется ликвидировать о объявлять о банкротстве.

3.6.Вывод по главе 3.

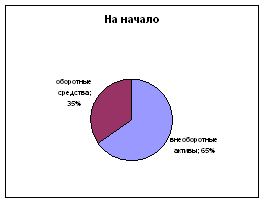

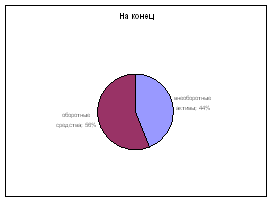

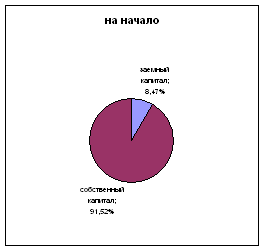

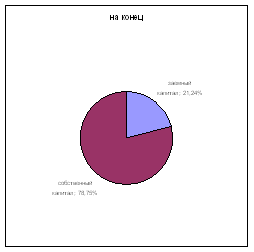

Из анализа по главе 3 видно, что основная доля собственного капитала состоит из уставного капитала, 96,98%. На предприятии краткосрочные заемные средства преобладают над долгосрочными. Как видно из таблицы 2.4., наибольший удельный вес в оборотных активах имеют запасы: на начало года – 61,8%, на конец 70,6% от всей доли оборотных средств предприятия. Из анализа финансовой устойчивости видно, что предприятие является неликвидным И не платежеспособным, так как незначительная часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Устранение неплатежеспособности можно обеспечить двумя путями: уменьшением размера текущих внешних и внутренних финансовых обязательств организации в краткосрочном периоде, принятием на себя меньших по объему новых обязательств; увеличением суммы денежных средств за счет продажи запасов, обеспечивающих погашение просроченных и исполнение срочных обязательств. Сокращение размера краткосрочных финансовых обязательств, обеспечивающих снижение объема отрицательного денежного потока в краткосрочном периоде, можно достигнуть за счет следующих основных мероприятий: увеличение периода предоставляемого поставщиками товарного кредита; отсрочки расчетов по отдельным форм внутренней кредиторской задолженности; сокращение расходов на командировки, рекламу.

Из таблицы 3.6 видно, что предприятие является финансово неустойчивым, поскольку коэффициент автономии меньше нормативного значении, в 2005г. меньше на 0,25, а в 2006 г. на 0,27. Значения коэффициента финансирования ОАО «ПО «Красноярский завод комбайнов» за 2005 - 2006 гг. соответственно равны: 0,34 и 0,3. Это означает, за счет собственных средств финансируется треть части деятельности предприятия, Т.е. на предприятии имеет место нехватка собственных средств. На данном предприятии коэффициент маневренности отрицательный, что означает о неспособности предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников. Восстановление финансовой устойчивости организации в среднесрочном периоде происходит как продолжение реализации новых мер по сокращению потребления финансовых ресурсов и увеличению положительного потока прироста собственных финансовых ресурсов. Это можно достигнуть следующими мерами: осуществление дивидендной политики, адекватной кризисному финансовому развитию, с целью увеличения чистой прибыли, направляемой на производственное развитие; сокращением объема программы участия наемных работников в прибыли; отказом от внешних социальных программ, финансируемых за счет прибыли. Цель этого этапа будет достигнута, когда предприятие выйдет на рубеж равновесия, Т.е. потребность и наличие денежных средств в обороте будут сбалансированы.

Обеспечение финансовой стабильности (равновесия) в длительном периоде необходимо будет обеспечить следующими мерами: ускорить оборачиваемость внеоборотных и оборотных активов; сократить сроки расчетов за поставляемые материалы.

Обеспечение финансовой устойчивости в длительном периоде за счет увеличения прибыли создаст хорошие условия для самофинансирования экономического роста ОАО «ПО «Красноярский завод комбайнов» и сократит привлечение кредитных ресурсов.

Заключение.

Анализ финансового состояния ОАО «ПО «Красноярский завод комбайнов» позволяет сделать следующие выводы.

На протяжении 2005-2006 гг. предприятие находится в зоне банкротства и неплатежеспособности. По интегральной бальной оценке наблюдает ухудшение, а по другим улучшение финансового состояния.

Как видно из показателя ликвидности активов (за 2005 г. он равен 0,079, 2005г.- 0,005) очень незначительная часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Поэтому для увеличения денежной наличности необходимо продать часть запасов, которых по балансу очень много (за 2005г.-l 314 955 тыс. руб и за 2006г. 1 578 095 тыс. руб).

На анализированном предприятии наблюдается превышение кредиторской задолженности над дебиторской, что означает зависимость ОАО «ПО «Красноярский завод комбайнов» от заемных источников средств.

Коэффициент маневренности отрицательный, что означает о неспособности предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников.

Значения рентабельности затрат на продукцию говорят нам о том, что в 2005 году на 1 руб. затрат пришлось 0,003 руб., а в 2006 г. - 0,038. Значения очень невелики, но видны тенденции к улучшению финансового состояния.

Общая рентабельность характеризует прибыльность (убыточность) производственной деятельности предприятия за определенный период времени. Значения коэффициента общей рентабельности за 2005 - 2006 гг. соответственно равны: 0,001 и 0,002. Те. в 2005г .и в 2006 г. предприятие бесприбыльным. Видны незначительные тенденции к улучшению финансового состояния предприятия.

Список используемой литературы

1. Экономический анализ: Учебник для ВУЗОВ/Под ред. Л.Т. Гилеровской. - 2-е изд., ДОП.-М.: ЮНИТИ-ДАНА, 2002. - 615 с.

2. Экономический анализ: Учеб. / Г.В. Савицкая. - 10-е изд., испр. - М.: Новое знание, 2004. - 640 с. - (Экономическое образование).

3. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. - 3-е изд., перераб. и доп. - М.: ИНФРА-М, 2004. - 425 с. (высшее образование).

4. Абрютина М.С.,Грачев А.В. Анализ финансово-экономической деятельностью предприятия. М.: ДНС, 1998.

5. Грачев А.В. Анализ и управление финансовой устойчивостью предприятия. М.: Финпресс, 2002.

Похожие работы

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

... 57 тыс. руб. в 2004 году, что произошло за счет списания старого оборудования. 2. Анализ финансово-хозяйственной деятельности «Пансионат Деснянские зори» 2.1 Экспресс-анализ «Пансионат Деснянские зори» Цель экспресс-анализа финансово-хозяйственной деятельности предприятия – это получение оперативной, наглядной и простой оценки финансового благополучия и динамики развития хозяйствующего ...

... . 1.16 Анализ влияния экстенсивных и интенсивных факторов на объем реализованной продукции Анализ объема реализованной продукции является важной частью анализа финансово-хозяйственной деятельности предприятия, так как от количества реализованной продукции напрямую зависит объем прибыли, которую получит предприятие. На изменение объема реализации влияют множество различных факторов, которые ...

... процессов. Синтетические счета ведутся только в денежном выражении, их данные используются при заполнении форм бухгалтерской отчетности. Данные счета используются для анализа финансово хозяйственной деятельности предприятия. Отражение хозяйственных средств, источников и процессов в обобщенном виде на синтетических счетах называют синтетическим учетом. Содержание синтетических счетов ...

0 комментариев