Навигация

Анализ финансово-хозяйственной деятельности ЗАО "Курская подшипниковая компания"

ВВЕДЕНИЕ

Анализ финансово-хозяйственной деятельности играет важную роль для предприятия и включает: анализ активов и пассивов, дебиторской и кредиторской задолженности, обеспеченности собственными средствами, существующих и возможных заказов, спроса и цен на продукцию и услуги и т.д. Это позволяет выявить причины кризисного состояния, наметить способы его преодоления.

Анализ, дополняемый прогнозированием перспективы, помогает также определить структуру, объемы и источники ресурсов, необходимых для устранения убыточности.

1. КРАТКАЯ ХАРАКТЕРИСТИКА ЗАО «КУРСКАЯ ПОДШИПНИКОВАЯ КОМПАНИЯ»

ЗАО «Курская подшипниковая компания» является одним из крупных промышленных предприятий Курской области и занимает важное место в формировании экономической и социальной политики региона.

ЗАО «Курская подшипниковая компания» было зарегистрировано 06.02.2002г. Находится по адресу: г. Курск, ул. 3 – я Агрегатная, 23.

Основной вид деятельности: производство подшипников.

Уставной капитал компании составляет 256823 т.р. состав акционеров: ООО «ПРОМНИХИМ» г. Москва – 129700 т.р. и ОАО «АПЗ – 20» - 127123 т.р.

В 2006 году ЗАО «КПК» выпустило 11.6 млн. штук подшипников. Объем производства к уровню предыдущего года составил 67%. Выпущено продукции на сумму 491150 тыс. руб. среднесписочная численность по предприятию составляет 2614 человек, что меньше численности прошлого года на 973 человека. Средняя заработная плата 1 работающего составляет 3858 руб., что на 20% выше уровня предыдущего года.

Факторами, повлекшими за собой падение производства, являются:

- значительный рост цен на сырье (до 50%), энергетические (до 25%) ресурсы, приведший к росту издержек;

- усиление ценовой конкуренции на внутреннем рынке, не позволяющей установить адекватные затратам цены;

- износ основных фондов и потребность в модернизации;

- укрепление курса рубля, приведшее к снижению выручки от реализации продукции на внешнем рынке.

Основные элементы учетной политики.

1. Учетная политика для целей бухгалтерского учета.

Бухгалтерский учет в компании осуществляется бухгалтерией как самостоятельным структурным подразделением под руководством главного бухгалтера.

К основным средствам предприятия относятся предметы со сроком полезного использования свыше одного года.

Начисление амортизации по основным средствам и нематериальным активам ведется линейным способом.

Объекты основных средств, стоимостью не более 10000 рублей за единицу, а также приобретенные книги, брошюры и т.п. списываются при отпуске их в эксплуатацию.

Списание материальных ресурсов (кроме металла) в производство производится по себестоимости каждой единицы.

Списание в производство металла осуществляется по средней себестоимости.

Компания не создает резервы по сомнительным долгам и предстоящих расходов и платежей.

2. Учетная политика для целей налогового учета.

Выручка от реализации и прибыль от проданных товаров для целей налогообложения определяется по мере их отгрузки покупателям.

Амортизацию основных средств, входящих в первую–седьмую амортизационные группы начисляется линейным способом.

Доходами от обычной деятельности признается выручка от продажи подшипников собственного производства, теплоэнергии, водоотведения, прочей продукции собственного производства, покупных товаров и услуг, аптеки медсанчасти.

В перспективных планах предприятие ставит следующие задачи:

– увеличение объемов производства на 10%;

– разработка мероприятий по снижению затрат на производство и реализацию продукции: выявление внутренних резервов, кадровые перестановки, укрепление дисциплины, внедрение новых технологий;

– техническое перевооружение предприятия,

– разработка новых товаров улучшенного качества;

– приобретение нового, модернизация и реновация имеющегося оборудования;

– расширение рынка сбыта продукции за счет проникновения на новые географические рынки, в т.ч. в другие страны.

2. АНАЛИЗ СТРУКТУРЫ БАЛАНСА, АНАЛИЗ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

Для определения ликвидности баланса ЗАО «Курская подшипниковая компания» следует сопоставить итоги приведенных групп (А1, А2, А3, А4 и П1, П2, П3, П4) по активу и пассиву.

На начало года:

А1=54596+9298=63894, П1=352207; А2=135305, П2=89543;

А3=158503+28183=186687, П3=1462; А4=279045, П4=221717.

На конец года:

А1=214+732=946, П1=322279; А2=171827, П2=66234;

А3=178880, П3=59037; А4=313561, П4=217664.

Результаты расчетов по данным анализируемой организации показывают, что в этой организации сопоставление итогов групп по активу и пассиву имеет следующий вид:

На начало года: {А1 < П1; А2 > П2; A3 > ПЗ; А4 > П4}.

На конец года: {А1 < П1; А2 > П2; A3 > ПЗ; А4 > П4}.

Таблица 2

Анализ ликвидности баланса

| АКТИВ | На начало периода | На конец периода | ПАССИВ | На начало перио да | На конец периода | Платежный излишек или недостаток (+;-) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7=2-5 | 8=3-6 |

| Наиболее ликвидные активы (А1) | 63894 | 946 | Наиболее срочные обязательства (П1) | 352207 | 322279 | -288313 | -321333 |

| Быстрореализуемые активы (А2) | 135305 | 171827 | Краткосрочные пассивы (П2) | 89543 | 66234 | +45762 | +105593 |

| Медленно реализуемые активы (A3) | 186687 | 178880 | Долгосрочные пассивы (ПЗ) | 1462 | 59037 | +185225 | +119843 |

| Труднореализуемые активы (А4) | 279045 | 313561 | Постоянные пассивы (П4) | 221717 | 217664 | +57328 | +95897 |

| БАЛАНС | 664930 | 665214 | БАЛАНС | 664930 | 665214 | - | - |

Исходя из этого, можно охарактеризовать ликвидность баланса на протяжении года как среднедостаточную.

На начало года: Текущая ликвидность = 199199-441750=-242551

На конец года: Текущая ликвидность = 172773-388371=-215598

Отрицательные значения текущей ликвидности свидетельствуют о неплатежеспособности предприятия.

На начало года: Перспективная ликвидность = 186626-1=186625

На конец года: Перспективная ликвидность = 178880-142=17873

Расчет и оценка финансовых коэффициентов платежеспособности

Общий показатель платежеспособности:

На начало года:

![]()

На конец года:

![]()

Нормальное ограничение: L1≥1

2. Коэффициент абсолютной ликвидности:

На начало года:

![]()

На конец года:

![]()

Нормальное ограничение: L2≥0,1.

3.Коэффициент «критической оценки»:

На начало года:

![]()

На конец года:

![]()

4. Коэффициент текущей ликвидности:

На начало года:

![]()

На конец года:

![]()

5.Коэффициент маневренности функционирующего капитала:

На начало года:

![]()

На конец года:

![]()

6.Доля оборотных средств в активах:

На начало года:

![]()

На конец года:

![]()

7. Коэффициент обеспеченности собственными средствами:

На начало года:

![]()

На конец года:

![]()

L7≥0,1 (чем больше, тем лучше).

Таблица 3

Коэффициенты, характеризующие платежеспособность

| Коэффициенты платежеспособности | На начало периода | На конец периода | Отклонение |

| 1. Общий показатель ликвидности (L1) | 0,47 | 1,3 | -0,83 |

| 2. Коэффициент абсолютной ликвидности (L2) | 0,14 | 0,002 | +0,14 |

| 3. Коэффициент «критической оценки» (L3) | 0,45 | 0,44 | +0,01 |

| 4. Коэффициент текущей ликвидности (L4) | 0,87 | 0,91 | -0,04 |

| 5. Коэффициент маневренности функционирующего капитала (L5) | -3,34 | -4,87 | +1,53 |

| 6. Доля оборотных средств в активах (L6) | 0,58 | 0,53 | +0,05 |

| 7. Коэффициент обеспеченности собственными средствами (L7) | -0,15 | -0,27 | +0,12 |

Общий показатель ликвидности увеличился с 0,47 до 1,3 и соответствует нормальному значению (L1≥1).

Коэффициент абсолютной ликвидности снизился с 0,14 до неоправданно низкого значения в 0,002 при нормальном значении L1≥1, что говорит о финансовой неустойчивости предприятия.

Коэффициент «критической оценки» практически не изменился, но его значение не соответствует нормальному и его значение не соответствует нормальному (L3≈1).

Коэффициент текущей ликвидности увеличился, но не значительно. Его значение не соответствует нормальному (L4≥1,5).

Коэффициент маневренности функционирующего капитала имеет отрицательное значение и наблюдается его снижение. Уменьшение данного показателя – положительный факт.

Доля оборотных средств в активах увеличилась и соответствует нормальному значению (L6≥0,5).

Коэффициент обеспеченности собственными средствами имеет отрицательное значение и в течение данного периода наблюдается его снижение. Его значение не соответствует нормальному, что говорит о финансовой нестабильности предприятия.

Коэффициент восстановления платежеспособности:

![]()

Коэффициент утраты платежеспособности:

![]()

Если коэффициент ![]() принимает значение меньше 1 (как в данном случае), это свидетельствует о том, что у организации в ближайшее время нет реальной возможности восстановить платежеспособность.

принимает значение меньше 1 (как в данном случае), это свидетельствует о том, что у организации в ближайшее время нет реальной возможности восстановить платежеспособность.

Т.о. можно сделать вывод о том, что большинство финансовых коэффициентов платежеспособности не соответствуют нормальным значениям, что свидетельствует о неплатежеспособности предприятия.

Похожие работы

... , акции которых не котируются на биржах. 3. Выводы по результатам анализа По результатам проведенного анализа выделены и сгруппированы по качественному признаку основные показатели финансового положения (по состоянию на конец декабря 2008 г.) и результатов деятельности "Русский Подшипник - НН" в течение анализируемого периода, которые приведены ниже. При этом учтено как текущее состояние ...

... больше чем в Харькове), дальше, где-то в само конце, следовали ремесленники и рабочие. Глава II. ГЕОГРАФИЯ ОТРАСЛЕЙ ПРОМЫШЛЕННОСТИ КУРСКОЙ ОБЛАСТИ 2.1. География машиностроения Машиностроительный комплекс - сложное межотраслевое образование, охватывающее машиностроение и металлообработку. В свою очередь, машиностроение включает много специализированных отраслей, сходных по технологии ...

... предприятия. Вокруг ОЭМК расположены леса, они обладают высокой устойчивостью и способны противостоять влиянию низких концентраций хронически загрязняющих атмосферу веществ. На Оскольском Электрометаллургическом комбинате уделяется большое внимание изучению распространения загрязнений на местности, вопросами оценки последствий воздействия промышленных выбросов на окружающую природную среду, в ...

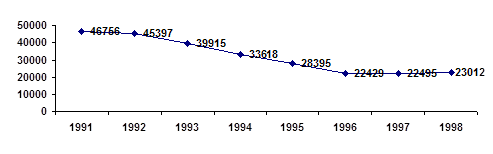

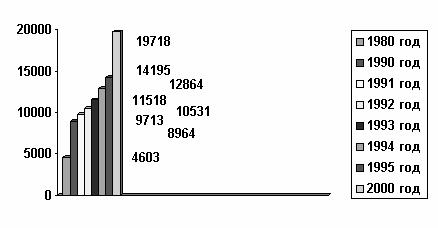

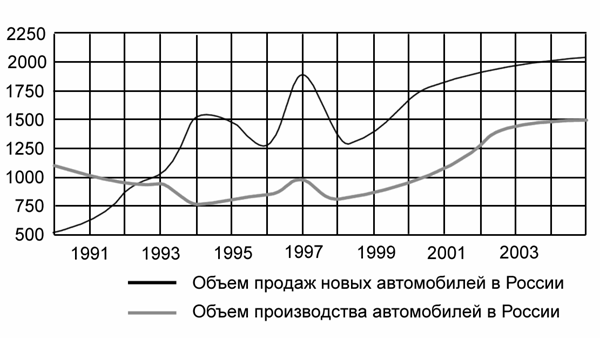

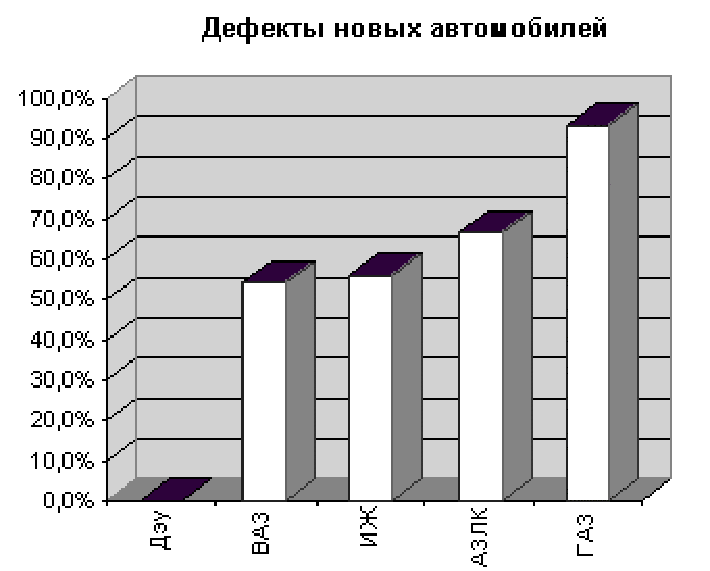

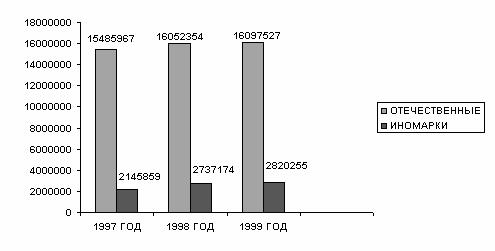

... в конечной продукции отрасли выросла с 62 до 86% (для примера, в Германии этот показатель составляет 94%, во Франции – 87%, в Италии – 88%). Решающим фактором в развитии легковой автомобильной промышленности в России стала бурная автомобилизация населения. В современной структуре российского автомобильного парка 76% приходится на легковые автомобили. Грузовое автомобилестроение практически более ...

0 комментариев