Навигация

1500000 руб. : 30600 руб. = 49.

Таким образом, политика компании по управлению денежными средствами и их эквивалентами такова: как только средства на расчетном счете истощаются, компания должна продать часть ценных бумаг приблизительно на сумму в 30 тыс. рублей.

Такая операция должна выполняться примерно раз в неделю. Максимальный размер денежных средств на расчетном счете составит 30,6 тыс. рублей., средний – 15,3 тыс. рублей.

Мсдель Баумола проста и в достаточной степени приемлема для предприятий, денежные потоки которых стабильны и прогозируемы. В действительности такое случается редко, остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств.

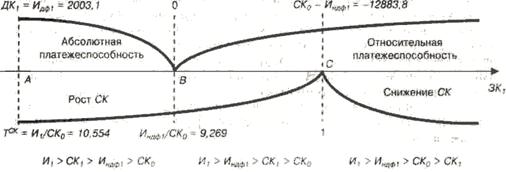

Остаток средств на расчетном счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать ценные бумаги с целью вернуть запас денежных средств к некоторому нормальному уровню ( точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и таким образом пополняет запас денежных средств до нормального предела.

![]()

Запас денежных вложение избытка денежных средств /верхний предел/

![]() средств

средств

![]() /точка возврата/

/точка возврата/

/нижний предел/

![]()

предел

![]()

рисунок4. График вариационных уровней.

При решении вопроса о размахе вариации ( разность между верхним и нижним пределами ) рекомендуется придерживаться следующей политики: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличить размах вариации и наоборот.

Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

Реализация модели осуществляется в несколько этапов.

1. Устанавливается минимальная величина денежных средств (Оп), которую целесообразно постоянно иметь на расчетном счете (она определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др. ).

2. По статическим данным определяется вариация ежедневного поступления средств на расчетный счет ( У ).

3. Определяются расходы ( Рх ) по хранению средств на расчетном счете ( обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке ) и расходы (Рt) по взаимной трансформации денежных средств и ценных бумаг (эта величина расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты ).

4. Расчитывают размах вариации остатка денежных средств на расчетном счете (S) по формуле

S = 3 * 3 (3* Pt * v)

![]() 4 P

4 P

5.Рассчитывают верхнюю границу денежных средств на расчетном счет (Ob)

при повышении которой необходимо частьденежных средств конвертировать в краткосрочные ценные бумаги:

Ob = Oh + S

6. Определяют точку возврата (Tb) – величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (On, Ob):

Tb = Oh + S

3

П р и м е р

Приведены следующие данные о денежном потоке на предприятии:

минимальный запас денежных средств (Оп) – 10000 тыс. руб.;

расходы по конвертации ценных бумаг (Рt) – 25 руб.;

процентная ставка – 11, 6% в год;

среднее квадратическое отклонение в день – 2000 руб.

С помощью модели Миллера – Орра определить политику управления средствами на расчетном счете.

Р е ш е н и е

1. Расчет показателя Рх:

365

( 1 + Рх ) = 0, 1116.

отсюда : Рх = 0, 0003, или 0,03% в день.

2. Расчет вариации ежедневного денежного потока:

2

V = 2000 = 4000000.

1. Расчет размаха вариации по формуле:

![]() S = 3 * 3 ( 3 * 25 * 4000000) = 18900 руб.

S = 3 * 3 ( 3 * 25 * 4000000) = 18900 руб.

4 * 0, 0003

Расчет верхней границы денежных средств и точки возврата :

О в = 10000 + 18900 = 28900 руб.;

Тв = 10000 + 1/3 * 18900 = 16300 руб.

Таким образом, остаток средств на расчетном счете должен варьировать в интервале ( 10000, 18900 ); при выходе за пределы интервала необходимо восстановить средства на расчетном счете в размере 16300 руб.

Похожие работы

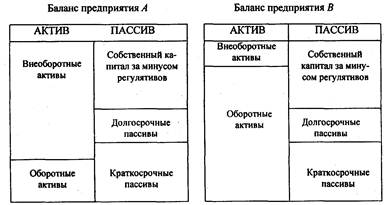

... негативную тенденцию, означающую, что предприятие все сильнее зависит от внешних инвесторов. 6. Коэффициент соотношения собственных и привлеченных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Например, его значение на уровне 0,5 показывает, что на каждый рубль собственных средств, вложенный в активы предприятия, приходится 50 коп. заемных источников. ...

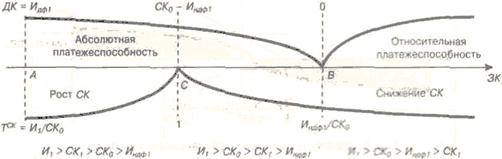

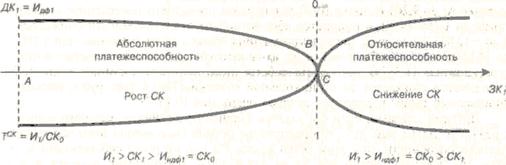

... работ и услуг. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия. Общая оценка финансовой устойчивости предприятия основывается на целой системе показателей, характеризующих структуру источников формирования капиталами его размещения, равновесие между активами предприятия и источниками их ...

... его деятельности с позиций долгосрочной перспективы, то в данной курсовой работе основное внимание уделяется анализу финансовой устойчивости предприятия, а конкретнее – анализу абсолютных показателей финансовой устойчивости. Оценка финансовой устойчивости предприятия предусматривает проведение объективного анализа величины и структуры активов и пассивов предприятия и определения на основании ...

... от грамотности и четкости работы, которого зависит финансовое состояние предприятия, его процветания на рынке и следовательно финансовое положение работников. 3 Оценка финансовой устойчивости предприятия на примере ООО « УОП Нефтехим» 3.1 Анализ имущественного положения предприятия В ходе традиционного финансового анализа можно с некоторыми ограничениями определить состояние и структуру ...

0 комментариев