Навигация

СОДЕРЖАНИЕ

1. Роль рискообразующих факторов в деятельности субъекта хозяйствования, их влияние на риски

2. Шкалы предпринимательского риска и характеристика их градаций

АНАЛИТИЧЕСКАЯ ЧАСТЬ

ПРАКТИЧЕСКАЯ ЧАСТЬ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Роль рискообразующих факторов в деятельности субъекта хозяйствования, их влияние на риски

Уровень риска зависит от множества факторов, как связанных с деятельностью компании, так и не зависящих от нее. Рискоообразующие факторы воздействуют на конкретные риски как избирательно, так и способны оказывать комплексное влияние на целые группы рисков. Наличие рискообразующих факторов интегрального воздействия требует разработки методологии комплексного исследования рисков.

Многогранность понятия риска обусловлена разнообразием факторов, характеризующих как особенности конкретного вида деятельности, так и специфические черты неопределенности, в условиях которой эта деятельность осуществляется. Такие факторы принято называть рискоообразующими, понимая под ними сущность процессов или явлений, способствующих возникновению того или иного вида риска и определяющих его характер.

Количество учитываемых рискообразующих факторов достаточно велико. Как следствие, их классификация несоизмеримо сложнее классификации рисков. Существуют определенные таблицы, демонстрирующие соотношение отдельных групп рисков и воздействующих на них факторов. Согласно таким таблицам, рыночные риски являются производными от 50 до 1000 факторов риска, на кредитные риски оказывают воздействие от 50 до 200 рискообразующих факторов, 20 – 500 факторов риска влияют на риски управления активами компании.

Отдельной проблемой является недостаточная активность российской экономической теории и практики по разработке рекомендаций для анализа отдельных видов рисков и их внедрению в деятельность экономических служб компаний и предприятий.

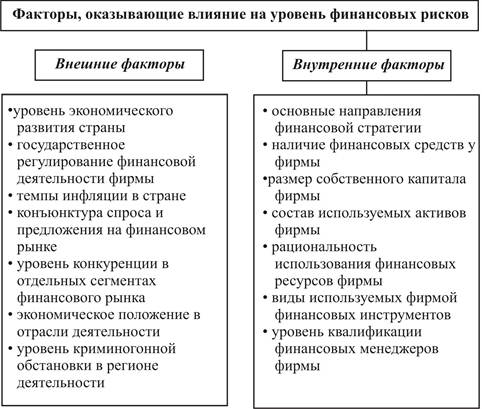

Исходя из определения риска, все рискообразующие факторы можно разделить на 2 группы:

- внутренние факторы, возникающие в процессе деятельности предприятия;

- внешние факторы, существующие вне компании.

К внутренним факторам следует отнести все те действия, процессы и предметы, причиной которых является деятельность компании, как в сфере управления, так и в сфере обращения и производства (основная, вспомогательная и обеспечивающая деятельность). В группу внутренних факторов обычно включают планомерность, целенаправленность и научный подход в деятельности руководства и соответствующих служб компании по разработке эффективной стратегии развития предприятия, оценочные характеристики надежности функционирования технической системы в компании, уровень образования персонала и пр.

К категории внешних факторов риска относят политические, научно-технические, социально-экономические и экологические факторы (указанная трактовка факторов носит макроэкономический характер). Характерными внешними рискообразующими факторами являются торги на валютных биржах, поведение конкурентов, развитие НТП и пр.

Кроме того, представляется возможным классифицировать факторы риска по степени влияния компании на воздействие этих факторов. С этой точки зрения рискообразующие факторы можно условно подразделить на:

- объективные факторы - факторы, на которые предприятие, компания не может оказывать воздействие;

- субъективные факторы - факторы, регулируемые компанией.

Анализ направлений теоретических исследований в области эффективного управления рисками позволяет сделать вывод о том, что в этих исследованиях уделяется недостаточное внимание ряду проблем, недооценка которых при практическом использовании результатов теоретических исследований может привести к неполной или некорректной оценке влияния тех или иных рискообразующих факторов на соответствующие виды рисков.

Первая проблема заключается в том, что не акцентируется факт наличия целого ряда рискообразующих факторов, оказывающих воздействие, причем иногда взаимоисключающее, на динамику сразу нескольких видов рисков. Так, инфляция существенно влияет на валютные, кредитные и процентные риски в сфере вложений в ценные бумаги. Ухудшение политической ситуации, в свою очередь, ведет к повышению инвестиционных, политических, страновых рисков. Представляется целесообразным ввести понятие так называемых нейтивных (от англ. native – присущий) рискообразующих факторов, воздействующих только на конкретный вид риска, и интегральных (обобщенных) рискообразующих факторов, оказывающих влияние на риски сразу нескольких видов. Причем наличие в группе рискообразующих факторов для конкретного вида риска хотя бы одного интегрального фактора должно являться основанием для обязательного комплексного анализа всех связанных с ним видов рисков. Так, неточно определенный размер обеспечения кредита (один из факторов кредитных рисков) ведет к возникновению риска ликвидности и операционного риска, поскольку использование обеспечения "требует наличия комплексной информационной системы и значительных возможностей для внутреннего контроля".

Вторая проблема состоит в представлении рискообразующих факторов только в качестве факторов прямого воздействия на конкретные виды рисков. Из поля зрения исследователей выпадает возможность диалектического перехода самого риска в категорию рискообразующего фактора, что требует разработки представления о рискообразующих факторах как о факторах прямого, так и опосредованного воздействия. Например, такой недостаток проявляется при попытках анализа рыночного и кредитного рисков без учета их взаимовлияния - "общая практика по-прежнему рассматривает рыночный и кредитный риски отдельно, что ведет к неполному отражению риска". В связи с этим представляется целесообразным ввести понятие так называемых рискообразующих факторов первого и второго уровня, соответствующих факторам прямого и опосредованного воздействия, а также провести исследования по систематизации рискообразующих факторов второго уровня и рисков, на которые эти факторы воздействуют.

В экономической литературе приводятся два базовых подхода к исследованию рисков, подтверждающие наличие описанных выше проблем.

В первом случае прослеживается достаточно сильная тенденция к селективному анализу рисков с рассмотрением воздействия на них всех факторов. Однако при этом комплексное воздействие интегральных рискообразующих факторов на целые группы рисков игнорируется, что в значительной степени понижает эффективность формируемых рекомендаций по оптимизации исследуемых рисков.

Приверженцы второго подхода пытаются выявлять интегральные рискообразующие факторы для конкретных видов рисков, однако не просчитывают обобщенное воздействие таких факторов на группы ассоциируемых с ними рисков.

Назрела настоятельная необходимость внедрения комплексного подхода к исследованию рисков, в основе которого должна лежать идея «рассматривать риски интегрировано, а не по отдельности, как было ранее».

Большинство рискообразующих факторов являются нейтивными, т.е. присущими конкретным рискам и не воздействующими на риски других видов. Примером нейтивного фактора является возможное понижение цен на золото, которое оказывает воздействие лишь на рыночные риски и никак не воздействует на организационные и технико-производственные риски.

В то же время существует ряд рискообразующих факторов, одновременно воздействующих на риски нескольких видов, или так называемые интегральные (обобщенные) факторы риска. Примером интегрального рискообразующего фактора является повышение цен на энергоносители, которое оказывает воздействие на рыночные риски, а также влияет на организационные (возможные сбои системы производства) и на кредитные риски (возможное повышение себестоимости продукции ведет к невозможности возврата кредита). Также к интегральным рискообразующим факторам необходимо относить динамику курса российского рубля. В случае повышения курса банк, имеющий активы в валюте, понесет убытки, что является следствием рыночного риска. Одновременно банк будет подвержен кредитным рискам, в случае, если он выдал или получил кредит в иностранной валюте.

В свою очередь, интегральные факторы риска по уровню воздействия можно подразделить на интегральные рискообразующие факторы микроэкономического и макроэкономического уровня.

К числу интегральных рискообразующих факторов микроэкономического уровня, воздействующих на деятельность любого экономического субъекта (предприятие, банк, страховая компания и пр.), предлагается относить: недобросовестность или профессиональные ошибки партнеров (третьих сторон); сотрудников компании; программного обеспечения; технологического процесса; уровень менеджмента.

К числу интегральных рискообразующих факторов макроэкономического уровня, предлагается относить: изменение курса рубля по отношению к ведущим мировым валютам; уровень инфляции; изменение ставки рефинансирования ЦБ РФ; изменение цен на энергоносители; изменение ставок налогообложения; изменение климатических условий.

Резюмируя вышесказанное, следует отметить, что на конкретный риск может оказывать воздействие значительное количество рискообразующих факторов. Одни из них являются нейтивными (уникальными) факторами этого риска, другие – интегральными, которые воздействуют одновременно и на другие риски.

Комплексный подход к исследованию рисков, т.е. учет воздействия на риски как рискообразующих факторов первого уровня (нейтивных и интегральных), так и факторов второго уровня, позволит повысить эффективность управления рисками.

Похожие работы

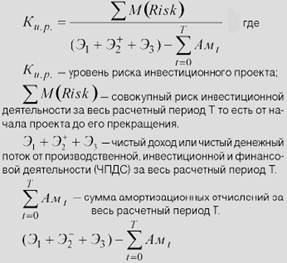

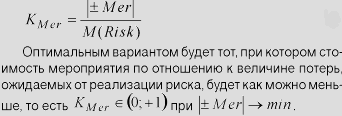

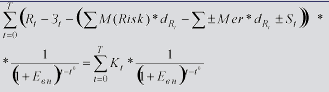

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... на 61 страницах машинописного текста, содержит 4 рисунка, 13 таблиц. Во «Введении» обоснована актуальность темы, определены цели и задачи, предмет исследования. В первой главе «Оценка рисков инвестиционного проекта: качественный и количественный подходы» рассматриваются теоретические основы и характеристика качественного и количественного подходов, методы оценки рисков проекта, а так же ...

... по методу «Монте-Карло», так же находится выше прямых NPV и графика чувствительности при 3% снижении объема поступлений. Заключение Теоретическое рассмотрение методов оценки рисков инвестиционного проекта на примере проекта строительства нового хранилища нефтепродуктов ООО «Концепт» приводит к следующим выводам: целями и задачами проведения оценки инвестиционного проекта является определение ...

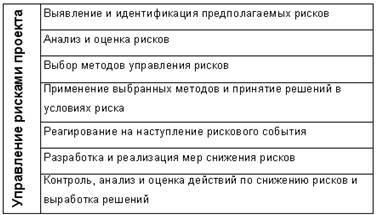

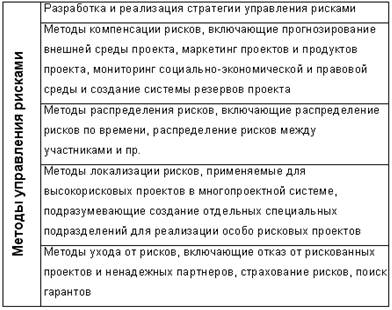

... как к статическому, неизменному, а как к управляемому параметру, на уровень которого возможно и нужно оказывать воздействие. В применении к инвестиционному проектированию реализация концепции приемлемого риска происходит через интеграцию комплекса процедур – оценки рисков проекта и управления проектными рисками. Характеризуя в целом весь арсенал методов управления рисками проекта, необходимо ...

0 комментариев