Навигация

Количественные ориентиры денежно-кредитной политики на 2008-2010 гг

3.3 Количественные ориентиры денежно-кредитной политики на 2008-2010 гг.

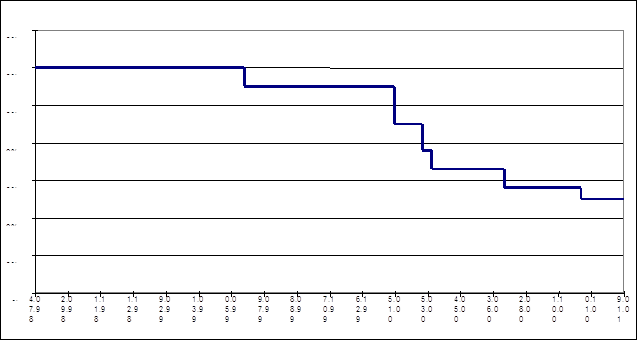

В соответствии со сценарными условиями социально-экономического развития Российской Федерации на 2008 – 2010 гг. Правительство РФ и Банк России определили задачу снизить инфляцию в 2008 году до 6–7%, в 2009 году - до 5,5–6,5%, в 2010 году - до 5–6%. Банк России предполагает в зависимости от вариантов прогноза увеличение денежного агрегата М2 на 24–30% за год. Цены на газ предполагается повысить в 2008 году на 25%, 2009 – на 27,7%; на электроэнергию возрастут в 2008 – на 14%, в 2009 – на 15%, в 2010 – на 18%, на коммунальные услуги тарифы увеличатся в 2008 на 20%, в 2009 на 23%, в 2010 на 24%.[9, С. 68]

Денежная программа на 2008-2010 годы представлена в трех вариантах, соответствующих сценариям прогноза социально-экономического развития РФ на 2008-2010 гг. Темп прироста денежной базы в 2008 г. может составить 18–24%, в 2009 г. - 15–20%, в 2010 г. - 12–17%. Основным источником роста денежной базы будет увеличение чистых международных резервов (ЧМР) органов денежно-кредитного регулирования. Однако если в 2008 году по всем трем вариантам прирост ЧМР будет превышать прирост денежной базы, то с 2009 года ожидается увеличение чистых внутренних активов (ЧВА) органов денежно-кредитного регулирования.

По первому варианту денежной программы прирост ЧМР в 2008 году может сократиться до 37,9 млрд долларов США. Увеличение денежной базы, по оценке, не превысит 765 млрд рублей, поэтому снижение объема ЧВА составит около 233 млрд рублей. При прогнозируемом замедлении прироста ЧМР в 2009 году (до 226 млрд рублей) и их абсолютном снижении в 2010 году на 118 млрд рублей для удовлетворения спроса на деньги потребуется увеличение объема ЧВА. Потребность в увеличении чистого кредита банкам, по оценке, возрастет с 793 млрд рублей в 2009 г. до 991 млрд рублей в 2010 г.

В рамках второго варианта денежной программы, в котором прирост ЧМР в 2008 г. может составить 1,3 трлн рублей, предусмотрено уменьшение ЧВА на 421 млрд рублен. Общее снижение чистого кредита может составить 370 млрд рублей. В 2009-2010 годах прироста ЧМР (на 632 и 148 млрд рублей соответственно) будет недостаточно для обеспечения запланированных темпов роста денежного предложения. Поэтому прогнозируется увеличение ЧВА на 239 и 640 млрд рублей соответственно.

По третьему варианту денежной программы прогнозируемый прирост ЧМР в 2008 году(1,8 трлн рублей) и в 2009 году будет превышать прирост денежной базы. Необходимое снижение ЧВА может составить в 2008 г. 866 млрд рублей, в 2009 г. 295 млрд рублей. Ожидается, что в 2010 году прирост ЧМР будет недостаточен для обеспечения необходимого увеличения денежной базы и потребуется повысить объем ЧВА на 365 млрд рублей.

Параметры денежной программы не являются жестко заданными. Они могут быть уточнены в соответствии со складывающейся макроэкономической ситуацией.

В 2008 году Банк России продолжит работу по совершенствованию системы инструментов денежно-кредитной политики. Приоритет будет иметь последовательное сужение коридора процентных ставок по операциям Банка России на денежном рынке. Банком России будет использоваться абсорбирование свободной банковской ликвидности, в первую очередь депозитные операции; рыночные инструменты (аукционы по продаже ОБР и депозитные аукционы).

Обязательные резервные требования будут использоваться в качестве прямого инструмента регулирования ликвидности. В целях повышения эффективности операций рефинансирования (кредитования) кредитных организаций Банк России в 2008 г. продолжит работу по созданию единого механизма рефинансирования. Основной задачей Банка России является создание системы, которая предоставит финансово кредитной организации возможность получать внутридневные кредиты и кредиты на срок до 1 года под любой вид обеспечения. В 2008 году будет продолжена работа по включению в Ломбардный список Банка России ценных бумаг, отвечающих требованиям Банка России.

Глава 4. Эффективность и актуальность денежно-кредитной политики

4.1 Эффективность кредитно-денежной политики

Большинство экономистов рассматривают кредитно-денежную политику в качестве неотъемлемой части национальной стабилизационной политики. Действительно, в пользу кредитно-денежной политики можно привести несколько конкретных доводов.

1. Быстрота и гибкость.

Кредитно-денежная политика может быстро меняться: буквально ежедневно принимаются решения о покупке и продаже ценных бумаг, что быстро влияет на денежное предложение и процентную ставку.

2. Изоляция от политического давления.

По своей природе кредитно-денежная политика мягче и консервативнее в политическом отношении, чем другие виды политик, и представляется более приемлемой в политическом отношении.

3. Монетаризм.

Хотя большинство экономистов считают кредитно-денежную политику действенным инструментом стабилизации, но монетаристы полагают, что изменение денежного предложения - ключевой фактор определения уровня экономической активности.

Однако необходимо признать, что кредитно-денежная политика в реальной действительности сталкивается с рядом сложностей.

Минусы кредитно-денежной политики: избыточные резервы, появляющиеся в результате политики дешевых денег, могут использоваться банками для расширения предложения денег; изменение денежного предложения может быть частично компенсировано изменением скорости обращения денег; воздействие кредитно-денежной политики ослабится, если кривая спроса на деньги полога, а на инвестиции крута; кривая спроса на инвестиции может сместиться, нейтрализовав кредитно-денежную политику.

Кредитно-денежные учреждения сталкиваются с дилеммой - они могут стабилизировать процентные ставки или предложение денег, но не то и другое одновременно. Влияние политики дешевых денег на ЧНП усиливается расширением чистого экспорта, которое, ускоряется понижением процентной ставки в стране. Аналогичным образом политика дорогих денег усиливается сужением чистого экспорта. При определенных условиях может возникнуть альтернатива - использовать кредитно-денежную политику для уничтожения дисбаланса торговли или же использовать кредитно-денежную политику в целях экономической стабилизации внутри страны.

Похожие работы

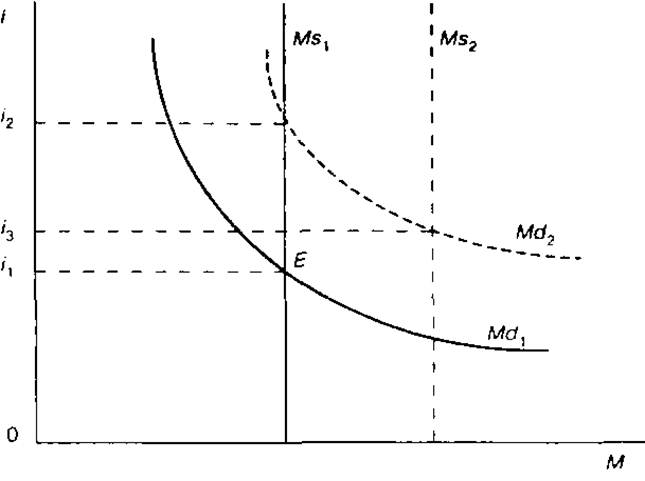

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

... будет продолжать совершенствование режима пруденциального надзора за банками и мониторинг уровня банковских рисков. В соответствии с законодательством Банк России располагает достаточно широким кругом инструментов денежно-кредитной политики, которые в основном соответствуют применяемым в международной практике. Вместе с тем возможности их применения в полной мере в 2002 году (особенно в части ...

... часто сопровождается ростом цен и наращиванием диспропорций в экономике. В таких условиях центральные банки стремятся предотвратить экономический бум. Для регулирования экономики ими используются следующие методы денежно-кредитной политики: общие, которые оказывают влияние на рынок ссудных капиталов в целом; селективные предназначенные для регулирования конкретных видов кредитования отдельных ...

... в целом носит антиинфляционный характер, а ее главным инструментом является снижение эмиссии денег. Становление денежно-кредитной политики государства, стимулирующей экономический рост, предполагает решение двух задач. Во-первых, обеспечить выживание и развитие производственной сферы и всех ее частей, которые оказались лишенными денежных средств. Во-вторых, вести к восстановлению необходимой для ...

0 комментариев