Навигация

Синтетичний та аналітичний облік розрахунків із підзвітними особами

3.1.4 Синтетичний та аналітичний облік розрахунків із підзвітними особами

На субрахунку 372 “Розрахунки з підзвітними особами” ведуть облік розрахунків зі службовими особами за виданими їм коштами на відрядження чи придбання товарно-матеріальних цінностей, канцелярських товарів, отримання чи відправку вантажів за готівку, а також з особами, які реалізують продукцію підприємства на ринку.

На підприємстві повинен бути затверджений наказом керівника список підзвітних осіб. Яким дозволено придбання за готівку товарно-матеріальних цінностей чи проведення розрахунків за роботи і послуги. При цьому треба мати на увазі, що такі операції можна здійснювати лише при відсутності податкової заборгованості.

При вибутті працівника у службове відрядження його мету й термін вказують у наказі. На підставі цього виписують посвідчення про відрядження. Особа, яка перебуває у відрядженні, повинна подати його ля відмітки про дату прибуття у пункт призначення та вибуття з нього. Ці дати потім звіряють із проїзними документами, враховуючи тривалість переїздів. На підставі наказу про відрядження підзвітним особам для покриття витрат на проїзд, проживання тощо видають аванс з урахуванням вартості проїзду, нічлігу, добових.

Видача готівки під звіт проводиться з каси підприємства за умови повного звіту конкретної підзвітної особи за раніше виданими під звіт сумами.

Особи, які одержали готівку під звіт (у т.ч. на відрядження), зобов’язані подати до бухгалтерії підприємства авансовий звіт про витрачені суми.

Готівка, що видана під звіт, але не витрачена і не повернена до каси підприємства протягом 10 робочих днів з дня видачі її під звіт (за відрядженнями – протягом 3 робочих днів після закінчення відрядження), починаючи з наступного дня після закінчення зазначених строків включається до суми фактичного залишку готівки в касі на кінець дня. Одержану в результаті суму порівнюють із встановленим лімітом залишку готівки в касі і, при його перевищенні, у подвійному розмірі зараховують до бюджету.

Після повернення з відрядження чи придбання за готівку товарно-матеріальних цінностей, оплати вартості робіт і послуг підзвітні особи подають авансовий звіт, додаючи до нього виправдувальні документи і, в разі потреби, - коротку доповідну записку про виконання завдань.

Авансові звіти про витрати у відрядженнях подають у триденний строк після повернення, а про витрати на господарські потреби – не пізніше як через 10 днів після одержання авансу.

Авансові звіти перевіряє бухгалтер як щодо правильності оформлення документів, так і суті (ефективність, потреба у витратах та відповідність їх призначенню авансу, чи здано на склад куплені матеріали, продукти тощо) і подає їх на затвердження керівникові підприємства.

Якщо підзвітна особа не подає в установлений строк звіту або не повертає до каси підзвітних сум, підприємство має право утримати з належної працівникові заробітної плати суму заборгованості за виданими авансами.

Видачу готівки під звіт відображають на основі видаткових касових ордерів чи платіжних відомостей. При видачі продукції для реалізації на ринку виписують накладні. Зазначені в цих документах суми записують за дебетом відповідних аналітичних рахунків, що відкриваються на кожну підзвітну особу. Записи за кредитом проводять згідно з авансовими звітами.

3.1.5 Форми розрахунків і їх характеристика

Платіжне доручення являє собою розпорядження банку, який обслуговує підприємство, про перерахування певної суми зі свого рахунку на рахунок іншого підприємства, оформлене на спеціальному бланку. Доручення приймаються банком до виконання впродовж 10 днів з дня їх виписки й тільки в сумі, яка може бути сплачена, виходячи з наявності коштів на рахунку або за рахунок кредиту. Доручення на перерахування коштів у дохід бюджету та за платежами податкового характеру в державні цільові фонди, включаючи відрахування на утримання доріг, повинні прийматися банками незалежно від наявності коштів на рахунку підприємства.

Розрахунки платіжними дорученнями застосовуються між підприємствами за одержані товарно-матеріальні цінності й послуги в порядку попередньої оплати; при авансових платежах; при платежах у бюджет, органам соціального страхування, оплаті претензій з якості й нестачі продукції, штрафів, пені; погашення кредиторської заборгованості, а також для закінчення розрахунків по актах звірки взаємної заборгованості суб’єктів господарської діяльності. Розрахунки платіжними дорученнями відображаються в обліку:

у платника

Дебет 63, 685, 641, 651

Кредит 311

у постачальника

Дебет 311

Кредит 377, 36.

При цій формі можуть проводитися розрахунки дорученнями, акцептованими банком, шляхом переказів коштів через відділення зв’язку без обмеження сум:

На ім’я окремих громадян: пенсії, аліменти, заробітна плата, авторський гонорар, суми на командировочні видатки;

Для зарахування на рахунок у банку торговельного виторгу, податків тощо;

Підприємством на сплату заробітної плати, для закупівлі сільськогосподарської продукції в населення в місцевості, де немає банків.

Доручення акцептуються банком за умови депонування суми, що міститься в ньому на окремому балансовому рахунку. Для цього платник подає у своє відділення банку для акцепту доручення у трьох примірниках з підписами і відбитком печатки на перших двох. Так, при перерахуванні коштів на ім’я окремих громадян шляхом переказів складаються списки з зазначенням одержувача грошей, сум і призначення переказу. На загальну суму переказу виписується платіжне доручення, яке разом зі списком одержувачів подається в банк, де його акцептують. Потім воно разом зі списком здається у відділення зв’язку, яке оформлює прийом переказів. В обліку при цьому відображають:

Дебет 685, 372, 661

Кредит 311.

Платіжна вимога-доручення – це комбінований документ, що складається з двох частин:

верхня – вимога постачальника (одержувача коштів) безпосередньо до покупця (платника) сплатити вартість відпущеної йому за договором продукції, виконаних робіт, наданих послуг;

нижня – доручення платника своєму банкові про перерахування з його рахунку сум, зазначених у графі “Сума до оплати”.

Платіжна вимога-доручення заповнюється постачальником й передається покупцеві разом з відвантаженою продукцією або після надання послуг. При одержанні покупцем даного документу й за наявності в нього коштів на розрахунковому рахунку він у цьому разі зазначає прописом суму, що підлягає сплаті й код розрахункового рахунку. Після чого даний документ передається в банк на оплату. Якщо ж в момент одержання платіжної вимоги-доручення відсутні в потрібному обсязі грошові кошти, то по мірі їх нагромадження виписуються платіжні доручення з посиланням на номер платіжної вимоги-доручення. При цьому можлива часткова сплата виставленої суми, при останньому платежі до одержаної виписки банку до платіжного доручення додається платіжна вимога-доручення, у сплату якого проведені розрахунки.

Порядок і строки передачі платником у банк платіжної вимоги-доручення встановлюються сторонами в договорі й банком не контролюються.

Аналітичний облік за рахунком 63 по кожному платіжному документу і постачальнику позиційним (лінійним) методом запису. При обробці первинних документів бухгалтер складає впродовж місяця реєстр прибуткових і видаткових документів, в якому відображається номер і дата супроводжувальних документів (товарно-транспортна накладна, рахунок-фактура, накладна), вартість матеріальних цінностей, що надійшли, а також номер і дата платіжного документу на погашення заборгованості. Загальна сума товарів за документами, не сплаченими як у поточному місяці, так і в попередніх, повинна відповідати кредитовому сальдо рахунку 63. Дебетове сальдо показує, що платіжні документи сплачено, а товари не отримано. Це сальдо відображається в активі балансу за відповідною статтею.

Розрахунки за допомогою акредитивів. При цій формі розрахунків платник оформляє акредитивну заяву, якою доручає своєму відділенню банку виставити акредитив, призначений для сплати рахунків за відвантажені йому товарно-матеріальні цінності певним постачальникам на умовах, обумовлених у цій заяві.

В банку покупця або постачальника можуть бути відкриті наступні акредитиви: покриті (депоновані в банку постачальника або в банку покупця) та непокриті (гарантовані). Акредитиви бувають відкличні та безвідкличні. Найбільш доцільною є практика використання в розрахунках акредитивів з депонуванням коштів у банку постачальника. Покритим є акредитив, при відкритті якого банк покупця перераховує кошти платника в банк постачальника (банк-виконавець) при умові зарахування його на окремий балансовий рахунок “Акредитиви” на весь строк дії зобов’язання банку покупця. Відкличний – це акредитив, який може бути змінений або анульований банком покупця без попереднього узгодження з постачальником. Безвідкличний – це акредитив, який може бути змінений або анульований банком покупця тільки з попереднім узгодженням з постачальником. Якщо на акредитиві нема вказівок про віднесення його до відкличного або безвідкличного, він вважається безвідкличним.

З акредитиву не можна видавати готівкові гроші, а також оплачувати товари, які залишені на відповідальному збереженні у постачальника.

Розрахунки чеками. Чек - це письмове розпорядження платника даному підприємству: сплатити з його рахунку тримачеві чека певну суму грошових коштів. Чеки дійсні на протязі 10 днів, не враховуючи дня їхньої виписки. Розрізняють грошові і розрахункові чеки. Грошовий чек використовують для отримання тримачем чеку через кредитну установу готівки для виплати заробітної плати, премій, допомог. Розрахунковий чек – письмове розпорядження власника рахунку своєму банку про перерахунок певної суми грошей з його рахунку на рахунок отримувача грошей.

Похожие работы

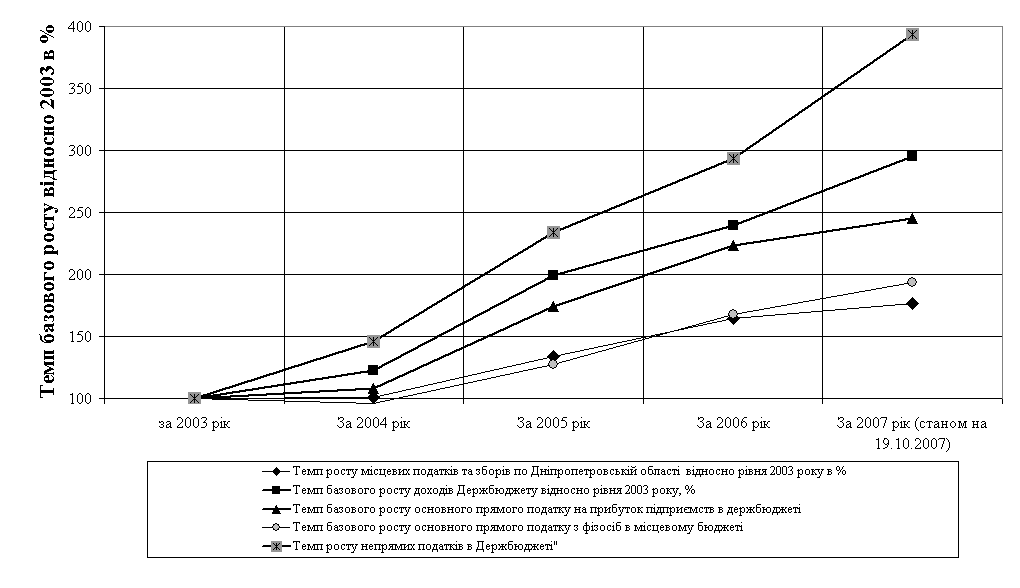

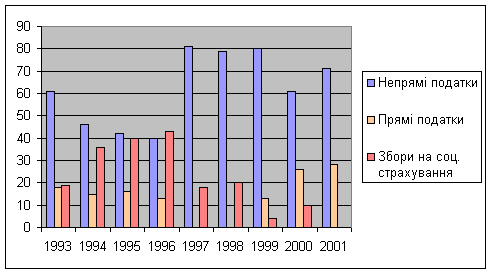

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

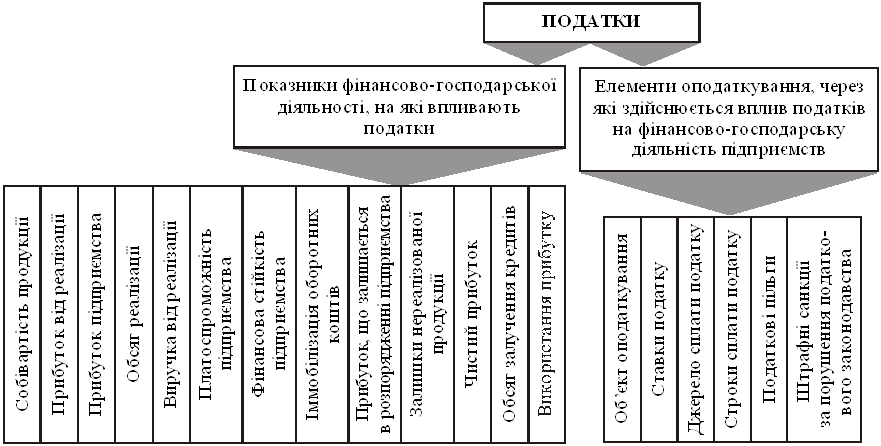

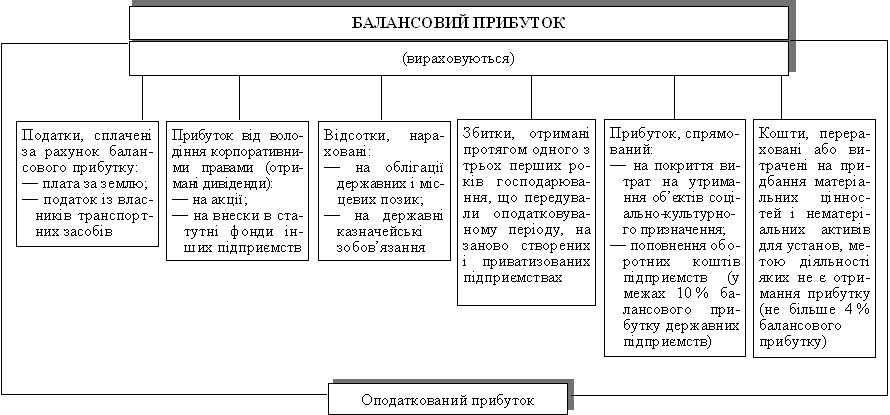

... і терміни сплати податків. 6. Необхідність тимчасового використання оборотного капіталу підприємств для сплати податків. ТЕСТ 7. Назвіть основні причини, що пояснюють недоліки системи оподаткування підприємств. 1. Недостатня кількість професійно підготовлених фахівців, які розробляють законодавчі акти з питань оподаткування. 2. Недостатня кількість національного досвіду з оподаткування пі ...

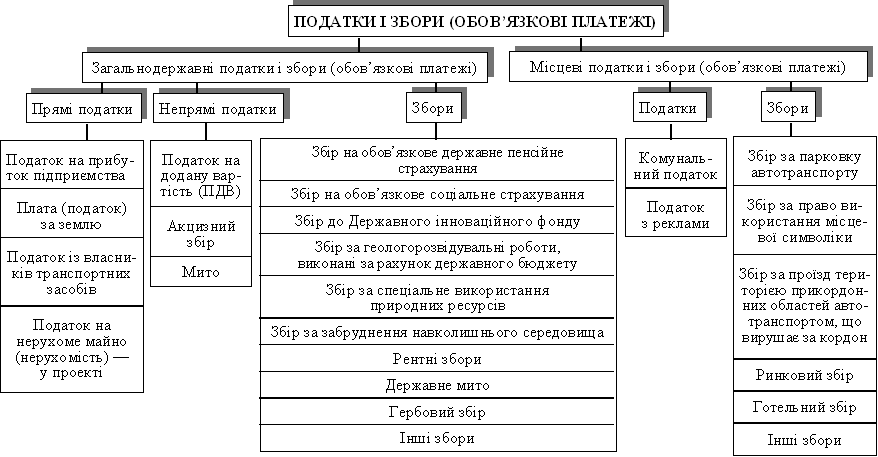

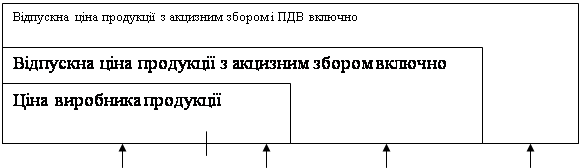

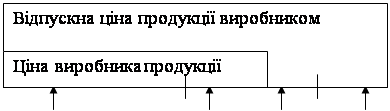

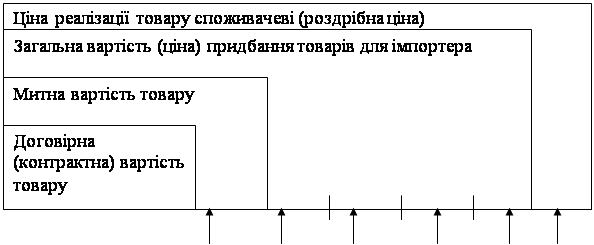

... Оплата митних послуг Ввізне (імпортне) мито Акцизний збір ПДВ Торгова націнка Сплата брокерських, агентських, комісійних та інших видів винагород У відпускну ціну продукції підприємств виробничої сфери можуть бути включені два непрямі податки: акцизний збір та податок на додану вартість. Акцизний збір, що включається в ціну, обчислюється: за ставками у відсотках до обороту з продажу ...

... є обов”язковим, що передбачено Законом №996, Порядком №419, Стандартом №25. Таким чином, всі підприємства зобов”язані вести бухгалтерський облік. Бухгалтерський облік підприємств — платників єдиного податку в нових умовах особливих відмінностей не має. До документів, що регулюють організацію i ведення обліку, можна віднести: Закон України від 16.07.99 р. № 996-XIV «Про бухгалтерський ...

0 комментариев