Навигация

Загальна характеристика інвестиційних ризиків

Міністерство освіти і науки України

Національний університет харчових технологій

Кафедра менеджменту зовнішньоекономічної діяльності

Контрольна робота

з дисципліни: “Міжнародний фінансово – інвестиційний менеджмент”

Виконала:

студентка 6 курсу

(з.ф.н.) спеціальність МЗЕД

Казакова Ірина

Перевірив:

Викладач

Стахурська Світлана Валеріївна

Київ – 2009

Зміст

1. Визначення інвестиційних ризиків

2. Світовий ринок позикових капіталів: інституційна структура

3. Задача 1 варіант № 3

4. Задача 2 варіант № 3

Список використаної літератури

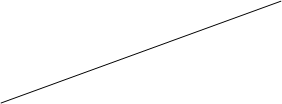

1. Визначення інвестиційних ризиків

Як зазначає Б. М. Щукін, “інвестиції завжди орієнтовані на майбутнє і тому пов’язані зі значною невизначеністю економічної ситуації та поведінки людей. Від цього походить високий рівень ймовірності невиконання інвестиційних планів з об’єктивних чи суб’єктивних причин.”

Інвестиційний ризик уявляє собою можливість нездійснення запланованих цілей інвестування (таких, як прибуток або соціальний ефект) і отримання грошових збитків. Цей ризик необхідно оцінювати, обчислювати, описувати та планувати, розробляючи інвестиційний проект.

Розрізняють загальноекономічний ризик, що походить від несприятливих умов в усіх сферах економіки, та індивідуальний ризик, пов’язаний з умовами даного проекту.

Залежно від чинників виділяють такі види інвестиційного ризику :

політичний ризик;

загальноекономічний ризик;

правовий ризик;

технічний ризик;

ризик учасників проекту;

фінансовий ризик;

маркетинговий ризик;

екологічний ризик.

Політичний, правовий та загальноекономічний ризики можуть бути викликані зовнішніми умовами реалізації інвестицій. Інші види ризиків спричинюються можливими помилками планування та організації конкретних проектів.

Технічний ризик зумовлюється великою кількістю хиб та помилок широкого спектру сторін інвестування, як-от пов’язаними з якістю проектування, технічною базою, обраною технологією, управлінням проектом, перевищенням кошторису.

Фінансовий ризик випливає з нездійснення очікуваних подій з фінансового боку проекту. Це можуть бути незаплановані зменшення або зникнення джерел та обсягів фінансування, незадовільний фінансовий стан партнерів, зриви надходжень коштів від реалізації вироблених товарів чи послуг, несплатоспроможність покупців продукції та власні підвищені витрати.

Маркетинговий ризик виникає з прорахунків під час оцінки ринкових умов дії проекту, наприклад ринків збуту чи постачання сировини і матеріалів, організації реклами чи збутової мережі, обсягу ринку, часу виходу на ринок, цінової політики, внаслідок низької якості продукції.

Екологічний ризик пов’язаний з питаннями впливу на довкілля, можливої аварійності, стосунків з місцевою владою та населенням.

Нарешті, ризик учасників проекту може бути пов’язаний з усіма неочікуваними подіями в управлінні та фінансовому стані підприємств-партнерів.

О. Л. Устенко пропонує дещо інакшу класифікацію інвестиційних ризиків. Він поділяє їх на три групи, залежно від сфери вкладення капіталу :

інвестиційні ризики від вкладення коштів у виробничу та невиробничу сфери економіки;

інвестиційні ризики від діяльності фірми на фінансовому ринку;

кредитні ризики.

Перша з вищезгаданих груп ризиків уявляє собою сукупність всіх тих ризиків, які діють на фірму під час проведення нею господарської діяльності, за винятком тієї її частини, яка пов’язана з діяльністю на фінансовому ринку.

Інвестиційні ризики, пов’язані з діяльністю на фінансовому ринку, у свою чергу поділяють на три групи :

ризики втраченого зиску;

ризики зниження доходності;

відсоткові ризики.

Група ризиків втраченої можливості “…має своїм джерелом імовірність наставання непрямих (побічних) фінансових втрат, які виявляються в недоотриманні прибутку в результаті нездійснення фірмою якогось заходу, який би дозволив їй одержати цей прибуток (наприклад, відсутність страховки на судно, що перевозило вантажі даної фірми і згодом затонуло). Окремим випадком цього ризику є ризик внаслідок падіння загальноринкових цін, який найчастіше пов’язаний з падінням цін на всі цінні папери, що обігають на ринку, одночасно (наприклад, у результаті зниження загальної інвестиційної активності)”.

Найчастіше ризики втраченої можливості є несистемними. Їх можна запобігти завдяки проведенню спеціальних заходів.

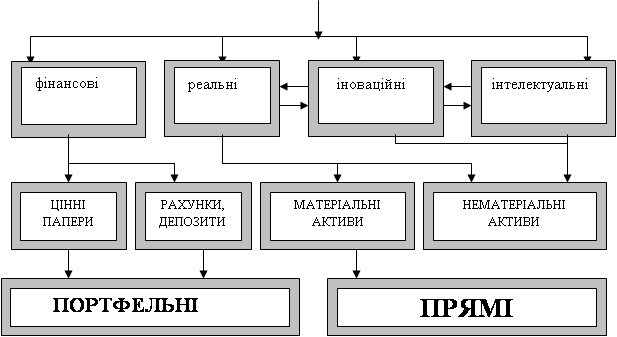

Іншою групою інвестиційних ризиків є ризики зниження доходності. Існування цих ризиків є наслідком імовірності зниження розміру відсотків і дивідендів по портфельних інвестиціях, а також по внесках і кредитах.

Портфельними інвестиціями називають вкладення коштів у цінні папери довгострокового характеру, які, за звичай, не передбачають швидкого одержання доходу. Найчастіше це інвестиції великих промислових програм.

Ризики зниження доходності мають два різновиди:

відсоткові ризики;

кредитні ризики.

Відсоткові ризики – це ризики активних операцій, які проводять фірми (в більшості випадків банки). Можливі такі джерела їхнього виникнення:

будь-які зміни в облікових ставках Національного банку;

зміни маржі комерційних банків з кредитів, що надаються, і депозитних рахунків;

зміна в розмірах обов’язкових для резервування фондів комерційних банків у Національному банку. Наприклад, збільшення розміру резервного фонду в Національному банку означатиме для комерційних банків недовикористання частини їхніх пасивів, отже існує висока ступінь імовірності підвищення ними відсоткових ставок по кредитах, що надаються, з одночасним зниженням відсотку по депозитних рахунках своїх клієнтів;

зміни в системі оподаткування всіх суб’єктів господарювання і фінансових інститутів, зокрема;

будь-які зміни в портфелі інвестицій, який має фірма, а також зміни в доходності самих інвестицій;

імовірність змін у структурі пасивів (співвідношення власних і позичених коштів, термінових і ощадних депозитів, депозитів до запитання тощо);

за зростання банківського відсотку може розпочатися масове “скидання” акцій, внаслідок чого їхня вартість зменшується;

в разі вкладання коштів інвестором у середньострокові та довгострокові цінні папери (особливо в ту їхню частину, що має фіксований відсоток) за поточного підвищення середньоринкового відсотку порівняно з фіксованим рівнем. Це означає, що інвестор міг би збільшити доходи, але не може вивільнити свої кошти через зазначені умови;

якщо емітент випустив в обіг цінні папери з фіксованим відсотком, то існує ймовірність настання для нього відсоткового ризику при поточному зниженні середньоринкового відсотку у порівнянні з визначеним їм фіксованим рівнем.

Кредитні ризики тісно пов’язані з відсотковими, причини їхнього виникнення здебільшого однакові. Головна відмінність між цими двома групами ризиків зниження доходності полягає в тому, що відсоткові ризики розглядаються з позицій кредитора, а кредитні – з позицій позичальника. При цьому виділяють декілька суто кредитних ризиків:

біржові ризики, сутність яких полягає в наявності ймовірності виникнення втрат у результаті укладення фірмою біржових угод (наприклад, ризик неплатежу комісійної винагороди, ризик неплатежу взагалі тощо);

селективні ризики (ризики вибору), які полягають у невірному виборі видів вкладення капіталу, видів цінних паперів при формуванні інвестиційного портфеля, виборі позичальника тощо;

ризики ліквідності, які пов’язані з можливістю втрат при реалізації цінних паперів або інших товарів внаслідок зміни їхньої якості, споживчої вартості тощо;

ризики банкрутства, які виникають у результаті невірного вибору способів вкладення капіталу і закінчуються повною втратою підприємцем власного капіталу і спроможності розрахуватися по взятих на себе зобов’язаннях.

Визначення інвестиційних та фінансових ризиків [1]

Фінансово-інвестиційна діяльність завжди ризикована. Причини:

невизначеність та мінливість економічної ситуації;

поява нових фінансових інструментів та емітентів;

розширена пропозиція об’єктів інвестування в зв’язку з приватизацією тощо.

Інвестиційний ризик – це ймовірність виникнення непередбачуваних фінансових втрат: прибуток, дохід, втрата капіталу (часткова або повна) – при невизначеності умов фінансово-інвестиційної діяльності.

Види ризиків:

За сферами прояву:

економічний – пов’язаний зі зміною економічних факторів;

політичний – адміністративні обмеження інвестиційної діяльності, пов’язані зі зміною державного політичного курсу;

соціальний – ризик страйків, незапланованих соціальних програм тощо;

екологічний – катастрофи, стихійні лиха;

кримінальний.

За формою інвестування:

ризик реального інвестування (проблеми з будівельними матеріалами, обладнанням, недобросовісний підрядчик, невдалий вибір місця будівництва тощо);

ризик фінансового інвестування (невдалий підбір фінансових інструментів, банкрутство деяких емітентів, прямий обман інвесторів).

За джерелами виникнення:

систематичний (ринковий) ризик – пов’язаний із зміною стадій економічного циклу розвитку країни;

несистематичний (специфічний) ризик – характерний для конкретного об’єкту інвестування, може бути пов’язаний з некваліфікованим керівництвом, нераціональною структурою інвестиційних коштів. Такі ризики можна передбачити і запобігти ним.

За кількісною оцінкою рівня ризику:

безризикові – короткотермінові державні облігації (в зарубіжній практиці);

інвестиції з припустимим ризиком – можливість втратити усю суму розрахованого прибутку;

інвестиції з критичним рівнем ризику – можливість втратити не лише прибуток, але й всю суму доходу по проекту;

інвестиції з катастрофічним рівнем ризику – можливість втрати усіх активів інвестора в результаті банкрутства тощо.

Критерії прийнятності здійснення інвестиційного проекту в залежності від рівня ризику:

для інвестицій з припустимим ризиком: 0,1;

для інвестицій з критичним рівнем ризику: 0,01;

для інвестицій з катастрофічним рівнем ризику: 0,001.

Це означає, що проект повинен бути відхилений, якщо в одному випадку з десяти по ньому може бути втрачений весь прибуток, якщо в одному випадку із 100 може бути втрачений весь доход, якщо в одному випадку із 1000 можуть бути втрачені всі активи.

Рівень ризику при його оцінці визначається як відхилення очікуваних інвестиційних доходів від середньої або розрахункової величини. Тому оцінка інвестиційних ризиків передбачає:

оцінку очікуваних доходів;

оцінку можливих втрат.

Оцінка ризиків здійснюється на основі визначення:

абсолютного розміру втрат;

відносного розміру втрат.

Методи оцінки ризику:

1) економіко-статистичні

математичне сподівання;

дисперсія;

середньоквадратичне (стандартне) відхилення;

коефіцієнт варіації;

бета-коефіцієнт;

2) експертні;

3) аналогові.

Формування необхідного рівня доходності з урахуванням ризику. "Премія за ризик".

Оскільки інвестиційна діяльність завжди є ризикованою, то рівень ризику має бути певним чином компенсований. Інвестор бажає отримати так звану "премію за ризик".

"Премія за ризик" – це додатковий дохід, який інвестор хоче мати понад той рівень, що можуть дати безризикові інвестиції і який повинен бути пропорційний до рівня ризику. Тоді загальна сума доходу (Д) становитиме:

Д = Дб + Пр,

де Дб – дохід по безризикових інвестиціях;

Пр – "премія за ризик", відповідає можливій втраті доходу за сукупністю ризиків.

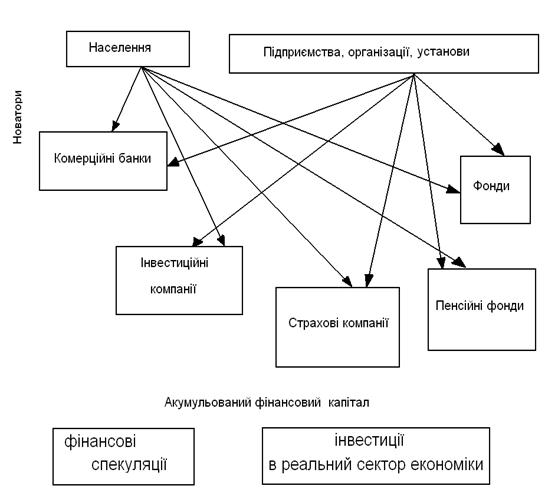

Цю залежність графічно відображає так звана "лінія надійності ринку" (див. рис. 1).

![]()

Рівень доходу

![]()

![]()

![]() "Лінія надійності ринку" "Премія

"Лінія надійності ринку" "Премія

за ризик"

Загальний доход

![]()

![]() Рівень доходу

Рівень доходу

по безризикових

проектах

![]() Рівень систематичного ризику

Рівень систематичного ризику

Рис. 1. Графік "лінії надійності ринку"

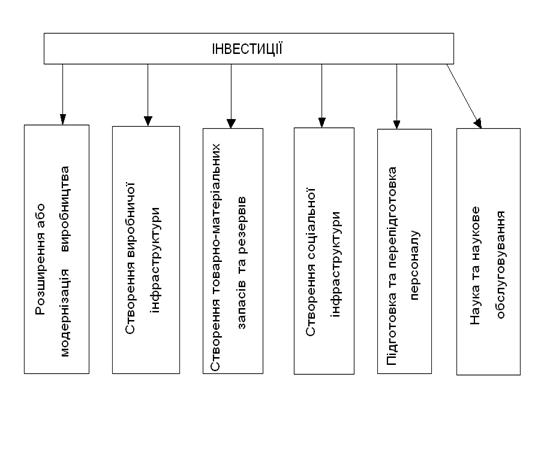

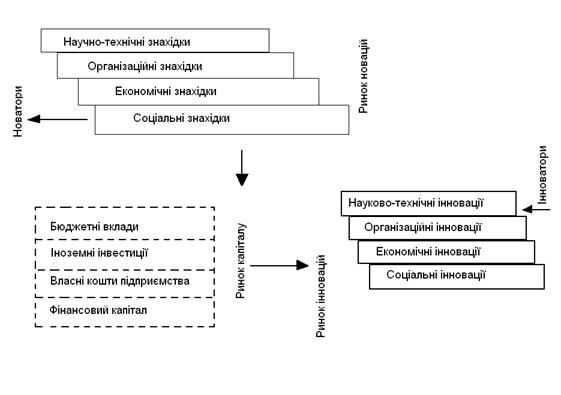

2. Світовий ринок позикових капіталів: інституційна структура

Інституційна структура світового ринку позикових капіталів.

Вона відображає відносини між професійними фінансовими посередниками, позичальниками та кредиторами різних країн і передбачає виділення суб’єктів світового ринку позикових капіталів.

Суб’єкти світового ринку позикових капіталів:

Похожие работы

... спільного інвестування», який після прийняття у березні 2002 р. став основою системи державного регулювання у зазначеній сфері. Розділ 2. Особливості організації діяльності інвестиційних фондів в Україні: міжнародний порівняльний аспект. 2.1. Особливості функціонування інститутів спільного інвестування в Україні і закордоном. В Україні існує значний нереалізований інвестиційний потенц ...

... ів уявляє собою сукупність всіх тих ризиків, які діють на фірму під час проведення нею господарської діяльності, за винятком тієї її частини, яка пов’язана з діяльністю на фінансовому ринку. Інвестиційні ризики, пов’язані з діяльністю на фінансовому ринку, у свою чергу поділяють на три групи : - ризики втраченого зиску; - ризики зниження доходності; - відсоткові ризики. ...

... кредитних карток VІSA у країнах СНД і Східної Європи. Початок процесу реструктуризації організаційної структури спрямований на клієнтоорієнтовану політику у банківському бізнесі й відповідність міжнародній банківській практиці. Надра – перший український банк, який підписав кредитну угоду з Ексимбанком США під його гарантію. Надра Банк залучає перший синдикований кредит у розмірі 32 млн. ...

... ізації відтворювальних процесів в Україні. // Природа людини і динаміка соціально-економічних процесів: Зб. статей, вип.1,- Д.: Наука і освіта, - 1998. – С. 45. 49. Бачевська Ж. Проблеми правового регулювання інвестиційної діяльності.// Економіка, фінанси, право. - 1997. - №8. – С. 16-20. 50. Безуглий А.А. Вплив амортизаційної політики на прибуток і доходи бюджету // Фінанси України. - 2000. ...

0 комментариев