Навигация

Банкрутство: наслідки, попередження

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИЧНІ ОСНОВИ БАНКРУТСТВА ПІДПРИЄМСТВ

1.1 Сутність та значення банкрутства суб’єктів господарювання

1.2 Види банкрутства в сучасних ринкових умовах господарювання

РОЗДІЛ 2 МЕТОДИ ВИЗНАЧЕННЯ БАНКРУТСТВА СУБ’ЄКТІВ ГОСПОДАРЮВАННЯ

2.1 Методичні основи визначення ймовірності банкрутства підприємств

2.2 Аналіз діючої практики банкрутства

РОЗДІЛ 3 ШЛЯХИ ВЛОСКОНАЛЕННЯ МЕХАНІЗМУ ЗАПОБІГАННЯ БАНКРУТСТВА НА ПІДПРИЄМСТВІ

3.1 Сутність санації підприємств

3.2 Реструктуризації суб’єктів господарювання

3.3 Мирова угода

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ВСТУП

За роки незалежності в Україні спостерігається процес формування ринкових відносин, який має незворотній характер. В той же час цей процес супроводжується окремими негативними явищами, викликаними недосконалістю ринкових механізмів, що народжуються. Зокрема, підприємства, що багато років працювали стабільно, через цілу низку факторів опинились в передкризовому або навіть кризовому стані.

Більшість вітчизняних підприємств України сьогодні потерпають від фінансових ускладнень, викликаних як зовнішніми загальнодержавними проблемами (нестабільність політичної ситуації, недосконалість законодавчої бази, криза неплатежів, спад виробництва), так і внутрішніми (неефективне використання коштів, недосконалий маркетинг, відсутність виробничого та фінансового менеджменту, незбалансованість фінансових потоків). Сукупність усіх цих факторів викликає необхідність постійної діагностики фінансового стану підприємств з метою упередження кризового розвитку, запобігання банкрутства, формування захисних механізмів антикризового фінансового управління залежно від виявлених факторів та сили їхнього впливу.

Сьогодні на межі банкрутства перебуває багато підприємств, які не мають змоги вчасно виконувати свої зовнішні та внутрішні зобов’язання .

Зрозуміло, що неодмінною умовою оздоровлення вітчизняної фінансової системи є санація суб’єктів господарської діяльності. Лише в такому разі можна буде відновити платоспроможність і прибутковість основної маси платників податків, а отже, оздоровити державну фінансову систему. Водночас оздоровлення економіки значною мірою залежить від своєчасної та якомога безболіснішої ліквідації (реорганізації) неефективних виробничих структур, які не лише не поповнюють бюджету держави, а й потребують її постійної фінансової підтримки.

Актуальність цієї проблематики підсилюється прийняттям Закону України „Про відновлення платоспроможності боржника або визнання його банкрутом”, що регулює питання фінансової санації та банкрутства підприємств.

Метою даної роботи – вивчення банкрутства підприємств як економічне явище та розгляд діючої практики.

Для досягнення поставленої мети в роботі вирішуються такі завдання:

— вивчення теоретичних основ банкрутства підприємств (організацій);

— розгляд механізму визначення ймовірності банкрутства суб’єктів господарювання;

— визначення шляхів удосконалення організаційно-методичного механізму запобігання банкрутства підприємств.

РОЗДІЛ 1

ТЕОРЕТИЧНІ ОСНОВИ БАНКРУТСТВА ПІДПРИЄМСТВА

1.1 Сутність та значення банкрутства суб’єктів господарювання

Поняття банкрутства органічно притаманне сучасним ринковим відносинам. Воно характеризує неспроможність підприємства (організації) задовольнити вимоги кредиторів щодо оплати товарів, робіт, послуг, а також забезпечити обов'язкові платежі в бюджет і позабюджетні фонди.

Закон України «Про банкрутство» під банкрутством розуміє зв'язану з браком активів у ліквідній формі неспроможність юридичної особи суб'єкта підприємницької діяльності задовольнити в установлений для цього строк пред'явлені до нього з боку кредиторів вимоги та виконати зобов'язання перед бюджетом.

За нормальних умов господарювання акціонери та кредитори сподіваються на винагороду, рівень якої залежить від ступеня прибутковості фірми. Одна з перших ознак руху до банкрутства — спад прибутковості фірми нижче за вартість її капіталу. Відсотки за кредит і дивіденди, що сплачуються фірмою, перестають відповідати сучасним ринковим умовам господарювання, а вкладання коштів у таку фірму стає невигідним. Кредитори (власники облігацій та інші) одержують певні суми, визначені кредитними угодами, але відносна вигідність їхніх вкладень у дану фірму зменшується, а у зв'язку зі спадом вартості акціонерного капіталу падає й ціна акцій, збільшується ризик неповернення коштів, у фірми виникають труднощі з готівкою, особливо якщо кредитори не пролонгують кредитні угоди на наступний період і фірма змушена буде виплатити не тільки відсотки, а й суму основного боргу. Може виникнути криза ліквідності і фірма увійде в стан «технічної неплатоспроможності». Це явище можна вже розглядати як банкрутство.

Зарубіжний досвід показує, що спрогнозувати банкрутство можна за 1,5—2 роки до появи його очевидних ознак. Цілком можливим є виявлення початкових ознак банкрутства через прогнозування «ціни підприємства» на найближчу та довгострокову перспективу.

Зниження прибутковості фірми або збільшення середньої вартості зобов'язань означає зниження її ціни. Ціна фірми — це приведені до теперішнього часу потоки виплат кредиторам та акціонерам. Як дисконтна ставка використовується середньозважена вартість капіталу. Ціна фірми може впасти нижче за суму зобов'язань кредиторам. Це означає, що акціонерний капітал «зникає». Ось це і є повне банкрутство — банкрутство акціонерів. Ціна фірми може впасти навіть нижче за ліквідаційну вартість активів. Тоді ліквідаційна вартість розглядатиметься як ціна фірми, а ліквідація фірми стає вигіднішою за її експлуатацію. Акціонери в цьому разі втрачають свій капітал.

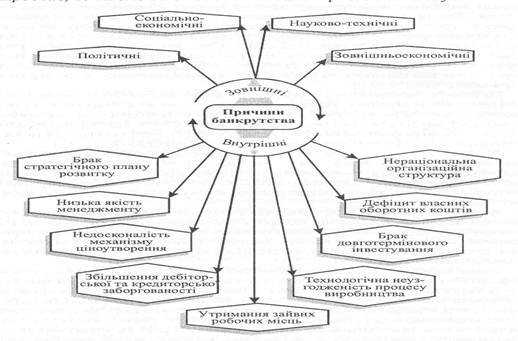

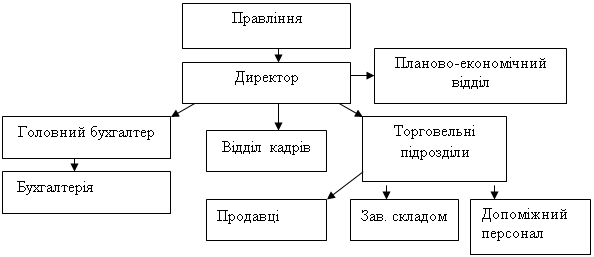

Причини банкрутства підприємств (організацій) можуть бути найрізноманітнішими. Беручи загалом, їх можна поділити на дві групи: 1) зовнішні, які практично дуже важко (іноді неможливо) врахувати; 2) внутрішні, що безпосередньо залежать від форм, методів та організації роботи на самому підприємстві. Результатом одночасного впливу всіх чинників є настання банкрутства.(рис.1.1.)

Зовнішні фактори можуть бути міжнародними та національними. Міжнародні фактори формуються під впливом динаміки загальноекономічних показників розвитку провідних країн, стану світової фінансової системи, стабільності міжнародної торгівлі, митної політики, рівня міжнародної конкуренції, руху міжнародного капіталу та ін.

Рис.1.1. Причини банкрутства підприємств

Аналіз зарубіжної практики свідчить, що в країнах із розвинутою економікою та сталою політичною системою, як правило, 1/3 банкрутств спричиняється зовнішніми, а 2/3 — внутрішніми причинами. Очевидним є й те, що фактори банкрутства для вітчизняних підприємств є іншими, похідними від кризового стану національної економіки.

Саме необґрунтована економічна політика уряду, некеровані інфляційні процеси, тотальна економічна криза, політична нестабільність суспільства, спад ділової активності в економіці найбільш впливають на результати діяльності підприємств передовсім через недосконалість законодавчої бази. На сучасному етапі дуже уповільнився розвиток науки і техніки знов-таки через глибоку кризу в інвестиційній сфері. Низький рівень інтегрованості вітчизняної економіки, неефективне використання зарубіжного капіталу, різке погіршання кон'юнктури внутрішнього і зовнішнього ринків спричиняють помітні симптоми банкрутства в багатьох підприємствах України.

Рух до кризового стану починається в момент виникнення кумулятивного зростання величини відхилення тих чи тих показників, які характеризують стан зовнішнього та внутрішнього середовища функціонування фірми, від довгострокових тенденцій динаміки цих показників. Наприклад, якщо обсяг продажу товару коливався в межах ±3% середньомісячної величини від середньо квартальної, а наступного місяця впав на 10% і негативна тенденція наростає, то маємо вже певні симптоми кризового стану.

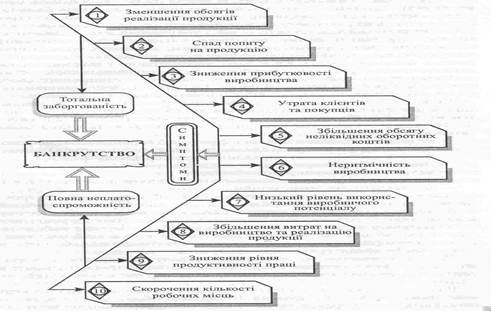

Існують і цілком конкретні симптоми настання тотальної заборгованості та повної неплатоспроможності підприємства (організації). Найбільш характерні з них показано на рис.1.2.

Рис.1.2. Симптоми настання банкрутства підприємства.

Процес зростання процентних ставок і цін зумовлює подорожчання сировини, матеріалів, комплектуючих виробів, яке випереджає підвищення цін на готову продукцію, збільшує за інших однакових умов кредиторську заборгованість підприємства. Усе це потребує додаткових кредитних ресурсів і, як наслідок, призводить до негативних змін у структурі зобов'язань підприємства через підвищення середньої вартості пасивів.

У дальшому наростають кризові явища (більш явні ознаки банкрутства), які зумовлено різкими змінами структури балансу підприємства, а саме: труднощі з готівкою та різке зменшення грошових коштів на рахунках; збільшення дебіторської заборгованості (різке зниження її теж може бути негативним явищем, бо свідчитиме про труднощі зі збутом, зростання запасів готової продукції); збільшення кредиторської заборгованості; зниження обсягів продажу (хоча перед ліквідацією підприємства можливий повний розпродаж його продукції). Крім того, характерною є затримка з поданням звітності, наявність конфліктних ситуацій на підприємстві.

Банкрутство може виникнути на кожному з етапів життєвого циклу конкурентної переваги фірми (ЖЦКПФ). Дослідники називають такі основні фактори, що сприяють банкрутству фірми.

Першим детермінантом є параметри факторів виробництва. Вплив цих факторів спостерігається на всіх стадіях (етапах) життєвого циклу КПФ, але особливо важливі вони на стадії зародження. На даній стадії є сім причин, унаслідок дії яких фірма може зазнати банкрутства:

— неправильне визначення місії фірми та її виробничого профілю;

— низькі підприємницькі здібності власника (власників) фірми;

— низька кваліфікація управлінського персоналу фірми;

— неадекватний маркетинг;

— велика частка позикового капіталу;

— низька кваліфікація виконавців (робітників, інженерів і т. п.);

— неадекватність транс акційних витрат.

Наступним етапом життєвого циклу КПФ є прискорення зростання. Даний етап характеризується тим, що фірма має добрий попит на свою продукцію, сильну маркетингову стратегію, високу кваліфікацію управлінського персоналу, що дає змогу процвітати та збільшувати виробництво. У цій ситуації для фірми є небезпечною тільки велика частка позикових коштів у загальній масі капіталу, що використовується. Фірма може своєчасно не забезпечити виплат своїм кредиторам і збанкрутувати.

На етапі уповільнення зростання загрозу банкрутства створюють: погане використання оборотного капіталу, втрата гнучкості в управлінні, неадекватний маркетинг, неадекватність транс акційних витрат.

Рівень використання капіталу можна визначити, аналізуючи коефіцієнти ліквідності активів. Швидкість обороту коштів, тобто швидкість перетворення їх на гроші, безпосередньо впливає на платоспроможність підприємства.

Брак гнучкості в управлінні призводить до неефективних управлінських рішень, несвоєчасного прийняття таких і, як наслідок, до збільшення витрат на управління та до втрат прибутку від неадекватного й несвоєчасного реагування на зовнішні та внутрішні відхилення.

Етап зрілості характеризується стабільним станом фірми, стабільним прибутком, насиченням усіма виробничими ресурсами. На цьому етапі небезпечною є низка таких факторів: високий ступінь неліквідності оборотного капіталу, старіння основного капіталу, неадекватний маркетинг, неадекватність транс акційних витрат. Так, фізичне спрацювання та техніко-економічне старіння основного капіталу призводить до зниження продуктивності праці, як порівняти з іншими фірмами, до втрати конкурентної переваги фірми, а внаслідок цього — до банкрутства.

На етапі спаду виробництва діють ті самі фактори, що й на етапі зрілості. Але стан погіршується загальним незадовільним фінансовим становищем суб'єкта господарювання. Він втрачає споживачів, а негативна дія внутрішніх факторів може призвести до прискореного його банкрутства.

Іншим важливим детермінантом є параметри попиту. Аналіз свідчить, що ці параметри діють на всіх стадіях ЖЦКПФ і, як правило, є однаковими для всіх етапів. Різке зниження сукупного попиту негативно впливає на всі види діяльності: скорочуються обсяги виробництва, збільшуються витрати на одиницю продукції, зменшується прибуток на одиницю продукції та загальний обсяг прибутку.

У разі розвитку виробництва товарів-замінників настає процес витискання товарів, що їх виробляє фірма, з ринків, зменшення попиту на цю продукцію і, як можливий наслідок, утрата фірмою прибутку та банкрутство.

Аналогічно діють і інші фактори параметрів попиту, але їхній вплив різний на різних етапах ЖЦКПФ. Так, на стадії інтенсивного зростання до банкрутства може призвести тільки один фактор — різке зниження сукупного попиту. Інші фактори не мають вирішального значення, оскільки фірма на цій стадії завжди має можливість ужити потрібних запобіжних заходів.

Наступним детермінантом є рівень галузевої конкуренції. Збільшення конкурентних переваг інших фірм галузі може бути каталізатором банкрутства фірми на будь-якому етапі ЖЦКПФ. Цей процес свідчить про те, що інші фірми використовують ліпші технології, маркетингову стратегію та управлінські кадри. Відставання фірми погіршує її становище на ринку і також може призвести до банкрутства.

Вплив державної політики є важливим фактором, що впливає на розвиток та функціонування фірми через фіскальну та кредитно-грошову системи.

Похожие работы

... прозорості процедур відновлення платоспроможності (банкрутства) підприємств. 4. З метою вдосконалення механізму державного регулювання процедури відновлення платоспроможності чи банкрутства в Україні запропоновано здійснити комплекс заходів, що передбачають перерозподіл функцій державних органів, відповідальних за регулювання цього питання та позбавлення їх дублювання. Крім того, вважається за ...

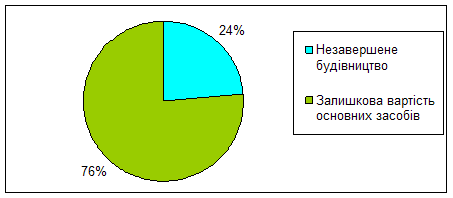

... оборотні активи за період аналізу збільшилися більше ніж у 3 рази, але необоротні активи збільшилися у 4,7 раз. Доречним також буде розрахунок та аналіз показників-індикаторів кризового стану та загрози банкрутства підприємства за методикою Л. О. Лігоненка (додаток Е). Рис. 2.8 Графік зміни оборотних активів за 2002-2006 рр. Зменшення коефіцієнта негайної (абсолютної) ліквідності (рис. 2.9) ...

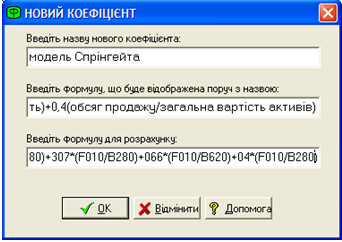

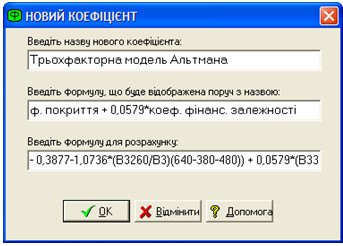

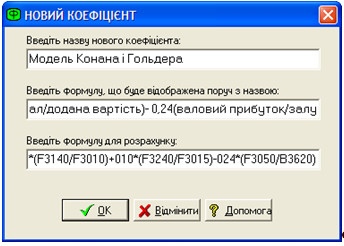

... заційної реструктуризації. Щоб більш результативно запобігати банкрутству, необхідно вирішити завдання запровадження ефективних, адаптованих до вітчизняних умов, механізмів визначення ймовірності банкрутства ще до виникнення явних ознак неплатоспроможності підприємства, а також створити відповідну систему моніторингу роботи підприємств на рівні регіонів. Аналіз літератури показує, що у даний час ...

... які можуть бути використані як база для ідентифікації кризового стану або передумов для його появи в майбутньому. Особливості сучасної експертної системи оцінки вірогідності банкрутства торговельного підприємства сьогодні законодавчо визначені наступними принципами [1-36]. 1. Сьогодні методичне забезпечення для оцінки кризового стану та визначення загрози банкрутства підприємства надзвичайно рі ...

0 комментариев