Навигация

ПОРЯДОК НАРАХУВАННЯ МИТНИХ ПЛАТЕЖІВ НА ШОКОЛАДНІ ВИРОБИ

3.2.2. ПОРЯДОК НАРАХУВАННЯ МИТНИХ ПЛАТЕЖІВ НА ШОКОЛАДНІ ВИРОБИ

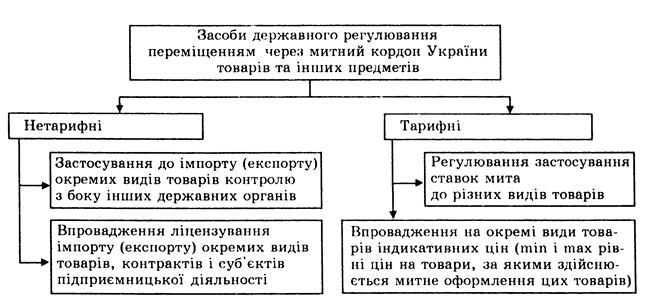

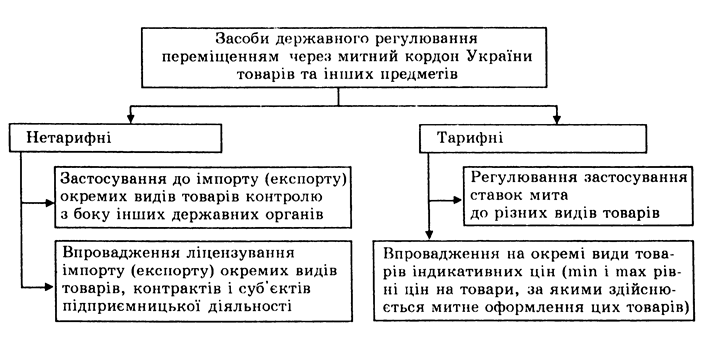

Діючим законодавством установлено, що товари та інші предмети, які переміщуються через митний кордон України, підлягають митному оформленню.

Митне оформлення товарів і їх пропуск можуть здійснюватися лише після сплати належних сум митних платежів або за умови надання митним органам у встановленому порядку відстрочення чи розстрочення їхньої сплати.

Митні платежі, які нараховуються за вантажною митною декларацією, справляється при кожному здійсненні митного оформлення товарів, окрім випадків, передбачених чинним законодавством[11].

Вантажно митна декларація містить необхідну інформацію для нарахування митних платежів й оформлена у митному відношенні підтверджує права й обов'язки зазначених у ВМД осіб щодо здійснення ними відповідних правових , фінансових та інших операцій .

За ВМД нараховуються в залежності від напрямку переміщення та застосування митного режиму:

- митні збори;

- мито ( ввізне або вивізне);

- акцизний збір;

- податок на додану вартість (ПДВ);

Нарахування платежів провадиться у графі 47 ВМД декларантами за ставками й у порядку, передбаченому чинним на момент її митного оформлення законодавством.

При сплаті суми платежів перераховуються в національну валюту України за офіційним курсом Національного банку України, встановленим на день подання ВМД до митного оформлення (ПДВ - на день митного оформлення)[11].

Сплата платежів провадиться шляхом їх перерахування за безготівковим розрахунком на рахунок митної установи, або внесення сум готівкою до каси митниці, або через каси банку «Аваль».

При безготівковому розрахунку сплатою вважається фактичне зарахування сум платежів на рахунок митниці.

Платниками митних платежів за ВМД є суб'єкти підприємницької діяльності — юридичні та фізичні особи, що здійснюють митне оформлення.

Об'єкти оподаткування визначаються чинним законодавством за кожним із видів платежів і застосовуються залежно від видів товарів, ставок, митних режимів тощо.

Пільги по сплаті платежів надаються лише у визначених законодавством випадках. При наданні пільг нарахування платежів у графі 47 ВМД провадиться «умовно» із зазначенням коду способу платежу «06».

При цьому у графі 36 ВМД зазначається код преференції з мита, акцизу чи ПДВ, а у графі 44 (розділ 7) — реквізити документів, на підставі яких надано пільги по кожному з видів платежів.

З метою контролю за правильністю нарахування та повнотою сплати митних платежів під час митного оформлення ВМД співробітники митних органів перевіряють правильність визначення:

— основи нарахування платежів;

— ціни товару;

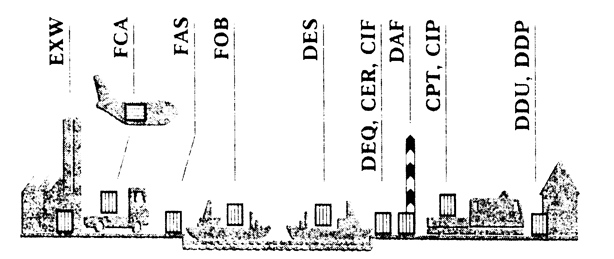

— умов поставки;

— коду згідно з УКТ ЗЕД;

— правомірності надання пільг тощо.

Для уникнення оподаткування суб'єкти підприємницької діяльності роблять спроби декларувати підакцизні товари кодами УКТ ЗЕД, які не підпадають під обкладення акцизним збором, або відносять товари, на які нараховуються значні ставки мита, до товарів з меншими ставками внаслідок невірного кодування або найменування товарів.

У випадках, коли виникають сумніви щодо правильності визначення найменування, коду або ціни товару, достовірності наданих як підтвердження підстави для надання пільг документів, митними органами проводиться відповідна експертиза з залученням спеціалістів відділів тарифів та вартості, митної лабораторії, Управління з верифікації сертифікатів при ДМСУ, експертів з інших організацій.

Нарахування ввізного мита та порядок заповнення графи 47, ВМД типу імпорт 40

В графі 47 імпортної ВМД, яка була оформлення підприємством ПТзІІ “Мастерфудз енд Еффем Україна” значаться такі види платежів:

010 - Митний збір за митне оформлення товарів та інших предметів;

Приклад розрахунку

Вид платежу 010 = Митна вартість Х Ставка за митне оформлення = 167139,94 Х 0.2% = 334,28 грн.

020 -Мито на товари, що ввозяться на територію України суб'єктами підприємницької діяльності ;

Приклад розрахунку:

Вид платежу 020 = Митна вартість Мито на даний товар=15446,938 – 0,5 EUR= 40590,07 грн.

028 - Податок на додану вартість з товарів, увезених на територію України суб'єктами підприємницької діяльності

Закон України "Про податок на додану вартість"

Єдиний збір, який справляється в пунктах пропуску через державний кордон України (див пункт 3.4);

003 - Митний збір за митне оформлення товарів та інших предметів у зонах митного контролю на територіях і в приміщеннях підприємств, що зберігають такі товари та інші предмети, чи поза робочим часом, установленим для митниці.

Митний збір за митне оформлення товарів – 20$= 106.42 грн.

Приклад нарахування платежів за даною ВМД типу ІМ 40

Основою для нарахування ввізного мита є:

— митна вартість товарів — при застосуванні адвалерної ставки ввізного мита;

— кількісні показники товарів відповідно до одиниць виміру товарів або кількісні характеристики товарів — при застосуванні специфічної ставки ввізного мита.

Порядок заповнення графи 47 ВМД при нарахуванні ввізного мита:

у першій колонці «Вид» зазначається код виду платежу:

020 — ввізне мито;

у другій колонці «Основа нарахування» зазначається:

— митна вартість товару, вказана в графі 45 ВМД, якщо застосовується адвалерна ставка;

— кількісний показник товару відповідно до одиниць виміру товарів (кількісна характеристика товару), визначений у відповідній графі ВМД, при застосуванні специфічної ставки;

у третій колонці «Ставка» зазначається розмір ставки ввізного мита, встановлений на даний вид товару діючим на момент митного оформлення ВМД законодавством (якщо розмір ставки ввізного мита дорівнює нулю, ставиться «О»);

у четвертій колонці «Сума» зазначається сума ввізного мита, що підлягає сплаті (якщо розмір ставки ввізного мита дорівнює нулю, ставиться «О»).

При нарахуванні ввізного мита за специфічними ставками специфічна ставка, зазначена в іноземній валюті, перераховується у валюту України за офіційним курсом Національного банку України, встановленим на день подання ВМД до митного оформлення.

День подання ВМД до митного оформлення фіксується посадовою особою митного органу, яка її прийняла, шляхом проставлення штампа «Під митним контролем» у графі «Д» ВМД і відповідними записами у справах митного органу;

у п'ятій колонці «Спосіб платежу» зазначається відповідний код способу сплати мита;

Заповнення графи 47 ВМД типу ІМ 40, яка була оформлена підприємством ”Укрпромінвест-Кондитер”

Митні збори. Порядок нарахування та стягнення

Митні збори — це додаткові збори, які стягуються з товарів, що ввозяться (вивозяться), за специфічні умови поставок та інші послуги, які надаються митницею (оформлення транспортних засобів, зберігання товарів під відповідальністю митниці та ін.).

Ст. 76 Митного кодексу України передбачено справляння митних зборів за митне оформлення транспортних засобів (у тому числі транспортних засобів індивідуального користування), товарів, спадщини, речей, які переміщуються через митний кордон України (в тому числі в міжнародних поштових відправленнях та вантажем), та інших предметів, а також за перебування їх під митним контролем.

За митне оформлення товарів та інших предметів у зонах митного контролю на територіях і в приміщеннях підприємств, що зберігають такі товари та інші предмети, чи поза робочим часом, установленим для митниці, і за зберігання товарів та інших предметів під відповідальністю митниці у випадках, коли передача їх на зберігання митниці згідно зі ст. 85 Митного кодексу України не обов'язкова, також справляються митні збори (ст. 77 Митного кодексу України).

Розміри ставок митних зборів встановлюються Кабінетом Міністрів України. Зараз діє Постанова Кабінету Міністрів України від 27.01.97 р. № 65 «Про ставки митних зборів» зі змінами та доповненнями (табл.6.). Звільнення від сплати митних зборів можливі лише на підставі відповідного рішення Кабінету Міністрів України[10].

Митні збори, які нараховуються за вантажною митною декларацією, справляються при кожному здійсненні митного оформлення товарів та інших предметів, за винятком випадків, передбачених «Порядком справляння митних зборів, які нараховуються за ВМД», зареєстрованим у Міністерстві юстиції України 14.07.98 р. за №443/2883).

Нарахування митних зборів проводиться у графі 47 ВМД у національній валюті України. Приклади подаються нижче.

Порядок заповнення графи 47 ВМД при нарахуванні митних зборів:

у першій колонці «Вид» зазначається код виду митного збору з класифікаторами видів та ставок митних зборів;

у другій колонці «Основа нарахування» зазначається:

— загальна митна вартість товарів, визначена в графі 12 ВМД, якщо митні збори нараховуються у відсотках від митної вартості;

— рядок прокреслюється, якщо застосовується фіксована ставка митних зборів;

— завізована підписом декларанта кількість годин роботи працівника митниці — при нарахуванні зборів за митне оформлення товарів та інших предметів у зонах митного контролю на територіях і в приміщеннях підприємств, що зберігають такі товари та інші предмети, чи поза робочим часом, установленим для митниці;

у третій колонці «Ставка» зазначається розмір ставки митних зборів, установленої згідно з Постановою Кабінету Міністрів України від 27.01.97 р. № 65 у залежності від митного режиму.

При нарахуванні зборів за перебування товарів та інших предметів під митним контролем, окрім розміру ставки, зазначається також кількість днів перебування їх під митним контролем, що враховується при нарахуванні митних зборів;

у четвертій колонці «Сума» зазначається сума митних зборів, що підлягає сплаті.

При нарахуванні митних зборів за фіксованими ставками фіксована ставка, зазначена в доларах США, перераховується у валюту України за офіційним курсом Національного банку України, встановленим на день подання ВМД до митного оформлення;

у п'ятій колонці «Спосіб платежу» зазначається відповідний код способу сплати митних зборів

Порядок стягнення ввізного (імпортного) мита

Товари та інші предмети, що ввозяться на митну територію України і вивозяться за її межі, підлягають обкладенню митом, якщо інше не передбачено законодавством.

Мито, що стягується митницею, являє собою податок на товари та інші предмети, які переміщуються через митний кордон України.

Обкладення митом товарів та інших предметів здійснюється в порядку та за ставками, встановленими Законом України «Про Єдиний митний тариф».

Єдиний митний тариф України (ЄМТ) — це систематизований звід ставок мита, яким обкладаються товари та інші предмети, що ввозяться на митну територію України або вивозяться за її межі[24].

Ввізне мито нараховується та стягується при здійсненні митного оформлення товарів та інших предметів, що ввозяться (імпортуються) за вантажною митною декларацією на митну територію України з метою вільного використання на цій території.

Митне оформлення і пропуск товарів можуть здійснюватися тільки після сплати ввізного мита, якщо інше не передбачено законодавством.

Ввізне мито диференційоване.

До товарів, що походять із тих країн, які разом з Україною входять до митних союзів або утворюють із нею спеціальні митні зони, і в разі встановлення будь-якого спеціального преференційного митного режиму відповідно до міжнародних договорів за участю України, застосовуються преференційні ставки Єдиного митного тарифу України. (Зараз преференційні ставки встановлені на рівні пільгових).

До товарів, що походять із тих країн або економічних союзів, які користуються в Україні режимом найбільшого сприяння або національним режимом, за винятком випадків ввезення товарів із тих країн, з якими укладені угоди про вільну торгівлю, застосовуються пільгові ставки Єдиного митного тарифу України[27].

Якщо не виконуються вищенаведені умови, то застосовуються повні ставки Єдиного митного тарифу.

В Україні застосовуються такі види мита:

— адвалерне — нараховується у відсотках до митної вартості (при цьому митна вартість визначається відповідно до ст.16 Закону України “Про Єдиний митний тариф”);

— специфічне — у встановленому грошовому розмірі на одиницю товару ;

— комбіноване — поєднує два попередні види митного обкладення;

На окремі товари й інші предмети може встановлюватися сезонне ввізне і вивізне мито (на термін до чотирьох місяців з моменту їх установлення) .

В окремих випадках, незалежно від інших видів, можуть застосовуватися специфічне, антидемпінгове або компенсаційне мита, визначення яких та процедура застосування подані в ст. ст. 11 —15 Закону України «Про Єдиний митний тариф».

Податок на додану вартість. Порядок нарахування та стягнення

Товари, що ввозяться (пересилаються) в Україну, оподатковуються податком на додану вартість у порядку та за ставками, встановленими Законом України від 03.04.97 р. №168/97-ВР.

Об'єктом оподаткування податком на додану вартість є операції з увезення (пересилання) товарів на митну територію України та отримання робіт (послуг), що надаються нерезидентами для їх використання або споживання на митній території України, в тому числі операції з ввезення (пересилання) майна за договорами оренди (лізингу), застави та іпотеки.

Платниками податку на додану вартість є суб'єкти підприємницької діяльності, в тому числі фізичні особи — підприємці без утворення юридичної особи, підприємства з іноземними інвестиціями та інші юридичні особи, що не є суб'єктами підприємницької діяльності, які ввозять (пересилають) товари на митну територію України або отримують від нерезидента роботи (послуги) для їх використання (споживання).

Базою оподаткування для товарів, що ввозяться (пересилаються) на митну територію України платниками податку, є договірна (контрактна) вартість таких товарів, але не менша за митну вартість, зазначену у ввізній митній декларації з урахуванням витрат на транспортування, навантаження, розвантаження, перевантаження та страхування до пункту перетину митного кордону країни, сплати брокерських, агентських, комісійних та інших видів винагород, пов'язаних із ввезенням (пересиланням) таких товарів, плати за використання об'єктів інтелектуальної власності, що належать до таких товарів, акцизних зборів, ввізного мита, а також інших податків та зборів (обов'язкових платежів), за винятком податку на додану вартість, що включається в ціну товарів (робіт, послуг) згідно з законами України з питань оподаткування (п.4.3 ст.4 Закону України «Про податок на додану вартість» від 03.04.97 р. №168/97-ВР).

Звільняються від оподаткування ПДВ операції з увезення (пересилання) на митну територію України товарів, передбачені пп. 5.1, 5.3 та 5.7 ст. 5 Закону України «Про податок на додану вартість» (наприклад, лікарські засоби, зареєстровані в Україні у встановленому законодавством порядку).

Звільнення від оподаткування ПДВ, передбачені пп. 5.1. та 5.5 ст. 5 Закону України «Про податок на додану вартість», не поширюються на операції з підакцизними товарами».

Код звільнення від сплати ПДВ зазначається у графі 36 ВМД.

Порядок нарахування. Сума податку на додану вартість розраховується за формулами:

а) на товари, що обкладаються митом та акцизним збором:

С пдв= (В+ С м+ Са) х П/100;

б) на товари, що обкладаються тільки митом:

С пдв = (В + См) х П/100;

в) на товари, що обкладаються тільки акцизним збором:

С пдв =(В + Са) х П/100;

г) на інші товари, що не підлягають обкладенню митом та акцизним збором:

С пдв = В х П/100,

де С пдв - сума ІІДВ; Са — сума акцизного збору; В — митна або договірна (контрактна) вартість; См — сума ввізного мита; П— ставка податку на додану вартість (20%).

Нарахування податку на додану вартість, що підлягає сплаті, провадиться в графі 47 ВМД та на додаткових аркушах до неї в такому порядку:

у першій колонці «Вид» зазначається шифр платежу 028 (податок на додану вартість);

у другій колонці «Основа нарахування» зазначається:

— сума, що включає: митну вартість товарів, наведену в графі 45 ВМД й обчислену в національній валюті України за курсом Національного банку України, що діяв на день митного оформлення митницею ВМД; мито на товари, що підлягають обкладенню митом; акцизний збір на товари, на які встановлено акцизний збір;

— якщо митна вартість менша, ніж договірна (контрактна), — сума, що включає: фактурну вартість товарів, наведену в графі 42 ВМД й обчислену в національній валюті України за курсом Національного банку України, що діяв на день митного оформлення митницею ВМД; мито на товари, що підлягають обкладенню митом; акцизний збір на товари, на які встановлено акцизний збір;

у третій колонці «Ставка» зазначається розмір ставки податку на додану вартість, встановлений чинним законодавством;

у четвертій колонці «Сума» зазначається та сума податку на додану вартість, що підлягає сплаті;

Приклад розрахунку ПДВ:

Розрахунок гр.47 податку на додану вартість, код платежу 028(ПДВ);

Товари, що не підлягають обкладенню митом та акцизним збором, розраховуються за такою формулою:

С пдв = В х П/100 = 457528.10 х 20%=91505.62

де

С пдв - сума ІІДВ;

В — митна або договірна (контрактна) вартість;

П— ставка податку на додану вартість (20%).

у п'ятій колонці «Спосіб платежу» зазначається відповідний код способу розрахунків.

За бажанням платника, при ввезенні на митну територію України товарів (крім підакцизних та таких, що входять до 1-24 товарних груп УКТ ЗЕД) можливе застосування вексельної форми розрахунків по ПДВ (п. 11.5 ст. 11 Закону України «Про податок на додану вартість» від 03.04.99 р. №168/97-ВР). У цьому випадку замість платіжного документа, що підтверджує сплату необхідних сум податку, до вантажної митної декларації додається податковий вексель, а сплата платежу провадиться в термін, зазначений у векселі (який не повинен перевищувати 30 днів з дня оформлення ВМД), на розрахункові рахунки податкових органів.

У триденний термін з дня оформлення ВМД векселі передаються векселедержателю — податковим органам — для контролю їх сплати.

Порядок застосування вексельної форми та вимоги до векселів у цьому випадку передбачені положеннями Закону України «Про податок на додану вартість» та Постанови Кабінету Міністрів України від 01.10.97 р. №1104 «Про затвердження Порядку випуску, обігу та погашення векселів, які видаються на суму податку на додану вартість при ввезенні (пересиланні) товарів на митну територію України» зі змінами та доповненнями[23].

ВИСНОВКИ І ПРОПОЗИЦІЇ

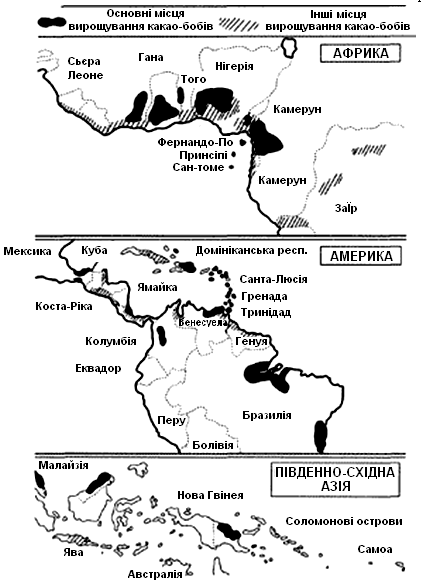

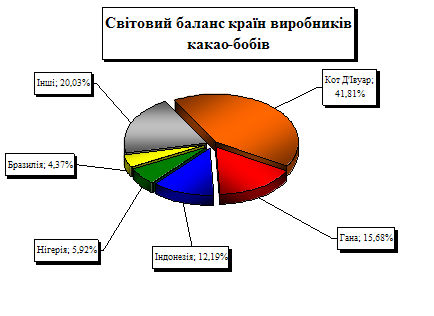

Усі знають шоколад і вживають його в будь-якому виді (цукерки, печиво із шоколадом, ізюм і горіхи в ньому ж і т.п.). У виробництві даної продукції центральне місце приділяється такій сировині, як какао-боби. Саме з какао-бобів одержують какао-олію і какао-порошок – основні компоненти для виробництва шоколадних продуктів і напою какао. На великий жаль, а може і, на щастя, Україна не наділена природними ресурсами необхідними для культивування дерев какао, тому потреби в сировині для виробництва вищезгаданих продуктів покриваються за рахунок імпорту.

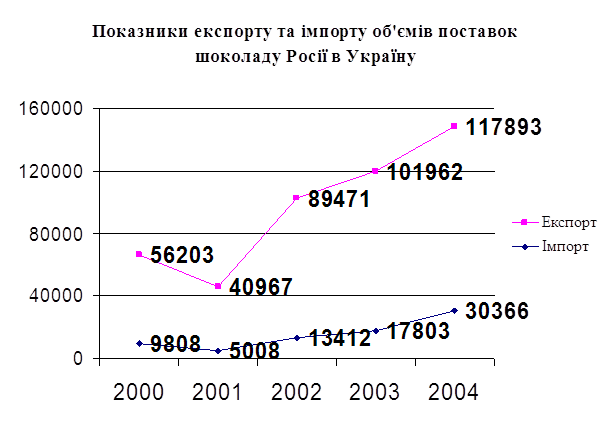

Імпорт в Україну какао-бобів за останні 6 років збільшився майже втроє, однак, складає менше 1% світового обсягу імпорту, що за кілька останніх років знаходиться на стабільному рівні – 2,2 млн. тонн. Споживання какао на душу населення в Україні з 1991/92 р. зросло майже на 125% і складає близько 0,5 кг, тоді як у традиційних країнах-споживачах какао цей показник набагато вище.

Проведена дослідна робота доводить, що какао-продукти, які виготовляються закордонними виробниками з імпортної какао-сировини, відповідають вимогам вітчизняних стандартів і нормативних документів. Наведені в роботі методики дослідження якості і випробування шоколаду, дають можливість запобігти надходженню на вітчизняний ринок недоброякісної та шкідливої продукції.

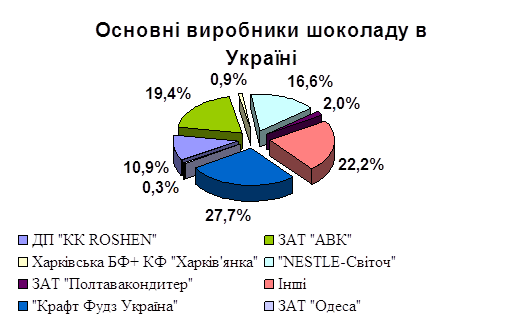

Підводячи підсумок, слід зазначити широкі перспективи для розвитку і досконалості вітчизняної кондитерської галузі, і зокрема, для виробництва шоколаду і какао-продуктів. Зріст обсягів експорту шоколаду і шоколадних продуктів указує також на широкі можливості збуту українського продукту за кордон. Крім того, іноземні інвестиції сприяють розвитку підприємств, хоча і ставлять їх у залежність від політики і стратегій і іноземних партнерів.

Мета даної роботи була класифікувати та визначити “№” групи та коди шоколадних продуктів за УКТЗЕД. Визначити особливості митного режиму для оформлення даних груп товарів (какао-продуктів), розглянути порядок митного контролю і митного оформлення за допомогою законодавчих актів та нормативних документів. Відмітити існуючи етапи і схеми переміщення товарів в режимі – імпорт. Детально розглянути і розрахувати нарахування платежів при ввозі та митному оформленні шоколаду (цукерок у вигляді батончиків “Снікерс”, “Марс”, “Мілкі Вей”, - виробництва ТОВ “Марс”, Росія) на митну територію України через Північну регіональну митницю, підприємством ПТзІІ “Мастерфудз енд Еффем Україна”.

Підводячи підсумок, слід зазначити що існуюча державна і митна система законодавчих актів і нормативних документів дійсно дає можливість контролювати і регулювати переміщення таких стратегічних з економічної точки зору товарів, як какао боби та какао-продукти. Вона не тільки стримує ввіз в Україну шоколаду та какао продуктів за допомогою митних платежів, мита, акцизних зборів, ПДВ, які нараховуються при митному оформленні даних товарів, та контролює якість і нешкідливість даних товарів і іх товарну відповідність, яку зазначено у ВМД.

Вірне визначення товарної позиції товару забезпечує не тільки вірне стягнення різного роду платежів, але і захист вітчизняного виробництва від впливу імпортної продукції.

Проаналізувавши класифікацію даного товару (шоколаду) можна сказати, що сировинні товари менше обкладаються митними платежами. В свою чергу готові до використання товари більше обкладаються митом і різними зборами.

На жаль, класифікація даних товарів за УКТЗЕД не є детальною і не описує всіх призначень і використання шоколаду та какао-продуктів у промисловості.

Класифікація товарів відповідно до “Української класифікації товарів зовнішньоекономічної діяльності” не досконала. УКТЗЕД не має власного детального тлумачення товарних позицій і властивостей різноманітних товарів і предметів, які переміщуються через митний кордон України.

Згідно «Соглашению о единой товарной номенклатуре внешне экономической деятельности (ТН ВЕД) содружества независимых государств (СНГ)» Наказ від 25.01.2002 товари по УКТЗЕД детально тлумачаться за ТНВЕД країн співдружності.

В УКТЗЕД зовсім не визначена роль шоколаду і какао-продуктів як вихідна або допоміжна (складова) сировина для фармацевтичної и косметичної галузей. Це видно з зазначеного у роботі переліку товарних кодів какао бобів та какао-продуктів.

На основі вищезазначених висновків можна внести наступні пропозиції.

1.З метою забезпечення більш жорсткого контролю за якістю шоколаду відповідним законодавчим органам переглянути нормативні стандарти на сировину та готову продукцію.

2.Підвищувати конкурентоспроможність шоколаду слід за рахунок покращення художнього рівня оформлення виробів, дизайну етикеток шоколаду.

6.Внести в Кримінальний кодекс України статтю, яка б передбачала кримінальну відповідальність за виготовлення, зберігання та реалізацію фальсифікованої продукції.

8.З метою ліквідації недоліків у організації і діяльності митних органів, у правовому забезпеченні доцільно було б здійснити наступне:

n необхідне подальше удосконалення законодавства та інших нормативних актів, що регламентують питання митної політики та її організації;

n слід удосконалити Митний кодекс У країни;

n доцільно чітко визначити у законодавстві статус митних органів, як органів правоохоронних, надати можливість їм займатися оперативно-пошуковою роботою. В практичному плані це повинно сприяти більш оперативному виявленні контрабанди.

9.Підвищення посадових окладів без сумніву буде сприяти усуненню таких негативних явищ у середовищі співробітників митних органів, як дрібні побори та хабарництво.

10.Слід кардинально вирішити питання про створення лабораторій безпосередньо в прикордонних митницях (це б дало змогу оперативніше проводити дослідження якості шоколаду).

11.Збільшити витрати на створення й обладнання прикордонних та внутрішніх митниць, забезпечити їх сучасними спеціальними технічними засобами митного контролю.

12.Слід розробити досконалішу систему фінансових гарантій при транзитних перевезеннях підакцизних товарів. Це б дало змогу підрозділам митної варти звільнитися від теперішньої роботи по супроводженню та охороні і займатися виявленням правопорушень на об’їзних шляхах.

13.Потрібно посилити пропаганду, роз’яснення митного законодавства серед юридичних та фізичних осіб. Потрібно в масових, а не лише в спеціальних засобах масової інформації висвітлювати необхідні нормативні акти та давати коментарі до них.

На наш погляд впровадження вищезгаданих пропозицій буде сприяти покращенню асортименту та якості шоколаду. Створення сучасної законодавчої нормативної бази шоколадної промисловості дозволить значно зменшити кількість фальсифікованої та контрабандної продукції. І лише тоді з’явиться можливість стабілізації економіки і українські виробники зможуть вийти на світовий ринок шоколаду.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ:

1.“Основи митного законодавства України”, С. Терещенко, київ, ЗАТ “Август”, 2001.

2.“Експорт, імпорт, транзит.” Митне оформлення товарів, О.В. Старцев, видавництво “Істина” 2001.

3.“Українська митниця: вчора , сьогодні , завтра.” Л. Деркач, документально-популярне видання, АТ “Книга” 2000р.

4.“Основи митної справи” начальний посібник, В.А. Аргунов, Ю.П. Соловков, П.В. Пашко, Державна митна служба України, Східна регіональна митниця 2000р.

5.Класифікація товарів відповідно до “Української класифікації товарів зовнішньоекономічної діяльності”.

6.Товарна номенклатура зовнішньоекономічної діяльності (ТН ЗЕД). Вид. друге. Москва, 1993.

7.Пояснення до Товарної номенклатури зовнішньоекономічної діяльності. Вид. перше. Т. І-УІ. Москва, 1993.

8.Наказ ДМСУ від 09.07.97 р. № 307 «Про затвердження Інструкції про порядок заповнення вантажної митної декларації».

9.Наказ ДМСУ від 30.01.98 р. № 40 «Про введення нових класифікаторів видів митних та інших платежів, видів митних послуг, звільнень від сплати митних та інших платежів».

10.Наказ ДМСУ від 23.06.98 р. № 363 «Про затвердження Порядку справляння митних зборів, які нараховуються за вантажною митною декларацією», зареєстрований у Міністерстві юстиції України 14.07.98 р. № 443/2883.

11. Наказ ДМСУ від 30.06.98р. № 380 «Про затвердження порядку заповнення граф вантажної митної декларації відповідно до митних режимів експорту, імпорту, транзиту, тимчасового ввезення (вивезення), митного складу, магазину безмитної торгівлі».

12. Постанова Кабінету Міністрів України від 27.01.97 р. № 65 «Про ставки митних зборів» (із змінами та доповненнями).

13. Постанова Кабінету Міністрів України від 09.06.97 р. № 574 «Про затвердження Положення про вантажну митну декларацію».

14. Закон України «Про Єдиний митний тариф» від 05.02.92 р.

15. Закон України «Про забезпечення санітарного та епідемічного благополуччя населення» від 24.02.94 р. № 4004-ХІІ (із змінами і доповненнями, внесеними Законами України від 17.12.96 р. № 607/96-ВР, від 11.09.97 р. № 331/97-ВР, від 18.11.97 р, № 642/97-ВР).

16. Постанова Кабінету Міністрів України від 05.10.98 р. № 1598 «Про затвердження Порядку визначення митної вартості товарів та інших предметів у разі переміщення їх через митний кордон України».

17. Закон Української РСР (із змінами та доповненнями) «Про зовнішньоекономічну діяльність» від 16.04.91 р. № 959-ХІІ.

18. Наказ ДМКУ «Про затвердження Положення про зону митного контролю» від 06.05.95 р. №198.

19. Наказ Головної державної інспекції з карантину рослин Мінсільгосппроду України від 25.09.96 р. № 72 на виконання Закону України «Про карантин рослин», прийнятого Верховною Радою України 30.06.93 р.

20. Накази ДМСУ від 26.06.99 р. № 393, від 08.12.99 р. № 771 та від 13.05.99 р. № 280.

21. Єдиний митний тариф України. Одеса: Інформ бізнес, 1994. 368 с.

22. Тези лекцій з основ митної справи / За ред. О.І. Корнейчука, І.Г. Бережнкжа, М.М. Іванюка. Хмельницький: Хмельницький учбовий центр, 1996.

23. Наказ ДМСУ N 240 Про затвердження Порядку заповнення та використання попереднього повідомлення від 24 квітня 1999 р.

24.ЗАКОН УКРАЇНИ № 468/97 Про державне регулювання імпорту сільськогосподарської продукції від 17.07.97.

25. Наказ N 782 Про затвердження Примірного положення про відділ тарифів та митної вартості і Порядків його роботи 2.12.1999 р.

26. Постанова КМУ N 323 Про затвердження Положення про порядок поставок і митного оформлення продукції за виробничою кооперацією підприємств і галузей держав-учасниць СНД від 18 травня 1994 р.

27. ЗВРУ № 2371-ІІІ 05.04.2001 Із змінами і доповненнями, від 12 липня 2001р.

28. Наказ ДМСУ N 69 Про внесення змін до Класифікатора видів податків, зборів та інших бюджетних надходжень від 6 лютого 2002 р.

29. Анникова Т.Ю. "Истинньїй вкус шоколада" // Кондитерское производство №3 2002 ст,24-25.

30. Лагода Т., Деревьяненко Е., КоваленкоТ. "Современное состояние украинского рьнка кондитерских изделий" // Продукти питання №21 2002

31. Кольцова Й. "Соло о шоколаде" // Спрос №3 (9) ст.46.

32. Петрович О. "Шоколад на любой вкус" // Продукты питання №21 2002ст. 14.

33. Сучкова Е. "Из нового сьірья шоколад" // Питание й общество №7 2002ст.18

34. Шиповская Й. "Шоколад, которьій мьі едим ...

может оказаться чем угодно, но не шоколадом" // Продукти питання №3 1999ст.12.

35. Проф-р, д-р. А. Бейтьен , “Лабораторная книга для химиков пищевой промышленности”, “Пищепромиздат” 1937 г. Москва. 1-я типография НКПС Трансжелдориздат.

36. І.В. Сирохман, “Товарознавство, крохмалю, цукру, меду, кондитерських виробів”, Київ видавництво “Вища проба” 1984 р.

37. И.М. Ройтер, А. А. Макаренкова, справочник «Сырье хлебопекарного, кондитерского и макаронного производства», Киев издательство «Урожай» 1988 г.

38. Г.Н. Кругляков, Г.В. Круглякова, «Товароведение продовольственных товаров», Минск издательство «Ураджай» 1999 г. Переиздано издательство-центр «Март» 2000 г.

39. Информационно- аналитический журнал «Агро перспектива» № 3(15) за 2001 г. ( Текущая конъюктура стр. 39-40), № 2 за 2000г. ( Аналитика : импорт стр.24-27)

40. Журнал «Обзор украинского ринка» № 2 за 2000 г. (Тема номера стр. 3-11).

41. ДСТУ 2633-94 Кондитерське виробництво, “ Терміни та визначення ” Київ, видавництво Держстандарт 1994 р.

42. ДСТУ 2630-94 Технологічні процеси кондитерської промисловості, “ Терміни та визначення ”, Київ, видавництво Держстандарт 1994 р.

43. ГОСТ 108-76 Какао-порошок, технические условия, издательство стандартов, Москва.

44. ГОСТ 5897-90 Изделия кондитерские, методы определения органолептических показателей качества, размеров, массы нетто и составных частей, издательство стандартов, Москва.

45. ГОСТ 5904-82 Изделия кондитерские , правила приемки, методы отбора и подготовки проб, издательство стандартов, Москва.

46. ГОСТ 5898-87 Изделия кондитерские, методы определения и щелочностикислотности, издательство стандартов, Москва.

Похожие работы

... ій - 21-30, кальцій - 5-10. У складі какеовели цих елементів в середньому в 3,2 разе більше. [2] 1.3. Законодавча база, що регламентує порядок митного оформлення какао-бобів та продуктів їх переробки при переміщенні через митний кордон України Україна не має власних ресурсів для покриття потреби в какао-бобах та продуктів їх переробки, тому змушена імпортувати їх. Дєяка частина імпорту ...

... України. До товарів, що імпортуються на територію України, застосовується національний режим сертифікації. Шоколад підлягає обов’язковій сертифікації, тому при переміщенні через митний кордон України шоколад повинен мати обов’язково сертифікат відповідності (додаток ). До засобів нетарифного регулювання відноситься також контроль державних органів: · експортний контроль · ...

... ) всі досліджувані зразки відповідають вимогам ДСТУ 4391:2005. Смак та запах зразків є властивим какао-порошку, без стороннього присмаку та запаху. Колір зразків №1, №2, №3 і №5 – коричневий, а зразок №4 має світло-коричневий колір (таблиця 2.2). Таблиця 2.2 – Результати дослідження органолептичних показників якості відповідно до ГОСТ 5897-90. Органолептичні показники Зовнішній вигляд Смак ...

0 комментариев