Навигация

ОРГАНІЗАЦІЯ РИЗИК МЕНЕДЖМЕНТУ

2. ОРГАНІЗАЦІЯ РИЗИК МЕНЕДЖМЕНТУ

Організація ризик-менеджменту являє собою систему заходів,, спрямованих на раціональне поєднання всіх його елементів в єдиній технології процесу управління ризиком.

Першим етапом організації ризик-менеджменту є визначення мети ризику і мети ризикових вкладень капіталу. Мета ризику — це результат, який необхідно отримати, їм може бути виграш, прибуток і т.п. Ціллю ризикових вкладень капіталу є отримання максимального прибутку.

Другим етапом в організації ризик-менеджменту.є отримання інформації про навколишнє оточення, яка необхідна для прийняття рішення на користь тієї або іншої дії. На основі аналізу такої інформації і з урахуванням цілей ризику можна правильно визначити імовірність настання події, в тому числі страхової події, виявити міру ризику і оцінити його вартість.

На третьому етапі організації ризик-менеджменту на основі інформації про навколишнє середовище, імовірністі, міри і величини ризику розробляються різні варіанти ризикового вкладення капіталу і проводиться оцінка їх оптимальності шляхом зіставлення очікуваного прибутку і величини ризику.

На четвертому етапі вибирають стратегію і прийоми управління ризиком, а також способи зниження міри ризику.

П'ятим етапом організації ризик-менеджменту є розробка про^. грами дій по зниженню ступеня ризику.

Шостим етапом є організація виконання цієї програми. .

Сьомим етапом є контроль виконання даної програми.

На восьмому етапі проводять аналіз і оцінку результатів обраного ризикового рішення.

3. ОСНОВНІ ПРАВИЛА РИЗИК-МЕНЕДЖМЕНТУ

1. Не можна ризикувати більше, ніж це може дозволити власний капітал.

2. Треба думати про наслідки ризику.

3. Не можна ризикувати багато чим ради малого.

4. Позитивне рішення приймається лише при відсутності сумніву.

5. При наявності сумнівів приймаються негативні рішення.

6. Не можна думати, що завжди існує тільки одне рішення можливо, є і інші.

Реалізація першого правила означає, що раніше, ніж ухвалити рішення про ризикове вкладення капіталу, фінансовий менеджер повинен:

1) визначити максимально можливий обсяг збитку по даному ризику;

2) зіставити його з обсягом капіталу, що вкладається;

3) зіставити його з усіма власними фінансовими ресурсами і визначити, чи не приведе втрата1 цього'Капіталу'до банкрутства даного інвестора.

4. СТРАТЕГІЯ РИЗИК-МЕНЕДЖМЕНТУ

Стратегія ризик-менеджменту — це мистецтво управління ризиком в невизначеній господарській ситуації, засноване на прогнозуванні ризику і прийомів його зниження. Стратегія ризик-менеджменту включає правила, на основі яких приймаються ризикове рішення і способи вибору варіанта рішення.

Правила — це основоположні принципи дії. У стратегії ризику-менеджменту застосовуються наступні правила:

1) максимум виграшу;

2) оптимальна імовірність результату;

3) оптимальна коливаність результату;

4) оптимальне поєднання виграшу і величини ризику.

Суть правила максимума виграшу полягає в тому, що з можливих варіантів ризиковмх вкладень вибирається варіант, який дає найбільшу ефективність результату (виграш, прибуток) при мінімальному або прийнятному для інвестора ризику.

Суть правила оптимальної імовірності результату полягає в тому, що з можливих рішень вибирається те, при якому імовірність результату є прийнятною для інвестора або задовольняє фінансового менеджера. На практиці застосування правила оптимальної імовірності результату звичайно поєднується з правилом оптимальної колива-ності результату.

Як уже вказувалося, коливаність показників виражається їх дисперсією, середнім квадратичним відхиленням і коефіцієнтом варіації. Суть правила оптимальної коливаності результату полягає в тому, що з можливих рішень вибирається те, при якому імовірності виграшу і програшу для одного і того ж ризикового вкладення капіталу мають невеликий розрив, або найменшу величину дисперсії, середнього квадратичного відхилення, варіації.

Суть правила оптимального поєднання виграшу і величини ризику полягає в тому, що менеджер оцінює очікувані величини виграшу І ризику (програшу, збитку) і ухвалює рішення вкласти капітал в той захід, який дозволяє отримати очікуваний виграш і уникнути великого ризику.

5. ПРИЙОМИ РИЗИК-МЕНЕДЖМЕНТУ

Прийоми ризик-менеджменту являють собою прийоми управління ризиком. Вони складаються із засобів розв'язання ризиків і прийомів зниження міри ризику. Засобами розв'язання ризиків є: уникнення їх, утримання, передача.

Уникнення ризику означає просте ухилення від заходу, пов'язаного з ризиком. Однак уникнення ризику для інвестора часто означає відмову від прибутку.

Утримання ризику — це залишення ризику за інвестором або на його відповідальності. Так, інвестор, вкладаючи венчурний капітал, зазделегідь упевнений, що він може за рахунок власних коштів покрити можливу втрату венчурного капіталу.

Передача ризику означає, що інвестор передає відповідальність за ризик комусь іншому, наприклад, страховій компанії.

Зниження міри ризику — це скорочення імовірності і об'єму втрат. Для зниження міри ризику застосовуються різні прийоми, найбільш поширеними з яких є диверсифікація, придбання додаткової інформації про вибір і результати, лімітування, самострахування, страхування, хеджування, придбання контролю над діяльністю в пов'язаних областях.

Диверсифікація є процесом розподілу капіталу між різними об'єктами вкладення, які безпосередньо не пов'язані між собою, найбільш обгрунтованим і відносно менше витратоємним способом зниження міри фінансового ризику.

Диверсифікація — це розсіювання інвестиційного ризику. Однак вона не може звести інвестиційний ризик до нуля. Це пов'язано з тим, що на підприємництво впливають зовнішні чинники, які не пов'язані з вибором конкретних об'єктів вкладення капіталу, отже, на них не впливає диверсифікація.

До зовнішніх чинників відносяться процеси, що відбуваються в економіці країни загалом, військові дії, зміна відсоткових ставок по депозитах, кредитах в комерційних банках і т.ін. Ризик, зумовлений цими процесами, не можна зменшити за допомогою диверсифікації.

Таким чином, ризик складається з двох частин: диверсифіци-руємого і недиверсифіцируємого ризику. Диверсифіцируємий ризик, званий ще несистематичним, може бути усунений шляхом його розсіювання, або диверсифікацією. Недиверсифіцируємий ризик, званий ще систематичним, не може бути зменшений диверсифікацією.

Інформація грає важливу роль в ризик-менеджменті. Фінансовому менеджеру часто доводиться ухвалювати ризикові рішення, коли результати вкладення капіталу не визначені і засновані на обмеженій інформації. Якби у нього була більш повна інформація, то він міг би зробити більш точний прогноз і знизити ризик. Це робить інформацію товаром, причому дуже цінним, інвестор готов заплатити за повну інформацію.

Вартість повної інформації розраховується як різниця між очікуваною вартістю якого-небудь вкладення капіталу, коли є повна інформація, і очікуваною вартістю, коли інформація неповна.

Лімітування — це встановлення ліміту, або граничних сум витрат, продажу, кредиту і т.ін. Лімітування є важливим прийомом зниження міри ризику, воно застосовується банками при видачі позик, при укладанні договорів і т.ін. Хозяйнуючими суб'єктами воно застосовується при продажу товарів в кредит, наданні позик і т.ін.

Самострахування являє собою децентралізовану форму створення натуральних і страхових (резервних) фондів безпосередньо в господарюючому суб'єктові. Ці фонди в залежності від мети призначення можуть створюватися в натуральній або грошовій формах.

Найбільш важливим і найпоширенішим прийомом зниження міри ризику є страхування ризику. Суть страхування виражається в тому, що інвестор хотів відмовитися від частини своїх прибутків, щоб уникнути ризику, або він готовий заплатити за зниження міри ризику до нуля.

Хеджування — це страхування ризиків від несприятливих змін цін на будь-які товарно-матеріальні цінності за контрактами і комерційними операціями, що передбачають постачання (продаж) товарів в майбутніх періодах.

Контракт, який служить для страховки від ризиків зміни курсів (цін), носить назву "хеджа". Господарюючий суб'єкт, що здійснює хеджування, називається "хеджером". Існують дві операції хеджування — хєджування на підвищення і хеджування на пониження.

Хеджування на підвищення, або хеджування купівлею, являє собою біржову операцію з купівлі термінових контрактів або опціонів. Хедж на підвищення застосовується в тих випадках, коли необхідно застрахуватися від можливого підвищення цін (курсів) у майбутньому. Він дозволяє встановити купівельну ціну набагато раніше, ніж був придбаний реальний товар.

Хеджування на пониження, або хеджування продажем — біржова операція з продажем термінового контракту. Хеджер, що здійснює хеджування на пониження, має намір здійснити в майбутньому продаж товару, і тому, продаючи на біржі терміновий контракт або опціон, він страхує себе від можливого зниження цін в майбутньому.

ВИСНОВОК

Ризик — це фінансова категорія. Тому на міру і величину ризику можна впливати через фінансовий механізм. Такий вплив здійснюється за допомогою прийомів фінансового менеджменту і особливої стратегії. У сукупності стратегія і прийоми утворюють своєрідний механізм управління ризиком, або ризик-менеджмент.

Об'єктом управління в ризику-менеджменті є ризик, ризикові вкладення капіталу і економічні відносини між господарюючими суб'єктами в процесі реалізації ризику, До цих економічних відносин відносяться відносини між страхувальником і страховщиком, позичальником і кредитором, між підприємцями (партнерами, конкурентами) і т.ін.

Суб'єкт управління в ризик-менеджменті — це спеціальна група людей (фінансовий менеджер, фахівець з страхування і інші), яка за допомогою різних прийомів і способів управлінського впливу здійснює цілеспрямоване функціонування об'єкта управління. Інформаційне забезпечення функціонування ризик-менеджменту складається з різного роду і виду інформації: статистичної, економічної, комерційної, фінансової і т.ін.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Герасимчук Н.С. и др. Инвестиционная сфера экономики.— К.: Наук, думка, 1992.— 72 с.

2. Гриньова В. М, Коюда В. О. Тлумачний словник економічних термінів: Навчальний пособник. — X.: Гриф, 2001. — 184 с.

3. Данілов О. Д., Івашина Г. М., Чумаченко О.Г. Інвестування: Навчальний пособник. — К.: «Видавничий дім «Комп'ютерпрес», 2001.-364с.

4. Идрисов А. Б., Картышев С. С., Постников А. В. Стратегическое планирование и анализ эффективности инвестиций. — М.: ИИ.Д «Филинъ», 1997.-272с.

5. Ковалев В. В. Методы оценки инвестиционных проектов. — М.: Финансы и статистика, 1998. — 144 с.

6. Крылов Э. И., Журавкова И. В. Анализ эффективности инвестиционной и инновационной деятельности предприятия: Учебное пособие. — М.: Финансы и статистика, 2001. —384с.

7. Мелкумов Я. С. Экономическая оценка эффективности инвестиций и финансирование инвестиционных проектов. — М.: ИКЦ «ДИС», 1997. - 160 с.

8. Пересада Л. А. Основы инвестиционной деятельности. — К.: ООО «Издательство Либра», 1996,— ЗАЛ с.

9. Савчук В. П., Прилипко С. И., Величко Э. Г. Анализ и разработка инвестиционных проектов. Учебное пособие.- К.: В; Эльга, 1999.- 304 с. 350

10. Смирнов Л. Л. Организация финансирования инвестиционных проектов. - ..Г.: АО «Консалтбанкир», 1993.- 84 с.

11. Четыркин Э. М. Методы финансовых и коммерческих расчетов. Г.: Дело, 1992. - 76 с.

Задача 1(вариант 26)

Провести оценку эффективности двух инвестиционных проектов А и Б, которые характеризуются определенными потоками платежей по годам, тыс, грн.

| Проект | Годы | ||||||

| I | 2 | 3 | 4 | 5 | 6 | 7 | |

| А | -100 | 150 | 50 | 150 | 200 | 200 | - |

| Б | -200 | -50 | 50 | 100 | 100 | 200 | 200 |

Учетная ставка процента равна 26%.

Определить чистый приведенный доход, срок окупаемости, рентабельность, сделать сравнительный анализ и выводы.

Ход решения

NPV=-К+ П/(1+e)1+…+ П /(1+e)n

ПО=К/ДП

ИД=Д/ПК

NPVA = -100/(1+0.29)1 + 150/(1+0.29)2 + 50/(1+0.29)3 + 150/(1+0.29)4 + +200/(1+0.29)5 + 200/(1+0.29)6 = -79.4 + 94.3 + 25 + 59.5 + 62.9 + 50 = =212.3 (тыс. грн.)

ПОА = 79,4/(291,7/5) = 79,4/58,34 = 1,4 (года)

Ид = 291,7/79,4 = 3,7

NPVБ = -200/(1+0,29)1 + -50/(1+0,29)2 + 50/(1+0,29)3 + 100/(1+0,29)4 + +100/(1+0,29)5 + 200/,(1+0,29)6 + 200/(1+0,29)7 = -158,7 + 31,4 + 25 + 39,7 + 31,4 + 50 + 40 = -4 (тыс. грн.)

ПОБ = 190,1/(186,1/5) = 190,1/37,22 = 5 (лет)

ИДБ =186,1/190,1 = 0,9

Вывод: рассчитав чистый приведенный доход, срок окупаемости, индекс доходности по проектам, можно сказать о том, что проект А выгоднее, чем проект Б. Потому что чистый приведенный доход по проекту А 216,3 тыс. грн. больше, чем по проекту Б, срок окупаемости меньше, чем по проекту Б, а также индекс доходности по проекту А выше.

Задача 2

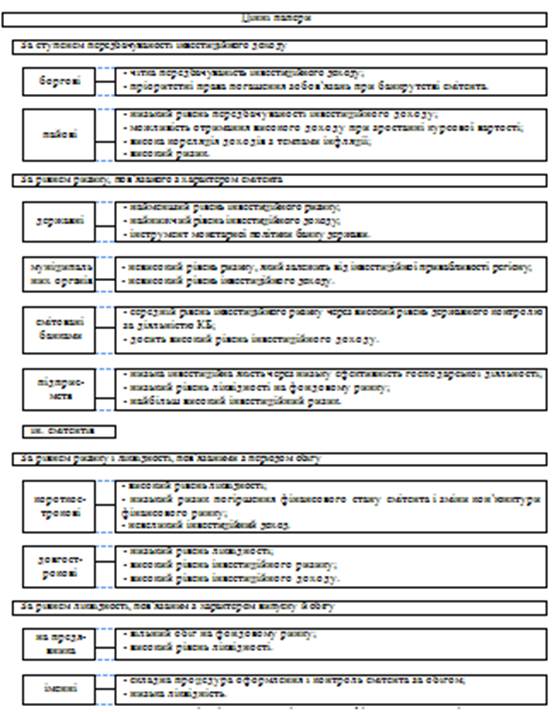

Необходимо инвестировать временно свободные денежные средства сроком на 2 года с тем, чтобы в конце получить сумму равную 1260000 грн. На рынке доступно 2 вида финансовых инструментов - дисконтные облигации сроком обращения 1 год и 3 года (номинальная стоимость 126 грн.). Текущая цена годичных облигаций составляет 100.8 грн., трехгодичных – 64.5 грн. Доходность как одного, так и другого вида облигаций составляет 25 %.

Определить необходимую сумму инвестиций при неизменности ставок доходности в течение всего срока инвестирования.

Рассмотреть также случаи: снижение ставок доходности через год до 20 % годовых, повышение ставок доходности через год до 30 % годовых..

Сделать выводы и предложения по выбору финансовых инструментов инвестирования.

Ход решения

Если учитывать, что процентные ставки не изменяются, то обе облигации для инвестора совершенно эквивалентны, эта сумма составляет:

1260000/(1+0,25)2 = 1260000/1,56 = 807692,3(грн.)

Выбрав годичные облигации:

1 год: 807692,3*(1+0,25) = 1009615,4 (грн.)

2 год: 1009615,4*(1+0,25) = 1262019,25 (грн.)

При выборе трехгодичных облигаций к концу 2-го года их цена:

126/(1+0,25) = 100,8 (грн.)

На 807692,3 грн. можно приобрести

807692,3/64,5 = 12522 (шт.)

Продажа через два года по цене 100,8 грн. прибыль

100,8 * 12522 = 1262217,6 (грн.)

Снизив процентные ставки через год на 20% годовых:

Годичные облигации:

807692,3*(1+0,25)*(1+0,2) = 1211538,45 (грн.)

Трехгодичные облигации:

126/(1+0,2)*12522 = 1314810 (грн.)

Увеличив процентные ставки через год до 30% годовых:

Годичные облигации:

807692,3*(1+0,25)*(1+0,3) = 1312499,9 (грн.)

Трехгодичные облигации:

126/(1+0,3)*12522 = 97*12522 = 1214634 (грн.)

Вывод: таким образом, можно сделать вывод, что наиболее целесообразно будет инвестировать 50% средств в годичные облигации (1615384,6 грн.) и 50% в трехлетние (1615384,6 грн. или 6261 штук). В этом случае при изменениях ставок доходности цель инвестирования (получить 1260000 грн.) будет достигнута.

Похожие работы

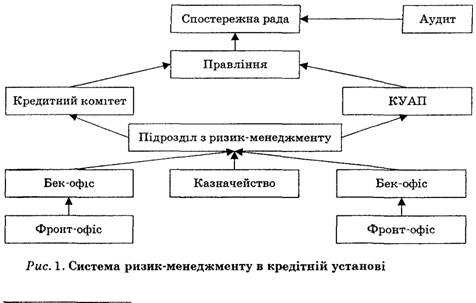

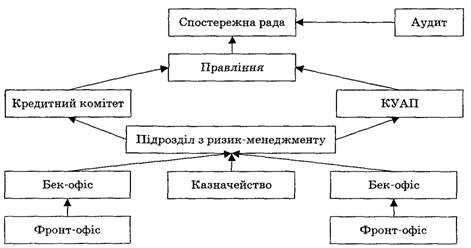

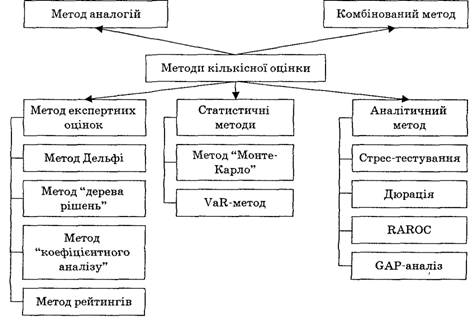

... в облікові регістри первинних документів. 2. Контроль за дотриманням встановлених обмежень і вимог. 3. Визначення суми резервів на покриття потенційних втрат за активними операціями. Механізм становлення системи ризик-менеджменту передбачає 3 етапи: Перший етап — підготовчий: формалізація системи бізнес-процесів банку; опис процедури контролю та прийняття рішень; складання карт ризиків за пі ...

... доцільно вдосконалити сукупність функцій, покладених на відділи (управління, департаменти) ризику для розвитку інтегральних систем оцінки банківського ризику. 2. Діагностика діяльності ДЕЗ УкрНДІВЕ 2.1 Загальна характеристика підприємства Дослідно-експериментальний завод створений наказом № 389 від 14.12.1962 р. по Міністерству паливної промисловості СРСР. У середині 70-х років завод був ...

... млн. американських працівників Країна розміщення штаб-квартири компанії Частка американських службовців, % Великобританія 20 Канада 19 Японія 11 Німеччина 10 Нідерланди 8 Франція 7 Інші країни 25 У системі м/н менеджменту виділяють 5 варіантів «фірмових» підходів м/н компанії до формування культури і кадрової політики: -домінуючий стиль штаб-квартири і перенесення його ...

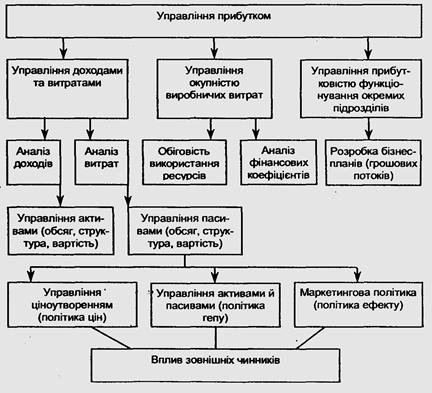

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

0 комментариев