Навигация

Аналіз ефективності комерційної діяльності ПП «Монолит Пласт» по оптовому збуту сантехнічної продукції будівельним компаніям та в роздрібну торгівлю

2.2 Аналіз ефективності комерційної діяльності ПП «Монолит Пласт» по оптовому збуту сантехнічної продукції будівельним компаніям та в роздрібну торгівлю

Аналіз ефективності комерційної діяльності підприємства оцінюється в процесі економічної діагностики фінансово-економічного стану підприємства і керування його фінансами, яка проводиться на основі його фінансових звітів [15].

Метою фінансових звітів є структурована економічна інформація про фінансовий стан, результати діяльності і зміни у фінансовому стані підприємства, що є корисної для широкого кола користувачів у прийнятті ними економічних рішень.

З 1 січня 2000 р. на підприємствах України незалежно від форм власності (крім банків і бюджетних установ) впроваджені основні форми фінансової звітності, що відповідають міжнародним стандартам, і використовуються при розрахунках фінансового стану підприємства й акціонерного капіталу :

Форма №1 “Баланс” – звіт про фінансовий стан, що відображає активи, зобов'язання і капітал підприємства на встановлену дату [16].

Форма №2 “Звіт про фінансові результати”, що містить дані про доходи, витрати і фінансові результати діяльності підприємства за звітний і попередній періоди [17].

У табл. А.1 Додатку А приведені баланси підприємства ПП „Монолит Пласт” за 2004 - 2006 роки, у табл.Б.1 Додатку Б - звіти про фінансові результати за 2004 - 2006 роки.

Фінансовий аналіз є суттєвим елементом фінансового менеджменту і аудиту. Практично всі користувачі фінансових звітів підприємства використовують методи фінансового аналізу для прийняття рішень.

Методика фінансового аналізу передбачає:

аналіз фінансових результатів діяльності підприємства;

аналіз фінансового стану підприємства;

аналіз ефективності фінансово-господарської діяльності підприємства.

Основна мета фінансового аналізу – це визначення показників відображаючих наявність, розміщення, використання фінансових ресурсів і пошук резервів покращання фінансових результатів і фінансового стану підприємства.

Фінансовий аналіз є прерогативою вищої ланки управлінських структур підприємства, спроможних впливати на формування фінансових ресурсів і на потоки грошових кошів.

Основними функціями фінансового аналізу є:

- об’єктивна оцінка фінансового стану, фінансових результатів, ефективності і ділової активності підприємства;

- визначення факторів та причин досягнутого стану і одержаних результатів;

- підготовка і обґрунтування приймаємих управлінських рішень в області фінансів;

- визначення і мобілізація резервів покращання фінансового стану і фінансових результатів, підвищення ефективності господарської діяльності підприємства.

Фінансовий аналіз базується на даних бухгалтерської звітності: форма № 1 “Баланс підприємства”, форма № 2 ”Звіт про фінансові результати та їх використання”.

Практика фінансового аналізу виробила основні методи читання фінансових звітів:

Горизонтальний аналіз – порівняння з показниками минулого періоду.

Вертикальний аналіз – визначення структури підсумкових фінансових показників.

Трендовий аналіз – порівняння кожного показника звітності з показниками минулих періодів і визначення тренда тобто основної тенденції динаміки показника.

Аналіз фінансових коефіцієнтів – відносне порівняння показників звітності (коефіцієнти ліквідності, фінансової стійкості, рентабельності, ділової активності).

Факторний аналіз – визначення впливу чинників на результативний показник методами класичного факторного аналізу (метод ланцюгових підстановок, метод абсолютних та відносних різниць).

Для кращого розуміння і аналізу досліджуваних статистичних даних, їх потрібно систематизувати, побудувавши хронологічні ряди, які називаються рядами динаміки або часовими рядами.

Кожний ряд динаміки складається з двох елементів [2]:

1) періодів або моментів часу, до яких відносяться рівні ряду(t);

2) статистичних показників, які характеризують інтенсивності рівнів

ряду(Y).

У процесі аналізу рядів динаміки обчислюють і використовують наступні аналітичні показники динаміки: абсолютний приріст, темп зростання, темп приросту і абсолютне значення одного проценту приросту. Обчислення цих показників ґрунтується на абсолютному або відносному зіставленні між собою рівнів ряду динаміки. Рівень, який зіставляється, називають звітним, а рівень, з яким зіставляють інші рівні – базисним. За базу зіставлення приймають початковий (перший) рівень ряду динаміки. Якщо кожний наступний рівень зіставляють з попереднім, то отримують ланцюгові показники динаміки, а якщо кожний наступний рівень зіставляють з рівнем, що взятий за базу зіставлення, то одержані показники називають базисними .

Абсолютний приріст обчислюється як різниця між звітним і базисним рівнями і показує, на скільки одиниць підвищився чи зменшився рівень порівняно з базисним за певний період часу. Він виражається в тих же одиницях виміру, що й рівні динаміки.

![]() або

або ![]() (2.1)

(2.1)

де yi – звітний рівень ряду динаміки; yi-1 – попередній рівень ряду динаміки;

y1 – початковий рівень ряду динаміки.

Темп зростання обчислюється як відношення зіставлюваного рівня з рівнем, прийнятого за базу зіставлення, і показує, у скільки разів (процентів) зрівнюваний рівень більший чи менший від базисного.

![]() або

або ![]() (2.2)

(2.2)

Темп приросту визначається як відношення абсолютного приросту до абсолютного попереднього або початкового рівня і показує, на скільки процентів порівнювальний рівень більший або менший від рівня, взятого за базу порівняння.

![]() або

або

![]() (2.3)

(2.3)

Абсолютне значення одного проценту приросту визначається шляхом ділення абсолютного приросту на темп приросту за один і той же період.

![]() (2.4)

(2.4)

Середній абсолютний приріст визначається як середня арифметична проста з ланцюгових приростів за певні періоди і показує, на скільки одиниць в середньому змінився рівень порівняно з попереднім.

![]() (2.5)

(2.5)

Середній темп зростання розраховується за формулою середньої геометричної:

![]() (2.6)

(2.6)

Середній темп приросту визначається як різниця між середнім темпом зростання одиницею (якщо середній темп зростання вигляді коефіцієнта), бо 100 (якщо він у процентах)

![]() (у вигляді коефіцієнтів); (2.7)

(у вигляді коефіцієнтів); (2.7)

![]() (у вигляді процентів).

(у вигляді процентів).

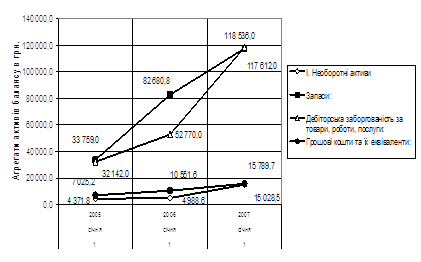

Аналіз результатів первинної статистичної обробки балансових звітів підприємства ПП “Монолит Пласт” за 2004 –2006 роки, наведених в табл. А.1 – А.3 Додатку А , показує (рис.2.1):

- валюта активів балансу у 2005 році зросла на + 95,3 % відносно рівня 2004 року, а у 2006 році ще зросла на + 76,8 % відносно рівня 2005 року, таким чином валюта балансу за два роки зросла з 77,3 тис.грн.. до 267,0 тис.грн..;

- необоротний капітал (основні фонди) підприємства займають невелику долю 3,5 – 5,7 % в валюті балансу, тобто підприємство – чисто торгівельне, а основні фонди – це нестаціонарні склади та офісне обладнання.

- динаміка структурної долі грошових коштів характеризується зниженням з рівня 9,0% (2004) до рівня 7,0% (2005) та падінням до 5,9 % у 2006 році;

- динаміка структурної долі запасів характеризується зростанням у 2005 році з рівня 43,7 %(2004) до рівня 54,8 %(2005) та поступовим падінням до рівня 44,1 % у 2006 році;

- динаміка структурної долі дебіторської заборгованості характеризується падінням у 2005 році з рівня 41,6 %(2004) до 34,1 % (2005) та нарощуванням до рівня 44,4 % у 2006 році;

Таким чином, для 2006 року для активів підприємства характерні процеси практично повного використання грошових коштів підприємства, при цьому 44,4 % активів займає дебіторська заборгованість за реалізовану продукцію, а 44,1 % активів – запаси, тобто розвиток підприємства залежить від надходження коштів від реалізації для придбання в запаси наступної партії продукції.

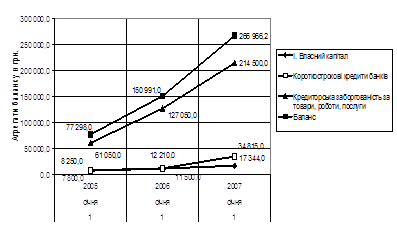

Як показано графіками рис.2.2 основними джерелами ресурсів підприємства ПП “Монолит Пласт” є кредиторська заборгованість та позичені кредитні кошти банків, власний капітал займає долю не більше 1% в пасивах джерел.

Рис.2.1. Динаміка основних агрегатів активів балансу ПП “Монолит Пласт” у 2004 – 2006 роках

Рис.2.2 Структура та динаміка пасивів джерел ресурсів в ПП “Монолит Пласт”

Аналіз доходів та витрат на підприємстві ПП “Монолит Пласт” проводився з використанням звітів про фінансові результати (форма №2, Додаток Б) та декларацій про податок на прибуток (Додаток В).

Аналіз результатів первинної статистичної обробки звітів про фінансові результати підприємства ПП “Монолит Пласт” за 2004 –2006 роки, наведених в табл. Б.1 – Б.3 Додатку Б , показує :

а) джерелом доходів підприємства ПП “Монолит Пласт” є тільки результати основної діяльності по оптовому перепродажу куплений товарів з мінімальною націнкою;

б) джерелами витрат підприємства ПП “Монолит Пласт” є: матеріальні витрати на покупку товарів та продукції на продаж;

в) чистий дохід підприємства у 2006 році зріс відносно 2004 рокуз рівня 159,2 тис.грн. (2004) до 501,6 млн.грн., тобто на +215,0%.

д) обсяги валюти баланса підприємства у 2006 році відносно рівня 2004 року зросли з рівня 77,3 тис.грн.. до рівня 267,0 тис.грн.., тобто на +246,7%. Таким чином темп приросту чистого валового доходу підприємства нижче темпу приросту валюти балансу, що свідчить проекстенсивний шлях росту підприємства.

е) підприємство – прибуткове, але суми чистого прибутку після оподаткування становлять 2600 – 5900 грн., що є незначним на рівні валових доходів від реалізації більше 0,5 млн.грн../рік, але є достатніми для рівня вкладеного статутного капітала в 500 - 2000 грн.

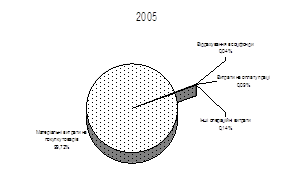

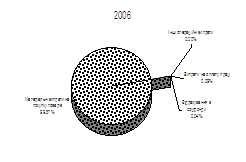

На рис.2.3 наведені результати аналізу структури витрат підприємства ПП “Монолит Пласт”, які показують, що матеріальні витрати займають долю 99,5 – 99,7 % в собівартості діяльності підприємства, тому основне управління доходами та витратами підприємства повинно виконуватися на рівні цінової стратегії між цінами покупки та продажу товарів.

Рис. 2.3 Динаміки структури витрат в ПП “Монолит Пласт” в 2005 – 2006 роках

У процесі виробничо-господарської діяльності підприємств постійно здійснюється кругообіг коштів. Вкладення коштів у виробництво з метою виготовлення товарів і отримання виручки від їх продажу характеризує кругообіг коштів підприємств. Забезпечення грошових надходжень, які потрібні для відшкодування витрат виробництва й обігу, своєчасне виконання фінансових зобов’язань перед державою, банками та іншими суб’єктами господарювання, формування доходів і прибутку є найважливішою стороною діяльності підприємств[2]

Виробничі фонди – це матеріальні й грошові засоби, які знаходяться у розпорядженні підприємства з метою забезпечення функціонування процесу виробництва й обігу[ 6 ].

Основні виробничі фонди (ОВФ) – це сукупність засобів праці, які протягом тривалого періоду функціонують у сфері виробництва в незмінній натуральній формі й переносять свою вартість на виготовлений продукт частинами ( в міру зношування) протягом ряду кругообертів. Основні виробничі фонди – головна складова частина національного капіталу підприємств.

Другу частину виробничих фондів складають оборотні виробничі фонди (ОбВФ) – це ті виробничі фонди , які повністю споживаються протягом виробничого циклу. Їхня вартість повністю переноситься на готовий продукт. Елементами оборотних фондів є:

предмети праці – сировина, основні і допоміжні матеріали, паливо, електроенергія та інше;

незавершене виробництво;

- малоцінні засоби праці та швидкозношувальні інструменти;

Фонди обігу підприємства ( ФО) – включають у себе грошові засоби підприємства і ще не реалізовану продукцію. Фонди обігу разом з оборотними виробничими фондами складають оборотні засоби підприємства (ОЗП) :

ОЗП = ФО + ОбВФ (2.7)

За джерелами формування оборотні засоби підприємства поділяються на власні ( оборотна частка капіталу ) та запозичені . Фонди підприємства (фірми) перебувають у постійному русі, вони переходять зі сфери обігу до сфери виробництва, потім знову до сфери обігу, тобто здійснюють рух по колу :

придбавши через купівлю-продаж засоби праці та предмети праці ;

здійснивши набір робочої сили;

підприємство організовує процес виробництва та випуску продукції;

після її реалізації йому повертаються авансовані гроші;

одержані від реалізації гроші знову спрямовуються на заміщення використаних засобів та на оплату праці;

Таким чином , кругооборот фондів здійснюється не один раз , а повторюється один за одним, поки існує підприємство(фірма). Звідси – кругооборот виробничих фондів узятий як процес, що періодично й безперервно повторюється, називається оборотом фондів, а засоби, які в різних формах приймають участь в обороті фондів – називаються оборотним капіталом(оборотними коштами).

Склад оборотних коштів – це сукупність окремих елементів оборотних виробничих фондів і фондів обігу. Структура оборотних коштів – це питома вага вартості окремих статей оборотних виробничих фондів і фондів обігу в загальній сумі оборотних коштів.

Оборотні кошти підприємства класифікуються за трьома ознаками :

1) залежно від участі їх у кругообігу коштів;

2) за методами планування, принципами організації та регулювання;

3) за джерелами формування.

Відповідно до першої ознаки оборотні кошти поділяються на оборотні кошти, авансовані в оборотні виробничі фонди, та оборотні кошти, авансовані у фонди обігу.

Такий розподіл оборотних коштів зумовлений наявністю в кругообігу коштів двох самостійних сфер – сфери виробництва і сфери обігу. Що більше питома вага оборотних коштів, розміщених у сфері виробництва, то ефективніше використовується оборотний капітал. Залежно від методів планування оборотні кошти поділяються на нормовані ( розмірені у часі та у обсягах) та ненормовані.

Необхідність розподілу оборотних коштів на нормовані та ненормовані випливає з економічної доцільності досягнення найліпших результатів за найменших затрат. Установлення нормативів за окремими статтями оборотних коштів уможливлює забезпечення безперервної діяльності підприємства за умови оптимальних виробничих запасів, розмірів незавершеного виробництва, залишків готової продукції .

До нормованих оборотних коштів належать оборотні кошти у виробничих запасах, незавершеному виробництві та витратах майбутніх періодів, у залишках готової продукції на складах підприємств.

Ненормовані оборотні фонди включають фонди обігу за винятком готової продукції на складі.

В табл.2.2 наведена структура та динаміка активів балансу ПП «Монолит Пласт» за 2003 – 2005 роки.

Таблиця 2.2

Динаміка та структура активів балансу ПП “Монолит Пласт”

В табл.2.3 наведена динаміка джерел формування оборотних коштів підприємства ПП “Монолит Пласт”:

Таблиця 2.3

Джерела формування оборотних коштів підприємства

Як показує аналіз структурних даних табл.2.2 – 2.3:

а) Оскільки власний капітал ПП “Монолит Пласт” не імобілізований в необоротних коштах (використовується система орендованих складів чи торгівля «з колес»), джерелами оборотних коштів підприємства є як оборотний власний капітал так і короткострокові банківські кредити та кредиторська заборгованість , тобто комерційні кредити;

в) Оборотні кошти підприємства представлені в матеріальній формі у вигляді запасів товарів на складі (45-50%) та у грошовій формі у вигляді дебіторської заборгованості за реалізовані товари (45-50%) та суми готівкових грошей в касі та на розрахунковому рахунку в банку (5,0 –6,0%);

Структура оборотних коштів та джерел їх ресурсів є характерною для оптових торгових підприємств без значних основних фондів, джерела оборотних коштів дуже нестійкі і банкрутозагрозливі, що потребує дуже чіткого управління строками управління погашенням дебіторської заборгованості та строками зобов’язань по погашенню кредиторської заборгованості.

Економічний аналіз впливу нормування оборотних коштів на фінансову стійкість підприємства проводиться оперативним розрахунком абсолютних показників фінансової стійкості (коефіцієнту покриття запасів оборотними коштами) вартість запасів (З) порівнюється з послідовно поширюваним переліком таких джерел фінансування [5]:

власні оборотні кошти (НВОК);

власні оборотні кошти і довгострокові кредити та позики (НВОК + Дп);

власні оборотні кошти, довго- та короткострокові кредити і позики

(НВОК + Дп + ДФЗ).

Відповідно до забезпеченості запасів згаданими варіантами фінансування можливі чотири типи фінансової стійкості [5].

1. Абсолютна стійкість - для забезпечення запасів (З) достатньо власних оборотних коштів; платоспроможність підприємства гарантована:

З < НВОК

2. Нормальна стійкість – для забезпечення запасів крім власних оборотних коштів залучаються довгострокові кредити та позики; платоспроможність гарантована:

З < НВОК+Дп (2.8)

3. Нестійкий фінансовий стан – для забезпечення запасів крім власних оборотних коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики; платоспроможність порушена, але є можливість її відновити:

З < НВОК + Дп + ДФЗ (2.9)

4. Кризовий фінансовий стан – для забезпечення запасів не вистачає “нормальних” джерел фінансування; підприємству загрожує банкрутство:

З > НВОК + Дп + ДФЗ (2.10)

Забезпеченість запасів джерелами формування є сутністю фінансової стійкості, її зовнішнім проявом, а наслідком є платоспроможність (ліквідність).

В табл.2.4 – 2.5 наведені результати оперативного розрахунку ступені покриття нормованих запасів в оборотних активах джерелами ресурсів.

Таблиця 2.4

Агреговані статті балансу ПП “Монолит Пласт”

Як показують результати розрахунків в табл.2.5 в ПП “Монолит Пласт” відсутнє фінансове управління нормуванням оборотних активів, що приводить до постійно-кризового стану покриття нормованих оборотних коштів (запасів) при повній відсутності власного оборотного капіталу.

Таблиця 2.5

Результати розрахунку стійкості ПП “Монолит Пласт” по покриттю запасів

В табл. Д.1- Д.4 Додатку Д наведені алгоритми розрахунків показників фінансової діяльності підприємства [11] з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності”.

Платоспроможність підприємства – це здатність підприємства впевнено сплачувати всі свої боргові зобов’язання згідно з встановленими строками або відповідно до договірних умов[13], визначається системою показників ліквідності оборотних активів балансу. Знаменник в усіх наведених показників один і той самий – поточні пасиви, тобто термінові невідкладні зобов’язання.

Показники ліквідності характеризують здатність фірми виконувати свої поточні (короткострокові) зобов’язання за рахунок поточних активів.

Коефіцієнт загальної ліквідності (Кл.заг.) (коефіцієнт покриття) – це відношення поточних активів (Апот) до поточних зобов’язань (Зпот):

![]() , (2.11)

, (2.11)

де : ![]() - поточні активи балансу (Форма 1 строка 260);

- поточні активи балансу (Форма 1 строка 260);

![]() - поточні зобов'язання балансу ( Форма 1 строка 620);

- поточні зобов'язання балансу ( Форма 1 строка 620);

Цей результат співвідноситься з одиницею і показує, скільки грошових одиниць поточних активів припадає на одну грошову одиницю поточних зобов’язань.

При Кл.заг.<2 вважається, що платоспроможність підприємства невисока існує певний фінансовий ризик. Співвідношення 2:1 вважається нормальним, але для деяких сфер бізнесу воно може коливатись від 1,2 до 2,5 [14].

Коефіцієнт термінової ліквідності (Кл.терм.) – це відношення активів високої ліквідності (Алікв) до поточних зобов’язань:

![]() , (2.12)

, (2.12)

де : Алікв - активи високої ліквідності = поточні активи – запаси ( Форма 1 строки (260-100-110-120-130-140-150);

Коефіцієнт абсолютної ліквідності (Кл. абс.) характеризується відношенням грошових засобів та коротк. цінних паперів (Г,Цп) до поточних зобов’язань:

![]() , (2.13)

, (2.13)

де : Г,Цп – грошові засоби та короткострокові цінні папери (Форма 1 строки (230+240)) ;

Значення цього коефіцієнта є достатнім, якщо він перевищує 0,2 – 0,25 [14].

Співвідношення короткострокової дебіторської та кредиторської заборгованостей – показує наскількі термінові надходження від боржників до підприємства відповідають терміновим вимогам кредиторів до підприємства:

![]() , (2.14)

, (2.14)

де : Здеб – короткострокова дебіторська заборгованість (Форма 1 строки (160+170+180+190+200+210));

Зкред – короткострокова кредиторська заборгованість(Форма 1 строки (520+530+540));

Значення цього коефіцієнту є сприятливими , якщо він перевищує 1,25[14].

В табл.Е.1 - Е.5 Додатку Е наведені результати розрахунків коефіцієнтів діяльності підприємства за алгоритмами , наведеними в табл.Д.1 – Д.4 Додатку Д.

Аналіз результатів вторинної (коефіцієнтної) статистичної обробки балансових звітів та звітів про фінансові результати діяльності ПП “Монолит Пласт” за 2003 – 2005 роки, наведений в табл. Е.1 – Е.5 Додатку Е та на рис.2.4 – 2.7.

Рис.2.4 Динаміка показників ліквідності балансу ПП „Монолит Пласт”

Аналіз графіків, наведених на рис.2.4 показує, що у ПП “Монолит Пласт”:

- у 2004-2006 роках рівень загальної ліквідності наближався до нижньої межі нормативного діапазону, але так її і не досягає, тобто загальна ліквідність в підприємстві знаходиться на межі стійкого діапазону;

- у 2004 –2006 роках рівень швидкої (строкової) ліквідності знаходився на 50% нижче нормативного діапазону, що свідчить про проблеми строкової платоспроможності у підприємства;

- у 2004 –2006 роках рівень абсолютної ліквідності знаходилися значно нижче нормативного діапазону, що свідчить про катастрофічні проблеми забезпечення моментальної платоспроможності у підприємства;

- у 2004 – 2006 роках показник відношення короткострокової дебіторської та кредиторської заборгованостей був суттєво нижче значення стійкого діапазону (більше 1,0), тому для розрахунків з кредиторами необхідно було не тільки отримати кошти дебіторської заборгованості за відпущені товари, але і реалізувати частину продукції, яка знаходилась в товарних запасах та ще не була продана;

Таким чином, у 2004 – 2006 роках підприємство ПП “Монолит Пласт” почало і продовжує свою діяльність в кризовій полосу неліквідності балансу в короткострокових та довгострокових періодах, що зафіксовано у раніше вказаному факті використання у 2004 - 2006 році грошової маси на закупівлю товарних запасів.

Оскільки на підприємстві ПП ”Монолит Пласт” відсутній фінансовий відділ, а всією діяльністю підприємства управляв в 2004 – 2006 роках директор, він же головний бухгалтер за сумісництвом, увага була сконцентрована на менеджменті, характерному для приватних підприємств – хаотичний пошук кредиторів та покупців без детального аналізу фінансового стану підприємства.

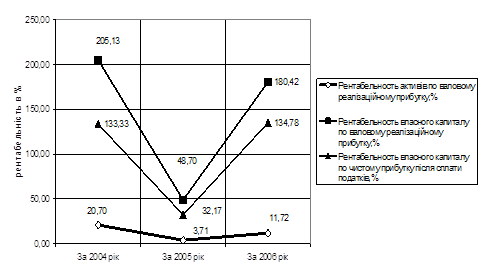

Рис.2.5 Динаміка рентабельності активів та власного капіталу підприємства ПП „Монолит Пласт”

Аналіз рентабельності активів та власного капіталу ПП „Монолит Пласт” показує, що діяльність може бути охарактеризована наступними тенденціями :

1. Обороти виручки від реалізації на рівні 0,5 млн.грн. за рік при статутному капіталі ПП “Монолит Пласт” в 500 – 2000 грн. дають ефект надзвичайної дії операційного та фінансового важелів :

якщо рентабельність активів по валовому реалізаційному прибутку становить 2 –3 %, що відповідає різниці цін між покупкою та продажем товарів;

то рентабельність власного капітала по валовому реалізаційному прибутку досягає 180 –200 %

2. Рентабельність власного капітала по чистому прибутку після оподаткування знизилась з рівня 133% (у 2004 році) до 32 % у 2005 році та підвищилась знов до рівня 135% у 2006 року, тобто значно перевищує рівень альтернативної доходності – депозитної ставки комерційних банків в 12 – 16 % річних.

Таким чином, високоризикова діяльність ПП “Монолит Пласт” з точки зору неліквідності балансу дає високі рівні прибутків, що відповідає ринковій моделі “ризик – доходність бізнесу”.

На рис.2.6 наведені характеристики ділової активності (швидкості обороту окремих характерних агрегатів активів та пасивів балансу) ПП „Монолит Пласт”.

Рис. 2.6 Характеристики динаміки показників ділової активності ПП „Монолит Пласт”

Як показано графіками рис.2.6 у 2005 році відносно 2004 року з нарощенням обсягів операцій період обороту оборотних агрегатів 1,4 – 2,5 рази, що підняло відповідно строк фінансового та операційного циклу та свідчить про зниження темпів ділової активності підприємства при нарощенні обсягів діяльності. У 2006 році відносно 2005 року з подальшим нарощенням обсягів операцій період обороту оборотних агрегатів знизився знов 1,4 – 2,5 рази до рівня оборотності 2004 року, тобто підприємство знайшло стійкий ринок збуту та різко відновило темпи ділової активності при нарощенні обсягів діяльності.

В той же час, слід відмітити, що строк обороту дебіторської заборгованості практично в 2 рази менший, ніж строк обороту кредиторської заборгованості, що компенсує невиконання нормативу відношення дебіторської до кредиторської заборгованостей .

На рис.2.7 наведені результати аналізу джерел покриття запасів в ПП “Монолит Пласт”.

Рис.2.7 Динаміка показників покриття запасів джерелами ресурсів в ПП “Монолит Пласт”

Як видно з графіків рис. 2.7 в 2004 –2006 роках по покриттю запасів в ПП “Монолит Пласт" фіксується кризовий стан з покриттям запасів, оскільки в необоротних коштах імобілізовані не тільки власний капітал,але і залучені кошти банківського кредиту, тому без підняння рівню власного капіталу підприємству загрожує неліквідність за рахунок можливої неліквідності накоплених запасів.

РОЗДІЛ 3. ПРОЕКТ УДОСКОНАЛЕННЯ КОМЕРЦІЙНОЇ ДІЯЛЬНОСТІ ПРИВАТНОГО ПІДПРИЄМСТВА «МОНОЛИТ ПЛАСТ»

0 комментариев