Навигация

2. Рыночное досье

2.1. Общая характеристика рынка

На рынке г. Хабаровска действует 6 крупных компаний, занимающихся оптовой реализацией алкогольной продукции: ОАО Тайга; КГУП Винзавод Хабаровский; ОАО Игристые вина; АОЗТ Ликеро – водочный завод; ОАО Амур – пиво; ООО Уссурийский бальзам.

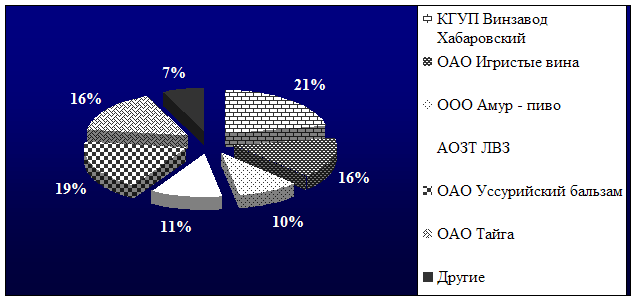

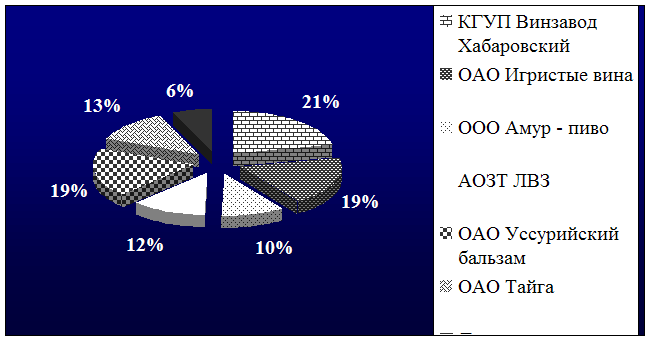

По результатам обработки информации статуправления и исследований компании рынок распределен следующим образом (рис. 2.1, 2.2). Значительно укрепились позиции ОАО «Игристые вина» на 3%.

Анализ конкуренции показывает, что ОАО «Игристые вина» использует, так же как и ОАО «Уссурийский бальзам», маркетинговый подход и в системе закупок сырья и материалов, что возможно и определяет в значительной степени поступательное отвоевывание позиций на рынке.

Рис. 2.1 Распределение алкогольного рынка в 2001 году

Рис. 2.2 Распределение алкогольного рынка в 2000 году

2.2. Основные сегменты рынка и оценка их емкости

Исследование предпочтений и мотивов принятия решения о покупке представителей конечного потребительского сегмента является наиболее емким и значимым этапом анализа среды функционирования.

Результаты анализа первичных источников информации, полученных методами «невключенного» наблюдения и опроса, позволяют создать «контурный образ» потребителя. Так, целевой потребитель шампанского и игристых вин характеризуется следующими особенностями:

- женщина;

- возраст 19 – 55 лет и старше;

- доход на одного члена семьи 2000руб. и больше;

- независимо от рода профессиональной деятельности;

- состав семьи: 2 и более человек.

При этом динамика структурной доли данной группы потребителей алкогольных напитков в целом находится в прямой зависимости от периодов праздников, личных и семейных торжеств и колеблется в пределах 12 – 47%.

2.3. Характеристики сетей сбыта

Для предприятий – производителей основным сбытовым каналом выступают крупные и средние предприятия, осуществляющие оптовую и розничную торговлю продовольственными товарами. Состав покупателей представлен предприятиями различных форм собственности и характера деятельности.

Но, безусловно, производители, как правило, имеют собственную розничную сеть, позволяющую реализовывать продукцию непосредственно конечному потребителю.

2.4. Особенности и рекламные возможности рынка

В качестве особенной характеристики данного рынка следует определить как необходимость первоочередного стимулирующего воздействия на конечного потребителя при условии преобладания посреднических организаций в составе сбытовой сети предприятия – производителя.

Таким образом, воздействуя на целевой сегмент, производитель стимулирует возникновение контактов с оптовиками.

Приоритетными средствами коммуникационного комплекса в данном случае выступают:

1. реклама;

2. стимулирование сбыта;

3. паблик рилейшнз.

3. Фирменное досье

Открытое акционерное общество ''Игристые вина" учреждено в соответствии с Гражданским кодексом Российской Федерации, Федеральным Законом "Об акционерных обществах" от 26.12.95 г. № 208-ФЗ на основании Плана внешнего управления ОАО "Дальневосточные игристые вина", собранием кредиторов 6 мая 1998 г. Учредителем является ОАО "Дальневосточные игристые вина". Общество считается созданным как юридическое лицо с момента его государственной регистрации.

Полное фирменное наименование на русском языке - открытое акционерное общество "Игристые вина". Сокращенное наименование - ОАО "Игристые вина".

Полное фирменное наименование на английском языке - Joint Stock Company "Sparkling Wines".

Целью деятельности является получение прибыли и удовлетворение общественных потребностей в выпускаемой продукции и услугах. Основными видами деятельности являются производство и реализация виноградного и шампанских вин.

Проведенный анализа позволяет сделать следующее заключение:

· в 2000г. по сравнению с 1999г. отмечается снижение объемов реализации выпускаемой продукции на 2, 63%, что составило 1386 тыс.руб., прибыль от реализации сокращается более высокими темпами – на 6,5%, что составило 3090 тыс.руб;

· по ассортиментным группам, определяющим имидж предприятия «Игристые вина», имеет место негативная тенденция сокращения объемов производства и сбыта;

· практически не действует система рейтинговой оценки поставщиков, что обусловливает наличие фактов нарушения договоров поставки;

Тем не менее на сегодняшний день предприятие занимает достаточно устойчивые позиции как на региональном, так и российском рынке (см. главу 2, табл.3.1).

Таблица 3.1.

Структура рынка вин шампанских в 1998г., тыс. дал[2]

| Код ОКПО | Объем | Доля, % | Наименование |

| 403382 | 1452 | 12,7 | ОАО «Ростшампанкомбинат» |

| 342670 | 1130 | 9,9 | ОАО «Нижегородский завод шампанских вин» |

| 5324693 | 919 | 8,0 | ОАО «Московский комбинат шампанских вин» (МКШВ) |

| 312159 | 759 | 6 | Завод игристых вин г. Дербент |

| 342479 | 734 | 7 | ОАО «Игристые вина» (г. Хабаровск) |

| 342723 | 650 | 5,9 | АООТ «Екатеринбургский виншампанкомбинат» |

| 342491 | 647 | 5,7 | ОАО «Корнет» |

| 403844 | 640 | 5,6 | ОАО «Агрофирма «Цимлянские вина» |

| 4582 | 39,2 | Другие | |

| 11513 | 100 | ИТОГО |

Состав оптовых покупателей представлен предприятиями различных форм собственности и характера деятельности. Наибольший объем продаж приходится на такие организации, как Управление торговли ДВО, ООО «Продсеврис», ООО «Дальвостокторг». Кроме того, следует отметить, достаточный объем реализации обеспечивается частными предпринимателями (8,9%). При этом с многими из них налажены довольно устойчивые долгосрочные связи (Швецов А.В., Третьякова Р.Ф., Кошмелев И.К., Скупченко А.В., Жиганова Е.В.).

В состав АО «ЛМ» входят 4 основных цеха и 3 вспомогательных. Общая стоимость активной части основных производственных фондов по состоянию на 01.01.99 г. составила 8229 тыс. руб., что составляет 27% от аналогичного показателя в 1997 г. Такой скачок объясняется консервацией производственных фондов, связанной со спадом производства.

Продукция, выпускаемая ОАО «Игристые вина» сертифицирована Дальневосточным центром стандартизации, сертификации и метрологии. Качество соответствует всем требованиям ГОСТов, ОСТов, ТУ. Органом сертификации после проведения проверки выдан знак соответствия, которым маркируется вся исходящая документация.

Производственные площади включают в себя:

1. лаборатория ТХМК;

2. производственные цеха (цех тихих виноматериалов; цех розлива и производства шампанского; цех холодильно – компрессорный и т.д.);

3. складское хозяйство;

4. транспортный участок;

5. электроучасток и т.п.

4. Товарное досье и оценка конкурентоспособности

В вопросах модификации товара отдел реализации не проводит сегментирование рынка с целью определения незанятых рыночных ниш. Решение о разработке нового товара принимается на уровне административно – управленческого персонала предприятия совместно с производственным сектором и лабораторией ТХМК. Отдел реализации не может участвовать в формировании новых ассортиментных позиций по причине отсутствия достоверной аналитической информации о запросах потребительского сегмента.

В условиях острой конкурентной борьбы одним из определяющих факторов повышения доли рынка выступает уровень конкурентоспособности продукции, выпускаемой предприятием, что, в свою очередь, обеспечивается в результате действия грамотно организованной системы контроля качества продукции как на стадии производства, так и в сфере реализации. Целью данной процедуры является достижение высокого показателя соответствия продукта нормативно – техническим документам действующей системы ГОСТ Р, а также международным стандартам.

Контроль качества продукции, производимой анализируемым предприятием ОАО ЛВЗ «Хабаровский» осуществляется в результате действия технико – химической лаборатории и дегустационной комиссии. Кроме того, выпускаемая продукция с определенной периодичностью подвергается сертификации в установленном порядке.

В случае положительного исхода результатом данной процедуры является выдача сертификата соответствия, а на его основании лицензии на применение знака соответствия государственным стандартам для маркировки продукции. Порядок проведения сертификации в России установлен Постановлением Госстандарта РФ в 1998 г.[3] по отношению к обязательной сертификации (в том числе и импортируемой продукции), но может применяться и при добровольной сертификации.

В частности, необходимо ответить в процессе сертификации проводятся испытания продукции завода на предмет соответствия стандартам, техническим условиям, санитарным правилам и нормам, медико – биологическим требованиям по следующим показателям:

- энергетическая ценность. В частности, средние показатели пищевой

энергетической ценности вин игристых в соответствии с ГОСТ Р 51355 – 99 «Вина игристые. Технические условия» приведены в табл.4.1.

Таблица 4.1.

Пищевая энергетическая ценность водки| Содержание, г. | Алкоголь | Содержание, мг. | Энергетическая ценность, ккал | |||||||||||||||

| Вода | Белки | Углеводы | Зола | Орган.вещ | мас.% | об.% | Минеральные вещества | витамины | ||||||||||

| Na | K | Ca | Mg | P | Fe | B1 | B2 | PP | C | |||||||||

| Вино игристое | 66,2 | 0 | 0,1 | сл. | 0,3 | 13,3 | 7,0 | 10 | сл. | 0,3 | сл. | 0 | сл. | 0 | 0 | 0 | 0 | 235 |

- биологическая ценность. В алкогольных напитках аминокислоты и

жирные кислоты, как правило, отсутствуют или концентрация их незначительна. Поэтому принято считать, что группа алкогольных напитков не обладает биологической ценностью.

- физиологическая ценность;

- органолептические достоинства. На предприятии действует

еженедельная дегустационная комиссия, утверждающая рецептуру и производящая отбор образцов продукции для конкурсных и выставочных мероприятий. Экспертное заключение делается на основе баллового метода оценки. Сочетание достаточно высоких физиологических и органолептических свойств – основное достоинство алкогольных напитков, доминирующий признак их пищевой ценности.

- усвояемость;

- продуктовая безопасность. Безопасность вин игристых регламентируется

главным образом МБТ №5061 – 89 МЗ СССР, МБТ №1394 – 96 МЗ РФ.

В целях повышения качества продукции на предприятии имеет место тенденция применения высоких технологических достижений. В частности, вода, используемая в качестве исходного сырья для получения ликеро – водочных изделий, подвергается тщательной системе молекулярной очистки путем ее тренажа через пять фильтрующих устройств.

Однако, несмотря, на достаточно высокий уровень качества производимой продукции, в 2000г. наблюдалась тенденция сокращения объемов реализации (табл.4.2.).

Таблица 4.2.

Данные для анализа объема и структуры реализации| Наименование изделия | Объем реализации | Отклонение | Объем реализации в 2000г. | Отклонение к 1999г. | ||||||

| 1998г. | 1999г. | тыс. руб. | % | тыс. руб. | % | тыс.руб. | % | |||

| тыс. руб. | % | тыс.руб. | % | |||||||

| Шампанское | 3260,56 | 21,2 | 9552,275 | 18,1 | 6291,715 | -3,1 | 9609,743 | 18,7 | 57,468 | 0,6 |

| Вина | 2230,1 | 14,5 | 5752,475 | 10,9 | 3522,375 | -3,6 | 6320,847 | 12,3 | 568,372 | 1,4 |

| Винные напитки | 2014,78 | 13,1 | 7705,15 | 14,6 | 5690,37 | 1,5 | 8273,629 | 16,1 | 568,479 | 1,5 |

| Водка | 3891,14 | 25,3 | 16201,925 | 30,7 | 12310,785 | 5,4 | 16547,258 | 32,2 | 345,333 | 1,5 |

| Вина игристые | 1691,8 | 11 | 6596,875 | 12,5 | 4905,075 | 1,5 | 4984,733 | 9,7 | -1612,142 | -2,8 |

| Крюшоны | 830,52 | 5,4 | 1530,475 | 2,9 | 699,955 | -2,5 | 925,002 | 1,8 | -605,473 | -1,1 |

| Напитки газированные | 1461,1 | 9,5 | 5435,825 | 10,3 | 3974,725 | 0,8 | 4727,788 | 9,2 | -708,037 | -1,1 |

| ИТОГО | 15380 | 100 | 52775 | 100 | 37395 | - | 51389 | - | -1386 | - |

По группам «Вина игристые», «Крюшоны», «Напитки газированные» имеет место факт сокращения объемов реализации. Общий объем снижения выручки обусловлен, главным образом, сокращением суммы продаж игристых вин на 1612,142 тыс. руб. Следовательно, позволительно сделать вывод об отсутствии каких – либо мероприятий по продвижению нового продукта на рынок или их неэффективности в отношении напитков групп «Вина игристые» и «Крюшоны», что является необходимым в условиях высокой степени насыщенности рыночного сегмента алкогольной продукцией.

Таким образом, по группам, определяющим имидж предприятия «Игристые вина», имеет место негативная тенденция, так как объем роста реализации шампанского также довольно незначителен – 57,468 тыс. руб.

Анализ структуры реализации свидетельствует об идентичной ситуации. За исключением ассортиментных групп «Вина игристые», «Крюшоны», «Напитки газированные» наблюдается удельного веса в общем объеме реализации продукции. Аналогичным образом, наибольший размер сокращения удельного веса – 2,8%, - характерен для вин игристых. Наибольший прирост структурной доли по данному показателю в размере 1,5% отмечается относительно винных напитков, водки. Доля шампанских вин возросла лишь на 0,6%.

По мере проведения исследования была разработана анкетная форма (Приложение), позволяющая определить наиболее значимые характеристики для представителя целевого сегмента в процессе принятия решения о покупке.

На основании проведенного опроса (100 респондентов) и расчета коэффициентов весомости выбранных показателей конкурентоспособности вин позволительно дать контурную оценку конкурентоспособности продукции, производимой ОАО «Игристые вина» (табл.4.3.). Для анализа были взяты три предприятия, ассортимент вин которых характеризуется наибольшей широтой.

Таблица 4.3.

Данные для анализа конкурентоспособности вин игристых

| Показатель | Кв[4] | Игристые вина | Тайга | Винзавод Хабаровский | |||

| оценка | балл | оценка | балл | оценка | балл | ||

| 1. Качество | 0,8 | 10 | 8 = 10*0,8 | 10 | 8 | 7 | 5,6 |

| 2. Крепость | 0,3 | 10 | 3 | 10 | 3 | 9 | 2,7 |

| 3. Цвет | 0,2 | 10 | 2 | 7 | 1,4 | 6 | 1,2 |

| 4.Внешнее оформление | 0,7 | 7 | 4,9 | 9 | 6,3 | 5 | 3,5 |

| 5. Упаковка | 0,5 | 6 | 3 | 9 | 4,5 | 7 | 3,5 |

| 6. Цена | 0,4 | 6 | 2,4 | 6 | 2,4 | 8 | 3,2 |

| 7. Рекламируемость | 0,4 | 4 | 1,6 | 9 | 3,6 | 5 | 2 |

| ИТОГО | 24,9 | 29,2 | 18,5 | ||||

Таким образом, очевидно, что продукция ОАО «Игристые вина» уступает ассортименту вин компании «Тайга» по показателям:

- внешнее оформление;

- дизайн упаковки;

- рекламируемость товарного образа.

Тем не менее, товары анализируемого предприятия значительно превосходят по уровню конкурентоспособности продукции КГУП «Винзавод Хабаровский».

Похожие работы

... с руководством фирмы по различным вопросам на последнем этапе исследования, а руководству фирмы глубже понять результаты исследований и убедиться в их корректности и объективности. III. Организация маркетинговых исследований Проведение маркетинговых исследований сопряжено не только со значительными финансовыми затратами, но и требует больших организационных усилий, во многом определяющих ...

... программирование), применяются прежде всего для исследования проблем товародвижения. Эти семь групп количественных методов, безусловно, не исчерпывают всего их разнообразия. Математическое моделирование в маркетинговых исследованиях весьма затруднено (поэтому в табл. 1 оно практически не представлено). Это обусловлено: — сложностью объекта изучения, нелинейностью маркетинговых процессов, ...

... товаров (одежды, обуви, мебели). Методы маркетинга теснейшим образом связаны и с такими отраслями знаний, как история, философия, физиология, экология, эстетика и дизайн. 1.3. Методы проведения маркетингового исследования. По характеру использования информации, способам ее получения, технике проведения исследования и его конечным результатам методы проведения маркетинговых исследований во ...

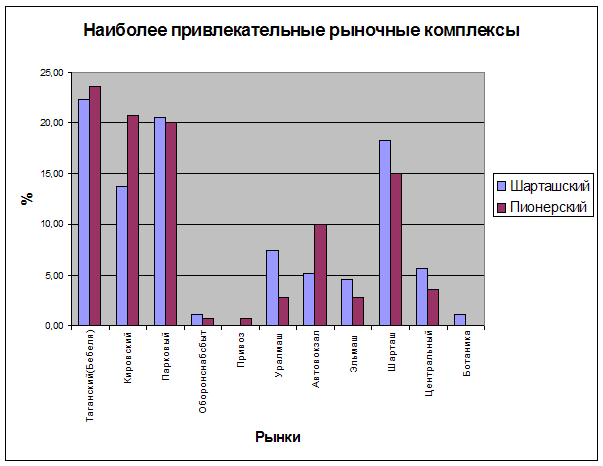

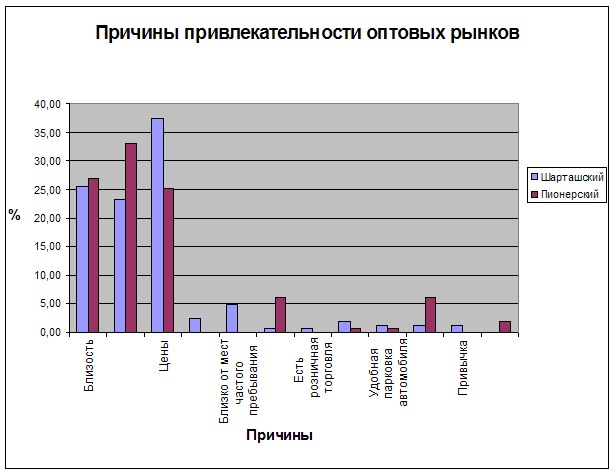

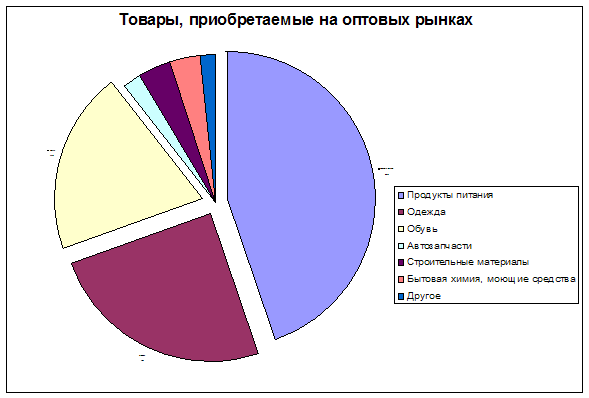

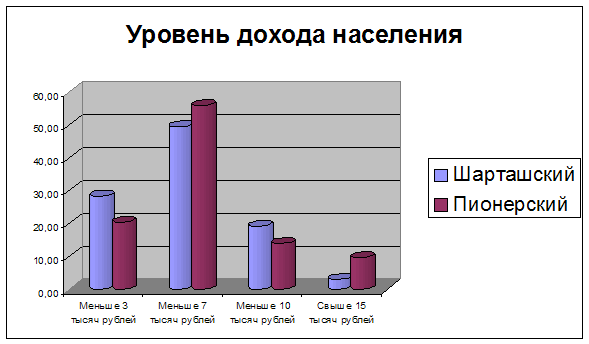

... этапов маркетингового исследования, рассмотрено содержания процесса маркетингового исследования. Для решения этих задач было проведено конкретное маркетинговое исследование по заказу предприятия «Рыночный Комплекс «На Бархотской». Объектом исследования послужили оптовые и мелкооптовые рынки г. Екатеринбурга. Сюда вошли: АНО «Автоцентр Опыт» (Авторынок на Отрадной), АОЗТ «Таганский Ряд», ООО « ...

0 комментариев