Навигация

Оподаткування зовнішньоекономічних операцій

3.2 Оподаткування зовнішньоекономічних операцій

Оподаткування є невід'ємною часткою обліку господарських операцій ВАТ «Лубнифарм». Нижче розглянемо аспекти податкового законодавства, пов'язані із зовнішньоекономічною діяльністю.

Дата збільшення валового доходу ВАТ «Лубнифарм» при експорті товарів визначається за спільним правилом першої події, встановленим п.11.3 Закону про прибуток:

- або по даті зарахування засобів на розрахунковий рахунок експортера;

- або по даті відвантаження товарів.

Щоб правильно встановити дату збільшення валового доходу по експортних операціях, особливо коли дата відвантаження товару з складу не збігається з датою їх митного оформлення (тобто вказаною у вантажній митною декларації), необхідно пам'ятати наступне:

- продаж товарів - це будь-які операції по договорах купівлі-продажу міни постачання і інших цивільно-правових договорах, що передбачають передачу прав власності на такі товари (п. 1.31 Закону про прибуток);

- право власності у набувальника майна за договором виникає з моменту передачі майна, якщо інше не встановлене договором або законом. За передачу майна вважається його вручення набувальнику або перевізникові для відправки набувальнику. До передачі майна прирівнюється вручення коносамента або іншого товарно-розпорядливого документа. Таким чином, при визначенні дати відвантаження товару треба орієнтуватися на дату, відбиту у відвантажувальних (товарно-транспортних) документах (якщо така не збігається з датою оформлення вантажна митна декларація).

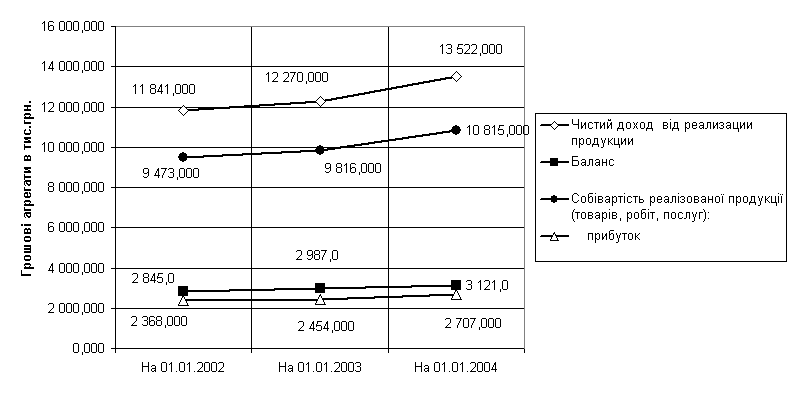

Сума валового доходу ВАТ «Лубнифарм» визначається згідно пп.7.3.1 Закону про прибуток. Доходи, отримані (нараховані) платником податків в іноземній валюті в результаті продажу товарів (робіт, послуг) протягом звітного періоду, перераховуються в гривни по офіційному валютному (обмінному) курсу НБУ, що діяв на дату отримання (нарахування) таких доходів, і не підлягають перерахунку у зв'язку із зміною обмінного курсу гривни в цьому звітному періоді (див. рис. 3.1). З даної норми Закону виходить, що заборгованість в інвалюті по проданих товарах не перераховується.

| Перша подія |

| Дата зарахування засобів від покупця на банківський рахунок в оплату товарів, що експортуються (передоплата) | Дата відвантаження товару | ||

|

|

| ||

| Валовий прибуток визначається по курсу НБУ на дату отримання авансу | Валовий прибуток визначається по курсу НБУ, що діяв на дату відвантаження | ||

Рис. 3.1 – Схема визначення валового доходу по експорту

У декларації по податку на прибуток доходи, отримані (нараховані) ВАТ «Лубнифарм» в іноземній валюті у зв'язку з продажем товарів (експорт товарів), відбиваються в рядку 01.6 «Інших доходів, окрім визначених 01.01-01.5».

Операції по вивозу товарів в митному режимі експорту є оподаткованими (пп. 3.1.2). Відповідно за товарами, використовуваними ВАТ «Лубнифарм» в таких операціях, зберігається право на податковий кредит (окрім бартерних операцій), а значить, і на відшкодування ПДВ (пп. 7.4.1 Закону про ПДВ).

При експорті товарів застосовується нульова ставка ПДВ (п. 6.2 Закону про ПДВ). Основною умовою для її застосування є вивіз товарів в митному режимі експорту, тобто фактичний вивіз товарів за межі митної території України. Саме у місяці фактичного вивозу товарів нараховуються податкові зобов'язання ВАТ «Лубнифарм» по ставці 0 %. При цьому товари вважаються за експортовані, якщо їх експорт засвідчений належним чином оформленій вантажній митній декларації (пп. 6.2.1 Закону про ПДВ). Митний орган підтверджує фактичний вивіз товарів відповідним записом на п'ятому основному листі вантажної митної декларації, завіреною гербовою печаттю і підписом відповідальної особи.

При експорті не діє правило першої події відносно дати виникнення податкових зобов'язань ВАТ «Лубнифарм». Згідно пп.7.3.8 Закону про ПДВ попередня (авансова) оплата вартості товарів, що експортуються, не змінює значення податкових зобов'язань експортера. Отже, дата виникнення податкових зобов'язань (по ставці 0 %) визначається тільки на момент відвантаження товарів, а саме на момент перетину митного кордону України, як вже наголошувалося раніше.

При продажі товарів (і супутніх послуг) на експорт ВАТ «Лубнифарм» виписує податкову накладну з позначкою «Експортні постачання» в двох екземплярах| (обидва залишає у себе) і відображає такі операції в рядку 2.1 декларацій по ПДВ.

З одного боку, при імпорті товарів у валові витрати ВАТ «Лубнифарм» потрапляє не сума, що сплачується постачальникові, а балансова вартість валюти (пп. 7.3.2 Закону про прибуток). З іншого боку, в розрахунку приросту (зменшення) запасів бере участь балансова вартість цих запасів, відбита в бухгалтерському обліку (п. 5.9 Закону про прибуток). Валові витрати відбиваються у момент оприбутковування імпортного товару (пп. 11.2.3 Закону про прибуток).

Курсові різниці по товарній заборгованості не виникають.

При розрахунку приросту (убули) товарів на складах ВАТ «Лубнифарм» вартість імпортного товару зменшується на суму, що становить 15 % балансовій вартості валюти.

Для товарів, що імпортуються, базою обкладення ПДВ є договірна (контрактна) вартість таких товарів, але не нижче митною вартістю з урахуванням витрат на транспортування, вантаження, розвантаження, перевантаження, страхування до пункту перетину кордону України, а також сплати брокерського, агентського винагород і ін. (п. 4.3 Закону про ПДВ).

При цьому вартість товарів перераховується по курсу НБУ, що діяв на кінець операційного дня, який передував дню, в якому товар вперше потрапив під митний контроль.

Митний збір як плата за обов'язкову державну послугу не обкладається ПДВ (пп. 3.2.6 Закону про ПДВ). Датою виникнення податкових зобов'язань по ПДВ при імпорті товару є дата представлення митної декларації з вказаною в ній сумою податку, підмета сплаті (пп. 7.3.6 Закону про ПДВ). Перерахування передоплати не приводить до виникнення податкових зобов'язань (пп. 7.3.8 Закону про ПДВ).

За умови подальшого використання ВАТ «Лубнифарм» товарів в операціях оподаткувань в рамках господарської діяльності імпортери мають право на податковий кредит - таке право виникає на дату сплати «імпортного» ПДВ (пп. 7.4.1 і 7.5.2 Закону про ПДВ).

Операції по розрахунках в іноземній валюті в цілях оподаткування віднесені до операцій особливого вигляду і порядок їх оподаткування приведений в п. 7.3 ст. 7 Закону про податок на прибуток.

Розрахунок балансової вартості іноземної валюти ВАТ «Лубнифарм» проводиться в цілях організації податкового обліку. Податковий облік операцій з розрахунками в іноземній валюті здійснюється по спеціальних правилах, передбаченим нормами п. 7.3 Закону про прибуток.

Згідно встановленим правилам ВАТ «Лубнифарм» витрати, понесені (нараховані) в іноземній валюті протягом звітного періоду у зв'язку з придбанням товарів (робіт, послуг), вартість яких відноситься до складу валових витрат, повинні відображати в сумі, відповідній балансовій вартості іноземної валюти (пп. 7.3.2 Закону про прибуток).

Для організації ВАТ «Лубнифарм» податкового обліку операцій з іноземною валютою визначення її балансової вартості протягом звітного періоду здійснюється:

- у момент надходження на баланс підприємства;

- у момент вибуття валюти;

- у залишках валюти на рахівницях і в касі підприємства на дату закінчення звітного періоду.

При здійсненні розрахунків з нерезидентами за поставлені товари (роботи, послуги), а також при списанні валюти з рахунків в разі продажу ВАТ «Лубнифарм» згідно пп. 7.3.6 Закону про прибуток у момент вибуття валюти самостійно вибирають методи оцінки її балансової вартості:

- за середньозваженою вартістю;

- ідентифікованій вартості.

Вибраним методом при списанні валюти за наказом про організацію податкового обліку ВАТ «Лубнифарм» є метод ідентифікованої вартості. Зміна методу оцінки балансової вартості іноземної валюти протягом податкового року не вирішується.

Основна особливість методу ідентифікованої вартості полягає в тому, що при вибутті валюти її балансову вартість протягом звітного періоду оцінюють по курсу, який використовувався під час вступу такої валюти на підприємство.

Це означає, що кожній частці вибуваючої валюти відповідає своя балансова вартість, яка на момент вибуття вже визначена під час вступу такої валюти на баланс підприємства або перерахована по курсу НБУ на дату балансу (кінець звітного періоду).

Недолік застосування цього методу полягає в тому, що скористатися їм можуть підприємства тільки при незначній кількості операцій в іноземній валюті. Якщо ж валютні операцій дуже багато, то ідентифікувати валюту досить складно.

Розрахунок балансової вартості валюти ВАТ «Лубнифарм» проводиться по кожному виду валюти окремо. Сума, рівна балансовій вартості валюти, яка включається до складу валових витрат в звітному періоді, не підлягає перерахунку у зв'язку із зміною обмінного курсу гривні протягом такого звітного періоду (пп. 7.3.2 Закону про прибуток).

На дату закінчення звітного періоду згідно вимогою Закону про прибуток (пп. 7.3.3, абзац п'ятий) перерахунку підлягає балансова вартість іноземної валюти, яка враховується в залишках на рахівницях або в касі підприємства. Перерахунок здійснюється по курсу НБУ, діючому на останній день звітного періоду. Сума прибули або збитку, отримана в результаті такого перерахунку, включається у валовий прибуток або до складу валових витрат.

Похожие работы

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

0 комментариев