Навигация

Анализ деятельности Подольского химико-металлургического завода

3.2 Анализ деятельности Подольского химико-металлургического завода

Подольский химико-металлургический завод (ПХМЗ) построен в 1954 году. Во времена Советского Союза завод являлся одним из ведущих производителей полупроводниковых материалов, в частности, полупроводникового кремния. После распада СССР и остановки производства на Запорожском титано-магниевом комбинате (Украина) ПХМЗ потерял поставщика трихлорсилана — основного сырья для производства поликремния. Над предприятием нависла угроза закрытия производства. В 90-х годах, после предпринятых попыток использовать сырье российских производителей (значительно уступающее по качественным показателям), руководство завода решило принять предложение зарубежных партнеров. Отрицательным фактором в реализации данного предложения являлась зависимость от зарубежных поставщиков, изоляция от рынка, но главная цель — сохранение кадров и предприятия в целом — была достигнута.

Разработав новую стратегию развития завода, в 2000 году приступили к модернизации производства. Главный акцент был сделан на производство солнечного кремния. В этом вопросе решающим фактором стала возможность использования производственной базы, оставшейся еще с советских времен. В Швейцарии были приобретены дополнительно два станка для проволочной резки кристаллов, что позволило заводу продавать готовую продукцию в виде кремниевых пластин. Новое руководство сумело наладить прочные связи с поставщиками сырья. ПХМЗ стал регулярно участвовать в крупнейших международных выставках, благодаря чему появились дружественные связи с иностранными коллегами. Кроме того, завод прошел сертификацию по международному стандарту ИСО-9001, регулярно проводит аудит — также по международным стандартам. Во всей технологической цепочке производства действует контроль качества.

В табл. 3.1 представлена динамика активов ОАО «Подольский химико-металлургический завод» по данным бухгалтерской отчетности за 2006 – 2007 гг.

Таблица 3.1 Динамика активов и пассивов ОАО «Подольский химико-металлургический завод» за 2006 – 2007 гг.

| Показатели | Годы | Отклонение (+,-) | Темпы роста, % | |

| 2006 | 2007 | |||

| Актив | ||||

| Иммобилизованные средства | 110349 | 96008 | -14341 | -13% |

| Оборотные активы, всего | 261247 | 273208 | +11961 | +4,58% |

| в том числе: запасы | 192028 | 199541 | +7513 | +3,91% |

| в том числе: - сырье и материалы | 67983 | 95842 | +27859 | +40,98% |

| - готовая продукция и товары для перепродажи | 44406 | 34596 | -9810 | -22,09% |

| - затраты в незавершенном производстве | 74291 | 66619 | -7672 | -10,33% |

| НДС по приобретенным ценностям | 4238 | 4227 | -11 | -0,26% |

| Ликвидные активы, всего | ||||

| из них: денежные средства и краткосрочные вложения | 7670 | 7904 | +234 | +3,05% |

| дебиторская задолженность | 56915 | 61140 | +4225 | +7,42% |

| Пассив | ||||

| Собственный капитал | 122290 | 123121 | +831 | +0,68% |

| Заемный капитал, всего | 139131 | 128756 | -10375 | -7,46 |

| из них: - долгосрочные кредиты и займы | 95580 | 35880 | -59700 | -62,46% |

| - краткосрочные кредиты и займы | 43551 | 92876 | +49325 | +113,26% |

| Привлеченный капитал | 110175 | 117339 | +7164 | +6,5% |

| Валюта баланса | 371596 | 369216 | -2380 | -0,64% |

По данным табл. 3.1 можно сделать следующие выводы. Структура активов организации за 2006 год характеризуется следующим соотношением: 29,7% иммобилизованных средств и 70,3% текущих активов. Активы организации за 2007 год снизились на 2380 тыс. руб. (0,64%). Отмечая снижение суммы активов, необходимо отметить рост собственного капитала на 0,68%. Опережающее увеличение собственного капитала относительного общего изменения активов следует рассматривать как положительный фактор.

Снижение величины активов за 2007 г. организации связан, главным образом, со снижением следующих позиций актива баланса (в скобках указана доля изменения данной статьи в общей сумме всех отрицательно изменившихся статей):

1. Иммобилизованные средства – 14341 тыс. руб. (13%)

2. Запасы: готовая продукция и товары для перепродажи – 9810 тыс. руб. (22,09%)

3. Запасы: затраты в незавершенном производстве – 7672 тыс. руб. (10,33%)

4. НДС по приобретенным ценностям – 11 тыс. руб. (0,26%).

Одновременно, в пассиве баланса наибольшее снижение наблюдается по строкам:

5. Заемный капитал: долгосрочные кредиты и займы – 59700 тыс. руб. (62,46%).

Среди положительно изменившихся статей баланса за 2007 г. можно выделить «Запасы: сырье и материалы» в активе и «Краткосрочные кредиты и займы» в пассиве (+27859 тыс. руб. и +49325 тыс. руб. соответственно).

Структура активов организации на конец 2006 г. характеризуется следующим соотношением: 26% иммобилизованных средств и 74% текущих активов.

Таким образом, можно сделать вывод о снижении имущества ОАО «Подольский химико-металлургический завод» за 2007 г.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В табл. 3.2 представлена оценка ликвидности ОАО «Подольский химико-металлургический завод» за 2006 – 2007 гг.

Таблица 3.2 Расчет коэффициентов ликвидности ОАО «Подольский химико-металлургический завод» за 2006 – 2007 гг.

| Показатель ликвидности | Значения показателя | Отклонение (+,-) | Рекомендованное значение | |

| 2006 г. | 2007 г. | |||

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент текущей (общей) ликвидности | 1,8 | 1,3 | -0,5 | >2,0 |

| Коэффициент быстрой (промежуточной) ликвидности | 0,42 | 0,31 | -0,09 | >1,0 |

| Коэффициент абсолютной ликвидности | 0,39 | 0,29 | -0,1 | >0,2 |

На 31.12.2007 г. при норме 2,0 и более коэффициент текущей (общей) ликвидности имеет значение 1,3. За 2007 г. этот коэффициент снизился на 0,5 процентных пункта. Коэффициент быстрой ликвидности также имеет значение, не укладывающееся в норму (0,31). Это свидетельствует о недостаточности у ОАО «Подольский химико-металлургический завод» ликвидных активов (т.е. наличности и других активов, которые можно легко обратить в наличность) для погашения краткосрочной кредиторской задолженности.

Коэффициент абсолютной ликвидности на конец 2006 г. имеет значение, соответствующее норме (0,29). При этом за рассматриваемый период коэффициент снизился на 0,1 процентных пункта.

Проанализируем коэффициенты финансовой устойчивости ОАО «Подольский химико-металлургический завод» за 2006 – 2007 гг.

Коэффициент автономии организации на последний день 2006 г. составил 0,33. Полученное значение говорит о неоправданно низкой доле собственного капитала ОАО «Подольский химико-металлургический завод» (33%) в общем капитале организации – организации слишком много использует заемных денежных средств.

Таблица 3.3 Показатели финансовой устойчивости ОАО «Подольский химико-металлургический завод» за 2006 – 2007 гг.

| Показатель | Нормативное значение | Значение показателя | Отклонение (+,-) | |

| 2006 г. | 2007 г. | |||

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент автономии | ≥0,5 | 0,33 | 0,33 | - |

| Коэффициент соотношения заемных и собственных средств | ≥1,0 | 1,14 | 1,04 | -0,1 |

| Коэффициент маневренности собственного капитала | ≥0,5 | 2,15 | 2,54 | |

| Коэффициент обеспеченности материальных запасов | ≥0,5 | 1,32 | 0,95 | |

| Коэффициент краткосрочной задолженности | - | 0,01 | 0,01 | - |

Коэффициент маневренности собственного капитала показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Значение коэффициента маневренности собственного капитала на конец 2006 года составило 2,15. Считается, что оптимальный диапазон значений коэффициента 0,5 – 0,6. И хотя на практике норматив для этого показателя не определен, полученное здесь значение говорит о достаточности собственного капитала для обеспечения стабильного финансового положения ОАО «Подольский химико-металлургический завод». Итоговое значение коэффициента обеспеченности материальных запасов (1,32) на 31.12.2006 г. соответствует нормальному значению, т.е. материально-производственные запасы в достаточной степени обеспечены собственными оборотными средствами организации.

По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности ОАО «Подольский химико-металлургический завод» значительно превосходит величину долгосрочной задолженности.

Коэффициент автономии организации на последний день 2007 г. составил 0,33. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение говорит о слишком высокой зависимости от заемного капитала (собственный капитал составляет 33% в общем капитале организации).

Значение коэффициента маневренности собственного капитала на последний день декабря 2007 г. составило 2,54. Считается, что оптимальный диапазон значений коэффициента 0,5 – 0,6. И хотя на практике норматив для этого показателя не определен, полученное здесь значение говорит о достаточности собственного капитала для обеспечения стабильного финансового положения ОАО «Подольский химико-металлургический завод». Итоговое значение коэффициента обеспеченности материальных запасов (0,95) соответствует норме, т.е. материально-производственные запасы в достаточной степени обеспечены собственными оборотными средствами ОАО «Подольский химико-металлургический завод».

По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности ОАО «Подольский химико-металлургический завод» значительно превосходит величину долгосрочной задолженности.

В табл. 3.4 представлена оценка стоимости чистых активов предприятия по отношению к его уставному капиталу.

Чистые активы организации на последний день декабря 2007 года намного (в 739,86 раз) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение ОАО «Подольский химико-металлургический завод», полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Однако необходимо отметить снижение чистых активов на 1,7% в течение рассматриваемого периода.

Таблица 3.4 Оценка стоимости чистых активов ОАО «Подольский химико-металлургический завод» за 2006 – 2007 гг.

| Показатель | Значение показателя | Изменение (+,-) | ||||

| 2006 г. | 2007 г. | тыс. руб. | в % к валюте баланса | |||

| тыс. руб. | в % к валюте баланса | тыс. руб. | в % к валюте баланса | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Чистые активы | 130689 | 35,17 | 123557 | 33,46 | -7132 | -1,71 |

| Уставный капитал | 167 | 0,04 | 167 | 0,05 | - | +0,01 |

| Превышение чистых активов над уставным капиталом | 130522 | 35,12 | 123390 | 33,42 | -7132 | -1,7 |

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Как правило, к этим показателям относятся различные показатели оборачиваемости. Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, то есть скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала фирмы.

Значение показателей деловой активности отобразим в табл. 3.5.

Таблица 3.5 Показатели деловой активности

| Показатель | Нормативное значение | Значение показателя | Отклонение (+,-) | |

| 2006 г. | 2007 г. | |||

| Общий коэффициент оборачиваемости | Выше 0,8 | 0,71 | 0,85 | +0,14 |

| Коэффициент оборачиваемости запасов | Выше 4,0 | 1,25 | 1,45 | +0,2 |

| Коэффициент оборачиваемости собственных средств | Выше 1,0 | 2,15 | 2,54 | +0,39 |

Анализ показателей деловой активности показывает, что на начало анализируемого периода значение общего коэффициента оборачиваемости было близко к нормативному значению, к концу 2007 года значение данного показателя стало соответствовать норме.

Значение коэффициента оборачиваемости запасов значительно ниже нормативного как на начало, так и на конец анализируемого периода, что говорит о слишком высокой доле запасов в структуре активов организации. В некоторой степени это обусловлено особенностями отрасли, тем не менее, необходимо предпринимать меры для повышения данного показателя, оптимизируя количество запасов, совершенствуя систему управления запасами.

Особенно актуально повышение оборачиваемости и снижение запасов при наличии большой степени задолженности у компании. В этом случае давление кредиторов может ощущаться прежде, чем можно что-либо предпринять с этими запасами, особенно при неблагоприятной конъюнктуре. Следует отметить, что в некоторых случаях увеличение оборачиваемости запасов может отражать негативные явления в деятельности предприятия, например, в случае повышения объема реализации за счет реализации товаров с минимальной прибылью или вообще без прибыли.

Значение коэффициента оборачиваемости собственного капитала соответствует нормативному значению и на начало и на конец анализируемого периода, что положительно характеризует деятельность фирмы.

На основании полученных данных можно сделать вывод, что за рассматриваемый период времени улучшились значения показателей деловой активности, что положительно сказывается на общей картине финансового состояния предприятия. Однако значение оборачиваемости запасов даже при существующем улучшении не соответствует нормативному значению, что говорит о необходимости дальнейшего совершенствования системы управления запасами.

Для оценки использования имеющихся ресурсов на предприятии рассчитывают показатели рентабельности.

Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия.

Данные показатели позволяют судить об эффективности ценовой и финансовой политики в компании.

Рассчитанные значения показателей рентабельности отобразим в табл. 3.6.

Таблица 3.6 Показатели рентабельности ОАО «Подольский химико-металлургический завод» за 2006 – 2007 г.

| Показатель | Нормативное значение | Значение показателя | Отклонение (+,-) | |

| 2006 г. | 2007 г. | |||

| Коэффициент рентабельности использования капитала | Выше 0,15 | 0,06 | 0,01 | -0,05 |

| Коэффициент рентабельности использования собственных средств | Выше 0,2 | 0,18 | 0,02 | -0,16 |

| Коэффициент рентабельности продаж | Выше 0,3 | 0,08 | 0,01 | -0,07 |

| Коэффициент рентабельности текущих затрат | Выше 0,4 | 0,09 | 0,01 | -0,08 |

Анализ показателей рентабельности ОАО «Подольский химико-металлургический завод» за анализируемый период показывает низкие значения всех показателей рентабельности. При этом необходимо отметить их снижение, что говорит о снижении эффективности ценовой и финансовой политики предприятия. Значения всех показателей рентабельности свидетельствуют о кризисном положении предприятия и необходимости совершенствования финансовой политики.

Расчет Z-счета Альтмана.

Z = 1.2 Коб + 1.4 Кнп + 3.3 Кр + 0.6 Крс + 1.0 Кот

Коб – доля оборотных средств в активах

Кнп – рентабельность активов, исчисленная по нераспределенной прибыли.

Кр – рентабельность активов, исчисленная по прибыли до вычета налогов (балансовой).

Крс – соотношение между рыночной стоимостью собственного капитала и заемным капиталом.

Кот – отдача всех активов

Z ( 2006 ) = 1,2 * 0,74 + 1,4 * 0,002 + 3,3 * 0,05 + 0,6 * 0,5 + 1,0 * 0,85 = 0,888 + 0,0028 + 0,165 + 0,3 + 0,85 = 2,2058

В Западной практике определена таблица значений Z-счета для определения степени вероятности банкротства.

Таблица 3.7

| Z - счет | Вероятность банкротства |

| Z < 1,8 | Очень высокая |

| 1,81…2,7 | Высокая |

| 2,71…2,9 | Существует некоторая возможность |

| Z > 2,91 | Очень низкая |

Полученный результат показывает, что степень вероятности банкротства высокая. Таким образом, для исправления существующей ситуации необходимо принятие управленческих экономических решений в целях снижения вероятности банкротства и повышения эффективности финансово-хозяйственной деятельности предприятия.

Похожие работы

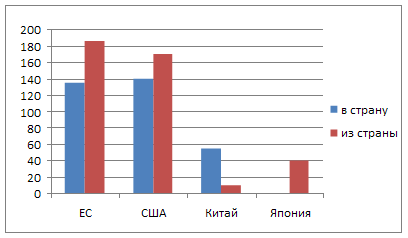

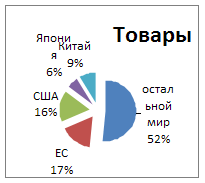

... , для других — преодоление отставания. На этом автор заканчивает теоретическую главу работы и переходит к аналитической главе, где рассматривает экономические отношения между США и Россией. 2. Экономические отношения России и США 2.1 Договорно-правовая база, регулирующая торгово-экономические отношения России с США Основополагающим документом, регулирующим торгово-экономические ...

... от ненависти арабско-мусульманского мира до яростной защиты своих ценностей и коллективных культурных особенностей в Европе, Латинской Америке и значительной части Азии. 3. Перспективы развития отношений стран АТР и США Развитие стран Азиатско-Тихоокеанского региона является одним из наиболее динамичных элементов интеграционных процессов. Еще недавно это наиболее отсталый регион мира. Сегодня ...

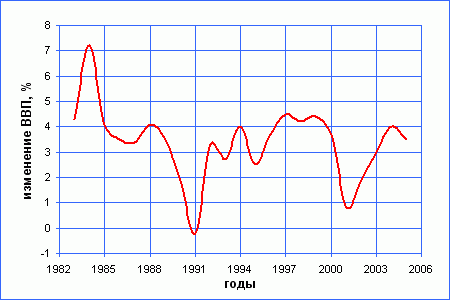

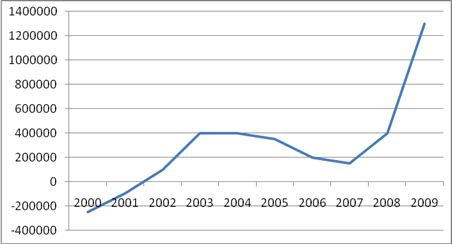

... (за январь - октябрь 2007г. рост валового внутреннего продукта составил 7,4% против 6,6% в аналогичном периоде 2006г) и её внешнеэкономического комплекса, включая торгово-экономические отношения с Германией, дальнейшей интеграции России в систему мирохозяйственных связей. В 2007 году российско-германский внешнеторговый оборот, исходя из имеющихся данных Федерального статистического ведомства ...

... , связанные с развитием НТР. В частности, одной из важнейших черт экономического развития США является ориентация на гибкое, диверсифицированное и мелкосерийное производство, основанное на распространении новых технологий на базе программируемой автоматизации и биоинженерии. Принципиальной характеристикой современной американской экономики является повышение уровня ее наукоемкости. Объем затрат ...

0 комментариев