Навигация

Факторы, влияющие на развитие рынка

1.3 Факторы, влияющие на развитие рынка

Цена, спрос, предложение способствуют установлению равновесия на рынке. Экономическая ситуация, складывающаяся на рынке, характеризуемая уровнями спроса и предложения, ценами, а также динамикой производства и потребления называется конъюнктурой рынка.. Изучение конъюнктуры рынка включает в себя обработку, анализ и систематизацию количественных показателей и качественной информации, характеризующей развитие рынка в данный период времени..

К постоянно действующим факторам, влияющим на развитие коньюктуры рынка относится государственное регулирование экономики, научнотехнический прогресс, инфляция, сезонность в производстве и потреблении товаров.

Факторы, воздействующие на конъюнктуру периодически, называются временными. Это, например, стихийные бедствия, социальные конфликты, чрезвычайная обстановка.

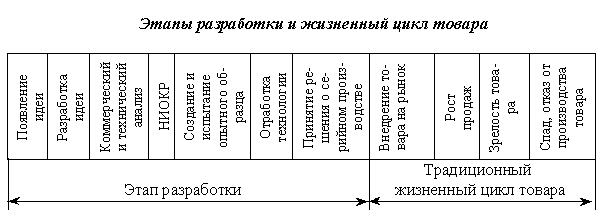

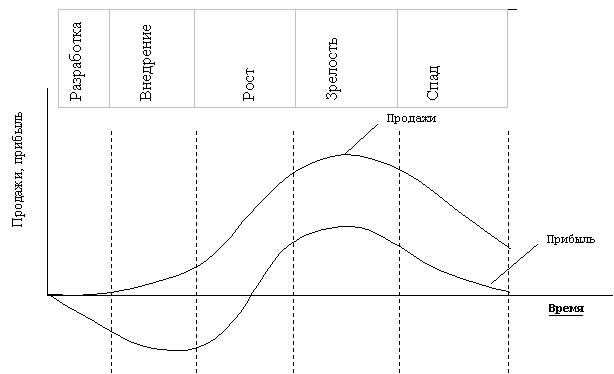

В развитии рынков может появляться определенная повторяемость, цикличность, вызванная сезонным изменением спроса и предложения, жизненными циклами товаров (выведение товаров на рынок, рост, зрелость, упадок), сдвиги в воспроизводственной структуре, колебаниями инвестиционной активности, сменой экономической политики.

Факторы нециклического характера определяют специфику производства и реализацию конкретных товаров. Воздействие различных факторов на процесс производства и обращения любого товара позволяет выявить связи между происходящими событиями и вызвавшими их причинами. Именно воздействие различных факторов на процесс производства и обращения товара отражается в движении конъюнктуры рынков.

При повышающейся и высокой конъюнктуре происходит превышение спроса над предложением товаров, что сопровождается ростом цен и увеличением количества заключенных сделок. При понижающей и низкой конъюнктуре происходит обратное: превышение предложения товаров над спросом. Это сопровождается снижением уровня цен, сокращением количества заключенных сделок и приводит к пассивности субъектов рынка, а далее – к снижению и последующей стабилизации цен, что соответствует интересам покупателей.

На конкретных рынках отмеченные факторы действуют с неодинаковой

интенсивностью, причем один и тот же фактор влияет поразному на одном и том же рынке в разные моменты времени . Возникновение , силу и длительность воздействия временных факторов на конъюнктуру рынка трудно предсказать , что осложняет анализ, вносит некоторую вероятность в прогноз.

2 Рынок безалкогольных напитков

В целом Россия повторяет развитие зрелых рынков, где потребители всерьез озабочены вопросами сохранения молодости и здоровья и где наблюдаются высокие темпы роста продуктов, позволяющих поддерживать хорошее самочувствие и форму. Эту тенденцию как нельзя лучше иллюстрирует российский рынок безалкогольных напитков.

Особой популярностью на рынке России в последнее время пользуются безалкогольные напитки – за счет своей способности утолять жажду, радовать потребителей приятным вкусом и не оказывать вредного влияния на человеческий организм. На протяжении последних нескольких лет российский рынок безалкогольных напитков демонстрирует высокие и устойчивые темпы роста. Такой успех связан с наблюдаемой в последнее время тенденцией смещения потребительских предпочтений в сторону напитков более полезных для здоровья, чем привычная газировка, а именно – минеральной воды и соков. В средствах массовой информации все чаще встречаются статьи и передачи, преподносящие вопрос потребления качественных безалкогольных напитков как необходимое условие для долгой и здоровой жизни. Если раньше минеральную воду покупали в основном в целях утоления внезапной жажды, то в настоящее время ее все чаще выбирают в качестве основного напитка дома, на работе, при занятиях спортом, используют для приготовления пищи дома и на загородных участках.

2.1 Спрос на безалкогольные напитки. Факторы, влияющие на формирование спроса

Сегодня рынок безалкогольных напитков является одним из самых быстрорастущих потребительских рынков России. Жители городской России стали больше внимания уделять здоровому питанию и своей физической форме. Рост "здоровых" сегментов значительно превышает рост самих категорий. Наиболее яркими примерами этой тенденции является рост спроса на безалкогольные напитки. Спрос имеет огромное значение в развитии рынка. Спрос дает информацию производителям о том, что нужно производить, в каком количестве, какого качества, и по какой цене. Качество, цена и узнаваемость продукта определяют спрос.

Результаты анализа структуры питания населения России показывают, что за последние годы произошло существенное увеличение объемов потребления безалкогольных напитков и соков, вклад которых в общую энергетическую ценность рациона питания в настоящее время превышает 7 %.

Значение напитков в питании человека невозможно переоценить. Это связано прежде всего с пищевой и биологической ценностью данных продуктов. Все без исключения возрастные группы населения потребляют безалкогольные напитки. Они служат источниками углеводов, органических кислот, минеральных веществ, других биологически активных компонентов. С потребительской точки зрения большое значение имеют способность напитка утолять жажду и его органолептические свойства.

По результатам российского опроса потребителей, каким безалкогольным напиткам они отдают предпочтения, более чем две трети респондентов ответили, что утоляют жажду чаем (рисунок 2), 43% минеральной водой, треть респондентов квасом. Примерно столько же россиян (30%) не отказывают себе в чашечке кофе. Оказалось, что кофеманы, в основном, живут в больших городах (38%) и хорошо зарабатывают (44%). Каждый пятый россиянин пьет воду изпод крана, причем среди них значимо больше жителей

сельской местности (29%). Четверть респондентов выбрали соки и нектары (27%), либо прохладительные газированные напитки (24%). Реже всего наши соотечественники охлаждаются безалкогольным пивом (3%) и энергетическими напитками (3%) (см. рисунок 2).

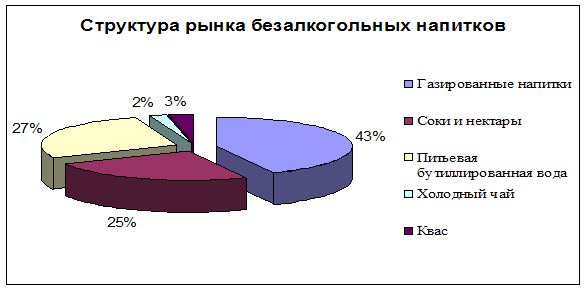

В целом же структура рынка безалкогольных напитков (см. рисунок 3) такова: на сладкую газировку приходится 43% в натуральном выражении. Абсолютными лидерами в сегменте сладких газировок остаются Coca-cola.

Рисунок 2. Предпочтения безалкогольных напитков российских граждан

Рисунок 3. Структура рынка безалкогольных напитков

Compani ( торговые марки Сосасоla, Sprit, Fanta) и PepsiCo (Pepsi, 7Up, Mirinda). В России самыми активными потребителями безалкогольных газированных напитков являются дети до 16 лет (20,4%) и молодые люди от 16 до 29 лет (24%)[8]. В последние несколько лет темпы роста её продаж отстают от аналогичных показателей в других категориях безалкогольных напитков, в частности соков или минеральной и питьевой воды. Это обусловлено в значительной степени тем, что потребители стали ориентироваться на более здоровые напитки. Другая причина сокращения популярности газированной воды заключается в расширении ассортимента других безалкогольных напитков, предлагающихся потребителю: холодный чай, квас, сокосодержащие напитки. И хотя эти рынки недостаточно широко распространены в России, их развитие также обостряет конкуренцию на безалкогольном рынке.

Cоки и нектары занимают четверть рынка безалкогольных напитков (25%). Большинство потребителей отдают предпочтение 100%ным сокам, как наиболее полезным и натуральным, содержащим наименьшее количество консервантов. Наибольшие доли продаж принадлежат брендам «Фруктовый сад» (Лебедянский), «Добрый» (Мултон), J7 ( ВиммБилльДанн Продукты Питания), «Моя семья» (Нидан Соки). За последние годы потребление соков в России постоянно росло. Среднедушевой уровень потребления соков в 2007 году в 810 раз превышает показатели советских времен и составляет 18,4 литра (для сравнения в 2000 году этот показатель составлял 6,3 литра). Население крупных городов и мегаполисов потребляет соки примерно в 1,5 раза больше, чем жители РФ в среднем, а именно, около 2830 литров в год. Это объясняется большей концентрацией в городах реальных и потенциальных потребителей этой продукции. Тем не менее, по сравнению со странами Западной Европы, потребление соков в России попрежнему остается низким и это только внушает дополнительный оптимизм относительно развития данного рынка.[9]

Наиболее успешно развивающийся сегмент рынка безалкогольных напитков – квас. Его можно выделить в отдельную категорию, которая занимает 3% в структуре безалкогольных напитков, так как за последние годы, исконно русский напиток показывает положительную динамику продаж. Исследование Marketing Index группы компаний TNS Россия за второе полугодие 2007 года показывает, что самый популярный квас – «Очаковский», его знают 51,5% (49,7% за тот же период 2006 года) респондентов. На втором месте по знанию марки (40,5%) и на третьем по потреблению напитка (18,1%) – квас «Никола». На третьем месте (28,4%) – квас «Монастырский». Квас миновал период более чем 10кратного падения объема производства ( 5 млн дал в 1997г. против 70 млн дал в 1991 г.) и в последние дватри года стремительно возвращает прежние позиции потребителя и в его корзине потребления. Продажи бутилированного кваса увеличились на 2030 %ежегодно и достигли 83 млн дал в 2007 г. (табл.1)[10] Это свидетельствует о том, что квас возвращается на российский рынок безалкогольных напитков, стремясь достичь популярности, которая была у этого напитка в советское время. В СССР он занимал солидную нишу прохладительных напитков, но постепенно был вытеснен КокаКолой и Пепси, сегодня же он пользуется спросом.

Таблица 1

Продажи бутилированного кваса

| Год | Продажи бутилированного кваса, млн дал | Доля рынка безалкогольных напитков |

| 2004 | 43,6 | 9,8 |

| 2005 | 53,0 | 11,0 |

| 2006 | 69,6 | 13,7 |

| 2007 | 82,7 | 15,4 |

Товарная категория холодный чай довольно молода. Производители начали работать в этой нише примерно пять лет назад. Однако именно эта категория показывает очень хороший рост и динамику.Процентное соотношение по потреблению наиболее популярных марок холодного чая таково: Lipton (17,2%), Nestea (16,3%), «Найс ти» (2,5%), «Эдо» (1,4%), Caprice (1,3%) (по данным группы компаний TNS Россия, исследование Marketing Index за второе полугодие 2007 года). Раньше в России даже понятия холодный чай не существовало, но сейчас продукт прочно закрепился и этот сегмент активно развивается. Его доля составляет 2 % от общего объема потребления.

И 27 % занимает питьевая и минеральная вода. При этом, при традиционном недоверии к воде «изпод крана», с ростом покупательской способности покупатели все чаще покупают бутилированную воду (ежегодные темпы роста продаж которой оцениваются в 1012%)[11]. Если раньше минеральную воду покупали в целях утоления внезапной жажды, то в настоящее время ее все чаще выбирают в качестве основного напитка дома, на работе, при занятиях спортом, используют для приготовления пищи и на загородных участках. Рост потребления воды в регионах России не связан с низким качеством водопроводной воды, он связан с информацией о ее качестве, доводимой до потребителя. В Свердловской области общественное мнение формируют игроки рынка: компаниипроизводители бутилированной воды, продавцы фильтров, доставщики воды, власти предпочитают отмалчиваться потребление бутилированной воды растет. Пример Свердловской области весьма выразителен и свидетельствует о влиянии доступной информации на формирование общественного мнения.

По данным компании «Ромир», в 2007 году в тройку самых популярных брендов бутилированной воды входили Aqua Minerale (19%), Bonaqua (18%) и минеральная вода «Ессентуки» (16%). Далее по популярности следовали АрхызVita (10%), «Новотерская» (8%), «Карачинская» (7%), «Нарзан» (7%) и «Шишкин лес» (7%). То есть наиболее крупными игроками на общероссийском рынке минеральной и питьевой воды также являются международные концерны PepsiСо (ТМ «Аква Минерале») и CocaCola Company (ТМ «БонАква»).Структура потребления россиянами минеральной и питьевой воды такова: наибольшая доля потребления принадлежит минеральной столовой воде – 66%, потребление очищенной воды составляет 28%, потребление лечебной воды – 6%.[12]

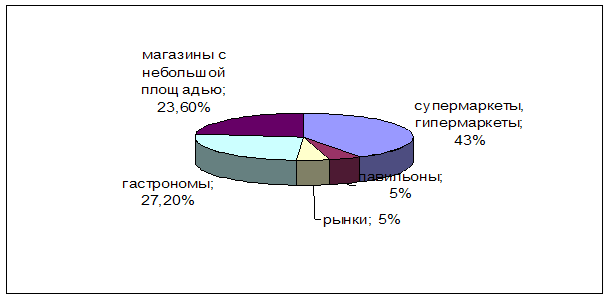

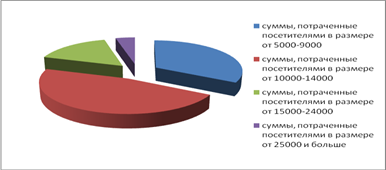

43% россиян предпочитают покупать безалкогольные напитки в супермаркетах и гипермаркетах. Продовольственные магазины, гастрономы (27,2%) и небольшие по площади магазины самообслуживания (23,6%) находятся на второй и третьей позициях рейтинга мест покупок. Лишь 5% россиян приобретают безалкогольные напитки в павильонах и столько же на открытых рынках (см. рисунок 4).

Рисунок 4. Торговые точки по приобретению безалкогольных напитков

На фоне улучшения благосостояния населения и пропаганды здорового образа жизни потребительские предпочтения смещаются в сторону более натуральных напитков – к воде и сокам. Поданным исследования Nielsen, розничные продажи безалкогольных напитков в 2007 году выросли на 11%. В числе лидеров роста здесь – соки (+14%) и газированные напитки (+18%) высокую динамику последних поддержал самый русский безалкогольный напиток – квас, объемы продаж которого в стоимостном выражении выросли в 2007 году более чем на 60%, составив 10% от общего объема продаж газированных напитков в стоимостном выражении.[13]

На рынок безалкогольных напитков все большее влияние оказывают «здоровые» тренды: стремление к здоровому образу жизни, хорошему самочувствию и расширению ассортимента качественных натуральных продуктов. Особенно популярны такие напитки и продукты, благоприятный эффект от которых становится быстро заметен, например, улучшается пищеварение или приходит в норму вес. В наибольшей степени это относится к категории функциональных напитков, то есть напитков, обладающих дополнительными полезными свойствами. Это позволяет производителю позиционировать продукт в более высоком ценовом сегменте, что является важным преимуществом особенно на уже сложившихся рынках, где потребитель ищет дополнительную выгоду в виде высокого качества, богатого витаминами и минералами состава, улучшенного вкуса.

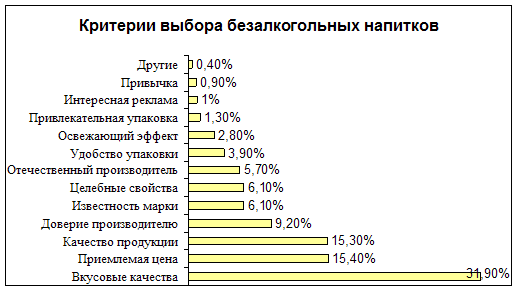

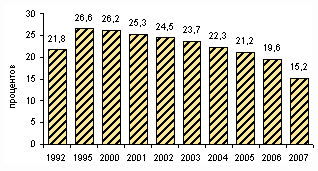

Среди важных факторов, влияющих на выбор в пользу того и иного товара, можно отметить: известность марки (6,1%), целебные свойства (6,1%), отечественный производитель (5,7%) (смотри рисунок 5).

Рисунок 5. Критерии выбора безалкогольных напитков

Но самым важным для потребителя при выборе безалкогольных напитков остаются вкусовые предпочтения (31,9%), приемлемая цена(15,4%), и качество продукции (15,3%). Так, например, самый предпочитаемый россиянами вкус газированных напитков – апельсиновый, его выбирают 38,3% россиян старше 16 лет. Далее следуют вкусы (по названиям напитков: «Кола» (33,9%), «Дюшес» (27,8%), «Буратино» (25,6%), «Кремсода» (20,8%), «Колокольчик» (20,6%), «Тархун» (19,5%), «Байкал» (17,5%), «Лимонный» (16,6%), «Яблочный» (15,2%). Уровень известности (6,1%) того или иного продукта так же влияет на спрос, он зависит от степени воздействия рекламной кампании на потребительскую аудиторию. Во время проведения широких рекламных компаний по центральным каналам телевидения определенного напитка, наблюдается увеличение спроса на данный товар.

Можно также проследить особенности потребительских предпочтений у потребителей с разным материальным достатком. Потребители с более высоким уровнем дохода предпочитают покупать напитки с более высокой ценовой категорией.

Еще один не маловажный фактор, влияющий на рынок безалкогольных напитков сезонность. Пик продаж наступает летом. С наступлением лета объем спроса увеличивается почти в 34 раза. Производители напитков стараются в этот период разработать новые напитки, с лучшим вкусом и качеством. Однако зимой спрос на безалкогольные напитки не исчезает, меняется структура предпочтений, то есть газированной сладкой воде и сокосодержащим напиткам отдают предпочтения сокам натуральным. Пик сезонных продаж в России на прохладительные напитки – июньиюль, пик спроса на соки приходится на осень, зиму и весну период авитаминоза.

На спрос влияют и такие факторы, как:

· социальные, которые могут быть вызваны информацией, полученной

от родственников, друзей и коллег;

· коммерческие, которые направлены производителем, оптовым или

розничным продавцом, цель этого фактора – заинтересовать потребителя, привлечь его внимание на определенный товар, конкретной фирмы путем рекламы, распродажи, презентации, выставки, дегустации;

· физические факторы, при которых принимает участие одно или

несколько физических чувств.

На спрос , как и на предложение влияют также – расположение региона, численность и плотность населения, климат. Огромное влияние на формирование спроса влияет цена.

Похожие работы

... процедуре, что и для других инвестиций, связанных с крупными капиталовложениями. Основой для принятия решения о целесообразности гостиничного инвестиционного проекта является бизнес-план. Современная хозяйственная ситуация вынуждает гостиничный бизнес особенно внимательно относиться к внутрифирменному планированию. Именно бизнес-план является наиболее прогрессивной формой подобного планирования. ...

... модификаций товара, предназначенных для покупателей с различными доходами, потребностями, вкусами и т.д. Кроме того, следует побеспокоиться о том, чтобы затраты на новый товар были не слишком Глава 2. Анализ жизненного цикла товара на примере компании ОАО «Живая вода» Рассмотрим применение жизненного цикла товара на примере компании ОАО «Живая вода». В основе крепкого здоровья, красоты ...

... значении 31%) характерна для 18 рынков, среди которых наблюдаем рынки натурального кофе, бананов и др. 1.4 Конъюнктура российского рынка продовольственных товаров По мнению аналитиков, Россия является одновременно самым крупным, самым быстрорастущим и самым инвестиционно привлекательным потребительским рынком Европы. В 2007 г. рост потребительских расходов составил 32% по отношению к 2006 ...

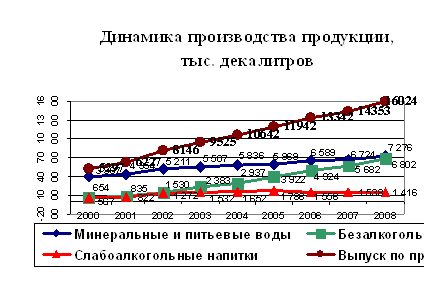

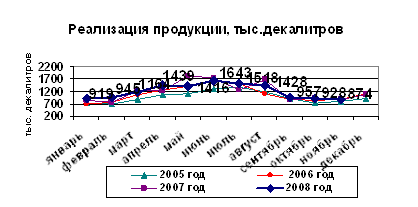

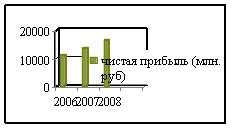

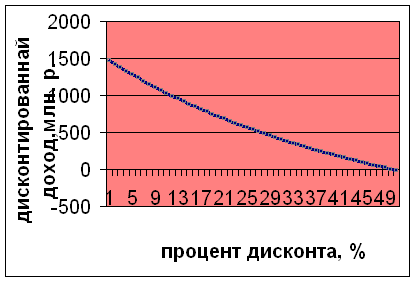

... -экономические мероприятия по улучшению показателей производственно-хозяйственной деятельности предприятия Проведённый анализ позволяет сделать вывод о том, что важнейшим резервом совершенствования производственно-хозяйственной деятельности предприятия ЗАО «МЗБН» является увеличение объёмов реализации продукции и рост прибыли, а также снижение себестоимости производимой продукции. Комплекс ...

0 комментариев