Навигация

Анализ платежеспособности и ликвидности предприятия

2.4 Анализ платежеспособности и ликвидности предприятия

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков. Анализ ликвидности баланса приведен в таблице 2.4.1.

Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств:

А 1≥П1,

А2 ≥П2,

А3 ≥П3,

А4 ≤П4.

Согласно данным таблицы 2.4.1 баланс нельзя признать ликвидным, так как только три из соотношений групп активов и пассивов отвечают условиям абсолютной ликвидности.

За 2004 год уменьшился платежный недостаток наиболее ликвидных активов на 784 тыс. руб., или на 15,2 % за счет увеличения денежных средств и уменьшения кредиторской задолженности; ожидаемые поступления от дебиторов превысили величину краткосрочных кредитов; величина запасов превысила долгосрочные обязательства. Однако, несмотря на имеющийся платежный излишек по этим группам, по причине низкой ликвидности запасов он вряд ли сможет быть направлен на покрытие недостатка средств для погашения наиболее срочных обязательств.

Вторая стадия анализа – расчет финансовых коэффициентов ликвидности, который проводится путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных баланса.

Коэффициенты ликвидности активов предприятия за 2005 год приведены в таблице 2.4.2.

За анализируемый период отмечался рост коэффициентов ликвидности, особенно коэффициента абсолютной ликвидности.

Коэффициент абсолютной ликвидности за отчетный период ниже нормативного значения, что связано с незначительной долей денежных средств. Имеющаяся краткосрочная задолженность на конец года может быть погашена за 8 дней, что на 12 дней меньше чем на начало года.

Коэффициент критической ликвидности или промежуточный коэффициент покрытия отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами. В нашем случае на конец года данный коэффициент составляет 0,8, следовательно, только 80 % краткосрочных обязательств может быть погашено ликвидными активами.

Значение коэффициент текущей ликвидности на конец 2004 ниже норматива и составляет 1,85, это означает, что на каждый рубль краткосрочных обязательств приходится не меньше 1,85 рублей ликвидных средств.

Общая платежеспособность организации определяется как ее способность покрыть все свои обязательства (краткосрочные и долгосрочные) всеми имеющимися активами.

Коэффициент общей платежеспособности на начало 2004 года:

Ко.п. = 16925/8012 = 2,11;

Коэффициент общей платежеспособности на конец 2004 года:

Ко.п. = 18865/7704 = 2,45.

Коэффициент общей платежеспособности выше своего нормативного значения, при этом к концу отчетного периода его значение несколько увеличилось (на 16%) в связи с увеличением величины активов и уменьшением величины обязательств предприятия.

Табл. 2.4.1

Анализ ликвидности баланса

(тыс. руб.)

| Актив | На начало 2004 г. | На конец 2004 г. | Пассив | На начало 2004 г. | На конец 2004 г. | Платежный излишек | |

| на начало 2004 г. | на конец 2004 г. | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Наиболее ликвидные активы | 363 | 636 | Наиболее срочные обязательства | 5512 | 5001 | -5149 | -4365 |

| Быстро реализуемые активы | 2463 | 3551 | Краткосрочные пассвы | 2500 | - | -37 | -+3551 |

| Медленно реализуемые активы | 4543 | 5134 | Долгосрочные пассвы | - | 2703 | +4543 | +2431 |

| Трудно реализуемые активы | 9451 | 9370 | Постоянные пассивы | 8808 | 10987 | +643 | -1617 |

| Баланс (строка 1+2+3+4) * | 16820 | 18691 | Баланс (строка 1+2+3+4) | 16820 | 18691 | - | - |

*Баланс уменьшен на сумму расходов будущих периодов.

Таблица 2.4.2

Анализ коэффициентов ликвидности

| Коэффициенты ликвидности | На начало года | На конец года | Изменения, % | Рекомендуемый критерий |

| Коэффициент абсолютной ликвидности | 0,05 | 0,13 | +260 | > 0,2 |

| Коэффициент критической ликвидности | 0,35 | 0,8 | +228,6 | > 0,8 |

| Коэффициент покрытия | 0,89 | 1,85 | +179,7 | > 2,0 |

Помимо текущей рассмотрим и долгосрочную платежеспособность:

Кд.пл. = 2703/11161= 0,24.

Этот коэффициент показывает, что доля заемного капитала в структуре капитала составляет 24%.

Так как коэффициент текущей ликвидности меньше норматива, но наметилась тенденция его роста, то определим коэффициент восстановления платежеспособности, равный 6 месяцам:

Квос = (0,89 + 6/12 *(1,85-0,89)) / 2 = 0,69;

Коэффициент восстановления меньше 1, следовательно, у предприятия нет реальной возможности восстановить ликвидность баланса в ближайшее время.

Причиной неплатежеспособности, по моему мнению, является неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и прочие цели, которые временно не имеют источников финансирования.

Похожие работы

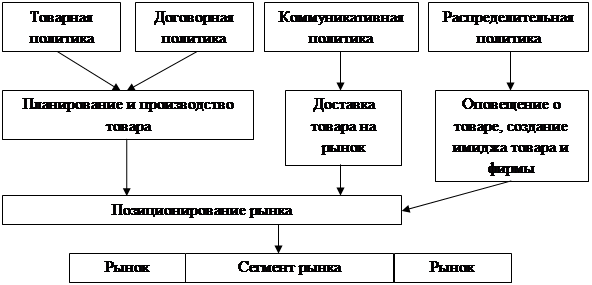

... в области продвижения на рынок, внутрифирменного развития, относящегося к рыночной деятельности фирмы. Для успешного функционирования на рынке современными предприятиями используются инструменты, позволяющие проводить эффективную маркетинговую политику. Инструменты маркетинговой политики включают в себя весь комплекс мер и действий, направленных на то, чтобы повлиять на участников рынка и ...

... : – контроль за исполнением сметы расходов; – выявление причин отклонения от сметы; – определение путей снижения расходов. На отклонение сметы общепроизводственных расходов оказывают влияние: – нарушение сметы расходов; – изменение объема и структуры производства [14, стр. 221]. Анализ общепроизводственных расходов начинают с изучения исполнения сметы, т.е. определяют отклонение по каждой ...

... разводы, всплеск нервно-психических заболеваний, социальный пессимизм, преждевременная смертность и другие. Решение острой проблемы профилактики безработицы возможно лишь при реализации последовательной государственной молодежной политики. Социальная работа с молодежью является частью государственной молодежной политики, которая представлена основными направлениями: содействие в трудоустройстве, ...

0 комментариев