Навигация

Особенности аудита импортных операций

2. Особенности аудита импортных операций

Аудит импортных операций является одним из наиболее сложных участков аудиторской проверки.

Для аудита импортных операций применяются следующие методы проверок: документальная, специальная, встречная.

Документальной считается проверка документов и записей операций в учетных регистрах [применяются методы формальной, логической и арифметической (счетной) проверки].

Специальная проверка применяется в случае необходимости привлечения к проверке эксперта в той или иной сфере деятельности.

Встречная проверка осуществляется в целях установления соответствия проверяемой отчетности определенным требованиям. Следует отметить, что все аудиторские услуги оказываются в интересах тех или иных пользователей бухгалтерской отчетности, которые хотят, чтобы отчетность была составлена добросовестно и была достоверной. Их интересы в значительной степени переплетаются, что проявляется в следующем:

- собственники хотят проверить нанятую ими администрацию;

- администрация хочет проверить нанятых сотрудников, но не желает, чтобы ее проверяли собственники;

- кредиторы хотят, чтобы были объективно оценены статьи отчетности и прежде всего баланса;

- налоговые органы заинтересованы в том, чтобы были соблюдены все требования налогового законодательства.

Цели, преследуемые названными пользователями, часто бывают противоречивыми: администрация стремиться получить премию; собственники — увеличить дивиденды; кредиторам важно, чтобы организация сохраняла платежеспособность. Причем все они (за исключением налоговых органов) заинтересованы в создании больших финансовых резервов и занижении прибыли. Налоговые же органы, напротив, стремятся к тому, чтобы в отчетности была показана как можно большая сумма прибыли. Чтобы найти необходимый компромисс, аудитор должен установить соответствие проверяемой им отчетности следующим требованиям:

- полнота — все факты хозяйственной жизни, которые должны быть включены в бухгалтерскую отчетность, входят в нее;

- точность — все учтенные факты верны в математическом отношении, и эти верные суммы правильно отнесены на соответствующие счета, суммированы и перенесены в Главную книгу;

- существование — все активы и пассивы существовали на дату составления баланса, а все отраженные факты действительно имели место в прошлом;

- ограничение учетного периода — все факты имели место в пределах соответствующего отчетного периода;

- оценка — выбраны и применимы соответствующие учетные измерители;

- принадлежность (права и обязанности) — на все учтенные средства предприятие имеет права, а вся кредиторская задолженность относится к его задолженности на дату составления баланса;

- представление и раскрытие — все факты хозяйственной жизни правильно классифицированы и описаны, раскрыты необходимые детали.

Концептуальный подход к определению достаточности информационной базы аудита, должен заключаться в следующем. Информационная база аудита может считаться полной только в том случае, если она обеспечивает качественное решение всех стоящих перед аудитом задач. Следовательно, основой для определения со става необходимой информации должен вы ступать прежде всего раздел учета, связанный с осуществлением контроля.

Аудит налогообложения входит в общий план аудита и программу проверки любого предприятия. Проверка аудита для конкретного экономического субъекта включает в себя проверку только тех налогов, которые непосредственно уплачивает экономический субъект.

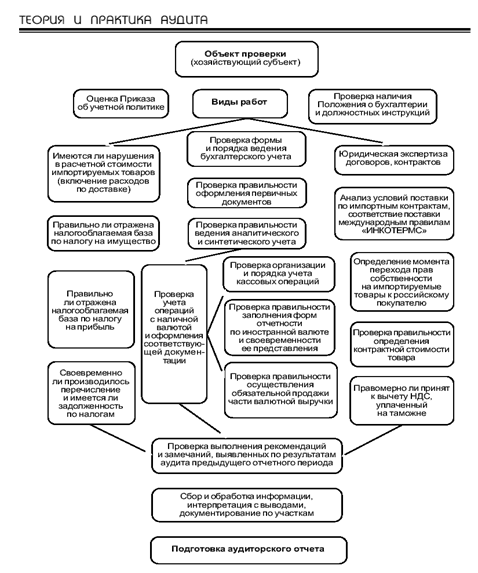

Аудиторы, проверяя реализацию импортных товаров, обязаны также проверять своевременность и полноту сдачи валютной выручки в уполномоченный банк и правильность исчисления и уплаты налогов. В связи с этим аудитор должен составить аудиторскую программу проверки операций по исчислению и уплате налогов. Примерный план и программа аудита данного участка учета представлен на рисунке 1.

Рис.1. Программа проведения аудита импортных операций[2]

Переход права собственности на импортируемые товары при отражении операций по импорту товаров имеет большое значение. Налаженный учет, постоянный анализ условий поставки по импортным контрактам поможет предприятиям уберечься от ошибок при определении налогооблагаемой базы и исчислении налогов. Условия поставки оказывают немаловажное влияние на порядок налогообложения и своевременность принятия товаров к учету. Российский покупатель имеет право оприходовать импортные товары только в момент перехода к нему права собственности. В случае неверного определения этого момента будет неправильно определена стоимость импортируемого товара в связи с изменением курса валюты, что повлечет за собой ошибку в расчете курсовых разниц и, как следствие, налогооблагаемой прибыли.

Не правомерно также при оприходовании товара до момента перехода права собственности принимать к вычету НДС, уплаченный на таможне.

Если товар был оприходован и реализован в разные отчетные периоды, неверное определение момента перехода права собственности может привести к занижению расчетной базы по налогу на имущество.

Заинтересованные стороны должны определить в контракте момент перехода права собственности, который может не совпадать с моментом перехода рисков. В этом случае импортер может понести расходы по доставке товаров до момента перехода права собственности на импортируемые товары и не сможет их отразить не только в стоимости товаров, но и вообще в бухгалтерском учете. Товары учитываются по фактической себестоимости, т.е. в сумме затрат на их приобретение. Вместе с тем данное положение, как нам представляется, распространяется лишь на товары, принадлежащие импортеру на праве собственности, и не относится к другим товарам. Следовательно, если расходы по доставке импортных товаров будут включены в стоимость товара, то при дальнейшей реализации это приведет к занижению налогооблагаемой базы при исчислении налога на прибыль.

При обнаружении такого рода ошибок аудитор должен предложить пересчитать налогооблагаемую прибыль, исключив из нее суммы транспортных расходов. Во избежание таких ситуаций в импортном контракте необходимо отдельным пунктом указать, что транспортные расходы несет импортер.

Источниками информации для проведения аудита налогообложения являются:

- распорядительные документы, определяющие общие положения учета;

- налоговая отчетность (декларации и регистры);

- финансовая отчетность;

- регистры синтетического бухгалтерского учета;

- регистры аналитического учета;

- первичные документы.

Для выполнения программы аудита импортных операций в части правильности определения налогооблагаемой базы по на логам на имущество, на прибыль необходимо проверить:

- правильность, своевременность, полноту формирования налогооблагаемой базы, соблюдение основных принципов при ее определении;

- правильность формирования налоговых вычетов;

- обоснованность внесения исправлений в налоговую отчетность и налоговые регистры;

- достоверность первичных документов для заполнения налоговых регистров;

- реальность включения первичных документов в соответствующие периоды.

Проверку можно осуществить, анализируя данные налоговой отчетности в сравнении с данными аналитических регистров налогового учета. При этом сведения в первичных документах должны соответствовать сведениям в регистрах аналитического налогового учета.

В соответствии с программой аудита не обходимо проверить, кроме того, правильность определения в расчетной стоимости импортируемых товаров. Для этого следует:

- проверить полноту и достоверность расчета таможенной стоимости за отчетный период;

- удостовериться, что импортные цены соответствуют нынешнему рыночному уровню цен, для чего проверяются первичные документы, определяющие фактическую стоимость товара, паспорта импортных сделок и др.

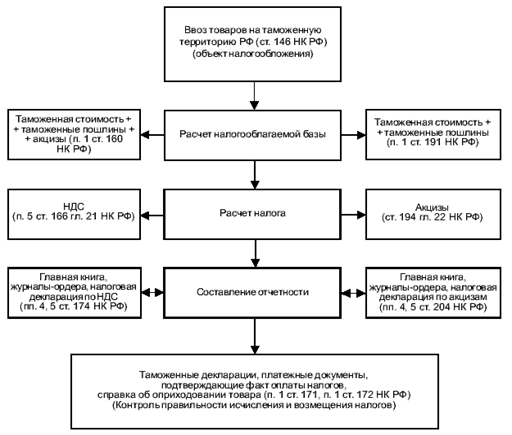

Можно предложить следующий алгоритм проведения аудита импортных операций (рис. 2).

Рис. 2. Алгоритм аудита налогообложения импортных операций[3]

Реализация изложенных аспектов налогообложения импортных операций окажет существенную помощь в ходе аудита процессов внешнеэкономической деятельности хозяйствующих субъектов.

Список литературы

1. Таможенный Кодекс РФ Принят Государственной Думой 25 апреля 2003 года. Одобрен Советом Федерации 14 мая 2003 года (в ред. Федеральных законов от 29.06.2004 N 58-ФЗ, от 20.08.2004 N 118-ФЗ, с изм., внесенными Федеральным законом от 23.12.2003 N 186-ФЗ).

2. Приказ ФТС России от 3 августа 2006 г. № 724 «Об утверждении новых форм комплектов бланков таможенной декларации и транзитной декларации».

3. Приказ ФТС России от 11 августа 2006 г. № 762 «Об утверждении Инструкции о порядке заполнения грузовой таможенной декларации и транзитной декларации».

4. Кулинина Г.В., Юшкова С.Д. Аудит импортных операций: Практ. пособие./ Под ред. проф. В.И. Подольского. – М.: ЮНИТИ – ДАНА, 2004.

5. Сидоренков Г.Н., Демина И.Д. Основные направления проведения аудита импортных операций // Бухгалтерский учёт в издательстве и полиграфии, № 8, 2006.

[1] Таможенный Кодекс РФ (в ред. Федеральных законов от 29.06.2004 N 58-ФЗ, от 20.08.2004 N 118-ФЗ, с изм., внесенными Федеральным законом от 23.12.2003 N 186-ФЗ), ст. 197.

[2] Сидоренков Г.Н., Демина И.Д. Основные направления проведения аудита импортных операций // Бухгалтерский учёт в издательстве и полиграфии, № 8, 2006.

[3] Кулинина Г.В., Юшкова С.Д. Аудит импортных операций: Практ. пособие./ Под ред. проф. В.И. Подольского. – М.: ЮНИТИ – ДАНА, 2004, с. 64.

Похожие работы

... внутреннего потребления. Данное полномочие Правительства РФ может быть реализовано в целях развития отраслей российской экономики и стимулирования импортозамещения на территории РФ инвестиционных товаров. Таможенный режим переработки товаров для внутреннего потребления имеет ряд схожих черт с режимом переработки на таможенной территории. То есть при наличии соответствующего разрешения таможенного ...

... повлечь для государственных органов Российской Федерации какие-либо расходы, которые не могут быть возмещены за счет средств, вырученных от реализации товаров; 2.под таможенный режим отказа в пользу государства не могут помещаться товары, оборот которых запрещен в соответствии с законодательством Российской Федерации; 3.проведение таможенного досмотра товаров, помещаемых под этот таможенный ...

... мер нетарифного регулирования; — проверка документов и сведений, подтверждающих соблюдение мер нетарифного регулирования; — контроль за соблюдением условий помещения товаров под таможенный режим выпуска для внутреннего потребления; — контроль за достоверностью и полнотой сведений, заявленных в ГТД, для других таможенных целей, за исключением сведений о таможенной стоимости товара, ...

... ТН ВЭД России на уровне десятого знака цифрового кода; - ни при каких обстоятельствах не могут осуществляться действия, связанные с переработкой и ремонтом товаров, помещенных под таможенный режим таможенного склада. Положение специально не регламентирует условия совершения с товарами, помещенными под режим таможенного склада, гражданско-правовых сделок, в частности их купли-продажи, передачи в ...

0 комментариев