Навигация

Проблемы правового статуса таможенных пошлин

2.1. Проблемы правового статуса таможенных пошлин

За последние годы количество налогов и сборов сокращено в несколько раз: отменены «оборотные» налоги, а также другие налоги и сборы, введенные в начале 1990-х гг. (т.е. до принятия Конституции РФ и кодексов, регулирующих основные отрасли законодательства) и потерявшие какое-либо экономическое содержание.

Специалисты по налогообложению уже в течение нескольких лет обсуждают вопрос о целесообразном количестве налогов и сборов. Представителями бизнеса высказывались мнения о том, что оно не должно быть более 5. По мнению представителей государства, ни одной из крупных стран этого сделать не удалось, и в лучшем случае общее количество налогов и сборов можно сократить до 15.

Казалось бы, сторонники значительного сокращения перечней налогов и сборов могут праздновать победу, а субъекты хозяйственной деятельности, освободившись от лишних платежей, могут работать эффективнее, способствуя дальнейшему развитию экономики страны.

Однако более детальный анализ норм Закона свидетельствует о том, что планируемое с 2005 года сокращение количества налогов и сборов будет происходить не столько за счет отказа от взимания ряда обязательных платежей, сколько за счет придания им нового правового статуса,

Так, из системы налогов и сборов должны быть исключены таможенные пошлины и таможенные сборы, платежи за пользование лесным фондом, платежи за негативное воздействие на окружающую среду. Предполагается, что все эти платежи станут неналоговыми доходами бюджетов и их взимание будет регулироваться не законодательством о налогах и сборах, а другими (специальными) федеральными законами.

При обсуждении данной инициативы в Государственной Думе предполагаемые изменения были позиционированы как технические и, следовательно, вполне безобидные для государства и налогоплательщиков.

Вопрос о статусе лесных, водных и экологических платежей прошел достаточно длительное обсуждение и, на наш взгляд, может быть решен (естественно, после уточнения характера отношений в лесо- и водопользовании, нанесении ущерба окружающей среде) в пользу их не налогового, а гражданско-правового статуса.

Наибольшие сомнения вызывает решение о придании нового статуса таможенным пошлинам и таможенным сборам. Проанализируем его возможные последствия.

По своему характеру таможенные пошлины и сборы полностью соответствуют определениям налога и сбора, приведенным в части первой НК РФ (ст. 8).

Так, таможенная пошлина является обязательным, индивидуально безвозмездным платежом, взимаемым с организаций и физических лиц, в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства. То есть таможенная пошлина обладает признаками налога, которые содержатся в его определении, сформулированном в п. 1 ст. 8 НКРФ.

Таможенные сборы за таможенное оформление представляют собой обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными (в данном случае таможенными) органами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений. То есть сборы за таможенное оформление обладают характеристиками сбора, отраженными в п. 2 ст. 8 НК РФ.

Этим платежам присуще большинство элементов налогообложения, которые должны быть определены в соответствии со ст. 17 НК РФ:

• налогоплательщики;

• объект налогообложения;

• налоговая база;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога;

• льготы и основания для их использования налогоплательщиком.

Единственным элементом, который отсутствует у таможенных пошлин и сборов, является налоговый период. Это обусловлено спецификой элемента «порядок и сроки уплаты», связанной с особенностями таможенного налогообложения в России в части сроков уплаты таможенных платежей.

Другим аргументом в пользу того, что таможенные пошлины и сборы за таможенное оформление имеют «налогово-сборовую» природу, являются нормы ст. 57 Конституции РФ, в соответствии с которой «каждый обязан платить законно установленные налоги и сборы». Как следует из этих норм, в сфере публично-правовых отношений, призванных обеспечивать финансовую основу осуществления государством своих функций, к числу которых, бесспорно, относятся и отношения, связанные с уплатой таможенных платежей, могут существовать только два вида обязательных платежей — налоги и сборы. То есть любые платежи, как бы они ни назывались, в том числе и таможенные платежи, если они должны уплачиваться государству либо как обязательные и индивидуально безвозмездные, либо обязательная уплата которых является одним из условий совершения государственными органами в отношении плательщиков юридически значимых действий, являются или налогами, или сборами. Уплата других обязательных платежей Конституцией РФ не предусмотрена. Все остальные платежи государству должны носить гражданско-правовой или какой-либо иной характер (например, средства, полученные в результате применения мер ответственности — административной, уголовной и т. д.).

Следовательно, для того чтобы у участников внешнеэкономической деятельности (ВЭД) были правовые основания для уплаты таможенных пошлин и сборов как неналоговых платежей, необходимо изменить законодательство таким образом, чтобы данные платежи приобрели гражданско-правовой характер, т.е. уплачивались бы за определенные услуги, оказанные таможенными органами.

Однако, на наш взгляд, для развития законодательства в таком направлении, кроме огромного количества технических сложностей, имеется несколько фундаментальных препятствий и серьезных ограничений.

Поскольку речь идет о гражданско-правовых отношениях, важно, чтобы механизм этих отношений не противоречил основным началам гражданского законодательства, которые сформулированы в ст. 1 ГК РФ. Там, как известно, зафиксированы принципы равенства участников отношений, свободы договора, добровольности приобретения и осуществления гражданских прав. Подобные принципы едва ли применимы к отношениям между участниками ВЭД и таможенными органами, которые носят государственно-властный характер. Более того, в п. 3 ст. 2 ГК РФ указано, что к отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством.

В принципе, сборы за таможенное оформление можно обосновать как оплату услуги таможенных органов, естественно, изменив большое количество норм Таможенного и Гражданского кодексов РФ. Гораздо сложнее ситуация с таможенными пошлинами. Единственный «возможный» аргумент в пользу того, что пошлина является платой за услуги, оказываемые участникам ВЭД, сформулирован классиком мировой экономической мысли В. Петти в «Трактате о налогах и сборах»:

«Я не могу хорошо уяснить себе, каковы те естественные основания, в силу которых эти пошлины должны уплачиваться государю как при ввозе, так и при вывозе; имеются, по-видимому, все же некоторые основания уплаты ему за разрешение вывозить определенные продукты, в которых другие страны действительно нуждаются. Я поэтому полагаю, что пошлины являлись вознаграждением, уплачиваемым государю за защиту провоза товаров как в страну, так и из страны от пиратов, и я считал бы это действительно правильным, если бы государь был обязан тратить большие средства с этой целью».

Однако сегодня объяснить необходимость изменения Закона «О таможенном тарифе» таким образом, чтобы таможенная пошлина представляла собой платеж государству за обеспечиваемую им защиту от пиратов, будет непросто.

Проведенный анализ точек зрения на проблему специалистов по налогообложению также подтверждает имеющиеся сомнения в правильности принятого решения об исключении таможенных пошлин и сборов из системы налогов и сборов.

Вопросы правового статуса таможенных пошлин и сборов неоднократно рассматривались и Конституционным Судом РФ. Так, в Определении Конституционного Суда РФ от 15.12.2000 № 294-О отмечается, что «таможенная пошлина является одним из федеральных сборов, доходы от которого используются в публичных целях». Таким образом, таможенная пошлина и таможенные сборы по своей конституционно-правовой природе относятся к налогам и сборам.

Вот мнение одного из лучших специалистов в области законодательства о налогах и сборах профессора С. Г Пепеляева:

«Уплата иных, помимо налогов и сборов, обязательных платежей (за исключением штрафных санкций) Конституцией РФ не предусмотрена. Поэтому в случае исключения таможенной пошлины и таможенных сборов из системы налогов и сборов возникает неопределенность в вопросе о том, имеются ли конституционно-правовые основания для взимания данных платежей.

Таможенная пошлина и таможенные сборы полностью соответствуют понятиям "налог" и "сбор" определение которых содержится в статье 8 НК РФ.

В соответствии с частью 3 пункта 5 статьи 3 НК РФ "ни на кого не может быть возложена обязанность утачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или сборов, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом ".

Следовательно, в случае исключения таможенных пошлин и сборов из системы налогов и сборов на организации и физических лиц не может быть возложена обязанность уплачивать данные платежи".

Как следует из приведенной выдержки, теперь любые организации и физические лица вправе оспорить взимание таможенных пошлин и сборов за таможенное оформление как не имеющее нормативного основания. Похожая точка зрения высказана и аудитором Счетной палаты РФ профессором В. Г. Пансковым, который отмечает, что «размытая» нормативная база по таможенным платежам не может избежать неточностей и противоречий, что усложняет контроль и дает возможность минимизировать, а нередко и не платить установленные платежи.

Таким образом, складывающаяся законодательная неопределенность рано или поздно приведет к массовым обращениям участников внешнеэкономической деятельности в суды. Если суды, разбирая подобные споры, будут руководствоваться буквой закона, а не соображениями государственной целесообразности, то итогом нововведений, скорее всего, станут потери доходов федерального бюджета.

Для плательщиков, у которых нет возможности привлекать адвокатов для защиты своих интересов в судах, возможные последствия нового статуса таможенных пошлин и таможенных сборов могут оказаться поистине катастрофическими.

Известно, что, хотя законодательно таможенные органы имеют права и несут обязанности налоговых органов, на деле таможенное налогообложение и возможности таможенных органов весьма существенно отличаются от возможностей налоговых органов. Основная проблема в том, что таможенное оформление товаров, их налогообложение и выпуск — взаимосвязанные процедуры. В случае несогласия с требованиями таможенных органов (например, в части таможенной стоимости товаров, их кода в соответствии с Товарной номенклатурой внешнеэкономической деятельности) или их своеобразной трактовкой норм законодательства перед участником ВЭД встает дилемма: обращение в суд или возникновение проблем с оформлением и выпуском товаров.

Рассмотрим весьма показательную ситуацию. Для целей контроля таможенной стоимости, которая является базой для исчисления таможенных пошлин и сборов за таможенное оформление, нормы ст. 40 НК РФ, предоставляющие налогоплательщикам достаточно широкие возможности, не применяются. Здесь необходимо руководствоваться положениями Закона РФ «О таможенном тарифе», согласно которому в случае возникновения сложностей с определением таможенной стоимости таможенные органы вправе использовать так называемый резервный метод, т.е. обращение к имеющейся в их распоряжении ценовой информации. На практике это означает использование выпускаемых таможенными органами информационных писем, в которых содержатся цены по различным группам товаров.

Естественно, что указанные в информационных письмах цены, как правило, гораздо выше, чем реальные цены сделки.

Заметим, что информационные письма не имеют официального статуса, не регистрируются Министерством юстиции РФ, т.е. вообще как бы не существуют. Оспаривать сами письма в суде — то же самое что бороться с привидениями. Тем не менее они есть и должны исполняться сотрудниками таможен.

Существует опасение, что после изменения статуса таможенных пошлин и сборов исполнительная власть получит дополнительные возможности по регулированию этих платежей на основе не законодательства о налогах и сборах, которое постепенно формируется и совершенствуется, а «рамочных» законов, допускающих возможности различных толкований и, что особенно тревожно, ведомственных актов, таких как информационные письма.

Поэтому в сложившейся ситуации говорить о каких-либо услугах, якобы полученных плательщиком таможенных пошлин и сборов от таможенных органов, свободе выбора при получении этих услуг и особенно равенстве сторон, на наш взгляд, цинично.

Очевидно, что формирующаяся система нормативного регулирования таможенных пошлин и сборов за таможенное оформление не может быть признана удовлетворительной, так как скорее всего приведет к негативным последствиям и для федерального бюджета, и для плательщиков.

Поэтому считаем целесообразным, не нарушая принципа единства системы налогов и сборов, отказаться от идеи регулирования различных видов фискальных платежей в разных отраслях законодательства.

Полагаем, что большинство вопросов, связанных с налогами и налогообложением, независимо от того, какое ведомство занимается контролем за их уплатой, должно регулироваться законодательством о налогах и сборах.

Следует признать, что сегодня предметы ведения таможенного законодательства неоправданно расширены, особенно в части налогов и сборов, администрируемых таможенными органами (таможенных платежей).

Первым шагом в совершенствовании действующего законодательства могло бы стать более четкое разграничение предметов ведения и уточнение терминов налогового и таможенного законодательства. Например, в Таможенном кодексе РФ отсутствует понятие «таможенные платежи» (см. ст. 11 «Основные понятия...»), а в разделе III «Таможенные платежи» указаны только виды платежей.

На наш взгляд, отсутствие законодательного определения этих платежей в значительной степени создает предпосылки для обоснования их особого (например, неналогового) статуса.

Проблемы с неопределенностью термина «таможенные платежи» стали особенно актуальны после принятия части первой НК РФ, когда и у участников ВЭД, и у таможенных органов начали возникать трудности из-за создавшейся коллизии понятий налогового и таможенного законодательства.

Уже в 1998 году специалистами предпринимались попытки сформулировать понятие «таможенные платежи». Так, заместителем начальника Северо-Западного таможенного управления В. Кулешовым было предложено следующее определение:

«Таможенные платежи — налоги и сборы, взимаемые таможенными органами РФ в соответствии с настоящим (Таможенным) кодексом и Налоговым кодексом РФ. Таможенные платежи являются федеральными налогами и сборами".

Данное определение, по нашему мнению, можно было бы принять за основу, внеся в него коррективы с учетом того, что сегодня, согласно законодательству, налоговые и таможенные органы не взимают налоги и сборы, а осуществляют контроль за их уплатой. С учетом сказанного, определение могло бы выглядеть следующим образом:

«Таможенные платежи — налоги и сборы, подлежащие уплате в связи с перемещением товаров через таможенную границу РФ. Таможенные платежи являются федеральными налогами и сборами».

Исходя из указанного определения, можно было бы классифицировать виды таможенных платежей, приведенные в ст. 318 Таможенного кодекса РФ как налоги или сборы.

В заключение в подтверждение вышеприведенной аргументации хотелось бы сослаться на основные направления налоговой политики, содержащиеся в Бюджетном послании Президента РФ Федеральному Собранию Российской Федерации «О бюджетной политике в 2005 ГОДУ»:

«Период кардинальных изменений налоговой системы подходит к концу. На первый план постепенно выходит задача сохранения стабильности налоговой системы как фактора легализации бизнеса и увеличения массы налоговых платежей. Вносимые в законодательство о налогах и сборах отдельные изменения все в большей степени должны быть направлены на повышение ясности законодательства и на однозначность его применения налогоплательщиками».

2. 2. Актуальные направления деятельности таможенной службы РФ

Повышение конкурентоспособности России, степени её интеграции в мировую экономику предполагают формирование единого информационного пространства в области внешнеторговой деятельности.

Как известно, 2004 г. - это первый год работы таможенных органов в условиях действия нового Таможенного кодекса Российской Федерации, призванного установить принципиально иные правоотношения между таможней и бизнесом [ТК был принят 28 мая 2003 г. и действует с 1 января 2004 г.].

Новый ТК создал правовую базу для перехода от стадии эксперимента к практическому применению электронного декларирования товаров. К концу 2004 г. около 10 таможенных постов уже работали с электронной формой декларирования. Ими оформлено более 1700 электронных деклараций. Более 100 участников внешнеэкономической деятельности перешли на такую форму работы.

В новом ТК закреплены основы и принципы таможенного контроля с использованием системы управления рисками (СУР).

Это принципиально новое направление работы таможенных органов Российской Федерации, несущее с собой новую идеологию и философию таможенного контроля, означающее переход к международным стандартам работы, принятым в странах ЕС и США.

От тотального контроля за всем, что перемещается через границу, современная таможня переходит к выборочному контролю, сосредоточивая свои ресурсы на предотвращении правонарушений, имеющих наиболее негативные последствия для экономики и безопасности страны.

В настоящее время уже разработаны общероссийские, региональные и местные профили рисков. Началась работа по автоматизации создания проектов профилей риска, формирования базы данных профилей риска, их доведения до таможенных постов и выявления рисков при декларировании. Создан и начинает использоваться единый реестр субъектов внешнеэкономической деятельности.

Для комплексного решения задач информационной поддержки продвижения российских товаров и услуг на внешние рынки, связанных с системой сбора и анализа экспортных предложений, заявок и тендеров, поступающих от российских предприятий и иностранных потребителей, в целом для снижения предконтрактных расходов российских экспортеров в сети Интернет создана и успешно функционирует информационно-поисковая система "Экспортные возможности России".

К настоящему времени база данных российских экспортеров содержит информацию более чем о 1500 предприятиях, осуществляющих экспортные поставки промышленной продукции.

Внедрение системы направлено на организацию новых информационных потоков между российскими экспортерами, центральным аппаратом МЭРТ, а также представительствами Российской Федерации по торгово-экономическим вопросам в иностранных государствах, повышение скорости прохождения информации и значительного увеличения объема получаемой информации о проводимых тендерах за рубежом и коммерческих запросах иностранных организаций за счет существенной активизации работы последних.

По линии сотрудничества с ЕС реализуется проект ТАСИС "Гармонизация таможенных процедур России и ЕС". Важным элементом таможенного сотрудничества России и ЕС в правоохранительной деятельности является взаимодействие с Европейским бюро по борьбе с мошенничеством с целью предотвращения случаев недостоверного декларирования контролируемых видов товаров.

По каналам международной правоохранительной сети "СЕN" региональный узел связи "RILO-Москва" осуществляет оперативный обмен информацией с таможенными службами стран СНГ и Всемирной таможенной организацией о новых маршрутах перемещения контрабанды и способах её сокрытия, в том числе наркотиков, оружия, боеприпасов, взрывчатых веществ, товаров военного и двойного назначения.

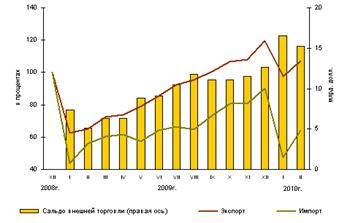

Первый год работы в новых условиях в целом показал достаточную работоспособность Кодекса. Его введение способствовало расширению торговли и росту объемов собираемости платежей. О масштабах деятельности таможни по сбору таможенных платежей говорит такая цифра: ежедневно в казну государства таможенники перечисляют около 170 млн. долл. Таможенные платежи обеспечивают почти 40% доходной части бюджета и составляют без малого 8% ВВП.

Как известно, до марта 2004 г. таможенные процедуры в России осуществлялись подразделениями самостоятельного ведомства - Государственным таможенным комитетом. В рамках реорганизации таможенной службы его функции были распределены между Федеральной таможенной службой (ФТС), МЭРТ и Минфином. За ФТС оставлены только функции надзора за выполнением таможенного законодательства участниками внешнеторговой деятельности, т.е. это ведомство практически не может влиять на ход реформ в сфере таможенного дела. Все таможенное нормотворчество отошло к МЭРТ, а обязанности по установлению правил определения таможенной стоимости - к Минфину.

Для устранения правовых пробелов в части установления и взимания таможенных сборов необходимо было внесение изменений и дополнений в ТК. С этой целью был принят Федеральный закон от 11.11.04, который вступил в силу 1 января 2005 г.

Этим законом устанавливаются следующие виды таможенных сборов:

· таможенные сборы за таможенное оформление;

· таможенные сборы за таможенное сопровождение;

· таможенные сборы за хранение.

Законом определены также плательщики таможенных сборов, порядок уплаты таможенных сборов, а также случаи освобождения от их уплаты. Кроме того, устанавливаются фиксированные ставки таможенных сборов за таможенное сопровождение и таможенных сборов за хранение. Ставки таможенных сборов за таможенное оформление устанавливаются Правительством Российской Федерации

Заключение

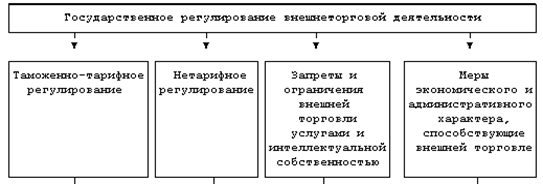

Под таможенно-тарифным регулированием следует понимать совокупность организационных, экономических (тарифных) и административных (нетарифных) мер: государственного регулирования внешнеэкономической деятельности в Российской Федерации, которые так или иначе призваны способствовать защите национальных производителей на внутреннем рынке, регулировать структуру экспорта и импорта товаров, а также обеспечивать источник пополнения доходной части федерального бюджета.

Правовую основу таможенно-тарифного регулирования составляют: Таможенный кодекс РФ; Закон РФ «О таможенном тарифе»; система подзаконных нормативно-правовых актов, издаваемых Правительством РФ и ГТК России.

Под тарифным регулированием в таможенном праве понимают меры государственного воздействия на внешнеэкономические связи страны, в основе которых лежит ценовой фактор влияния на внешнеторговый оборот. Такое влияние осуществляется посредством установления и взимания таможенных пошлин и иных таможенных платежей при перемещении товаров и транспортных средств через таможенную границу.

Таможенная пошлина — это «обязательный взнос, взимаемый таможенными органами при импорте или экспорте товара и являющийся условием импорта или экспорта».

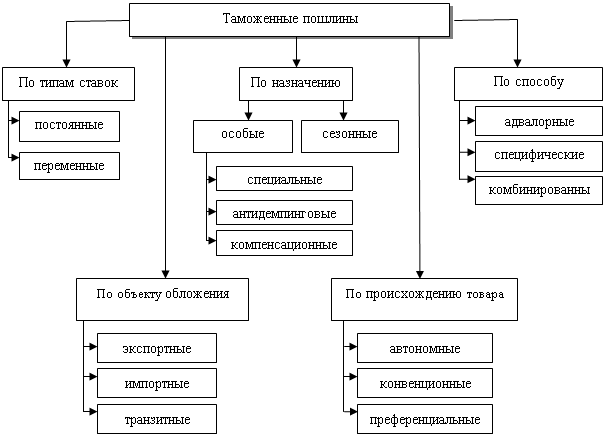

Можно выделить следующие виды таможенных пошлин:

1.По направлению перемещения товаров: импортные; экспортные; транзитные

2.По способу исчисления: адвалорные; специфические; комбинированные

3.По характеру: специальные; антидемпинговые; компенсационные

4.По происхождению: автономные; конвенционные; преференциальные

5.По типам ставок: постоянные; переменные

5.По способу вычисления: номинальные; эффективные.

Основные функции таможенных пошлин выделяют следующие:

· Регулирующая функция

· Фискальная функция

· Контролирующая функция

Основой нормативно-правовой базы для определения таможенной стоимости является Закон РФ от 21.05.1993 N 5003-1 (ред. от 10.11.2006) «О таможенном тарифе». Он определяет основные понятия и правила применения методов, используемых для оценки таможенной стоимости товаров. В соответствии с этим законом таможенная стоимость товаров, ввозимых на таможенную территорию Российской Федерации – это цена сделки, фактически уплаченная или подлежащая уплате за товары на момент пересечения им таможенной границы РФ.

Система определения таможенной стоимости товаров основывается на общих принципах таможенной оценки, принятых в международной практике.

Определение стоимости ввозимого товара с целью расчета таможенных пошлин - одна из наиболее сложных таможенных процедур.

Для её осуществления Законом определены следующие методы:

1) метод по стоимости сделки с ввозимыми товарами;

2) метод по стоимости сделки с идентичными товарами;

3) метод по стоимости сделки с однородными товарами;

4) метод вычитания;

5) метод сложения;

6) резервный метод.

Основным методом определения таможенной стоимости является метод по цене сделки с ввозимыми товарами. Это означает, что при проведении оценки товаров необходимо в максимально возможной степени использовать первый метод. Если окончательно установлено, что цена сделки отсутствует или не может быть определена, либо не может использоваться для определения таможенной стоимости, следует переходить к следующим методам оценки.

Являясь одним из сложных вопросов таможенного дела, таможенная стоимость требует создания самой современной и согласованной с мировой практикой системой ее контроля, проведения постоянного ценового мониторинга, создания информационных баз данных для контроля таможенной стоимости, целевая и комплексная проверки участников внешнеэкономической деятельности, устранения утечки валютной выручки.

ü Очевидно, что формирующаяся система нормативного регулирования таможенных пошлин и сборов за таможенное оформление не может быть признана удовлетворительной, так как скорее всего приведет к негативным последствиям и для федерального бюджета, и для плательщиков.

ü Следует признать, что сегодня предметы ведения таможенного законодательства неоправданно расширены, особенно в части налогов и сборов, администрируемых таможенными органами (таможенных платежей).

ü Проблемы с неопределенностью термина «таможенные платежи» стали особенно актуальны после принятия части первой НК РФ, когда и у участников ВЭД, и у таможенных органов начали возникать трудности из-за создавшейся коллизии понятий налогового и таможенного законодательства.

Основными путями решения данных проблем мы видим следующие:

ü Первым шагом в совершенствовании действующего законодательства могло бы стать более четкое разграничение предметов ведения и уточнение терминов налогового и таможенного законодательства. Например, в Таможенном кодексе РФ отсутствует понятие «таможенные платежи» (см. ст. 11 «Основные понятия...»), а в разделе III «Таможенные платежи» указаны только виды платежей.

ü Большинство вопросов, связанных с налогами и налогообложением, независимо от того, какое ведомство занимается контролем за их уплатой, должно регулироваться законодательством о налогах и сборах.

ü Также считаем целесообразным, не нарушая принципа единства системы налогов и сборов, отказаться от идеи регулирования различных видов фискальных платежей в разных отраслях законодательства.

Список использованной литературы.

1. Конституция Российской Федерации от 12 декабря 1993 года

2. Таможенный кодекс Российской Федерации от 28 мая 2003 г. N 61-ФЗ

3. Закон РФ «О таможенном тарифе» от 21 мая 1993 года № 5003-1

4. Покровская В.В. «Организация и регулировании внешнеэкономической деятельности: Учебник. - М.: Юристъ, 2000. – 456с.

5. Чеботарев Н.В. «Мировая экономика»:Учебник: - М.: Издательско-торговая корпорация «Дашков и С». – 2007. – 332с.

6. Фигурнова Н.П. «Международная экономика»: Учебное пособие. – М: Издательство «Омега-Л», 2007. – 304с.

7. Синецкий Б.И. «Основы коммерческой деятельности: Учебник. – М.:Юристъ, 2000. – 659с.

8. Тимошенко И.В. «Таможенное право России. Серия «Учебники, учебные пособия». Ростов-на-Дону: «Феникс», 2001. – 512с.

9. Комиссаров А.В. «Направления деятельности ФТС России» // Внешнеэкономический бюллетень, №6 2005 г.

10. Семкина Т.И. «О соотношении норма таможенного и налогового законодательства» // Налоговая политика и практика, № 1 2005 г

11. Широков С.В. Артемьев А. А. «Новый статус потери таможенных платежей бюджета?»//Налоговая политика и практика, №9 2005 г.

12. Широков С.В. Артемьев А. А. «Налоговая реформа продолжается.» // Налоговая политика и практика, №2 2005 г.

13. www.referent.ru

14. www.minfin.ru

Похожие работы

... и таможенного администрирования доминирует до сих пор: таможенные пошлины (в первую очередь экспортные) обеспечивают до трети доходов федерального бюджета. Таможенная политика России, носившая, по преимуществу, фискальный характер, препятствовала развитию международной кооперации и конкурентоспособности отечественной обрабатывающей промышленности. Налоговая реформа и укрепление налоговой ...

... веке»[14]. Тщательный источниковедческий анализ большого количества разнообразных документов и материалов, позволяет утверждать репрезентативность и достоверность основных положений и выводов, представленных в исследовании. 2. Таможенная политика во время правления Екатерины II На протяжении XVIII в. решающую роль в выработке таможенной политики России играли государственные органы. На ...

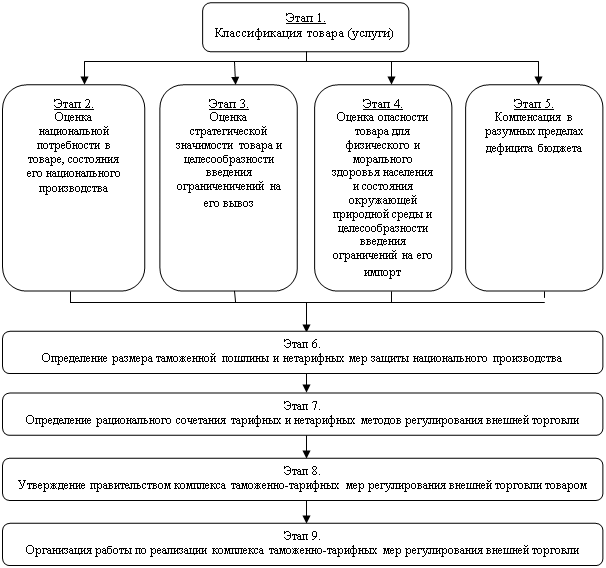

... пошлины и нетарифных мер зашиты национального производителя. На данном этапе рассматриваются в совокупности все ограничения, предложенные на этапах 2-5, и с учетом этого определяется величина таможенной пошлины. Таможенная пошлина рассчитывается, исходя из затрат па производство товара в стране, цен импортера и национальных интересов, заключающихся, прежде всею, в создании побудительных мотивов ...

... формирования и реализации в условиях глобализации. В ходе исследования предполагается достичь двуединую цель: во-первых, раскрыть специфику таможенной политики государства как предмета исследований политической науки, во-вторых, выявить особенности таможенной политики современной России. Для реализации цели исследования представляется необходимым последовательно решить комплекс следующих задач: ...

0 комментариев