Навигация

Сущность кредита, его функции, формы, виды. Принципы кредитования

7. Сущность кредита, его функции, формы, виды. Принципы кредитования

Кредит - форма движения ссудного капитала. т.е..этот капитал, предоставленный в ссуду. Место и роль кредита в экономической системе общества определяется выполняемыми им функциями.

Экономической основой появления и развития кредитных отношений является формирование ссудного капитала. Ссудный капитал - это денежный капитал, предоставляемый в ссуду, приносящий процентный доход и обслуживающий кругооборот функционирующего капитала.

Основные участники рынка ссудного капитала:

Первичные инвесторы - владельцы свободных финансовых ресурсов (денежных средств), которые на различных началах мобилизуются банками и превращаются в ссудный капитал; Специализированные посредники - кредитно-финансовые организации, осуществляющие привлечение денежных средств и превращение их в ссудный капитал, передаваемый ими заемщикам на возвратной основе за плату в форме процента; Заемщики – юр. и физ. лица, государство, испытывающие недостаток в фин. ресурсах и готовые заплатить специализированному посреднику за право их временного использования.

Рынок ссудных капиталов может быть разделен на четыре сегмента:

Денежный рынок - совокупность краткосрочных кредитных операций, обслуживающих движение оборотных средств; Рынок капиталов - совокупность средне- и долгосрочных операций, обслуживающих движение, основных средств; Фондовый рынок- совокупность кредитных операций, обслуживающих рынок ценных бумаг; Ипотечный рынок - совокупность кредитных операций, обслуживающих рынок недвижимости.

В настоящее время действуют следующие принципы кредита:

Возвратность кредита - необходимость своевременного возврата полученных от кредитора фин. ресурсов после завершения их использования заёмщиком.

Срочность кредита - отражает необходимость возврата кредита в точно определенный срок, зафиксированный в кредитном договоре.

Платность кредита - выражает необходимость не только прямого возврата заемщиком полученных кредитных ресурсов, но и оплату права на их использование.

Кредит выступает в двух главных формах: коммерческий и банковский кредиты. Они разделяются по составу участников, объекту ссуд, динамике, величине процента и сфере функционирования.

Банковский кредит. Это одна из наиболее распространенных форм кредитных отношений в экономике, объектом выступает процесс передачи в ссуду денежных средств. Предоставляется банками и другими кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от ЦБ. В роли заёмщика могут выступать только юр. лица, инструментом кредитных отношений является кредитный договор. Доход поступает в виде ссудного или банковского процента.

Коммерческий кредит. Основная цель - ускорение реализации товаров, а следовательно, извлечение заложенной в них прибыли. В роли кредитора выступают любые юр. лица, связанные с производством либо реализацией товаров и услуг. Средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента. Плата за этот кредит включается в цену товара.

Разновидности коммерческого кредита: кредит с фиксированным сроком погашения; кредит с возвратом после фактической реализации товаров; кредитование по открытому счету - поставка следующей партии товаров осуществляется до момента погашения задолженности по предыдущей поставке.

Потребительский кредит предоставляется торговыми компаниями, банками и специализированными кредитно-финансовыми институтами для приобретения населением товаров и услуг с рассрочкой платежа. В денежной форме предоставляется как банковская ссуда физ. лицу для приобретения недвижимости, оплаты дорогостоящего лечения и т.п., в товарной - в прoцeсce розничной продажи товаров с отсрочкой платежа.

Международный кредит. Совокупность кредитных отношений, функционирующих на международном уровне, участниками могут выступать межнациональные Финансово-кредитные институты (МВФ, МБРР и др.), правительства соответствующих государств и другие юр. лица.

Ссудный процент - объективная экономическая категория, предоставляющая собой своеобразную цену стоимости, выданной во временное пользование.

Посредством процента осуществляется регулирование объема привлекаемых банком депозитов. Так, например, сокращение потребности хозяйств в заемных средствах ведет к снижению прибыли кредитных учреждений. В этом случае они вынуждены снизить процент по привлекаемым депозитам, что, в свою очередь, ведет к снижению объема их поступлений.

Наиболее распространенной формой ссудного процента является банковский процент. Он возникает в следствии, когда одним из субъектов кредитных отношений возникает банк. Коммерческие банки при заключении кредитных соглашений самостоятельно договариваются с заемщиком о величине процентных ставок.

8. Международные валютные отношения

Национальная валютная система - это форма организации валютных отношений страны, определяемая её валютным законодательством.

Национальной валютой России является Российский рубль, введенный в обращение в 1992 г. взамен рубля СССР. Начиная с июля 1992 года в России был введен официальный курс рубля к доллару, определенный на торгах МБВБ. Конвертируемость валют - свободный обмен денежных единиц страны на валюту других стран и на международно-признанные платежные средства. Валютный курс - соотношение между денежными единицами разных стран, определенное их покупательной способностью. Внешне вал курс представляется как "цена" денежной единицы одной страны выраженная в денежной единицы других стран.

Виды валютных курсов: курс покупателя - это курс, по которому банк покупает валюту; курс продавца - курс, по которой продается валюта; средний курс - среднеарифметическое между курсом продавца и покупателя; кросс курс - соотношение 2-х валют по отношению к третьей валюте.

Исключительно в ведении Банка России находятся вопросы обязательного перевода, ввода, вывода и пересылки иностранной валюты и ЦБ в иностранной валюте, принадлежащих резидентам, проведение мер по валютному регулированию путем изменения ставки рефинансирования, лимита открытия валютных позиций уполномоченных банков, проведению валютной интервенций и лицензирование валютной деятельности коммерческих банков. В 1999 г. ЦБ пришел к решению плавающего валютного курса.

Международные расчеты - система регулирования платежей по денежным требованиям и обязательствам, возникающим между гос. и органами находящиеся на территории разных стран, на основе экономических, политических и культурных отношений.

Международные расчеты осуществляются в следующих формах:

Перевод осуществляется с помощью платежного поручения; документарный аккредитив, расчет производится на основании документов, подтверждающих выполнение работ и оказание услуг; документарное инкассо - экспортер ожидает распоряжения о перечислении ему определенной суммы импортером за выполнение работ; открытый счет - экспортер и импортер ведут в своих книгах записи взаимных долгов или обязательств друг друга.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

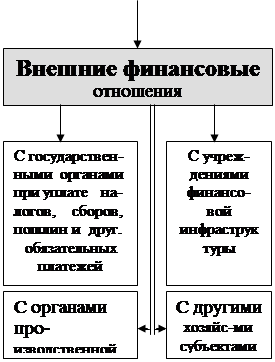

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев