Навигация

Трехкомпонетный анализ финансовой устойчивости

2.3.1 Трехкомпонетный анализ финансовой устойчивости.

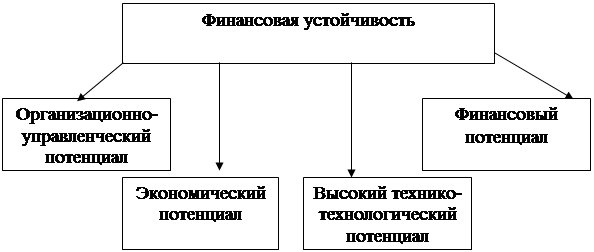

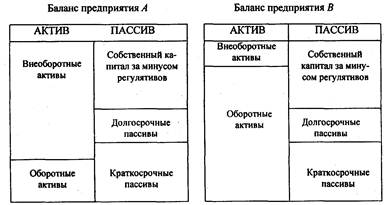

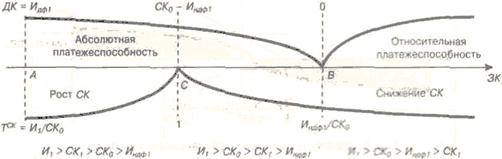

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

На 2005 год на предприятии наблюдается абсолютная независимость финансового состояния. (∑стр.490,640-190(273)>=210(1)), при котором предприятие полностью не зависит от заемных источников финансирования, запасы и затраты полностью покрываются собственными ресурсами. Собственного капитала хватает для финансирования материальных оборотных средств, тип S (1;1;1)

На 2006 год на предприятии также наблюдается абсолютная независимость финансового состояния. (∑стр.490,640-190(1249)>=210(0)),

На 2007 год на предприятии наблюдается абсолютная независимость финансового состояния. (∑стр.490,640-190(2445)>=210(462)), за счет значительного увеличения нераспределенной прибыли , тип S (1;1;1)

2.3.2 Коэффициентный анализ финансовой устойчивости.

Таблица 3

| Показатели | норма | 2005 | 2006 | 2007 |

| Коэффициент финансовой устойчивости | 0.8-0.9 | 0,07 | 0,16 | 0,36 |

| Характеризующие соотношение собственных и заемных средств | ||||

| Кфинансирования | >=1 | 0,07 | 0,19 | 0,57 |

| К капитализации | <=1 | 13,76 | 5,32 | 1,76 |

| Коэффициент финансовой зависимости | >1 | 0,068 | 0,16 | 0,36 |

| Коэффициент финансовой независимости (автономии) | >0,5-0,6 | 14,7 | 6,25 | 2,78 |

| Характеризующие состояние оборотных средств | ||||

| Коэффициент обеспеченности собственными оборотными средствами | >0,1 | 0,05 | 0,15 | 0,36 |

| К маневренности собственного капитала | =0.5 | 0,73 | 0,94 | 0,97 |

| Характеризующие состояние основных средств | ||||

| Индекс постоянного актива | <=1 | 0,27 | 0,058 | 0,031 |

По данным таблицы 3 можно сделать следующие выводы. Коэффициент финансовой устойчивости – это отношение итога собственных и долгосрочных заемных средств к валюте баланса предприятия (долгосрочные займы правомерно присоединяются к собственному капиталу, так как по режиму их использования они похожи)

Долгосрочные заемные средства (включая долгосрочные кредиты) вполне правомерно присоединить к собственным средствам предприятия, поскольку по режиму их использования они приближаются к собственным источникам. Поэтому кроме расчета коэффициентов финансовой устойчивости и независимости предприятия анализируют структуру его заемных средств: большой удельный вес в ней долгосрочных кредитов является признаком устойчивого финансового состояния предприятия

Уровень коэффициента финансовой устойчивости в нашем случае не высок, но повышается с 0,16 до 0,36, т.к. на балансе предприятия не числится какая-либо сумма долгосрочных заемных средств и поэтому при расчете этого показателя получается результат идентичный коэффициенту финансовой зависимости.

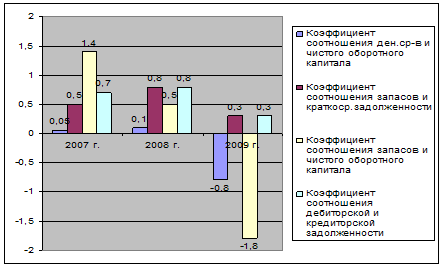

Коэффициент капитализации позволяет определить, какая доля инвестированного капитала приходится на 1 руб. собственного капитала предприятия. Коэффициент капитализации значительно изменился к концу 2007 года и приблизился к нормативному значению , но по-прежнему не в рамках нормативного значения- 1,76.

Коэффициент финансирования является обратно-пропорциональным коэффициенту капитализации. Он говорит о том, что на конец 2007 года на предприятии доля собственного капитала в общем объеме инвестиций изменилась на 0.5 в сторону норматива, и составляет 0.57 руб. на 1 руб. инвестиций.

Коэффициент финансовой зависимости увеличился по сравнению с 2005 годом и составил 0.36, что говорит о том, что на 1 рубль собственного капитала приходится 36 копеек инвестиций. Увеличение данного показателя свидетельствует об увеличении зависимости предприятия от инвесторов.

Коэффициент финансовой независимости отражает долю собственного капитала в на 1 рубль авансированного капитала предприятия. На конец 2007 года доля собственного капитала уменьшилась на 11.92 и составила 2 рубля 78 копеек собственного капитала в сумме авансированного капитала предприятия. Что свидетельствует о достаточной финансовой независимости.

Коэффициент обеспеченности собственными источниками финансирования отражает долю собственных средств в части финансирования оборотных активов он должен превышать 0,1. На конец 2007 года данный коэффициент имеет значение равное 0,36 (+0.31). Это значит, что только 36% собственных источников предприятия могут профинансировать оборотные активы.

Коэффициент маневренности собственных источников показывает величину собственных оборотных средств, приходящихся на 1 руб. собственного капитала. Этот показатель по своей сути близок к показателям ликвидности. Однако он дополняет и существенно повышает информативность первого показателя .

Коэффициент маневренности собственных источников указывает на степень мобильности (гибкости) использования собственных средств, то есть, какая часть собственного капитала не закреплена в ценностях иммобильного характера и дает возможность маневрировать средствами предприятия.

Высокое значение коэффициента маневренности, равное на конец 2007 года 0.97, положительно характеризует финансовое состояния компании, а также убеждает в том, что управляющие предприятием проставляют достаточную гибкость в использовании собственных средств

Уровень коэффициента маневренности зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких (так как в фондоемких значительная часть собственных средств является источником покрытия основных производственных фондов). С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше финансовое состояние.

Так как доля маневренности собственного капитала увеличилась на конец года на 0.25, это свидетельствует об успешном маневрировании собственными и долгосрочными кредитами и займами для финансирования основных средств.

Индекс постоянного актива отражает долю основных средств предприятия, которая сформирована за счет собственного капитала. На конец 2007 года наблюдается значительное уменьшение данного показателя на 0.24 , и он составляет при этом 3.1%. То есть 3.1% основных средств сформировано за счет собственного капитала предприятия.

3. Рекомендации по улучшению платежеспособности и финансовой устойчивости предприятия

Разработка и оценка мероприятий по повышению эффективности управления дебиторской и кредиторской задолженностью предприятия

Текущее состояние предприятия отчасти характеризуется наличием дебиторской задолженности и оказывает существенное влияние на устойчивость предприятия. Несоблюдение договорной и расчетной дисциплины, несвоевременное предъявление претензий по возникающим долгам приводят к значительному росту дебиторской задолженности, а следовательно, к нестабильности финансового состояния предприятия.

Мероприятия по оптимизации состава и движения дебиторской задолженности представляются в следующем виде:

1. Анализ текущего состояния дебиторской задолженности – состав и структура дебиторской задолженности с точки зрения сроков погашения, расчет показателей, характеризующих дебиторскую задолженность предприятия.

2. Формирование аналитической информации, позволяющей контролировать дебиторскую задолженность - ведение журнала-ордера и ведомости учета расчетов с покупателями и заказчиками с учетом классификации счетов по срокам оплаты.

3. Анализ и разработка политики расчетов с покупателями и заказчиками - обоснование условий предоставления кредита отдельным покупателям, определение реальной стоимости дебиторской задолженности в условиях меняющейся покупательной способности денежных средств, расчет альтернативной стоимости денежных средств, разработка мер по досрочному погашению дебиторской задолженности: предложения по стимулированию продаж с немедленной оплатой и оплатой «по факту», введение штрафных санкций за просроченные платежи.

4. Контроль за соответствием условий предоставления кредита покупателям, использование различных форм досрочного погашения дебиторской задолженности, предложения по предоставлению скидок и проведение прочих мероприятий по стимулированию продаж с немедленной оплатой или оплатой по факту.

Похожие работы

... финансирования деятельности предприятия, а также его платежеспособности. Это связано с тем, что финансово устойчивое предприятия в современном представлении является надежным заемщиком и платежеспособным партнером. 2. Анализ и оценка финансовой устойчивости предприятия на примере ОАО «НКНХ» 2.1 Общая характеристика финансово-хозяйственной деятельности предприятия ОАО «НКНХ» – одно из ...

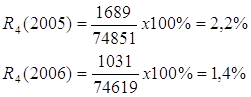

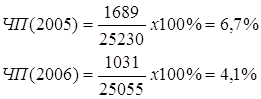

... степень защищенности интересов инвесторов и кредиторов. Для анализа финансовой устойчивости, построим таблицу. Таблица 2 Исходные данные для анализа финансовой устойчивости Енотаевского райпотребсоюза Показатели Условные обозначения 2007 2008 Изменения за период 1 2 3 4 5 1. Источники формирования собственных средств Стр.490 СИ 74851 74619 -232 2. Внеоборотные активы Стр. ...

... негативную тенденцию, означающую, что предприятие все сильнее зависит от внешних инвесторов. 6. Коэффициент соотношения собственных и привлеченных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Например, его значение на уровне 0,5 показывает, что на каждый рубль собственных средств, вложенный в активы предприятия, приходится 50 коп. заемных источников. ...

... Ипотечной корпорации, где была рассмотрена экономическая характеристика деятельности организации, рассчитали указанные показатели, на основе которых оценили финансовое состояние предприятия, а также определили пути укрепления финансовой устойчивости и платежеспособности организации. На основе выше рассмотренного мы можем сделать следующие выводы: 1. рассчитанные нами показатели свидетельствуют ...

0 комментариев