Навигация

Оценка относительных показателей ликвидности и платежеспособности

2.3.3.2. Оценка относительных показателей ликвидности и платежеспособности.

Рассмотренный в предыдущем разделе общий показатель ликвидности баланса выражает способность организации осуществлять расчеты по всем видам обязательств, как по ближайшим, так и по отдаленным. Этот показатель не дает представления о возможностях организации в плане погашения именно краткосрочных обязательств. Поэтому для оценки текущей платежеспособности используются три относительных показателя ликвидности, различающихся набором ликвидных средств.

Приведенные ниже коэффициенты помогут нам дать более подробную информацию о деятельности компании. Для этого нем будет необходимо рассчитать: коэффициент текущей ликвидности, коэффициент срочной ликвидности, коэффициент абсолютной ликвидности, а так же коэффициент общей платежеспособности. Расчеты проведем по форме №1 бухгалтерского баланса за 2004, 2005 и 2006 годы.

Данные коэффициенты ликвидности отвечают интересам различных внешних пользователей аналитической информации, например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности, банку выдающему кредит коэффициент срочной ликвидности, покупатели и держатели акций в большей мере оценивают коэффициент текущей ликвидности, который дает общую оценку платежеспособности (ликвидности) организации и т.д.

Результаты расчетов заносятся в таблицу «Показатели ликвидности и платежеспособности ».

Непосредственно о платежеспособности или о неплатежеспособности говорит коэффициент текущей ликвидности, который показал, что данная организация на 01.01.05 не платежеспособна, т.к. коэффициент составил 1.58, что ниже нормативного уровня ≥ 2. Кроме того, данное соотношение менее чем 1:1, что говорит о высоком уровне финансового риска. Но на 01 января 2006 года организация вышла на уровень платежеспособности, здесь значения коэффициента отвечают требованиям нормы, а именно он равен 2.38. По итогам 2006года компания снова снизила свои показатели до уровня неплатежеспособности - 0.93. Что в очередной раз показывает, что положение предприятия еще пока не стабильное.

Следующие два показателя непосредственно о платежеспособности (не платежеспособности) не говорят, т.к. рассчитываются по узкому кругу текущих активов. Например, коэффициент быстрой (срочной) ликвидности показал, что анализируемая организация быстро может погашать краткосрочные обязательства только лишь по итогам 2006 года. По итогам 2004 года, к сожалению, нет. Значение этого коэффициента на 01.01.06 составляет 1.07, а по итогам 2006года – 0.93 при норме 0.8 – 1.0., а на 01.01.05. он равен 0.22.

Коэффициент абсолютной ликвидности показал, что непосредственно «живыми» деньгами организация погашала 22%, 48% и 18% краткосрочных обязательств, т.е. на 1 руб. краткосрочных обязательств приходилось 22, 48 18 копеек «живых» денег. Согласно нормативного показателя, предприятие должно иметь значение этого коэффициента 0.2 – 0.25. Считается, что организация, которая ежедневно погашает 20% - 25% своих краткосрочных обязательств обладает абсолютной ликвидностью. Наша организация имеет показатель 0.22, 0.48 и 0.18, следовательно, анализируемое предприятие по итогам 2004 и 2005гг обладает абсолютной ликвидностью, а вот по итогам 2006года, к сожалению, нет.

Коэффициент общей платежеспособности рассчитывается в условиях прогноза, т.е. когда анализируют. Если в анализируемый период организацию ликвидируют сможет ли она ответить по всем своим обязательствам. В данном случае, мы видим, что на 01 января 2005 года предприятие не сможет ответить по всем обязательствам, так как коэффициент общей платежеспособности равен 0.73 - что меньше 1. По итогам же 2005 года этот коэффициент увеличился в 2 раза, и теперь он составляет 1.55, что указывает на то, что фирма платежеспособна при любых условиях. А вот по итогам 2006года показатель меньше, чем в 2005 году, но тем не менее он отвечает требованиям нормы и составляет 1.05 против1.

Для более глубокого анализа показателей ликвидности и поиска резервов из оптимизации, применительно к рыночным условиям функционирования хозяйствующих субъектов, проводится многофакторный анализ изменения коэффициентов текущей и абсолютной ликвидности. Многофакторный анализ коэффициентов текущей и абсолютной ликвидности проводится на основании таблицы «Показатели ликвидности и платежеспособности».

Результаты расчетов многофакторного анализа коэффициентов текущей и срочной ликвидности представлены в таблицах «Факторный анализ изменения коэффициента текущей ликвидности» и «Факторный анализ изменения коэффициента абсолютной ликвидности».

Факторный анализ изменения коэффициента текущей ликвидности 2004 и 2005 гг. показал, что платежеспособность предприятия увеличилась на 80 копеек. Это обусловлено следующими внешними факторами:

1) за счет увеличения денежных средств на 19 коп.;

2) за счет изменения дебиторской задолженности, а именно ее увеличения, в условиях ее своевременного погашения платежеспособность организации увеличилась на 49 копеек;

3) за счет изменения материальных запасов, платежеспособность компании снизилась на 26 коп.;

4) за счет изменения кредиторской задолженности платежеспособность выросла на 38 копеек.

Факторный анализ коэффициента текущей ликвидности 2005 и 2006 гг. показал, что платежеспособность предприятия снизилась на 14 копеек. Это обусловлено следующими внешними факторами:

1) за счет увеличения денежных средств на 21 коп.;

2) за счет изменения дебиторской задолженности, а именно ее увеличения, в условиях ее своевременного погашения платежеспособность организации увеличилась на 2 руб. 31 коп.;

3) за счет изменения прочих оборотных активов на 6 коп.;

3) за счет изменения материальных запасов, платежеспособность компании увеличилась на 2 руб. 74 коп.;

4) за счет изменения кредиторской задолженности платежеспособность снизилась на 5 руб. 61 коп.

Изменение краткосрочных финансовых вложений никак не повлияло на платежеспособность организации. Таким же образом, никак не повлияли на деятельность компании изменения прочих оборотных активов.

Краткосрочные кредиты и займы, расчеты по выплате доходов и прочие краткосрочные обязательства никак не могли повлиять на деятельность компании, т.к. эти статьи вообще отсутствуют в бухгалтерских балансах всех лет.

Таким образом, повышение платежеспособности организации обусловлено снижением краткосрочных обязательств, за счет которых платежи выросли на 38 коп против 42 копеек в анализе за 2004 и 2005 гг.

А снижение платежеспособности в анализе за 2005 и 2006гг. обусловлено увеличением краткосрочных обязательств за счет которых платежеспособность снизилась на 5 руб. 61 коп. против 5 руб. 20 копеек.

Анализируя факторный анализ изменения коэффициента абсолютной ликвидности за 2004 и 2005 гг. можно увидеть, что возможность организации погашать текущие обязательства ежедневно «живыми деньгами» в случае необходимости выросла на 26 копеек. Что произошло за счет влияния внешних факторов:

1) за счет увеличения денежных средств на 19 копеек;

2) за счет роста кредиторской задолженности на 7 копеек.

А по итогам 2005 и 2006 гг. факторный анализ показал, что возможность организации погашать текущие обязательства ежедневно «живыми деньгами» в случае необходимости снизилась на 30 копеек. Что произошло за счет влияния внешних факторов:

3) за счет увеличения денежных средств на 21 копейку;

4) за счет снижения кредиторской задолженности на 51 копейку.

Краткосрочные кредиты и займы, краткосрочные финансовые вложения, расчеты по выплате доходов и прочие краткосрочные обязательства никак не могли повлиять на деятельность компании, т.к. эти статьи вообще отсутствуют в бухгалтерских балансах всех лет.

Таким образом, повышение платежеспособности организации погашать текущие активы «живыми деньгами» обусловлено снижения краткосрочных обязательств, за счет которых платежи выросли на 7 коп против 19 копеек по итогам 2004 и 2005гг. А снижение платежеспособности организации погашать текущие активы «живыми деньгами» обусловлено снижением краткосрочных обязательств, за счет которых платежи снизились на 51 коп против 21 копеек по итогам 2005 и 2006гг.

Похожие работы

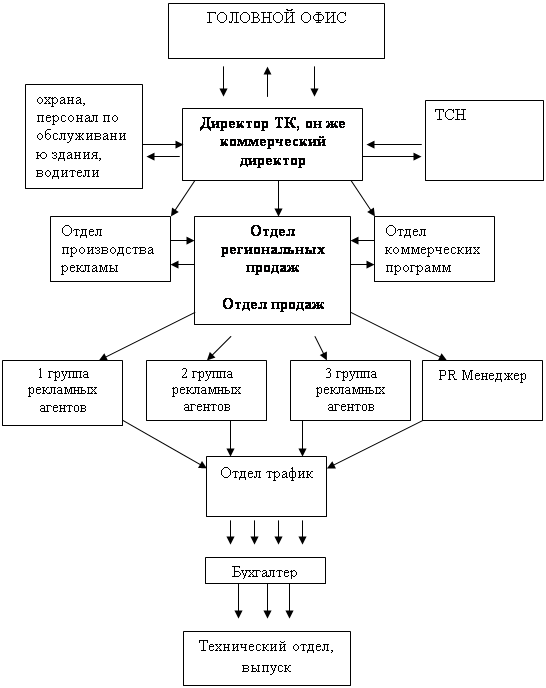

... на больших площадях, его арендная плата очень высока. А товарный ассортимент премиум класса направлен на уже насыщенный на этом рынке спрос. 2.3 Анализ существующей системы маркетинговых коммуникаций в компании ООО «Каприз-Хет» В анализе общей характеристики предприятия, представленной в данной главе пункта 2.1. была сформирована организационная структура компании. Как можно было увидеть из ...

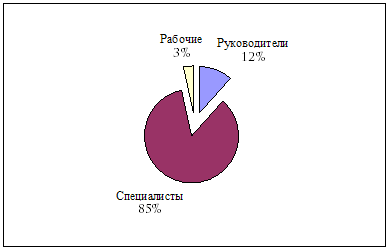

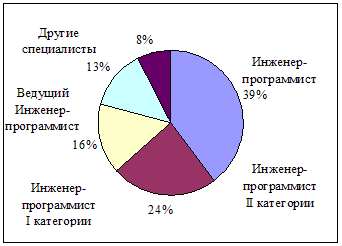

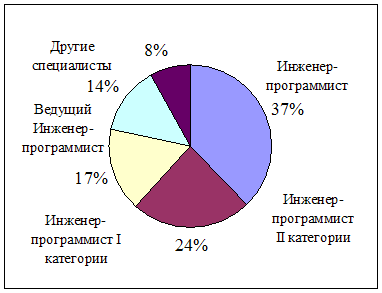

... Такая система также, не позволяет проводить какие-либо исследования по использованию рабочего времени (например, проследить динамику потерь рабочего времени от болезней сотрудников или командировок). 3. Совершенствование работы службы управления персоналом Проведя анализ хозяйственной деятельности организации, проанализировав работу, проводимую с персоналом, нами выработан ряд предложений по ...

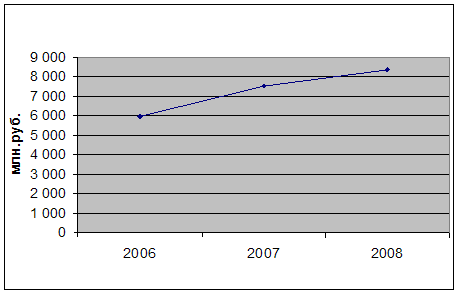

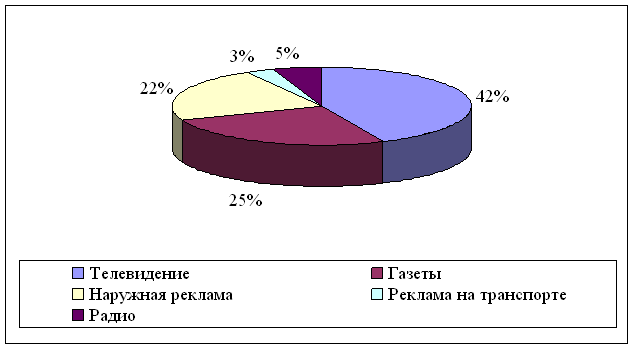

... рекламы в соответствии с установленными доходами филиала на 2010 год (+10% к факту 2009 г.), увеличение доли зрительской аудитории до 14% [36]. 2. Финансовая работа на предприятии 2.1 Оценка эффективности финансово-хозяйственной деятельности ООО «Эфир» В первую очередь, приступая к экономической оценке эффективности рекламной компании анализируемого предприятия, необходимо рассмотреть ...

... о несоблюдении платежной дисциплины предприятием; наличие прибылей и убытков прошлых лет, выявленных в отчетном году, свидетельствует о недостатках в области организации бухгалтерского учета на предприятии. 2. Анализ доходов ООО "Спорт - тайм" 2.1 Экономическая характеристика предприятия Торговое предприятие "Спорт - тайм" осуществляет свою торгово-хозяйственную деятельность на ...

0 комментариев