Навигация

Визначення ефективності використання капіталу

2.3. Визначення ефективності використання капіталу

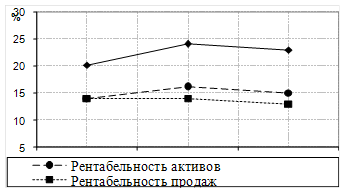

Серед показників ефективності діяльності господарюючого суб’єкта важливе місце за умов ринку посідають показники ефективності використання капіталу, які відображають швидкість (прискорення або уповільнення) руху капіталу та його віддачу [19, c.74].

У світовій практиці широкого застосування набув узагальнюючий показник міри ефективності використання капіталу – прибутковість (дохідність, рентабельність).

Коефіцієнт прибутковості визначається відношенням прибутку до капіталу, що інвестується:

![]()

![]()

Таким чином маємо покращення загальної прибутковості у динаміці. Розглянемо прибутковість АТЗТ "Херсонська кондитерська фабрика" більш детально ( Таблиця 8).

Таблиця 8

Аналіз прибутковості капіталу АТЗТ „Херсонська

кондитерська фабрика” за 2002 рік

| Показник | На початок року | На кінець року | Відхилення (+,-) |

| Чистий прибуток, тис.грн. | 4388,3 | 4901,8 | 513,5 |

| Загальний капітал, тис.грн | 12291,7 | 12029,2 | -262,5 |

| Оборотний капітал, тис.грн | 7585,6 | 7562,1 | -23,5 |

| Власний капітал, тис.грн | 9375,1 | 9887,6 | 512,5 |

| Прибутковість загального капіталу (ряд 1: ряд 2) | 0,357 | 0,407 | 0,050 |

Продовження таблиці 8

| Показник | На початок року | На кінець року | Відхилення (+,-) |

| Прибутковість оборотного капіталу (ряд 1: ряд 3) | 0,579 | 0,648 | 0,070 |

| Прибутковість власного капіталу (ряд 1: ряд 4) | 0,468 | 0,496 | 0,028 |

| Виручка від реалізації (без ПДВ, АЗ) | 31059,6 | 36073,4 | 5013,8 |

| Прибутковість реалізації (ряд 1: ряд 8) | 0,122 | 0,136 | 0,014 |

Як показують результати аналізу, прибутковість реалізації підвищилася на 0,014 , рівень прибутковості загального капіталу зріс на 0,05 , оборотного на 0,07, власного – на 0,028 . Спостерігається приріст по усім показникам прибутковості що оцінюється позитивно.

Поряд з віддачею капіталу його обертання є одним із важливих показників, що характеризує інтенсивність використання засобів підприємства. Розглянемо показники, що характеризують ефективність використання капіталу (Таблиця 9).

Коефіцієнт загальної оберненості капіталу (Коз) обчислюється як відношення виручки від реалізації (ВР) до середньої вартості загального капіталу за певний період (ЗК):

![]()

Коефіцієнт відображає швидкість обороту (кількість оборотів за період) загального капіталу підприємства. Його зростання означає прискорення кругообігу засобів підприємства або зростання цін (у випадках пониження рентабельності фірми) [37, c. 92].

За звітний період обертання загального капіталу АТЗТ „Херсонська кондитерська фабрика ” прискорилося на 0,47 оберти.

Таблиця 9

Основні показники ефективності використання капіталу АТЗТ „Херсонська кондитерська фабрика ” за 2002 рік.

| Показник | Рівень показника | Відхилення | |

| На початок року | На кінець року | (+,-) | |

| Коефіцієнт загальної оберненості капіталу | 2,53 | 3,00 | 0,47 |

| Коефіцієнт оберненості мобільних засобів | 4,09 | 4,77 | 0,68 |

| Коефіцієнт оберненості матеріальних оборотних коштів | 6,03 | 8,35 | 2,32 |

| Коефіцієнт оберненості готової продукції | 117,87 | 201,41 | 83,54 |

| Коефіцієнт оберненості дебіторської заборгованості | 13,73 | 12,02 | -1,71 |

| Середній термін обороту дебіторської заборгованості | 26,59 | 30,36 | 3,77 |

| Коефіцієнт оберненості кредиторської заборгованості | 18,87 | 27,32 | 8,46 |

| Середній термін обороту кредиторської заборгованості | 19,35 | 13,36 | -5,99 |

| Фондовіддача основних засобів та інших позаоборотних активів | 6,60 | 8,08 | 1,48 |

| Коефіцієнт оберненості власного капіталу | 3,31 | 3,65 | 0,34 |

Коефіцієнт оберненості мобільних засобів (Ком) являє собою відношення виручки від реалізації до середньої за період величини мобільних засобів (запаси і затрати, грошові кошти, розрахунки, інші оборотні активи) по балансу [34, c. 27]:

![]()

![]()

Коефіцієнт показує швидкість обороту усіх мобільних (як матеріальних так і нематеріальних) засобів підприємства. Зростання цього показника характеризується позитивно.

Обертання усіх мобільних засобів АТЗТ "Херсонська кондитерська фабрика" прискорилося на 0,68.

Коефіцієнт оберненості матеріальних оборотних коштів (Комз) обчислюється як відношення виручки від реалізації до середньої за період вартості запасів і затрат по балансу:

![]()

![]()

Коефіцієнт відображає число оборотів запасів і затрат фірми. Зниження цього коефіцієнта свідчить про відносне збільшення виробничих запасів, незавершеного виробництва або про зниження попиту на готову продукцію (у випадку зменшення оберненості готової продукції).

Підприємство АТЗТ "Херсонська кондитерська фабрика" зменшило обсяги виробничих запасів (на 2,32) що можливо пов’язано з підвищенням попиту на її продукцію.

Коефіцієнт оберненості готової продукції (Когп) визначається як відношення виручки від реалізації продукції до середньої за період величини готової продукції :

![]()

![]()

Коефіцієнт відображає швидкість обороту готової продукції. Його зростання свідчить про підвищення попиту на продукцію, а зменшення – про збільшення залишків готової продукції у зв’язку із зниженням попиту на продукцію.

Цей показник значно виріс (на 83,54 оберти) що свідчить про підвищення попиту на продукцію АТЗТ "Херсонська кондитерська фабрика" (його збільшення може бути пов’язаним з більш вигідним для покупців придбанням продукції у комерційний кредит).

Коефіцієнт оберненості дебіторської заборгованості (Кодз) визначається як відношення виручки від реалізації до середньої за період дебіторської заборгованості [22, c. 194]:

![]()

![]()

Коефіцієнт свідчить про розширення або зниження комерційного кредиту, що надає підприємство. Зростання означає збільшення швидкості сплати заборгованості підприємству, зменшення продажу в кредит. Зниження показника свідчить про збільшення обсягу кредиту, що надає підприємство, тобто зростання купівлі продукції в кредит покупцям.

На АТЗТ "Херсонська кондитерська фабрика" збільшилися обсяги продажу продукції в кредит (Кодз зменшився на 1,71оберти)

Середній термін обороту дебіторської заборгованості (тривалість періоду обороту в днях ) (Тобд) як відношення календарного фонду часу за певний період (наприклад, за рік – 365 днів) до коефіцієнту оберненості дебіторської заборгованості:

![]()

![]()

Цей показник характеризує середній термін погашення дебіторської заборгованості. Позитивно оцінюється зниження цього коефіцієнта.

Підприємству АТЗТ "Херсонська кондитерська фабрика" на кінець року почали довше повертати борги..

Коефіцієнт оберненості кредиторської заборгованості (Кокз) як відношення виручки від реалізації до середньої за період кредиторської заборгованості :

![]()

![]()

Коефіцієнт свідчить про розширення або зниження комерційного кредиту, що надається підприємству. Зростання показника свідчить про підвищення швидкості сплати заборгованості підприємства, а зниження – про зростання купівлі продукції в кредит.

АТЗТ "Херсонська кондитерська фабрика" на кінець року значно швидше почало розраховуватися зі своїми кредиторами. Це можна оцінити позитивно тому що Товариство набуває позитивного ділового іміджу.

Середній термін обороту кредиторської заборгованості (Тобк) як відношення календарного фонду часу за певний період до коефіцієнта оберненості кредиторської заборгованості за цей же період:

Показник відображає середній термін повернення боргів підприємства.

Підприємство почало повертати борги швидше у середньому на 6 днів.

Фондовіддача основних засобів та інших позаоборотних активів (ФПВ) як відношення виручки від реалізації до середньої за період величини необоротних активів [40, c. 165]:

Показник характеризує ефективність використання необоротних активів. Позитивно оцінюється зростання цього показника, тобто збільшення величини продажу що припадає на одиницю вартості засобів.

На кінець року фондовіддача збільшилися.

Коефіцієнт оберненості власного капіталу (Ковк) як відношення виручки від реалізації до середньої за період вартості власного капіталу:

Коефіцієнт відображає швидкість обороту власного капіталу, тобто його активність. Різке зростання цього показника говорить про підвищення рівня продажу. Суттєве його зниження свідчить про тенденцію до бездії частини власних коштів.

На кінець року власний капітал АТЗТ "Херсонська кондитерська фабрика" був більш активним.

Як показує аналіз, динаміка практично всіх показників оцінюється позитивно. Негативно характеризує підприємство лише збільшення середнього терміну обороту дебіторської заборгованості у наслідок збільшення обсягу продажу продукції у кредит. Керівництву треба звернути на це увагу.

Похожие работы

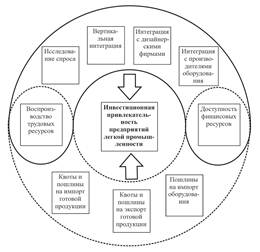

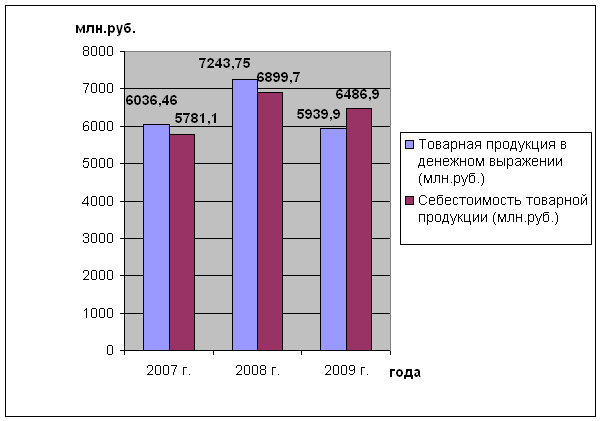

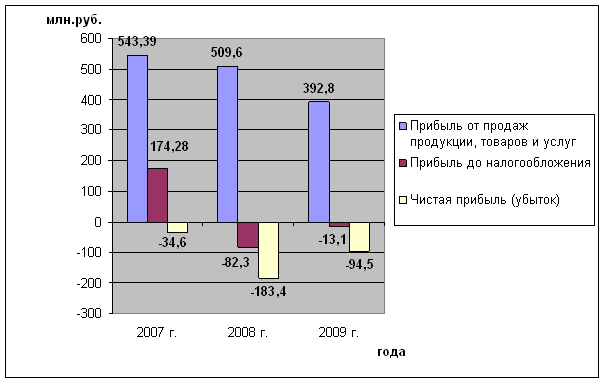

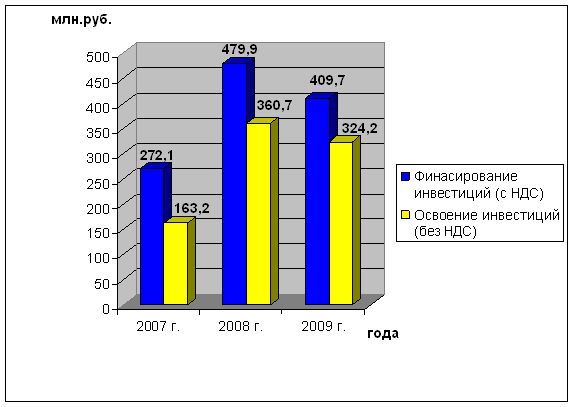

... результаты диссертации используются в учебном процессе филиала Московского энергетического института (технического университета) в г. Смоленске. Предложные механизмы и метод повышения инвестиционной привлекательности предприятий легкой промышленности в условиях глобализации могут быть практически использовании федеральными и региональными органами власти при разработке инвестиционных программ ...

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

... , отражающих часто не только разные точки зрения научных исследований, но и меняющиеся во времени позиции государственных органов. Анализ инвестиционной привлекательности предприятий. 1. Составление рейтингов предприятий отрасли народного хозяйства по инвестиционной привлекательности. Не ставя себе задачу определить наиболее верный метод диагностики, я рассмотрел несколько вариантов, ...

... отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования. 1.2 Методические подходы к анализу инвестиционной привлекательности предприятия В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях оценки ...

0 комментариев