Навигация

Проблема выбора инвестиционного портфеля

3.2. Проблема выбора инвестиционного портфеля

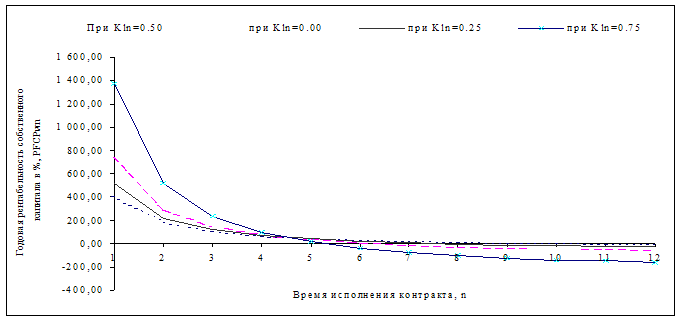

Для формирования инвестиционного портфеля главным является определение инвестиционной цели инвестора. Согласно современной теории портфеля цели инвестора проявляются в его отношении к риску и ожидаемой доходности. Одним из широко применяемых методов определения таких целей является построение кривой безразличия (indifference curves), характеризующей предпочтения инвестора. Эта кривая на критериальной плоскости, состоящая их оценок эквивалентных портфелей. Выбор между портфелями, оценки которых лежат на такой кривой, безразличен для инвестора. Вместе с тем сравнение портфелей, оценки которых лежат на разных кривых, свидетельствуют, что любой портфель с оценкой на одной кривой предпочтительнее портфеля с оценкой на другой кривой.

Кривая безразличия может быть представлена как двухмерный график, в котором по оси абсцисс откладывается риск, мерой которого является стандартное отклонение (σр), а по оси ординат – вознаграждение за риск, мерой которого является ожидаемая доходность (rр).

На рисунке представлены три кривые безразличия, каждая из которых представляет собой все возможные комбинации оценок инвестора в отношении риска и доходности портфелей.

![]() О

О

ж

ж

и

д

![]()

![]() а

а

![]()

![]() е

е

м

а

я

![]()

![]()

д

о

![]()

![]()

![]() х

х

о

д

н

о

с

т

ь

Стандартное отклонение

Кривые безразличия имеют два важных свойства. Первое: все портфели, лежащие на одной кривой безразличия, являются равноценными. Портфели А и Б будут равноценными для инвестора, несмотря на то что они имеют различные ожидаемые доходности и стандартные отклонения. При этом портфель Б имеет больший риск, чем портфель А, и с точки зрения этого параметра он хуже, зато портфель Б выигрывает за счет боле высокой ожидаемой доходности, чем у портфеля А.

Второе свойство кривых безразличия: любой портфель, лежащий на кривой, расположенной выше и левее, более привлекателен для инвестора по сравнению с портфелем, лежащим на кривой, расположенной ниже и правее. Портфель В, который лежит на кривой, находящейся выше и левее кривой портфеля А, имеет большую доходность, что компенсирует его больший риск, но в то же время меньший риск, чем портфель Б, что компенсирует меньшую ожидаемую доходность, поэтому портфель В предпочтительнее для инвестора по сравнению с портфелями А и Б.

В силу описанных свойств, кривые безразличия никогда не пересекаются.

Исходя из отношения инвестора к риску и доходности и их оценок инвестор может иметь бесконечное число кривых безразличия. Эти кривые проходят через каждую точку критериальной плоскости, целиком заполняя ее. Характер расположения кривых означает индивидуальную для инвестора взаимозаменяемость доходности и риска. Крутые кривые безразличия означают более осторожного инвестора, чем пологие кривые.

![]()

![]()

![]()

![]()

![]()

![]()

![]() В первом случае инвестор готов допустить малое увеличение риска лишь с компенсацией в виде значительного увеличения доходности. Во втором случае инвестор ради небольшого увеличения доходности готов принять значительное увеличение риска.

В первом случае инвестор готов допустить малое увеличение риска лишь с компенсацией в виде значительного увеличения доходности. Во втором случае инвестор ради небольшого увеличения доходности готов принять значительное увеличение риска.

Таким образом, менеджер в работе по формированию и управлению портфелем должен определить ожидаемую доходность и риск для каждого потенциального портфеля, построить график и выбрать один портфель, который лежит на кривой безразличия выше и левее относительно других кривых.

При выборе портфеля на базе кривых безразличия менеджер исходит из двух предположений: о ненасыщаемости и об избежании риска. Предполагается, что инвестор всегда предпочитает увеличение уровня своего благосостояния. Инвестор, делающий выбор между двумя одинаковыми по всем (кроме ожидаемой доходности) портфелями, выберет портфель с большей доходностью. Однако если инвестору нужно выбрать между портфелями с одинаковым уровнем ожидаемой доходности, но разным уровнем риска, то он выберет портфель с меньшим риском.

Итак, главными параметрами при управлении портфелем, которые необходимо определить менеджеру, являются ожидаемая доходность и риск. Формируя портфель, менеджер не может точно определить будущую динамику его доходности и риска, поэтому свой выбор он строит на ожидаемых значениях. Данные величины оцениваются на основе статистических отчетов за предыдущие периоды времени. Полученные оценки менеджер может корректировать согласно своим представлениям о развитии будущей конъюнктуры.

Похожие работы

... эффективным и финансово-реализуемым, а возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом. 2. Оценка эфективности управления инвестиционным портфелем ОАО "Север" 2.1 Краткая характеристика предприятия ОАО "Север" зарегистрировано распоряжением Администрации города Москвы № 185р от 15.06.1996г. и является правопреемником ...

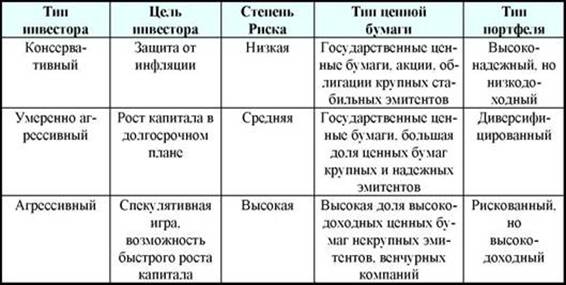

... приведена в таблице (табл. 1). Таблица 1 - Инвестиционный портфель для различных инвесторов [11] 1.2 Этапы и принципы формирования инвестиционного портфеля Выделяют несколько ключевых этапов инвестиционного процесса и управления портфелем ценных бумаг. 1) Определение инвестиционных целей и типа портфеля. 2) Определение стратегии управления портфелем. 3) Проведение анализа ценных ...

... приходится констатировать, что на отечественном рынке лишь государственные ценные бумаги являются одним из основных объектов портфельного инвестирования. 3 Стратегии и методы управления инвестиционным портфелем Портфельное инвестирование состоит из следующих этапов[1]: - выбор и формулирование собственной стратегии; - определение инвестиционной политики; - комплексный анализ рынка; - ...

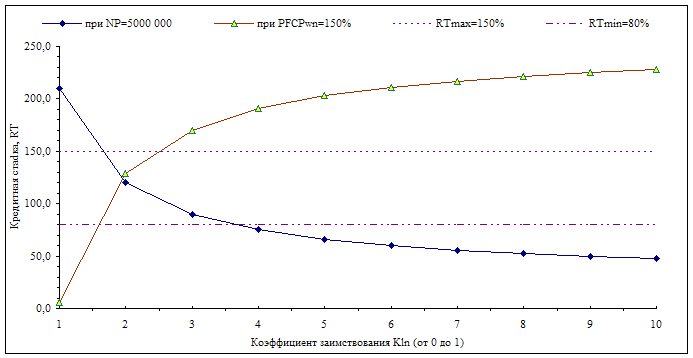

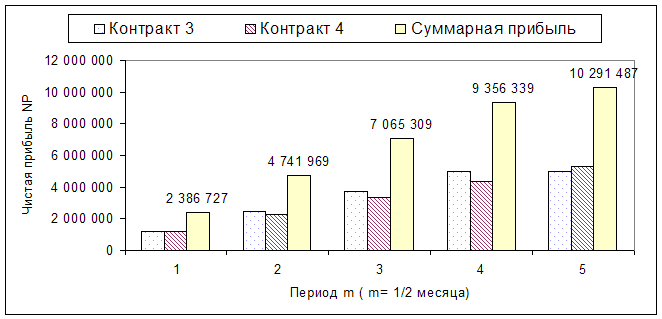

... каждый период (погашение основной части кредита); 5. - общая сумма процентов по кредиту, выплачиваемая экспортером с учетом инфляции каждый период. Методика управления оборотным капиталом фирмы во внешнеторговых операциях основывается на вышеуказанном математическом аппарате и состоит из следующих этапов: 1. Определение инвестиционной политики фирмы во внешнеторговых операциях 2. ...

0 комментариев