Навигация

Основы формирования портфеля ценных бумаг

2. Основы формирования портфеля ценных бумаг

2.1. Понятие и структура рынка ценных бумаг

В общем виде рынок ценных бумаг можно определить как совокупность экономических отношений его участников по поводу выпуска и обращения ценных бумаг.

Рынок ценных бумаг отличается от других видов рынка прежде всего специфическим характером своего товара. Ценная бумага – товар особого рода. Это одновременно и титул собственности и долговое обязательств, это право на получение дохода и обязательство этот доход выплачивать.

Владелец ценной бумаги получает доход от ее владения и распоряжения. Доход от распоряжения ценной бумагой – это доход от продажи ее по рыночной стоимости, когда она превышает номинальную или первоначальную стоимость.

Доход от владения ценной бумагой может быть получен различными способами. К ним относятся:

· установление фиксированного процентного платежа;

· применение ступенчатой процентной ставки;

· использование плавающей ставки процентного дохода;

· индексирование номинальной стоимости ценных бумаг;

· реализация долговых обязательств со скидкой (дисконтом) против их номинальной цены;

· проведение выигрышных займов;

· использование дивидендов.

Фиксированный процентный платеж – это самая простая форма платежа. Однако в условиях инфляции и быстро меняющейся рыночной конъюнктуры с течением времени неизменный по уровню доход потеряет свою привлекательность. Применение ступенчатой процентной ставки заключается в том, что устанавливается несколько дат, по истечению которых владелец ценной бумаги может либо погасить ее, либо оставить до наступления следующей даты. В каждый последующий период ставка процента возрастает. Плавающая ставка процента дохода изменяется регулярно (например, раз в квартал, в полугодие) в соответствии с динамикой учетной ставки Центрального банка России или уровнем доходности государственных ценных бумаг, размещаемых путем аукционной продажи. В качестве антиинфляционной меры могут выпускаться ценные бумаги с номиналом, индексируемым с учетом индекса потребительских цен. По некоторым ценным бумагам проценты могут не выплачиваться. Их владельцы получают доход благодаря тому, что покупают эти ценные бумаги со скидкой (дисконтом) против их номинальной стоимости, а погашают по номинальной стоимости.

Дивиденды представляют собой доход на акцию, формирующийся за счет прибыли акционерного обществ (или другого эмитента), выпустившего акции. Размер дивиденда не является величиной постоянной. Он зависит, прежде всего, от величины прибыли акционерного общества, направленной на выплату дивидендов.

Владелец ценных бумаг должен постоянно анализировать их движение на фондовом рынке. По результатам анализа принимается решение о возможной продаже какой-либо ценной бумаги. Ценная бумага, как правило, продается, если:

· она не принесла ожидаемый доход и нет надежды на его рост в будущем;

· она выполнила возложенную на нее функцию;

· появились более эффективные пути использования капитала, чем вложение его в данную ценную бумагу.

2.2. Виды ценных бумаг и оценка их доходности

Ценные бумаги являются документами имущественного содержания, которые связаны с имущественными правами таким образом, что последние без этих документов не могут быть ни осуществлены, ни переданы другим лицам. В зависимости от выраженных на бумаге прав, можно выделить несколько видов ценных бумаг:

· денежные бумаги (облигации, векселя, казначейские обязательства, чеки и т.д.);

· товарные бумаги, закрепляющие права владения имуществом – чаще всего это права собственности или залога на товары (коносаменты, деливери-ордера, складские свидетельства и т.д.);

· бумаги, закрепляющие право участия в какой-либо компании – акции, сертификаты на акции, пользовательские свидетельства и т.д.

В зависимости от способа легитимации лица в качестве владельца права различают:

· ценные бумаги на предъявителя, когда собственником признается лицо, предъявившее документ;

· именные бумаги, содержащие обозначение собственника на самой ценной бумаге;

· ордерные бумаги, которые предусматривают возможность передачи другим лицам путем совершения специальной передаточной записи (индоссамента) на оборотной стороне документа.

Важными качествами ценной бумаги является ее доходность и ликвидность. Как правило, эти характеристики находятся в обратно пропорциональной зависимости: чем выше ликвидность ценной бумаги, тем меньше ее доходность. Ликвидные (легкореализуемые бумаги) образуют часть оборотного капитала компании-владельца и могут быть в случае необходимости легко реализованы на рынке ценных бумаг (превращены в наличные деньги). Их разновидности:

· краткосрочные свидетельства (коммерческие бумаги, казначейские векселя, соглашения о перекупке, депозитные сертификаты, евродоллары и т.д.);

· долговые обязательства (облигации государства и крупных устойчивых предприятий);

· ценные бумаги, дающие право собственности – легкореализуемые ценные бумаги, дающие право на основной капитал.

В отличие от высоколиквидных бумаг, которые приобретаются с целью выгодного помещения временно свободных денежных средств, покупка доходных ценных бумаг крупными инвесторами производится с целью поглощения рынков сбыта.

Похожие работы

... эффективным и финансово-реализуемым, а возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом. 2. Оценка эфективности управления инвестиционным портфелем ОАО "Север" 2.1 Краткая характеристика предприятия ОАО "Север" зарегистрировано распоряжением Администрации города Москвы № 185р от 15.06.1996г. и является правопреемником ...

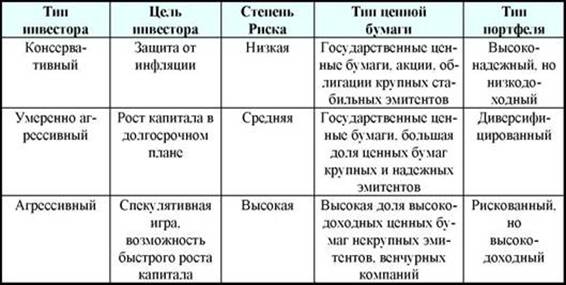

... приведена в таблице (табл. 1). Таблица 1 - Инвестиционный портфель для различных инвесторов [11] 1.2 Этапы и принципы формирования инвестиционного портфеля Выделяют несколько ключевых этапов инвестиционного процесса и управления портфелем ценных бумаг. 1) Определение инвестиционных целей и типа портфеля. 2) Определение стратегии управления портфелем. 3) Проведение анализа ценных ...

... приходится констатировать, что на отечественном рынке лишь государственные ценные бумаги являются одним из основных объектов портфельного инвестирования. 3 Стратегии и методы управления инвестиционным портфелем Портфельное инвестирование состоит из следующих этапов[1]: - выбор и формулирование собственной стратегии; - определение инвестиционной политики; - комплексный анализ рынка; - ...

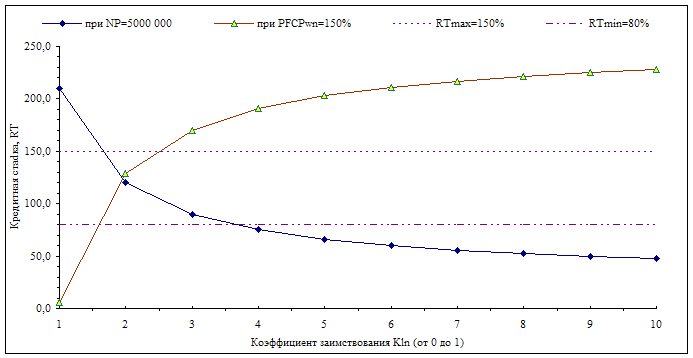

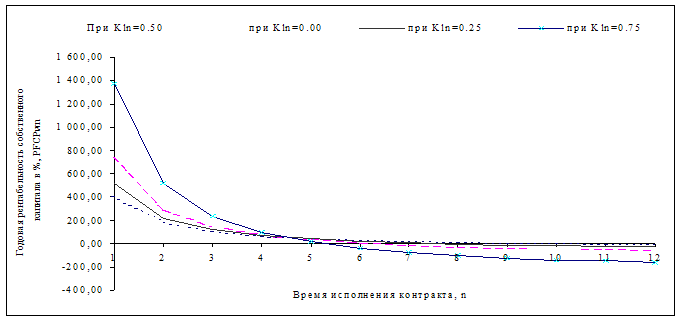

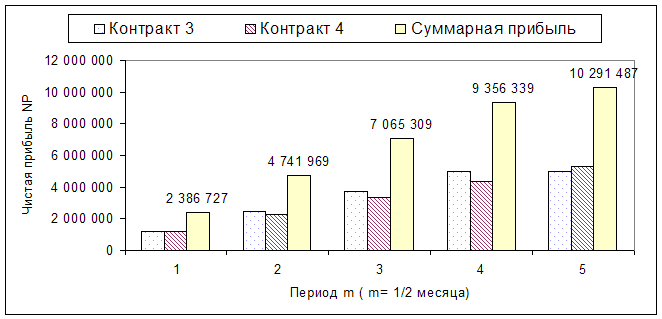

... каждый период (погашение основной части кредита); 5. - общая сумма процентов по кредиту, выплачиваемая экспортером с учетом инфляции каждый период. Методика управления оборотным капиталом фирмы во внешнеторговых операциях основывается на вышеуказанном математическом аппарате и состоит из следующих этапов: 1. Определение инвестиционной политики фирмы во внешнеторговых операциях 2. ...

0 комментариев