Навигация

Оценка риска в банковской деятельности

2.2 Оценка риска в банковской деятельности

Становление и развитие банковского маркетинга имеет большую практическую значимость с точки зрения банковских работников, так как от умелого использования широкого комплекса финансово-кредитных инструментов непосредственно зависит само их существование, сама возможность извлечения прибыли от операций на денежном рынке, или же, напротив, риск потери капитала и банкротства.

Рыночная модель экономики предполагает, что прибыльность выступает важнейшим стимулом работы банков. Однако развитие рыночных отношений всегда связано с некоторой нестабильностью различных экономических параметров, что соответственно порождает серию банковских рисков. Постоянно меняются спрос и предложение, финансовые условия заключения сделок, платежеспособность клиентов и т. п. Поэтому коммерческий банк при совершении определенной сделки никогда не может быть до конца уверен в ее результате или, другими словами, несет риск финансового результата сделки. Наиболее распространенными финансовыми рисками являются: риск неплатежеспособности заемщика, кредитный риск, процентный риск, валютный риск, риск несбалансированной ликвидности (рис. 2.4).

Влияние риска на доходность работы банка

Технологический риск | Законодательный риск | |||

|

| Риск недостаточности капитала | |||

|

| Ожидаемый доход банка | |||

|

| ||||

Риск инфляции | Валютный риск | |||

Процентный риск | Кредитный риск | |||

| Риск финансового рычага |

Рис. 2.4

Риск постоянно сопутствует банковской деятельности. Риски в банковской практике это опасность (возможность) потерь банка при наступлении определенных событий. Риски могут быть как чисто банковскими (внутренними), связанными с функционированием кредитного института, так и внешними, или общими. Важнейшим способом преодоления или минимизации рисков служит их регулирование, т. е. поддержание оптимальных соотношений ликвидности и платежеспособности банка в процессе управления его активами и пассивами.

Высокий уровень прибыльности, как правило, связан с высоко рисковыми операциями. Эту зависимость можно представить графически (рис. 2.5).

Взаимозависимость риска и доходности банковских операций

Р![]() иск

иск

![]()

![]() Операции

Операции

С ценными бумагами

![]()

![]()

Ссуды

![]()

![]()

Депозиты

![]()

Прибыль

Рис. 2.5

Прямо пропорциональная зависимость между рыночным риском и доходностью банка представлена на графике в виде прямой линии. Действительно, в банковской практике под рискованными понимаются или очень выгодные, или очень невыгодные операции. Причем потенциальная возможность получить максимально возможную выгоду возрастает по мере увеличения степени риска. Анализируя степень рискованности выполнения тех или иных операций, банк использует различные приемы с тем, чтобы максимально снизить возможные убытки. Например, банк проводят страхование рисков в виде сформированного резерва на возможные потери.

Политика банка должна заключаться в том, чтобы достичь равновесия (оптимального соотношения) между риском и доходом банка. Равновесие в ближайшей перспективе, или краткосрочное равновесие, представляет собой соотношение между ликвидностью и прибыльностью. Чем выше ликвидность банка, тем ниже прибыльность и наоборот: чем ниже ликвидность, тем выше ожидаемая прибыль и обязательно риск. Равновесие в отдаленной перспективе, или долгосрочное равновесие, предполагает, что чем выше ликвидность, тем прочнее финансовое состояние банка, его капитальная база. Наоборот, чем ниже ликвидность, тем менее устойчив банк, меньше его капитальная платежеспособность.

Доходность и ликвидность банков не достигаются автоматически. Очевидным решением проблемы привлечения дешевых и размещения дорогих ресурсов является проведение такой политики банка, которая может принести наивысший доход при разумном, с точки зрения руководства банка, уровне риска. С одной стороны, руководство банка, акционеры (пайщики) последнего заинтересованы в более высоких доходах, которые могут быть получены за счет вложения средств в долгосрочные проекты, ценные бумаги сомнительного качества и т. п. Однако подобные действия неизбежно ухудшают ликвидность банка, необходимую при изъятии вкладов и для удовлетворения законного спроса на кредит. Неспособность же банка удовлетворить обоснованные и законные потребности клиентов приведет к немедленной потере банком выгодных контрактов, ослаблению его конкурентных позиций и, в конечном счете, к возможному краху банка как жизнеспособного субъекта рыночных отношений. Таким образом, с другой стороны, подобные операции коммерческих банков могут поставить под сомнение платежеспособность, ликвидность и устойчивость банковской системы в целом.

Основным методом управления ликвидностью и платежеспособностью российских коммерческих банков (с позиций внутреннего и внешнего аудита) является соблюдение ими экономических нормативов Банка России. В настоящее время для обеспечения экономических условий устойчивого функционирования банковской системы Центральный банк РФ в соответствии с Инструкцией № 1 от 30 января 1996 г. с учетом изменений устанавливает следующие экономические нормативы деятельности коммерческих банков:

минимальный размер уставного капитала для вновь создаваемых минимальный размер уставного капитала для вновь создаваемых и минимальный размер собственных средств (капитала) для действующих банков;

нормативы достаточности капитала;

нормативы ликвидности;

максимальный размер риска на одного заемщика или группу связанных заемщиков;

максимальный размер крупных кредитных рисков;

максимальный размер риска на одного кредитора (вкладчика);

максимальный размер кредитов, гарантий и поручительств, предоставленных кредитной организацией своим участникам (акционерам, пайщикам) и инсайдерам;

максимальный размер привлеченных денежных вкладов (депозитов) населения;

нормативы использования собственных средств кредитных организаций для приобретения долей (акций) других юридических лиц.

Минимальный размер уставного капитала для вновь создаваемого банка устанавливается соответственно [2]:

на 1 января 1998 г. в сумме, эквивалентной 4,0 млн. ЭКЮ;

на 1 июля 1998 г. - 5,0 млн. ЭКЮ.

Минимальный размер собственных средств (капитала) банка, определяемых как сумма уставного капитала, фондов банка и нераспределенной прибыли, устанавливается в сумме, эквивалентной 5 млн. ЭКЮ (начиная с 1 января 2001г.).

Банки, размер собственных средств (капитала) которых составляет сумму, эквивалентную величине от 1 до 5 млн. ЭКЮ, с 1 января 2001г. не могут:

а) проводить банковские операции за пределами Российской Федерации (кроме открытия и ведения корреспондентских счетов в банках-нерезидентах для осуществления расчетов по поручению физических и юридических лиц);

б) осуществлять операции по привлечению и размещению драгоценных металлов;

в) открывать филиалы и создавать дочерние организации за рубежом;

г) принимать участие в капитале кредитных организаций на сумму, превышающую 25% капитала этих кредитных организаций.

Норматив достаточности собственных средств (капитала) банка (Н1) определяется как отношение собственных средств (капитала) банка к суммарному объему активов, взвешенных с учетом риска, за вычетом суммы созданных резервов под обесценение ценных бумаг и на возможные потери по ссудам 2-4-й групп риска. В расчет норматива включаются величина кредитного риска по инструментам, отражаемым на вне балансовых счетах бухгалтерского учета, а также величина кредитного риска по срочным сделкам:

К

Н1 = _____________________________ х 100%, (2.1)

Ар - Рц -Рк - Рд + КРВ + КРС

где К – капитал;

Ар - сумма активов банка, взвешенных с учетом риска;

КРВ - величина кредитного риска по инструментам, отражаемым на вне балансовых счетах бухгалтерского учета;

КРС - величина кредитного риска по срочным сделкам;

Рц - общая величина созданного резерва под обесценение ценных бумаг, рассчитываемая как сумма остатков на счетах: 50204, 50304, 50404, 50504, 50604, 50704, 50804, 50904, 51004, 51104 минус код 8915;

Рк - код 8987;

Рд - величина созданного резерва на возможные потери по прочим активам и по расчетам с дебиторами, счета: 47425, 60324.

Норматив мгновенной ликвидности (Н2) определяется как отношение суммы высоколиквидных активов банка к сумме обязательств банка по счетам до востребования:

ЛАм

Н2 = ______ х 100%, (2.2)

Овм

где ЛАм - высоколиквидные активы, рассчитываемые как сумма остатков на счетах;

ОВм - обязательства до востребования;

Норматив текущей ликвидности банка (Н3) определяется как отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования и на срок до 30 дней:

ЛАт

Н3 = ______ х 100%, (2.3)

ОВт

где ЛАт - ликвидные активы, рассчитываемые как сумма высоколиквидных активов и остатков на счетах;

ОВт - обязательства до востребования и на срок до 30 дней.

Норматив долгосрочной ликвидности банка (Н4) определяется как отношение всей долгосрочной задолженности банку, включая выданные гарантии и поручительства, сроком погашения свыше года к собственным средствам (капиталу) банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года:

Крд

Н4 = _______ х 100%, (2.4)

К + ОД

где Крд - кредиты, выданные банком, размещенные депозиты, в том числе в драгоценных металлах, с оставшимся сроком до погашения свыше года, а также 50% гарантий и поручительств, выданных банком сроком погашения свыше года, код 8996;

ОД - обязательства банка по кредитам и депозитам, полученным банком, а также по обращающимся на рынке долговым обязательствам банка сроком погашения свыше года.

Норматив общей ликвидности (Н5) определяется как процентное соотношение ликвидных активов и суммарных активов банка:

ЛАт

Н5 = _______ х 100%, (2.5)

А - Ро

где А - общая сумма всех активов по балансу банка за минусом остатков на счетах: 105, 20319, 20320, 30302, 30304, 30306, 325, 40104, 40109, 40111, 40311, 459, 61404...61408, 702, 704, 705, код 8961;

Ро - обязательные резервы кредитной организации, по счетам в валюте.

Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6) устанавливается в процентах от собственных средств (капитала) банка.

Расчет норматива осуществляется по следующей формуле:

Крз

Н6 = _____ х 100%, (2.6)

К

где Крз - совокупная сумма требований банка к заемщику или группе взаимосвязанных заемщиков по кредитам, учтенным векселям, займам, по депозитам в драгоценных металлах и суммы, не взысканные банком по своим гарантиям.

Максимальный размер крупных кредитных рисков (Н7) устанавливается как процентное соотношение совокупной величины крупных кредитных рисков и собственных средств (капитала) банка.

Крупным кредитным риском является превышение величины 5% собственных средств (капитала) банка. Расчет крупного кредитного риска осуществляется по формуле:

Кскр

Н7 = ---------- х 100%; (2.7)

К

где Кскр - совокупная величина крупных кредитных рисков.

Максимальный размер риска на одного кредитора (вкладчика) (Н8) устанавливается как процентное соотношение величины вкладов, депозитов или полученных банком кредитов, гарантий и поручительств, остатков по счетам одного или связанных между собой кредиторов (вкладчиков) и собственных средств (капитала) банка:

Овкл

Н8 = ______ х 100%, (2.8)

К

где Овкл - совокупная сумма обязательств банка. В расчет Овкл включаются обязательства банка перед одним или группой связанных кредиторов (вкладчиков).

Максимальный размер кредитного риска на одного акционера (участника) (Н9) определяется как отношение значения показателя Кра к собственным средствам (капиталу) банка:

Кра

Н9 = _____ х 100%, (2.9)

К

где Кра - значение показателя Крз в отношении тех акционеров (участников), вклад которых в уставный капитал банка превышает 5% от его зарегистрированной Банком России величины.

Максимальный размер привлеченных денежных вкладов (депозитов) населения (Н11) устанавливается как процентное соотношение общей суммы денежных вкладов (депозитов) населения и величины собственных средств (капитала) банка:

Вкл

Н11 = ______ х 100%, (2.10)

К

где Вкл - совокупная сумма вкладов населения.

Норматив использования собственных средств (капитала) банка для приобретения долей (акций) других юридических лиц (Н12) устанавливается как процентное соотношение вложений банка в акции, приобретенные для инвестирования (за исключением вложений, уменьшающих показатель собственных средств (капитала) банка), а также части вложений банка в акции, приобретенные для перепродажи (за исключением вложений, которые составляют менее 5% зарегистрированного в установленном порядке на дату расчета собственных средств (капитала) банка уставного капитала организации-эмитента), и собственных средств (капитала) банка.

Кин

H12 = _____ х 100%, (2.11)

К

где Кин - инвестиции банка в доли (акции) других юридических лиц.

Приведем в таблице 2.4 расчет кредитной организацией установленных Центральным Банком Российской Федерации экономических нормативов по состоянию на 01 января 1999г.

Таблица 2.4

Нормативы, рассчитанные в соответствии

с Инструкцией № 1 ЦБ РФ

| Норматив, % | 01.02 | 01.03 | 01.04 | 01.05 | 01.06 | 01.07 | 01.08 | 01.09 | 01.10 | 01.11 | 01.12 | Допуск |

| Н1 | 13,2 | 9,3 | 12,1 | 13,8 | 5,1 | 18,4 | 22,8 | 31,9 | 39,2 | 36,3 | 40,3 | >=7.0 |

| Н2 | 65,8 | 35,6 | 115,9 | 119,2 | 94,2 | 86,3 | 108,3 | 132,7 | 203,6 | 206,8 | 20,6 | >=20.0 |

| Н3 | 50,2 | 43,5 | 69,6 | 42,6 | 47,6 | 36,2 | 52,8 | 48,3 | 64,7 | 67,4 | 111,5 | >=50.0 |

| Н4 | 0,0 | 0,0 | 14,8 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | = 20.0 |

| Н6 | 0,0 | 73,7 | 69,3 | 163,4 | 437,5 | 114,7 | 95,2 | 69,1 | 56,1 | 59,3 | 48,4 |

Похожие работы

... их, либо вообще прекратить существование страховщика, нарушившего те или иные предписания данного органа. Глава 2 Проблемы развития страхового дела в России “В 1992-1997 годы происходил активный процесс создания самостоятельных коммерческих страховых организаций, которые своей деятельностью пытались восполнить пробелы в работе органов государственного страхования приспособиться к требованиям ...

... и полной согласованности отдельных стратегий в рамках интегрированной стратегии маркетинга. От ее выполнения зависит качество разрабатываемых планов маркетинга, поскольку стратегия маркетинга является его важнейшим разделом. 3.РАЗВИТИЕ И СОВЕРШЕНСТВОВАНИЕ БАНКОВСКОГО МАРКЕТИНГА В УСЛОВИЯХ РЫНОЧНЫХ ОТНОШЕНИЙ. 3.1.РАЗВИТИЕ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ В ОБЛАСТИ МАРКЕТИНГА (на примере работы банков ...

... функционирующая система маркетинга в банке включает следующие основные элементы: - ПРОДУКТЫ (УСЛУГИ) - СБЫТ - РЫНОК - ЦЕНЫ - ПРОДВИЖЕНИЕ Рассмотрим последовательно каждый из основных элементов системы маркетинга. 2. БАНКОВСКИЙ ПРОДУКТ Специфика маркетинга в банковской сфере определятся тем, что банк работает в сфере услуг. По сути, банковский продукт - это комплекс услуг банка по ...

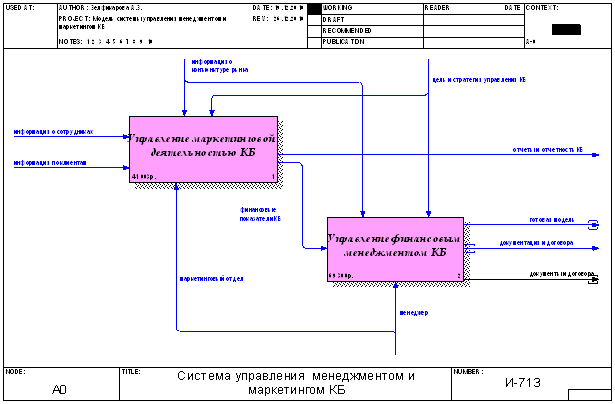

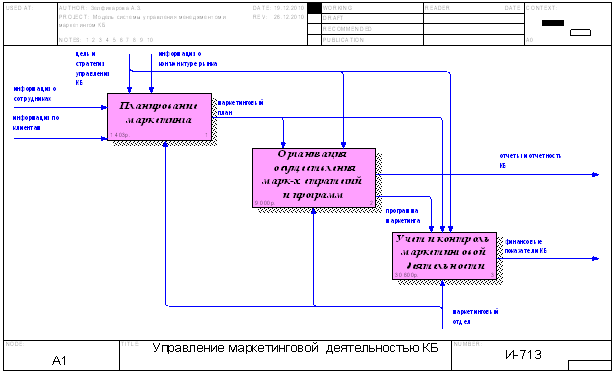

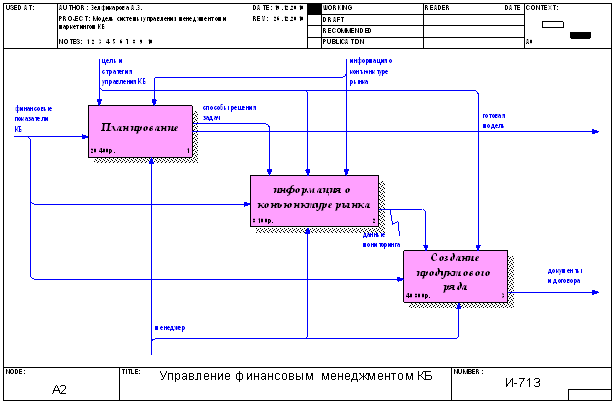

... В.М. Проектирование баз данных информационных систем. – М.: Финансы и статистика, 1989. – 351 с. Приложение 1 Отчет по модели BPwin на тему «Автоматизированная система управления менеджментом и маркетингом КБ» Зелфикарова Атира Зелфикаровна Model Model Property Value Name Система управления менеджментом и маркетингом КБ Definition Scope Time ...

0 комментариев