Навигация

Определяется уровень недооценки обращающихся фондовый активов на основе сопоставления расчетной и рыночной стоимости

1. Определяется уровень недооценки обращающихся фондовый активов на основе сопоставления расчетной и рыночной стоимости.

В качестве расчетной стоимости может быть принята ликвидационная стоимость акций. Ликвидационная стоимость акции ~ это та сумма денег, которую можно получить в случае ликвидации компании-эмитента. Она определяется исходя из стоимости активов без учета издержек по ликвидации и надбавки к цене за продажу (покупку) контрольного пакета.

2. Стоимость активов принимается равной сумме, которую можно извлечь, реализовав все активы акционерного общества за вычетом сумм обязательств. Полученную сумму делят на количество акций и получают их ликвидационную стоимость.

3. Затем осуществляется сопоставление ликвидационной и курсовой стоимости акций, котируемых на фондовой бирже, и если наблюдается превышение ликвидационной оценки стоимости акций над их курсовой стоимостью, можно сделать вывод о некоторой недооцененности обращающихся акций. Вместе с тем следует учитывать и конкурентоспособность акционерного общества. Определенные сложности возникают, когда акции не имеют рыночной котировки. В этом случае возможны ориентировочные расчеты, например, оценка на основе отношения Цена/Прибыль (уже упомянутого ранее р/е-ratio).

В качестве базы для оценки стоимости акций принимается прибыль. Отношение Цена/Прибыль представляет собой отношение цены акции к чистой прибыли аналогичного предприятия, акции которого имеют рыночную котировку.

В качестве базы для расчета данного коэффициента может быть выбран агрегированный показатель по группе однородных предприятий: (Общая рыночная стоимость всех акций/Общая чистая прибыль) = (Рыночная стоимость одной акции/Чистая прибыль на одну акцию).

Это отношение показывает, какую часть дохода инвесторы готовы заплатить за акцию. При этом значительное влияние на величину коэффициента оказывает мнение инвесторов о перспективах роста доходов и дивидендных выплат, рыночное восприятие уровня риска данной компании. Если на рынке становится известно, что имеются перспективы роста дохода и конъюнктура улучшается, то значение показателя (Цена/Прибыль) обычно возрастает.

Так например, если акционерное общество увеличивает свой капитал за счет резервов, то инвесторы воспринимают это как признак процветания компании и расширения рынка акций. Аналогично воспринимается увеличение капитала за счет поглощения другого общества. Повышение курса акций может последовать и за выпуском облигации. Инвесторы считают, что эффективное использование заемных средств, привлеченных облигационным займом, повысит доходность акционерного общества.

Когда положение компании ухудшается или рискованность ее операции с точки зрения рынка растет, тогда значение (Цена/ Прибыль), как правило, падает.

В России этот показатель имеет ограниченное применение, так как плохо развит рынок ценных бумаг, зачастую приобретение пакетов предприятий связано не с желанием инвестировать деньги в дело или с надеждой на прибыль от деятельности предприятий, а по конъюнктурным соображениям (например, сказанное в полной мере касается приватизируемых предприятий).

Поэтому, желая получить хотя бы приблизительное представление о том, сколько та или иная акция могла бы стоить на рынке, необходимо использовать различные подходы к оценке рыночной стоимости акций.

На эффективном рынке курс акций зависит от величины дивиденда. Однако, покупая акцию, владелец приобретает не только сегодняшний доход, а и будущие дивиденды. Поэтому при стабильном, постоянно выплачиваемом дивиденде, который имеет тенденцию роста, курс акций возрастает.

Метод определения цены акции на основе дивиденда является частным случаем оценки акции как производной от величины будущих доходов компании, скорректированной на степень риска, связываемого инвестором с реализацией прогнозируемых доходов. В таких ситуациях аналитик оценивает поток дохода, а не реальные и нематериальные активы, использование которых обеспечивает его получение. Этот метод широко используется в практике фундаментального анализа, но его не легко применять.Методом оценки капитализации доходов предусматривается два этапа: первый — необходимо оценить будущие доходы и второй — необходимо выбрать норму капитализации для использования в оценке.

Обычно аналитик основывает оценку будущих доходов компании на ее средних доходах за последние несколько лет с учетом проводимой корректировки, связанной с сто ожиданиями дальнейших перспектив компании на ближайшие пять или более лет. Вместо попытки предсказать доходы на каждый год из этого будущего периода аналитик просто принимает среднюю величину доходов на этот период или прогнозирует плавную тенденцию. Корректировки ранее сложившейся структуры доходов могут быть связаны с ожидаемыми изменениями в национальной экономике: появлением новых продуктов; потенциальным слиянием компаний; обращением в обычные акции основных конвертируемых ценных бумаг и другими факторами, выявленными в процессе макроэкономического индустриального анализа, влияющими на величину дохода на одну акцию.

Норма капитализации — величина, обратная коэффициенту (Цена/Прибыль), выраженная в процентах. Она отражает норму, по которой на рынке капитализируется стоимость текущих доходов. Например, умножение средней величины доходов на норму капитализации в десять процентов (или в 10 раз) равнозначно расчету дисконтированной стоимости по потоку равных годовых доходов за длительный период времени, уменьшенного на десять процентов. Также норма капитализации 20 процентов эквивалентна коэффициенту (Цена/Прибыль), равному пяти, который, будучи умноженным на средние прогнозируемые доходы, даст стоимость, являющуюся дисконтированной стоимостью такого же потока доходов, уменьшенного на 20 процентов. Потоки доходов непостоянны по времени. Однако из-за высокой степени неуверенности, чему будут равняться действительные доходы в любом конкретном году, аналитику удобнее упростить проблему, используя расчет средних прогнозируемых доходов.

В большинстве случаев, чем больше аналитик уверен, что прогнозируемые доходы будут реализованы, тем ниже норма капитализации, применяемая к этим доходам. Например, в случае с бизнесом с очень стабильными доходами исторически и в перспективе аналитик может использовать норму капитализации семь процентов. Если прогнозируемые доходы составляли пять американских долларов на акцию, такая норма предполагает рыночную стоимость около 70 ам. долл. (5/0,07 =71,43). Так же аналитик, оценивающий бизнес с высокой степенью риска, может использовать или консервативный прогноз доходов, или высокую норму капитализации. В случае с компаниями с большим потенциальным ростом иногда к текущим доходам применяется очень низкая норма капитализации. В этих случаях указанная норма может достигнуть одного процента.

Выбор соответствующей нормы капитализации очень субъективен. Она является производной от рассчитанного риска, связанного с реализацией прогнозируемого потока доходов и желанием инвестора взять на себя этот риск и обусловленного финансовым положением инвестора и его отношением к риску. Например, на основе прогнозируемых доходов аналитик может принять норму 15 процентов капитализации. Однако инвестор может решить, что она слишком низка, поскольку в случае, если компании не удастся достичь прогнозируемых доходов, любые потери акций уничтожат большую часть сбережений инвестора. Поэтому инвестор может потребовать установить норму капитализации 30 процентов до начала осуществления вложений. Одним из указателей для принятия приемлемых норм капитализации являются коэффициенты (Цена/Доход). Этот коэффициент рассчитывается по установленным рынком значениям цены и текущих доходов компаний с характеристиками, приближенными к параметрам оцениваемой компании.

Широкая политика связана с ролью выплачиваемых дивидендов в оценке надежности. Метод капитализации доходов предполагает, что 1 доллар доходов одинаково ценен для инвестора, будет ли он выплачен в качестве дивиденда или оставлен для реинвестирования в компанию. Напротив, некоторые инвесторы утверждают, что оценка надежности отражает ожидаемый поток денежных средств, не поступающий в собственность, т. е. платежи по дивидендам. Такой подход для определения стоимости скорее предполагает капитализацию прогнозируемого потока выплат по дивидендам, чем доходов. В конечном итоге то, как конкретный инвестор будет зависеть от финансовых потребностей эмитента и его ресурсов, а также от перспектив доходов компании относительно потенциальной нормы прибыли по дивидендам инвестора.

Приобретая акцию для долгосрочного инвестирования средств в нее, держатель может рассчитывать лишь на получение текущей (дивидендной) доходности:

В =Bt/Ц*100%,

где Ц — цена в начале анализируемого периода или цена приобретения;

Вt — дивиденды за период t.

Естественно, что, помимо доходности ценных бумаг, большое внимание уделяетяся уровню ликвидности. При одинаковом уровне ликвидности инвесторы стремятся купить те ценные бумаги, которые приносят большой доход. Вместе с тем уровень доходности ценных бумаг обычно является производным от степени риска. В этой связи лишь незначительное количество агрессивных инвесторов предпочитает вкладывать сколько- нибудь значительные средства в ценные бумаги с высоким уровнем дохода и с высокой степенью риска.

Операции Репо с корпоративными ценными бумагамиДанные операции занимают промежуточное положение между инвестиционными операциями, поскольку сделка предусматривает, что одна сторона продает другой пакет ценных бумаг определенного размера с обязательством выкупить его обратно по заранее оговоренной цене и кредитованием под залог ценных бумаг. Как уже отмечалось ранее, сделка Репо отличается от операции кредитования тем, что требует заключения двух договоров купли-продажи с переходом права ответственности на приобретенные ценные бумаги. В настоящее время операции Репо уже довольно широко проводятся коммерческими банками, финансовыми компаниями и другими участниками фондового рынка. По-видимому рынок Репо, несмотря на последние потрясения на финансовом рынке России, имеет хорошие шансы, чтобы постепенно стать еще одним его сектором. Однако пока еще этот рынок не столь совершенен, много вопросов возникает с юридической стороной оформления сделок, бухгалтерским учетом.

На рынке корпоративных ценных бумаг используются различные модификации сделок Репо. Операции Репо в зависимости от срока проведения операции классифицируются следующим образом.

«Репо с фиксированной датой» предусматривают, что сторона, выступающая в роли заемщика, обязуется выкупить ценные бумаги к заранее оговоренной дате. Операции «Открытые Репо» предполагают, что выкуп ценных бумаг может быть осуществлен в любое время, либо в любое время после определенной даты. На практике в рамках данной классификации применяется три вида сделок Репо в зависимости от срока действия: ночные (на один день), открытые (срок операции не установлен), срочные (более, чем на один день, но с фиксированным сроком).

Для осуществления сделок Репо наиболее эффективен вариант сотрудничества с профессионалом фондового рынка. Для этого заключается договор о сотрудничестве, например, с какой-то финансовой компанией, которая проводит котировки широкого круга эмитентов. Совместно с компанией, определяется круг эмитентов, чьи акции в настоящий момент пользуются наибольшим спросом, и под эти акции производится кредитование банком заемщиков. При этом компания гарантирует банку покупку у него этих акций по сложившейся на момент покупки рыночной цене и гарантирует обязательную операцию по истечении срока, оговоренного в договоре, т. е. проводится операция Репо.

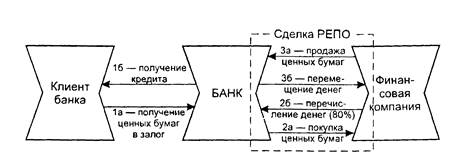

Если представить данную операцию в вице схемы (рис. 25), то очевидны преимущества этой схемы для банка и финансовой компании:

Банк, осуществляя операцию по кредитованию клиента, получает ценные бумаги в залог (1а). Как уже упоминалось, Репо — финансовая операция, состоящая из двух частей. Одна из участвующих сторон (в данном случае банк) продает ценные бумаги другой стороне (2а; б) и в то же время берет на себя обязательство выкупить указанные ценные бумаги другой стороне в определенную дату или по требованию второй стороны (в данном случае финансовой компании) — (За, б). Обязательству на обратную покупку соответствует обязательство на обратную продажу, которое принимает на себя вторая сторона — финансовая компания. Обратная покупка ценных бумаг осуществляется по цене, отличной от цены первоначальной продажи. Разница между ценами и составляет тот доход, который должна получить сторона, выступившая в качестве покупателя в первой части Репо (в данном случае финансовая компания). Доход продавца денежных средств определяется величиной ставки Репо, что позволяет сопоставить эффективность проведения операций Репо с другими финансовыми операциями.

рис. 1

Возвращаясь к вопросу о рассмотрении эффективности данной операции, отметим следующее.

Очевидно, что банку в этом случае нет необходимости при кредитовании длительно использовать собственные ресурсы, так как кредитные ресурсы будут погашены выручкой от продажи ценных бумаг. Операции (1) и (2) совершаются параллельно или во всяком случае последовательно без временного интервала. Вместе с тем нельзя не учитывать маржу, применительно к Репо, представляющую собой некоторое предусмотренное договором уменьшение суммы денежных средств, поступающих в оплату

ценных бумаг по первой части договора Репо (2а). В данном примере финансовая компания платит, предположим, 80 процентов от рыночной стоимости ценных бумаг, объясняя, что оставшиеся 20 процентов являются страховкой. Таким образом, финансовая компания избегает убытков от неблагоприятного изменения рыночных котировок по вовлеченным в Репо ценным бумагам в том случае, когда продавец по первой части Репо (банк) не может выполнить свое обязательство по обратной покупке. Поскольку конкретная величина маржи устанавливается в договоре, то чем лучше будет дано описание ценных бумаг, по которым заключается сделка, тем меньше величина маржи.

Финансовая компания, осуществляя арбитражные и иные торговые операции с ценными бумагами, может получить спекулятивную прибыль, но поскольку в данном случае финансовая компания осуществляет операции с ценными бумагами, полученными по сделке Репо (2), то кроме вышеупомянутой прибыли от операций с полученными ценными бумагами, она будет иметь доход от операции Репо.

Его можно подсчитать по формуле:

Д=Ц*С*t/360

где Д — доход от операции;

Ц — основная сумма;

С — ставка Репо;

t— время Репо.

Естественно, что на практике состав участников вышеприведенной схемы может быть различным. Например, банк и финансовая компания могут поменяться местами. Иногда с позиции оптимизации финансовых потоков наиболее подходящим вариантом юридического оформления операции Репо может быть особый вид договора купли-продажи, в котором стороны поочередно меняются местами. В этом договоре должны быть указаны: срок договора, цена в первой части и цена во второй части Репо, описание ценных бумаг, порядок установления маржи и т. д.

Сделки Репо различаются не только по срокам и ставке, но и по порядку движения ценных бумаг, по которым заключен договор Репо.

В данном случае речь вдет о месте, где будут храниться ценные бумаги. Как правило, используется один из трех вариантов перемещения и хранения ценных бумаг.

Первый вариант заключается в том, что ценные бумаги, купленные в первой части Репо, действительно переводятся покупателю ценных бумаг. В этом случае покупатель акций минимизирует свой кредитный риск. Единственным недостатком этого вида Репо является то, что в отдельных случаях издержки по переводу бумаг могут быть довольно значительными, особенно при неразвитости инфраструктуры рынка.

Второй вариант также предусматривает перемещение ценных бумаг, но в пользу третьей стороны по операциям Репо. По этой причине данный вид Репо получил название трехстороннее -.Репо. Третья сторона по этому договору несет определенные обязательства перед непосредственными участниками сделки: проверяет вид ценных бумаг, перечисленных одной стороной другой стороне, отслеживает состояние маржи и при необходимости требует дополнительных перечислений. Учитывая то, что оба счета ( по деньгам и по бумагам) находятся у третьего участника, издержки по переводу средств в данном случае значительно минимизируются. Третья сторона по договору Репо, таким образом, выступает в качестве гаранта правильного исполнения договора Репо и получает за это опеределенное вознаграждение. Третий вариант отличается от двух предыдущих тем, что ценные бумаги остаются у их продавца по первой части договора Репо, который становится хранителем ценных бумаг для покупателя. Данный вид Репо традиционно называется «доверительное Репо» и характеризуется минимальными издержками по переводу ценных бумаг, но самым высоким уровнем кредитного риска. При этом продавец должен вести раздельный учет собственных ценных бумаг и тех, которые ему не принадлежат.

В отдельных случаях при проведении операции Репо допускается возможность обратной покупки ценных бумаг, отличающихся от тех, которые были куплены в первой части Репо. Такая возможность, иными словами, право замещения, реанимируется посредством указания и описания в договоре ценных бумаг- заменителей.

Заключение1. По уровню риска виды ценных бумаг располагаются следующим образом исходя из принципа: чем выше доходность, тем выше риск, и чем выше гарантированность ценной бумаги, тем ниже риск.

2. Отсутствие необходимой информации как об имитенте, так и о состоянии рынка, делает эти операции достаточно рискованными как для профессионалов рынка так и для инвесторов.

3. Велика роль краткосрочных прогнозов в оценки ценных бумаг. Они имеют на Российском рынке значительно большее применение, чем коэффициенты.

4. Выбор соответствующей нормы капиталлизации субъективен.

5. Доходность по ценным бумагам на отечественном рынке почти целиком зависит от их ликвидности.

Список используемой литературы1. Семенкова Е. В. " Операции с ценными бумагами" Учебн. М.: Издат. "Перспектива" : Издательский дом "ИНФРА-М", 1997г.

2. Басов А. И., Галанов В. А. "Рынок ценных бумаг" М.: "Финансы и статистика" 2000г.

3. Самсонов Н. Ф. и др. "Финансовый менеджмент" Учебн. для вузов. М.: Финансы, ЮНИТИ 2000г.

Оглавление

Введение стр. 1-3

Основная часть стр. 4-22Инвестиционные операции с акциями стр. 4-6.

Риски проведения операций стр. 7-10.

Эффективность проводимой операции стр.10-13.

Долгосрочное инвестирование в корпоративные ценные бумаги стр. 13-18.

Операции Репо с корпоративными ценными бумагами стр. 18-22.

Заключение стр. 23.

Список использованной литературы стр. 24.

Похожие работы

... ) были выпущены именно в таком виде. Однако, еще раз можно подчеркнуть, что необходимость выплаты налога на эмиссию ценных бумаг (0,8%) при нынешних ставках доходности и малых сроках обращения делает такие заимствования излишне дорогими для эмитентов, что сдерживает развитие рынка корпоративных облигаций. В существующей ситуации, как с точки зрения рынка, так и с точки зрения законодательства, ...

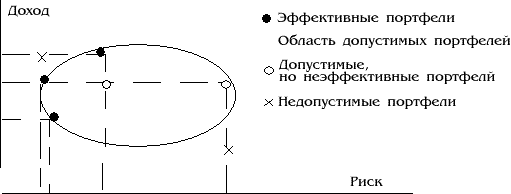

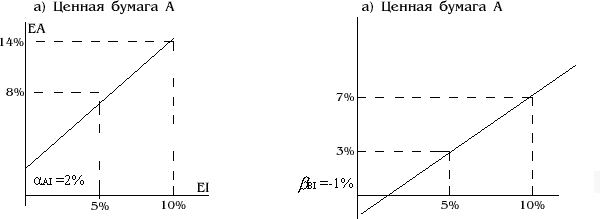

... фундаментальный анализ. Можно с уверенностью сказать, что практически каждому профессионалу доступен инструментарий технического анализа, но не каждому- фундаментальный.10 2. Методы инвестирования в ценные бумаги 2.1. Метод Марковитца Основная идея модели Марковитца заключается в том, чтобы статически рассматривать будущий доход, приносимый финансовым инструментом, ...

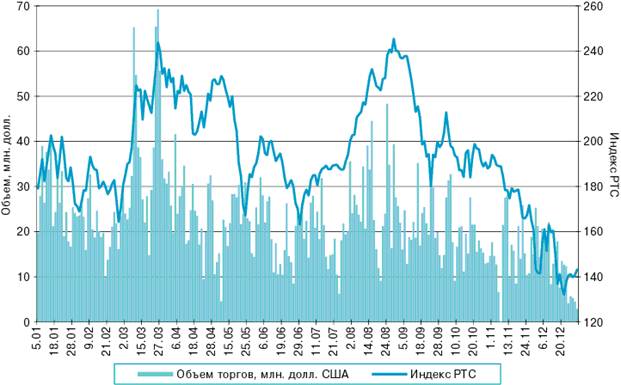

... как выжидательные. В течение 2003 г. развитие конъюнктуры рынка корпоративных облигаций определялось в первую очередь факторами, общими для всех секторов фондового рынка. Особенностью российского рынка корпоративных ценных бумаг является практическое совпадение основных эмитентов акций и облигаций, среди которых доминируют РАО “ЕЭС России”, ОАО “Магнитогорский металлургический комбинат”, ОАО “ ...

... Другая часть населения – это работники предприятий, получившие акции в процессе приватизации либо в счет задолженности – это пассивные инвесторы, которые не оказывают особого влияния на рынок корпоративных ценных бумаг. Другая часть инвесторов – это иностранные инвесторы, которые постепенно возвращаются на российский рынок после кризиса 1998 г. Этому способствует повышение устойчивости экономики ...

0 комментариев