Навигация

Долговременные инвестиции в выбранное предприятие, например, для участия в капитале или с целью размещения собственных эмиссий

1. Долговременные инвестиции в выбранное предприятие, например, для участия в капитале или с целью размещения собственных эмиссий.

Инвестирование осуществляется путем обеспечения технологических, экономических или иных взаимосвязей. Банки, например, производили покупку акций с целью размещения собственных эмиссий. Это было очень характерно для периода активной эмиссионной деятельности банков. В настоящее время волна банковских эмиссий пошла на спад и банки активно занялись приобретением акций с целью контроля над собственностью, рассматривая данную операцию как способ увеличения своего экономического потенциала.

2. Приобретение акций для контроля над собственностью. Вложение для участия в управлении компанией или даже формирования холдинга/финансово-промышленной группы, а также скупка, по возможности, контрольного пакета с целью оказания влияния на управление предприятием и его развитие являются приоритетными, по сравнению с возможностью получить доход на фондовом рынке.

Поскольку контроль над акционерным обществом позволяет использовать все его финансовые потоки, оптимизировать налоговые платежи то, осуществляя инвестиции с подобной целью, необходимо проанализировать возможности эффективного использования собственности.;

3. Краткосрочные спекуляции с акциями и арбитражные сделки. Неустойчивый, нестабильный, то падающий, то поднимающийся рынок акций создает исключительные возможности для получения спекулятивного дохода. Однако отсутствие достоверной информации не позволяет сделать подобные операции для многих операторов эффективными. В преимущественном положении оказались банки, которые, обладая знанием кредитной истории эмитента, а зачастую и доступом к депозитарию, поскольку многие из них ведут реестры акционеров предприятий, с уверенностью, по сравнению с местными брокерами или иностранными инвесторами, ориентировались на рынке акций.

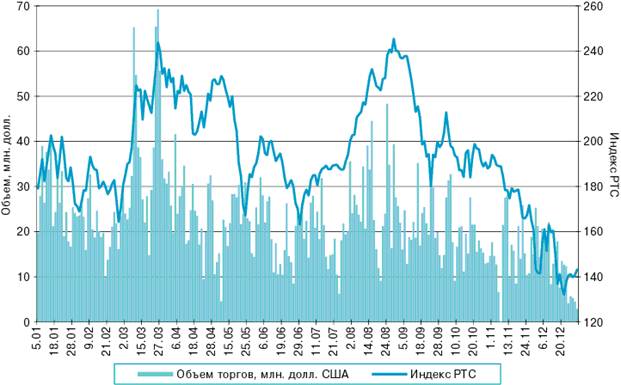

Таким образом, в условиях явной недооцененности акций большинства российских эмитентов, которая практически характеризует все нарождающиеся рынки, информационной закрытости и неразвитой инфраструктуры фондового рынка, банки оказались в предпочтительном положении и смогли достаточно эффективно инвестировать свободные денежные средства. Успех имели те, которые ограничили собственные инвестиции операциями с акциями хорошо знакомых клиентов, или использовали сеть своих филиалов для краткосрочных арбитражных сделок с игрой на разнице цен на пакеты различного размера в Москве и регионах. Те же, кто принимал решение об инвестициях, следуя оценкам фондовых индексов, сформировали крайне неэффективные портфели. В настоящее время можно сделать вывод о недостаточной эффективности применения технического анализа на рынке корпоративных ценных бумаг.

4. Приобретение акций как рисковой составляющей портфеля при осуществлении долгосрочных инвестиций.

Для достижения этой цели требуется фундаментальный анализ. Можно с уверенностью сказать, что практически каждому профессионалу доступен инструментарий технического анализа, но не каждому — фундаментальный.

Допустим, фундаментальный аналитик выясняет, завышена или занижена рыночная стоимость акций данной компании по сравнению с их «внутренней» или «действительной» стоимостью. Цель этого анализа — выявить «недооцененные» рынком ценные бумаги. На основании этого принимаются инвестиционные решения — купить, продать или держать.

Однако, если рынок недооценил акцию сейчас, то вполне возможно, что он не сделает этого и в будущем; в результате издержки (затраты на анализ) не окупятся. Таким образом, нет никаких гарантий, что рынок подтвердит фундаментальные оценки аналитиков.

Кроме того, фундаментальный анализ — это тяжелая, трудоемкая работа, требующая и создания базы данных, и адекватного финансирования.

Причем, доход от операции с ценными бумагами каждого отдельного оператора может оказаться недостаточным для финансирования затрат по проводимому им фундаментальному анализу. В странах с развитой рыночной экономикой широко используется методика рейтинговой оценки корпораций в различных отраслях экономики, осуществляемая специалистами в рамках фирмы, компании, агентства, бюро и т. д.

Результаты фундаментального анализа становятся продуктом, т. е. товаром фондового рынка, и в форме бюллетеней, отчетов и т. д. продаются участникам рынка.

Если характеризовать основные направления фундаментального анализа, то можно выделить его этапы:

1. Общеэкономический или макроэкономический анализ. Положение экономики оценивается с учетом следующих факторов: ВНП, занятости, инфляции, процентных ставок, валютного курса и т. п. Учитывается фискальная и монетарная политика правительства, влияние их на фондовый рынок. Таким образом, определяется социально-политический и экономический климат инвестиционной деятельности: эффективный рынок.

2. Индустриальный анализ предполагает изучение делового цикла в экономике, его индикаторов, а также осуществление классификации отраслей по отношению к уровню деловой активности и по стадиям развития. Качественный анализ развития отрасли.

3. Анализ конкретного предприятия (фирмы, корпорации). Оценка корпорации включает анализ состояния менеджмента и перспектив его развития, организационные и коммерческие условия работы. Анализ финансового положения компании (предприятия); коэффициенты, оценкаплатежеспособности; оценка финансовой устойчивости — определение цены фирмы.

Похожие работы

... ) были выпущены именно в таком виде. Однако, еще раз можно подчеркнуть, что необходимость выплаты налога на эмиссию ценных бумаг (0,8%) при нынешних ставках доходности и малых сроках обращения делает такие заимствования излишне дорогими для эмитентов, что сдерживает развитие рынка корпоративных облигаций. В существующей ситуации, как с точки зрения рынка, так и с точки зрения законодательства, ...

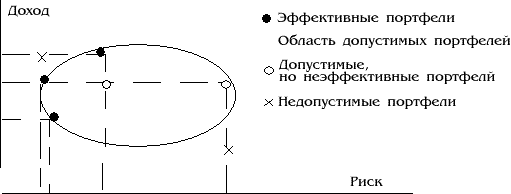

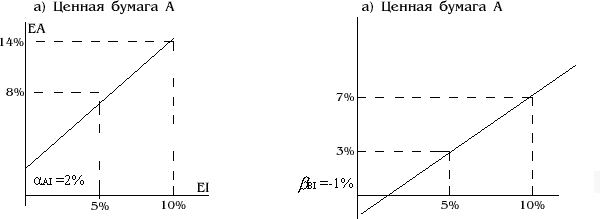

... фундаментальный анализ. Можно с уверенностью сказать, что практически каждому профессионалу доступен инструментарий технического анализа, но не каждому- фундаментальный.10 2. Методы инвестирования в ценные бумаги 2.1. Метод Марковитца Основная идея модели Марковитца заключается в том, чтобы статически рассматривать будущий доход, приносимый финансовым инструментом, ...

... как выжидательные. В течение 2003 г. развитие конъюнктуры рынка корпоративных облигаций определялось в первую очередь факторами, общими для всех секторов фондового рынка. Особенностью российского рынка корпоративных ценных бумаг является практическое совпадение основных эмитентов акций и облигаций, среди которых доминируют РАО “ЕЭС России”, ОАО “Магнитогорский металлургический комбинат”, ОАО “ ...

... Другая часть населения – это работники предприятий, получившие акции в процессе приватизации либо в счет задолженности – это пассивные инвесторы, которые не оказывают особого влияния на рынок корпоративных ценных бумаг. Другая часть инвесторов – это иностранные инвесторы, которые постепенно возвращаются на российский рынок после кризиса 1998 г. Этому способствует повышение устойчивости экономики ...

0 комментариев