Навигация

Классификация субфедеральных займов

1.2 Классификация субфедеральных займов

Займы по целям заимствования делятся на:

целевые, ориентированные на инвестиционный сектор экономики;

нецелевые, ориентированные на финансовый (фиктивный) сектор;

По характеру решаемых задач эмитируемые в России займы подразделяются на три группы, и при принятии решения о выпуске ценных бумаг эмитенты ставят соответствующие следующие задачи:

инвестиционные - для финансирования инвестиционных проектов: жилищного строительства и развития местной промышленности, производства, транспортной и социальной сферы;

социальные - для финансирования мероприятий и программ в социальной сфере: защита сбережений населения от инфляции; финансирование социальных программ; создание новых рабочих мест; решение экологических проблем;

бюджетные - для текущего обслуживания местного бюджета: финансирование текущих расходов бюджета; сглаживание неравномерности поступления налоговых платежей в бюджет; погашение задолженности местного бюджета перед предприятиями; решение проблемы взаимозачетов; снижение задолженности перед бюджетом по налогам.

По сроку обращения субфедеральные займы представлены:

краткосрочными выпусками (до 1 года), на их долю приходится 21 %;

среднесрочными выпусками (1-5 лет), на их долю приходится 64 %;

долгосрочными выпусками (5-30 лет), которые не получили широкого распространения из-за высокого уровня инфляции, на их долю приходится 15 % /37,№ 5, с. 46/.

В зависимости от модели займа выделяют:

жилищные займы;

телефонные займы;

арбитражные займы;

ГКО-подобные займы;

“сельские” облигации или агрооблигации;

инвестиционно-промышленные займы;

социально-экономические займы.

В зависимости от характера обеспечения займы делятся на следующие виды:

облигации общего покрытия (общего займа) - обеспечиваются средствами бюджета/отдельными его статьями и имуществом/частью имущества, находящегося в собственности эмитента;

доходные облигации - обеспечиваются доходами/имуществом от реализации конкретных инвестиционных проектов, профинансированных за счет средств от выпуска облигаций;

обеспечением по облигациям смешанного (“двойного”) покрытия выступают смешанные активы в комбинации с гарантиями третьих лиц.

По видам займы представляют собой:

облигации (69 выпусков из 91) со сроком погашения более года /37, № 5, с.46/.

КДО или краткосрочные долговые обязательства (19) эмитируются на срок до года, не преследуют инвестиционных целей и предназначены для финансирования текущих расходов. В свою очередь они подразделяются на:

долговые обязательства по типу ГКО, т. е. дисконтные ценные бумаги, выпускаемые в безналичной форме. Например, Пермские ОДО , Санкт-Петербургские МКО (ГГКО), Челябинские ОКО;

краткосрочные облигации по типу ГКО, до последнего времени их выпускали субъекты РФ. Они являются дисконтными именными ценными бумагами и выпускаются в безналичной форме отдельными траншами сроком от 2 до 24 месяцев через аукционную форму продажи. Целями выпуска данных обязательств является финансирование текущих расходов бюджета. Подобные обязательства эмитируются государственными органами многих развитых стран;

казначейские сертификаты, в данное время выпускаются Минфином Республики Саха (Якутия). Эмитент определяет их как краткосрочные долговые обязательства с имущественным залогом (в виде золота), со сроком на 1 год для покрытия части бюджетного дефицита. Погашаются путем оплаты рублевого эквивалента стоимости 50 г золота пробы 0,9999 или путем передачи соответствующего количества золота. По сути они аналогичны Золотым сертификатам Минфина РФ 1993 г. выпуска;

краткосрочные конвертируемые долговые обязательства, выпускались Новосибирской областью. Размещались они с дисконтом по единой курсовой шкале и на срок 9 месяцев. Особенность их заключается в том, что они могут быть конвертируемы в акции (паи) объектов муниципальной собственности на аукционах по приватизации;

казначейские облигации, например эмитируемые правительством Кабардино-Балкарской Республики. Республиканские казначейские облигации аналогичны КО, эмитируемым Минфином России. Они могут быть погашены денежными средствами или налоговым освобождением.

По источникам получения доходов и обслуживания долга займы подразделяются на:

имущественно-доходные, выпускаемые под конкретный самоокупаемый доходный проект и погашаемые доходами от его реализации;

финансовые (депозитно-арбитражные), основным источником дохода в этом случае являются доходы от размещения средств займа на банковских депозитах и от операций с другими высокодоходными финансовыми инструментами (арбитражные операции);

бюджетные (бюджетно-налоговые), обслуживаемые за счет налоговых поступлений в бюджет. Часто в стремлении расширить доходную базу займов эмитенты прибегают к комбинированию различных источников получения доходов - комбинированным займам.

По форме выплате дохода (погашение облигации) выделяют:

займы с денежной формой погашения;

займы с натуральной (неденежной) формой погашения.

Похожие работы

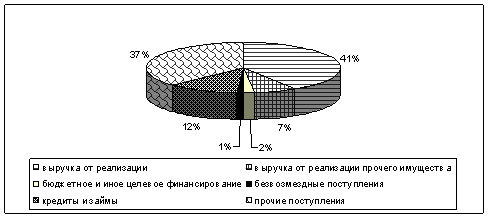

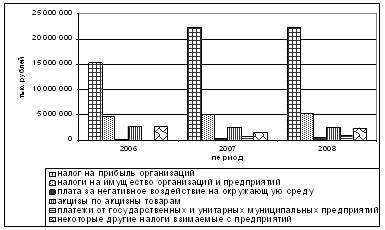

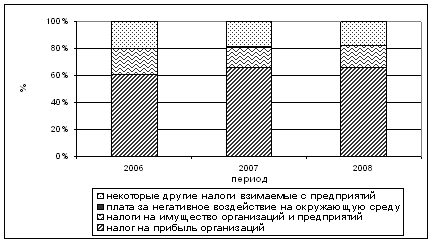

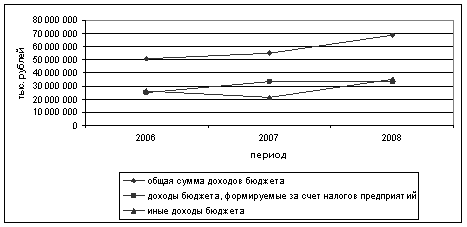

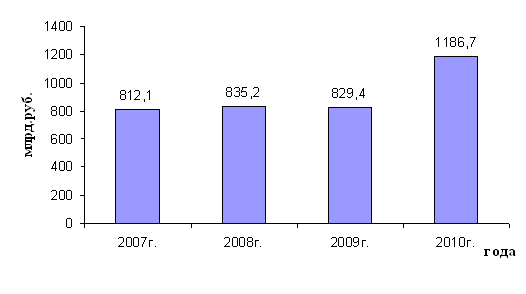

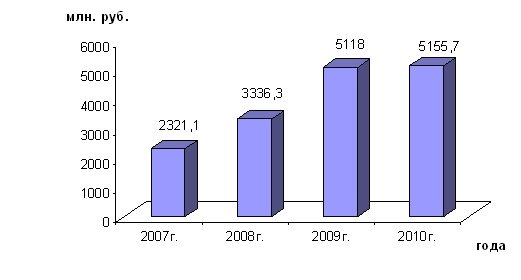

... , но и на осуществление социально-значимых программ), а также совместное участие коммерческих организаций и органов власти разного уровня в обеспечении развития территории. ГЛАВА 2. ОЦЕНКА РОЛИ ФИНАНСОВЫХ РЕСУРСОВ ПРЕДПРИЯТИЯ В РАЗВИТИИ ТЕРРИТОРИИ НА ПРИМЕРЕ САМАРСКОЙ ОБЛАСТИ 2.1 Анализ участия коммерческих организаций в формировании бюджета Самарской области В настоящее время социально- ...

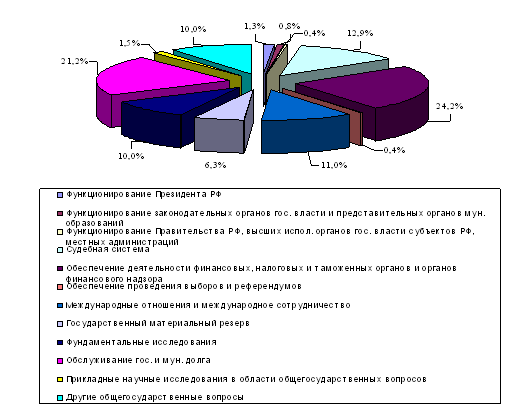

... бюджетных расходов на содержание органов государственной власти и местного самоуправления. Совершенствуя механизм бюджетных расходов на содержание органов государственной власти и местного самоуправления в условиях реформирования бюджетного процесса в России можно использовать опыт Италии, где законодательно установлены фискальные правила - ограничения, соблюдение которых является обязательным ...

... в соответствии с настоящим Законом и иными законодательными актами. Статья 10. Льготы по налогам По налогам могут устанавливаться в порядке и на условиях, определяемых законодательными актами, следующие льготы:необлагаемый минимум объекта налога;изъятие из обложения определенных элементов объекта налога;освобождение от уплаты налогов отдельных лиц или ...

... характер, тогда как ранее доходы государства формировались главным образом за счет натуральных податей и трудовых повинностей. Развитие финансов и финансовых отношений неразрывно связано с развитием и становлением государств. Ведь финансы представляют собой отношения по накоплению и распределению и последующему перераспределению национального богатства, причем перераспределение необходимо именно ...

0 комментариев