Навигация

Классификация государственных займов

1.2 Классификация государственных займов

В России имеется два вида официальной классификации государственного долга – по внутреннему и внешнему долгу.

Классификация государственного долга была актуальной для России, так как не было конкретного определения деления на внутренний и внешний долг и из-за этого принимались необоснованные решения и возникали курьезные ситуации. Согласно Закону РФ «О государственном внутреннем долге Российской Федерации» № 3877-1 от 13 ноября 1992 г все рублевые гарантии и обязательства государства являются внутренним долгом. Согласно же Закону РФ «О государственных внешних заимствованиях Российской Федерации и государственных кредитах, предоставляемых Российской Федерацией иностранным государствам, их юридическим лицам и международным организациям» № 76-ФЗ от 26 декабря 1994 года, внешним долгом являются заимствования из иностранных источников, по которым возникают финансовые обязательства Российской Федерации как заемщика или гаранта погашения внешних заимствований другого заемщика.

Получается, что эти два закона положили в основу классификации внешнего и внутреннего долга два разных признака – валюта и источник заимствований. Самым ярким примером можно считать внутренний валютный займ, который до 1997 года не был включен ни во внешний, ни во внутренний долг, так как удовлетворял сразу двум признакам. Он был номинирован в долларах США, но размещался среди резидентов.

Внутренний долг – это долг физическим и юридическим лицам, являющихся резидентами данного государства, иностранным государствам, международным финансово-кредитным организациям в валюте Российской Федерации.

Здесь выделяются его виды по следующим признакам: вид займа, вид государственной ценной бумаги, причина появления задолженности (дефицит бюджета, признание долгов СССР и т.д.), источник заимствований ( ценные бумаги, средства Банка России) В основном, денежные средства внутри страны привлекаются за счет выпуска займов, которые выпускаются в национальной валюте, ценных бумагах.

Внешний долг – это долг физическим и юридическим лицам, иностранным государствам, международным финансово-кредитным организациям в иностранной валюте.

Здесь денежные средства привлекаются путем займов в виде долговых ценных бумаг, но размещенных на иностранных фондовых рынках, в иностранной валюте или же получением кредитов у специализированных финансово – кредитных институтов. Порядок выпуска и размещения долговых ценных бумаг содержится в Федеральном законе «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 29 июля 1998 года.

Государственный внешний долг и государственные внешние активы Российской Федерации согласно Закону № 115 – ФЗ от 15 августа 1996 года «О бюджетной классификации Российской Федерации» классифицируются по трем признакам: характер государственной кредитной деятельности, субъект кредитной деятельности, тип кредитора или заемщика.

В соответствии с этими признаками внешний государственный долг делится на следующие виды: внешний долг СССР, внешний долг перед СССР, внешний долг перед Российской Федерацией, чистая внешняя задолженность Российской Федерации.

Все внешние долги Российской Федерации и перед Российской Федерации учитываются в разрезе международных финансовых организаций, правительств иностранных государств, иностранных коммерческих банков и фирм, а внешние долги СССР и перед СССР учитываются только правительствами иностранных государств, банков и фирм, так как СССР не имел никаких отношений с международными финансовыми организациями.

Согласно приказу Министерства Финансов Российской Федерации № 1н от 6 января 1998 года «О бюджетной классификации Российской Федерации» государственный внешний долг Российской Федерации с 1 января 1998 года классифицируется по единственному признаку – типу кредитора. В соответствии с этим приказом Министерство Финансов выделяет долги по кредитам, полученным от правительств иностранных государств, иностранных коммерческих банков и фирм, международных финансовых организаций.

Государственный долг, как внешний, так и внутренний, возникает вследствие займов. В основе классификации государственных займов лежит ряд признаков:

1. По эмитентам – займы, размещаемые федеральными и территориальными органами управления.

2. В зависимости от места размещения – внешние и внутренние займы.

3. В зависимости от обращения на рынке – рыночные и не рыночные займы. Рыночные займы свободно продаются и покупаются, а нерыночные не могут менять своих владельцев и не подлежат обращению на рынке.

4. В зависимости от срока привлечения средств – краткосрочные (со сроком до одного года), среднесрочные (со сроком погашения от одного до пяти лет) и долгосрочные ( от пяти лет и выше).

5. В зависимости от обеспеченности долговых обязательств – закладные и беззакладные займы. Закладные обеспечиваются конкретным залогом, а беззакладные обеспечиваются всем имуществом государства.

6. По выплачиваемому доходу – выигрышные, процентные, с нулевым купоном.

7. В зависимости от метода определения дохода – займы с твердым и плавающим доходом.

8. В зависимости от соблюдения срока погашения займа – с правом и без права досрочного погашения.

1.3 Управление государственным долгом

Государственный долг является рычагом и объектом управления. В качестве рычага управления государственный долг дает возможность законодательным и исполнительным органам власти оказывать существенное влияние на финансовый рынок и денежное обращение, инвестиции и производство, занятость и организацию населением своих сбережений, а также на многие другие экономические процессы.

Одновременно с этим государственный долг выступает как объект управления.

Управление государственным долгом – это совокупность действий, связанных с подготовкой к выпуску и размещению долговых обязательств государства, регулирование рынка государственных ценных бумаг, обслуживание и погашение государственного долга, предоставление ссуд и гарантий.

В процессе управления государственным долгом государство определяет соотношение между различными видами долговой деятельности, структуру видов долговой деятельности по срокам и доходности, механизм построения конкретных государственных займов, кредитов и гарантий, порядок предоставления и возврата государственных кредитов и государственных гарантий и выполнение финансовых обязательств по ним, порядок выпуска и обращения государственных займов. Также устанавливаются все другие необходимые практические аспекты функционирования государственного долга.

Государство с помощью управления государственным долгом решает следующие задачи:

1. Удержание величины внутреннего и внешнего государственного долга на уровне, обеспечивающем экономическую безопасность, выполнение органами власти взятых на себя долговых обязательств без значительного ущерба финансированию социально-экономических программ.

2. Минимизация стоимости долга на основе удлинения срока заимствований и снижения доходности государственных ценных бумаг, переход на другие рынки и переключение внимания на другие группы инвесторов.

3. Сохранение у Российской Федерации репутации государства всегда отвечающего по своим обязательствам.

4. Поддержание стабильности и предсказуемости рынка государственного долга

5. Контроль за эффективным и целевым использованием заимствованных средств, государственных кредитов и гарантированных займов.

6. Своевременный возврат государственных кредитов и уплата процентов по ним.

7. Диверсификация долговых обязательств по срокам заимствований, доходности, формам выплаты дохода и другим параметрам для удовлетворения потребностей различных групп инвесторов.

8. Координация действий федеральных органов, органов субъектов Федерации и местного самоуправления на рынке государственных обязательств.

9. Решение прочих задач, определенных финансовой политикой Российской Федерации.

Для решения этих задач используются следующие методы и приемы:

1. Реструктуризация долга – погашение долговых обязательств с одновременным осуществлением заимствований в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долга и сроков его погашения

2. Конверсия и консолидация государственного долга – изменение доходности и сроков функционирования выпущенных займов. Часто использовались в советский период и носили принудительный характер

3. Унификация займов – объединение нескольких выпущенных займов в одном новом займе

4. Рефинансирование государственного долга – погашение накопившейся задолженности путем выпуска новых займов. При рефинансировании при построении графика новых выпусков займов исходят из необходимости увязки сроков их размещения с датами погашения облигаций предшествующих выпусков

5. Погашение займов – выкуп облигаций у инвесторов, проведения тиражей по выигрышным и процентным займам

6. Обмен облигаций по регрессивному соотношению – то есть, несколько ранее выпущенных облигаций займа приравниваются к одной новой облигации

7. Отсрочка погашения займов

8. Аннулирование государственного долга

Страны с рыночной экономикой обычно не используют приведенные выше приемы управления государственным долгом, так как такие методы ведут к падению рейтинга государства как заемщика среди потенциальных и постоянных инвесторов. Применение таких методов наблюдалось только в самых тяжелых финансово-бюджетных кризисах.

Обычно используются такие методы, как погашение долга товарными поставками, обмен долговых обязательств на акции и облигации компаний страны-должника, оплата долга в местной валюте с последующим обращением ее в инвестиции или собственность, обмен на долговые обязательства третьих стран и другие. Эти приемы управления государственным внешним долгом обычно объединяют в понятии конверсия внешнего долга. Под конверсией в данном случае понимают реализацию всех механизмов, обеспечивающих замещение внешнего долга другими видами обязательств, менее обременительными для экономики и финансов страны-должника.

Россия сейчас активно использует метод погашения внешней задолженности товарными поставками, но другие приемы находятся в забвении. В свете предстоящих платежей участникам Парижского и Лондонского клубов разработка программ конверсии внешнего долга России становится актуальной. В частности, перспективными могут стать обмен долговых обязательств на акции приватизируемых предприятий, выкуп долгов правительством на рублевые средства с последующим направлением их на инвестиции.

От проведения таких операций Россия не только получит облегчение долгового бремени, но и оживление работы по осуществлению Программы приватизации, дополнительные инвестиции в реальный сектор экономики.

С конца 1998 г. государственный долг функционирует под знаком новации по государственным ценным бумагам. Новация — это замена по соглашению сторон первоначальных долговых обязательств новыми с установлением иных условий обслуживания долга и сроков его погашения.

Новация явилась следствием долгового кризиса, который в свою очередь вызван кризисом экономики и финансов России.

Источники погашения внешнего долга

Таблица 1

| Варианты | Средства платежа | Источники |

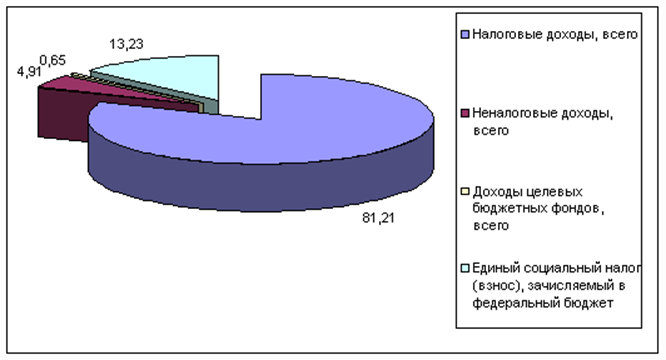

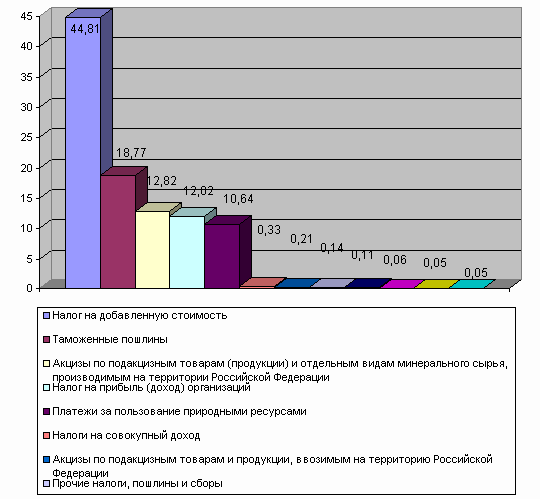

| 1 | Наличные денежные средства | Бюджетные доходы, налоговые и неналоговые. Финансирование, реализация госактивов, запасов имущества, собственности (приватизация), государственные займы внутренние, в том числе кредиты ЦБ, внешние. |

| 2 | Государственные ценные бумаги | Эмиссия нового государственного долга |

| 3 | Корпоративные ценные бумаги | Государственные компании и принадлежащие государству доли в частных компаниях |

| 4 | Товарные поставки | Государственные закупки |

| 5 | Долговые обязательства перед российским правительством (например, третьих стран) | Платежи российских заемщиков |

| 6 | Иные государственные активы | Иные государственные права (государственный земельный фонд и др.) |

Управление государственным долгом также бывает стратегическим и оперативным. Перспективные вопросы развития государственного долга находятся в компетенции Федерального Собрания, Президента РФ и Правительства РФ, законодательных (представительных) и исполнительных органов власти субъектов РФ. Исполнительные органы готовят проекты федеральных и региональных законов (законодательной инициативой обладают также Федеральное Собрание и Президент РФ, законодательные органы и главы администраций субъектов РФ), Федеральное Собрание РФ и законодательные органы субъектов РФ их принимают, а Президент РФ и главы региональных администраций их отклоняют или подписывают.

В частности, ежегодно в законе о федеральном бюджете Федеральное Собрание и Президент РФ устанавливают предельные объемы государственного внутреннего и внешнего долгов; источники внутреннего финансирования бюджетного дефицита, включая доходы от эмиссии государственных ценных бумаг; предельный размер внешних заимствований; предельные размеры государственных кредитов иностранным государствам и государствам-участникам СНГ; направления использования, условия предоставления и предельные размеры бюджетных кредитов (ссуд) юридическим лицам и субъектам РФ; верхние пределы государственных внутренних и внешних гарантий. По представлению Правительства РФ Государственная Дума утверждает программу государственных внешних заимствований и предоставляемых Россией государственных кредитов и программу предоставления гарантий Правительства РФ.

Президент РФ и Правительство РФ разрабатывают и утверждают социально-экономические программы, которые напрямую могут затрагивать различные аспекты развития государственного долга. Например, указом Президента РФ в 1996 г. утверждена Концепция развития рынка пенных бумаг, определяющая перспективные задачи и качественные показатели рынка государственных долговых обязательств. В 1997 г. Правительство РФ утвердило Программу сокращения дефицита федерального бюджета на 1998-2000 годы. Программа была нацелена на ограничение негативного влияния бремени обслуживания государственного долга на экономический рост и регулирующие возможности государства на финансовом рынке.

Оперативное управление государственным долгом осуществляют Правительство РФ и его специальный орган — Министерство финансов РФ, а также Центральный банк РФ и Внешэкономбанк как агенты Минфина РФ - эти органы определяют генеральные условия выпуска отдельных займов, порядок эмиссии и обращения долговых обязательств, время выпуска очередного займа и условия его функционирования, организуют первичное размещение и вторичный рынок государственных ценных бумаг, организуют и осуществляют выплату доходов и погашение долговых обязательств, организуют и осуществляют выдачу государственных (бюджетных) кредитов и государственных гарантий, осуществляют контрольные действия и другие мероприятия по оперативному управлению государственным долгом.

Аналогичные вопросы в рамках своей компетенции решают законодательные и исполнительные органы субъектов РФ. При этом они исходят из норм заложенных в федеральном законодательстве.

Обслуживание государственного внутреннего долга осуществляет Центральный банк РФ, а внешнего — Внешэкономбанк. Эти банки проводят свою работу на основе специальных соглашений с Минфином РФ. Обслуживание государственного долга субъекта РФ осуществляется в соответствии с федеральным и региональным законодательством.

Под управлением государственным долгом следует понимать совокупность мер по регулированию его объема и структуры, определению условий и осуществлению новых заимствований, изменению условий уже выпущенных займов, погашению и обслуживанию долга, регулированию рынка государственных заимствований, определению условий и предоставлению государственных кредитов и государственных гарантий и контролю за их целевым использованием.

Нет и, видимо, не может быть единого показателя, измеряющего эффективность управления государственным долгом, поскольку, осуществляя эту деятельность, государство оказывает прямое воздействие на самые разнообразные области общественной жизни. Не существует методик оценки положительного влияния государственного долга на бюджет и денежное обращение страны, инвестиционный процесс и степень доверия населения к финансовой деятельности государства и т.п.

Отдельные стороны результативности управления государственным долгом можно измерить. В частности, о масштабах мобилизации ресурсов для финансирования бюджетного дефицита говорят ежегодные поступления чистой выручки от реализации государственных заимствований. Более полное представление об эффективности государственной долговой деятельности говорит отношение суммы превышения поступлений над расходами по системе государственного долга к сумме расходов, выраженное в процентах. Эффективность управления (Э) рассчитывается по следующей формуле:

Э = П - Р х 100,

Ргде П — поступления по системе государственного долга;

Р — расходы по системе государственного долга.

По внешнему государственному долгу определяется коэффициент его обслуживания. Он представляет собой отношение всех платежей по внешней задолженности к валютным поступлениям страны от экспорта товаров и услуг, выраженное в процентах. Безопасным уровнем обслуживания внешнего государственного долга принято считать значение коэффициента до 25%.

2.Займы международных организаций

Похожие работы

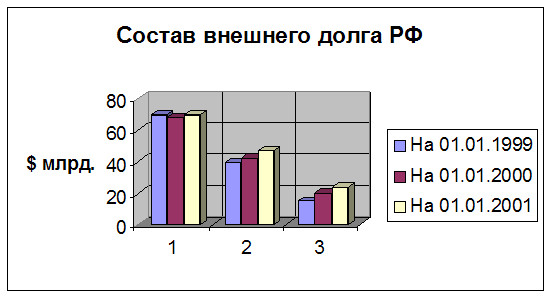

... России имеет следующую структуру (табл.5). Таблица 5 Структура государственного внешнего долга Российской Федерации ( в млрд. долл.) На 1 января 2003г. На 1 января 2004г. Государственный внешний долг РФ (включая обязательства бывшего СССР, принятые Россией) без учёта предельного объёма гарантий 124,4 121,0 % 97,9 97,8 По кредиторам правительств иностранных ...

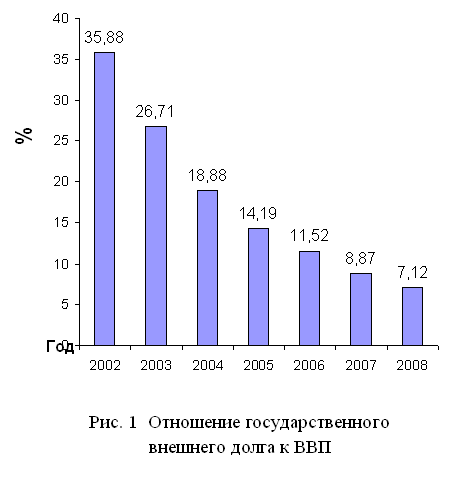

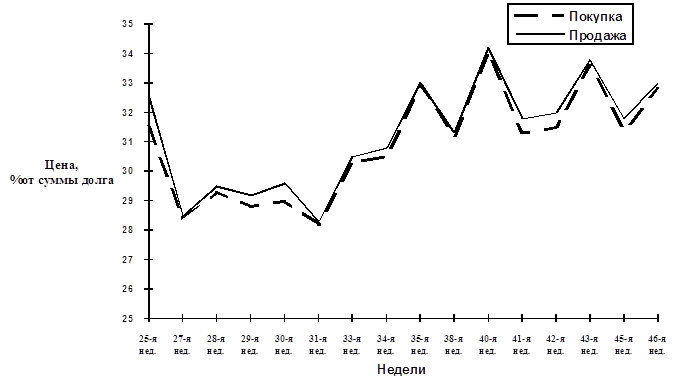

... займы, деноминированные в национальной валюте и размещенные на национальном рынке. Он состоит из задолженности прошлых лет и вновь возникшей задолженности. Внутренний государственный долг регулируется законом “О государственном долге Российской Федерации”. График 2 Государственный внешний долг России, согласно проекту бюджета-98, увеличится на 1 января 2001 года до 140,8 млрд. долл. (на 1 ...

... классификации расходов бюджетов Российской Федерации; - классификацию источников внутреннего финансирования дефицитов бюджетов Российской Федерации; - классификацию источников внешнего финансирования дефицита федерального бюджета; - классификацию видов государственных внутренних долгов Российской Федерации, субъектов Российской Федерации, муниципальных образований; - классификацию ...

... соответствии с бюджетным и налоговым законодательством Российской Федерации. В доходах бюджетов могут быть частично централизованы доходы, зачисляемые в бюджеты других уровней бюджетной системы Российской Федерации для целевого финансирования централизованных мероприятий, а также безвозмездные перечисления. Нормативы централизации доходов утверждаются федеральным законом о федеральном бюджете на ...

0 комментариев