Навигация

Гарантія виконання (Performance Bond)

2. Гарантія виконання (Performance Bond)

На підставі гарантії виконання банк, за дорученням продавця, зобов’язується виплатити бенефіціару гарантовану суму у випадку невиконання постачальником своїх договірних зобов’язань по постачанню або виконання їх не відповідно до договору.

Сума гарантії передбачається в контракті. Найчастіше складає від 5 % до 20 % загальної суми контракту.

Гарантія в повному об’ємі діє аж до повного виконання контракту. Строк дії гарантії виконання може складати до 2-х і більше років.

3. Гарантія авансового платежу (Advance Payment Guarantee)

Умови платежу при виконанні великих експортних замовлень в більшості випадків передбачають авансову оплату покупцем закупівель сировини і вартості виробництва. Однак покупець може погодитися на таку передоплату тільки після одержання авансової гарантії, що передбачає повернення суми авансового платежу у випадку невиконання продавцем своїх контрактних зобов’язань по постачанню.

Сума гарантії дорівнює сумі авансового платежу або передоплати. На відміну від гарантії виконання, сума авансової гарантії повинна автоматично зменшуватися пропорційно вартості виконаних часткових постачань. Як правило, виконання постачань можна підтвердити шляхом використання пов’язаного з ними акредитиву.

Строк дії авансової гарантії повинний бути обмежений таким чином, щоб він минав із завершенням постачання предмета договору.

Авансова гарантія, як правило, видається до одержання передплати, однак вона повинна набирати сили тільки після надходження такої передплати. Таке положення по можливості завжди необхідно вказувати в гарантії.

4. Платіжна гарантія на випадок несплати (Payment Guarantee)

Призначення даної гарантії — забезпечити виконання будь-яких платіжних претензій продавця по відношенню до покупця в частині виплати контрактної ціни в межах обумовленого для цього терміна. Гарантія може видаватися як гарантія повної оплати постачання товару або виконання послуг. Оплата вимоги по гарантії звичайно робиться на підставі письмової заяви бенефіціара, що він поставив товари, але не одержав оплату в термін платежу. Інша можливість використання платіжної гарантії полягає в частковому забезпеченні, наприклад, річного контракту на постачання споживчих товарів або виконання послуг, укладеного між покупцем та продавцем. Це гарантійне зобов’язання банку діє до повного виконання річного контракту і використовується тільки у тому випадку, якщо покупець товару або послуг не сплатив суму обумовленої щомісячної плати.

5. Резервний акредитив (Standby Letter of Credit)

Резервний акредитив можна використовувати замість гарантії пропозиції, гарантії виконання або авансової гарантії, а також натомість платіжної гарантії; він також служить забезпеченням платежу у випадку невиконання третьою стороною договірного зобов’язання. Порядок використання резервного акредитиву регламентується «Уніфікованими правилами та звичаями для документарних акредитивів».

Текст акредитива відповідає прийнятим нормам укладання документарних акредитивів, але відрізняється тим, що:

використання даного інструмента передбачено тільки у випадку невиконання договірного зобов’язання по постачанню товару або виконання послуг

у якості доказу невиконання договірного зобов’язання досить відповідної заяви одержувача резервного акредитива разом із копіями товарно-транспортних документів.

Одним з видів забезпечення можна вважати контргарантію – це гарантія, яку надає банк-контргарант. Контргарантія має закінчуватись пізніше строку дії самої гарантії. За надання гарантії стягується комісійна винагорода або з принципала, або з бенефіціара. Для резидентів гарантія надається лише в національній валюті.

2. Суть акредитиву та його види

Акредитив - вигляд розрахунків, при яких банк, що діє за дорученням платника про відкриття акредитиву і відповідно до його вказівки (банк - емітент), зобов'язався виробити платежі одержувачеві засобів або сплатити, акцептувати або врахувати перевідний вексель або дати повноваження іншому банку (виконуючому банку) виробити платежі одержувачеві засобів або сплатити, акцептувати або врахувати перевідний вексель. Найчастіше вживаються так звані документарні акредитиви.

Акредитив (letter of credit) - це зобов'язання банку виробити на прохання і відповідно до вказівок імпортера платіж експортерові.

Документарний акредитив - це зобов'язання банку сплатити вартість товару (послуг) бенефіціару (продавцеві) за умови вистави продавцем в банк документів, оформлених в повній відповідності з умовами акредитиву.

У практиці міжнародних розрахунків використовуються різні види акредитивів:

· відзивні і безвідзивні;

· підтверджені і непідтверджені;

· перевідні (трансферабельні);

· револьверні (поновлювані);

· покриті і непокриті;

· документарні і грошові;

· резервні.

Відзивний акредитив може бути змінений або анулюваний банком-емітентом у будь-який момент без попереднього повідомлення бенефіціара. У зв'язку з цим в міжнародній торгівлі в основному застосовуються безвідзивні акредитиви, які не можуть бути анулювані або змінені без згоди всіх зацікавлених сторін.

Підтверджені акредитиви мають на увазі додаткову гарантію платежу з боку іншого банку, що не є емітентом. Банк, що підтвердив акредитив, переймає на себе зобов'язання оплачувати документи, відповідні умовам акредитиву, якщо банк-емітент відмовиться зробити платіж. У міжнародній практиці акредитиви, що відкриваються банком імпортера, зазвичай підтверджує банк експортера.

Перевідний акредитив передбачає можливість здобуття грошей не лише експортером, але і по його вказівці іншими юридичними особами.

Револьверний акредитив використовується в розрахунках за постійні крупні постачання, здійснювані зазвичай по графіку, зафіксованому в контракті. Такі акредитиви можуть передбачати автоматичне відновлення суми акредитиву квоти) через певний час або після кожного використання.

Покритими називаються акредитиви, при відкритті яких банк-емітент перераховує власні кошти платника (або наданий йому кредит) в розпорядження банку постачальника на окремий балансовий рахунок на весь термін дії зобов'язань банку-емітента. Непокритий акредитив може відкриватися при встановленні між банками прямих кореспондентських стосунків. В цьому випадку виконуючому банку надається право списувати всю суму акредитиву з рахунку банку-емітента, що ведеться у нього.

Розрізняють також документарні акредитиви, виплати з яких обумовлені представленням комерційних і фінансових документів, і грошові акредитиви, які є іменним документом, що містить доручення про виплату грошей одержувачеві протягом певного терміну при дотриманні вказаних в нім умов. Документарний акредитив - найбільш вигідна форма розрахунків для експортера завдяки надійності платежу і прискоренню здобуття експортної виручки.

У 1983 р. Міжнародна торгівельна палата видала переглянуті Уніфіковані правила і звичаї для документарних акредитивів, які регламентують правовідносини сторін по цій формі розрахунків.

Резервний акредитив - це спеціальний вигляд акредитиву, що представляє гарантію платежу експортерові або його банку. Він виставляється банком-емітентом за дорученням імпортера і забезпечує платіж в разі невиконання імпортером своїх зобов'язань.

У кожному акредитиві повинні міститися наступні реквізити:

- найменування і адреса експортера і його банка;

- відмітка про те, чи є акредитив відзивним або безвідзивним (у останньому випадку має бути вказана тривалість акредитиву);

- сума акредитиву;

- вигляд відвантажувальних документів;

- кількість, ціна і точне позначення товару;

- умови постачання;

- максимальний термін постачання.

Акредитив з моменту його відкриття розглядається як самостійна операція, незалежна від контракту, на якому вона заснована.

Акредитив вигідний експортерові, оскільки забезпечує йому:

- надійність розрахунків (обіцянка банку на оплату);

- швидкість розрахунків (здобуття грошей після відвантаження товару);

- можливість здобуття додаткового фінансування під відкритий і підтверджений акредитив.

Для імпортера, при акредитивній формі розрахунків також підвищується надійність постачання товару, але в той же час йому це менш вигідно, оскільки він:

- платить банку за відкриття акредитиву;

- відкриває акредитив до постачання товару («заморожує» свої гроші або платить за кредит).

Найбільш вигідним і надійним для експортера є документарний акредитив, який часто застосовується в зарубіжній практиці.

Похожие работы

... в Европе. В отличие от большинства выпусков обычных облигаций еврооблигации реализуют одновременно в нескольких финансовых центрах при посредничестве транснациональных синдикатов страхователей, а покупает их международное сообщество инвесторов, простирающееся за пределы выпускающих эти облигации стран. В отдельных случаях выпуски еврооблигаций позволяют кредитору требовать уплаты в одной из ...

... в другие граны. ИММИГРАЦИЯ - это обратный процесс, то есть выезд иностранных рабочих на работу в данную страну. Базовой формой организации внешней трудовой миграции, принятой в международной практике, являются двухсторонние соглашения между заинтересованными государствами, где, в частности, оговариваются социальное и трудовое равноправие между иммигрантами и гражданами страны пребывания. Важное ...

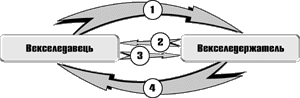

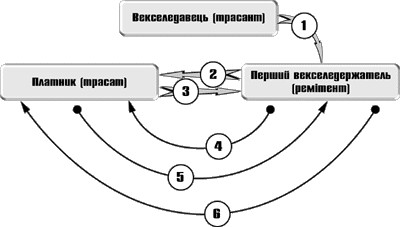

... . Усі ті, хто видали, акцептували, індосували переказний вексель або поставили на ньому аваль, є солідарно зобов'язаними перед векселедержателем. Використання підприємствами, які мають податкову заборгованість, переказних векселів для розрахунків з постачальниками матеріальних цінностей, дозволяє таким підприємствам, як і при звичайному бартері, ухилятись від сплати нарахованих податків і збор ...

... України громадянами», статті 247—255; X — «Контроль за переміщенням через митний кордон України товарів, що містять об'єкти права інтелектуальної власності», статті 256—258; XI — «Митна вартість товару і методи визначення митної вартості товарів», статті 259—275; XII — «Країна походження товарів», статті 276—285; XIII — «Митні пільги», статті 286—302; XIV — «Митна статистика», статті 303— ...

0 комментариев