Содержание

Введение

1. Взаимосвязь политики государственных заимствований с бюджетными концепциями

2. Концепция циклического балансирования бюджета

3. Концепция автоматической стабилизации бюджета

4. Концепция компенсирующего бюджета

Выводы

Использованы источники

Введение

Тема работы "Взаимосвязь политики государственных заимствований с бюджетными концепциями".

В работе рассмотрена роль и значение государственных заимствований в ведущих бюджетных концепциях, выявлены позитивные и негативные аспекты использования этих заимствований для финансирования дефицита государственного бюджета.

В условиях глобализации проблема финансирования реального сектора экономики приобретает новое измерение. Скоротечность приоритетов структурной политики под действием глобализационных процессов требует от правительства увеличения государственных расходов на обновление и развитие промышленности, энергетики, сельского хозяйства, транспорта, телекоммуникаций, связи и т.п. Необходимость финансирования указанных направлений ставит перед правительством задачу закладывания в государственном бюджете страны соответствующей суммы денежных средств. В каждом бюджете закладывается определенная величина роста национальной экономики, которая прогнозируется и от достижения которой зависит, будет ли выполнен государственный бюджет. Недостижение запланированных показателей влечет за собой возникновение ряда негативных экономических последствий, что, в свою очередь, вынуждает правительство страны менять свою экономическую политику и применять общепринятые в мировой практике методы решения проблемы бюджетного дефицита.

Цель этой работы заключается в исследовании взаимосвязи теории государственного долга с ведущими бюджетными концепциями, а также в рассмотрении государственных заимствований как метода устранения дефицита бюджета.

1. Взаимосвязь политики государственных заимствований с бюджетными концепциями

Мировая бюджетная практика показывает, что существуют несколько основных путей решения проблемы бюджетного дефицита, среди которых можно выделить пересмотр расходной части государственного бюджета, эмиссию денег, увеличение налоговой нагрузки на экономику и осуществление заимствований на финансовом рынке.

Пересмотр расходной части государственного бюджета как метод борьбы с бюджетным дефицитом используется правительствами стран довольно редко, поскольку содержит определенные противоречия. Так, сокращение расходной части государственного бюджета может, с одной стороны, уменьшить или даже устранить бюджетный дефицит, а с другой - привести к росту политической и социальной напряженности в обществе, поскольку чаще всего правительство пытается снизить расходы на развитие социальной сферы. В свою очередь, это негативно скажется на формировании позитивного имиджа политической силы, которая на данный момент руководит правительством. Поэтому правительства стран пытаются использовать другие методы борьбы с бюджетным дефицитом, избегая тем самым применения такого метода на практике.

Эмиссия денег для покрытия бюджетного дефицита способна решить поставленную перед правительством задачу, хотя и может при этом создать другую, более угрожающую для экономики, проблему - инфляцию. Денежная эмиссия неизбежно увеличит денежную массу в обращении, что и приведет к развитию инфляционных процессов. Рост цен на продукцию массового потребления и обесценение сбережений населения сформируют негативное отношение общества к правительству, находящемуся у власти. Потому этот метод устранения дефицита бюджета редко используется в мировой практике.

Использование метода увеличения налоговой нагрузки на экономику для устранения бюджетного дефицита будет стимулировать постепенный переход субъектов предпринимательской деятельности в теневой сектор экономики, что полностью аннулирует пользу от повышения налоговых ставок и сумм разнообразных сборов.

Вариант привлечения денежных средств на финансовом рынке имеет меньше недостатков, чем предложенные пути устранения бюджетного дефицита, поскольку в данном случае, во-первых, правительство может быстро привлечь на этом рынке необходимую сумму денежных средств, а во-вторых, одно правительство занимает денежные средства в долг, а уже совершенно другое ищет пути, как этот долг возвратить. Иначе говоря, вопрос возврата долга будет решаться не сразу, а лишь через некоторый промежуток времени - в соответствии с окончанием сроков погашения кредитов. Именно поэтому такой метод устранения бюджетного дефицита используется в международной финансовой практике чаще всего.

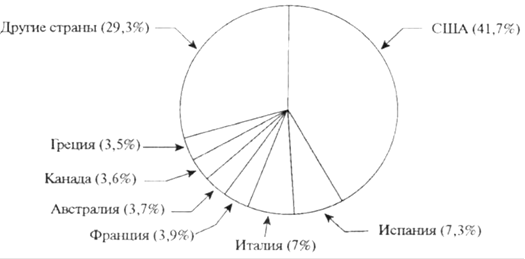

После выбора последнего варианта решения поставленной проблемы правительство делает выбор между внутренним и внешним рынками заимствования денежных средств. Наиболее оптимальным, сточки зрения национальной экономики, можно было бы считать выбор правительством-заемщиком внутреннего заемного рынка, поскольку он предоставляет возможность именно отечественным кредиторам получать доходы в виде процентов за займы, что также будет стимулировать рост национальной экономики, а не финансировать рост экономик других стран. Однако и этот способ привлечения денежных средств имеет свои недостатки, поскольку такое привлечение денежных средств не увеличивает общий объем финансовых ресурсов государства, а лишь осуществляет внутреннее перераспределение ресурсов между отраслями экономики, что, в свою очередь, уменьшает объемы кредитования частного сектора внутри страны и тем самым сокращает производство национального продукта. Другим негативным моментом привлечения денежных средств на внутреннем финансовом рынке является то, что, как правило, такой рынок страны, осуществляющей рыночные преобразования, не способен удовлетворить потребности правительства в необходимой сумме денег. В таком случае правительство-заемщик будет вынуждено искать их на мировом рынке заимствований, который сможет в полной мере обеспечить его необходимыми объемами финансовых ресурсов. Таким образом и возникают государственные заимствования, позволяющие правительствам-заемщикам увеличивать рост национальных экономик в их странах, а кредиторам - получать доход в виде процентов за займы. Рисунок показывает, что сегодня основными потребителями на мировом заемном рынке выступает группа развитых стран, среди которых заметно выделяется главный мощный потребитель - США, на которые приходится около половины заимствованных денежных средств. Кроме этого государства, существенные заимствования осуществляют Испания и Италия: им принадлежат, соответственно, доли в 7,3% и 7%.

Рис. 1.Крупнейшие страны-заемщицы по состоянию на 2009 г.

На современном этапе государственный долг уже рассматривается как неотъемлемый элемент государственного регулирования экономики, как инструмент, позволяющий государству смягчить влияние экономической конъюнктуры. Целесообразно отметить, что на сегодня наличие в государственных бюджетах существенных дефицитов является нормой (см. табл.1).

Таблица 1

Доля бюджетного дефицита (профицита) в ВВП (%)

| Страны | Годы | ||||

| 2006 | 2007 | 2008 | 2009 | 2010 (прогноз) | |

| Япония...... | -4,0 | -3,4 | -4,7 | -7,1 | -7,2 |

| Великобритания | -2,6 | -2,7 | -4,2 | -7,2 | -8,1 |

| Канада...... | 1,3 | 1,4 | 0,5 | -1,5 | -1,9 |

| Германия..... | -1,5 | -од | -0,1 | -3,3 | -4,6 |

| Франция..... | -2,4 | -2,7 | -3,3 | -5,5 | -6,3 |

| Италия...... | -3,4 | -1,6 | -2,7 | -3,9 | -4,3 |

| США....... | -2,2 | -2,9 | -6,4 | -12,0 | -8,9 |

| Австралия.... | 2,1 | 1,6 | 1,7 | 1,8 | 1,7 |

| Россия...... | 8,3 | 6,8 | 5,3 | -2,6 | -2,0 |

| Китай...... | -0,7 | 0,9 | -0,1 | -2,0 | -2,0 |

Следует заметить, что постоянное увеличение бюджетных дефицитов в соответствии с постулатами кейнсианской программы борьбы с кризисом совокупного спроса, а из-за этого - и заметный рост государственной задолженности (см. табл.2) становятся определенной глобальной тенденцией в современных условиях сближения экономических систем разных стран.

Поскольку сегодня существование сбалансированного бюджета является, скорее, исключением, чем правилом, то важно рассмотреть бюджетные концепции (концепцию циклического балансирования бюджета, концепцию автоматической стабилизации бюджета, концепцию компенсирующего бюджета), в которых по-разному оценивается отношение к государственному долгу как к инструменту бюджетно-кредитной политики государства.

Таблица 2

Доля государственного долга в ВВП (%)

| Страны | Годы | ||||

| 2006 | 2007 | 2008 | 2009 | 2010 (прогноз) | |

| Япония..... Великобритания. | 195,3 | 195,5 | 202,5 | 217,0 | 225,1 |

| 43,3 | 44,0 | 50,4 | 61,0 | 68,7 | |

| Канада..... Германия.... Франция.... Италия..... США...... Австралия... Россия..... Украина.... Китай..... | 67,9 | 64,2 | 60,8 | 63,0 | 62,6 |

| 66,0 | 65,0 | 68,7 | 76,1 | 80,1 | |

| 63,6 | 63,9 | 66,1 | 72,3 | 77,1 | |

| 106,9 | 104,1 | 105,6 | 109,4 | 112,4 | |

| 61,9 | 63,1 | 68,7 | 81,2 | 90,2 | |

| 9,6 | 8,9 | 8,1 | 7,9 | 7,2 | |

| 9,1 | 7,3 | 5,8 | 6,5 | 6,5 | |

| 14,8 | 12,3 | 20,0 | 34,7 | 40,0 | |

| 16,5 | 20,2 | 17,9 | 22,2 | 23,4 | |

2. Концепция циклического балансирования бюджета

Концепция циклического балансирования бюджета базируется на том, что при формировании государственного бюджета учитывается цикличность развития экономики. В периоды экономического кризиса суть такой бюджетной политики будет заключаться в уменьшении налогов и увеличении расходов бюджета, что создаст бюджетный дефицит, для покрытия которого допускается возможность привлечения займов. Такие действия государства необходимы для стабилизации экономической конъюнктуры, а также для увеличения спроса на товары и услуги. И наоборот, в периоды экономического роста действия правительства предусматривают поднятие ставок налогообложения, что позволит погасить существующую задолженность и тем самым сформировать сбалансированный государственный бюджет.

Концепция циклического балансирования бюджета дает возможность осуществлять заимствование денежных средств для покрытия не только капитальных, но и текущих расходов государства. Это создает связь между дефицитом бюджета и государственным долгом, которая выражается формулой:

G - i DG-1 - T = DG - DG-1,

где G - государственные расходы;

і - проценты за государственный долг предшествующего периода;

Т - налоговые поступления;

DG - государственный долг текущего периода;

DG-1 - чистый государственный долг предшествующего периода.

Левая часть формулы показывает бюджетный дефицит определенного года с учетом уплаты процентов за государственные долги предшествующего. Правая часть формулы показывает изменение чистого государственного долга. Согласно формуле, дефицит государственного бюджета увеличивает государственный долг, а уплата процентов за этот долг - дефицит бюджета.

Необходимо отметить, что при использовании такой бюджетной концепции правительству трудно будет выделить фазу экономического цикла, в которой на данный момент находится экономика. Положения этой концепции бюджета взяты за основу экономической политики таких стран, как Китай, Россия и Украина, которые к тому же отличаются от других государств умеренным уровнем долговой нагрузки.

3. Концепция автоматической стабилизации бюджета

Концепция автоматической стабилизации бюджета похожа на предыдущую и отличается от нее лишь тем, что пытается учесть влияние на экономическую ситуацию разных политических факторов. Поскольку повышение налоговых ставок негативно скажется на политическом рейтинге правящей партии, то для балансирования государственного бюджета правительство использует встроенные автоматические стабилизаторы (налоги, трансферты, дотации, субсидии субвенции и т.п.), которые в периоды экономического кризиса увеличивают расходы на социальную сферу, смягчая тем самым кризис. Однако в периоды экономического роста автоматические стабилизаторы способствуют росту доходов государства за счет налогов.

В концепции автоматической стабилизации бюджета позволяется использование займов с целью стимулирования спроса во время экономического кризиса. Особенно важно при применении такой бюджетной политики, чтобы по своей продолжительности период экономического роста превышал период экономического кризиса, что, в свою очередь, давало бы возможность достичь баланса между доходами и расходами государственного бюджета. В противном случае это может создать ситуацию, при которой будет постоянно увеличиваться государственная задолженность. Еще одним негативным аспектом такой государственной политики может стать нарастание инфляционных процессов в экономике, поэтому для недопущения подобной ситуации целесообразно было бы использовать и другие инструменты бюджетно-кредитной политики.

Необходимо подчеркнуть, что эта бюджетная концепция доказала свою эффективность на практике и на современном этапе применяется во многих странах мира. Сегодня положения концепции автоматической стабилизации бюджета взяты за основу бюджетной политики таких стран, как Австралия, Канада и Германия.

4. Концепция компенсирующего бюджетаКонцепция компенсирующего бюджета предполагает постоянные привлечения займов и их использование в качестве одного из основных источников финансирования расходов государственного бюджета. Ее применение целесообразно в развитых странах, население которых отличается большой склонностью к сбережениям. Высокий уровень частных сбережений приводит к сокращению частных инвестиций в экономику, что обусловливает ее стагнацию, а это, в свою очередь, вынуждает государство самостоятельно оживлять экономику за счет денежных средств, заимствованных на финансовом рынке. Положения концепции компенсирующего бюджета легли в основу бюджетной политики таких стран, как Греция, Испания, Италия, США и Япония, финансовые системы которых характеризуются высоким уровнем долговой нагрузки и большими значениями бюджетного дефицита.

Следовательно, государственный кредит помогает государству перекрывать разрыв, образующийся между частными сбережениями и частными инвестициями. Однако при использовании этой концепции всегда будет существовать вероятность достижения критической точки государственной задолженности, при которой государственный долг станет угрожающим для национальной экономики.

Проведенное исследование позволяет сформулировать основные позитивные и негативные аспекты использования заимствований для финансирования дефицита государственного бюджета.

Среди позитивных аспектов применения заимствований выделим такие:

1) займы являются неинфляционным источником финансирования дефицита государственного бюджета, поскольку, привлекая денежные средства таким образом, правительство не оживляет инфляционные процессы в экономике;

2) привлечение займов в периоды экономических кризисов способствует увеличению совокупного спроса на товары и услуги внутри страны, что помогает правительству ускорить темпы выхода национальной экономики из кризиса; в результате такого стимулирования спроса расширяются производство и потребление товаров, работ и услуг, а также растет занятость населения;

3) участие населения в покупке высоколиквидных ценных бумаг государства обеспечивает его дополнительными доходами;

4) приток иностранных займов способствует укреплению национальной валюты, улучшению денежного обращения и стабилизации финансово-кредитной системы страны.

К негативным последствиям финансирования государственных расходов за счет заимствований относятся:

1) ограничение инвестиционных возможностей населения из-за так называемого в экономической науке "эффекта вытеснения", который можно объяснить при помощи модели "IS - LM", предложенной представителями кейнсианской школы (суть этой модели заключается в том, что удорожание кредитных ресурсов на денежном рынке вследствие государственных заимствований сузит доступ к этому рынку частных субъектов экономики, а это, в свою очередь, приведет к сокращению инвестирования в экономику со стороны частного сектора; иначе говоря, возникнет ситуация, при которой государственные инвестиции начнут вытеснять частные из экономики, тогда как эффективность государственных инвестиций значительно ниже эффективности вкладывания денег в экономику частными субъектами);

2) необходимость уплаты процентов за долг (распространена ситуация, когда нехватка валютных поступлений от экспорта развивающихся стран и стран с переходной экономикой приводит к получению ими очередных займов, которые затем расходуются не на развитие экономики, а на возврат ранее полученных кредитов: по данным МБРР, на обслуживание внешнего долга эти страны тратят приблизительно 98% новых заимствований);

3) риск для страны-заемщицы утратить из-за чрезмерного роста государственного долга политическую независимость;

4) передача нерезидентам части созданного национального продукта в виде выплаты процентов и возврата основной суммы долга;

5) повышение банковских процентных ставок по кредитам в связи с существованием высокого спроса юридических и физических лиц на высоколиквидные государственные ценные бумаги, вызванного их высокой доходностью (удорожание кредита сузит инвестиционные возможности населения и тем самым замедлит рост ВВП страны);

6) возможность - вследствие постоянного роста расходов на обслуживание государственного долга - повышения налогов, что станет "бременем" для будущих поколений и будет способствовать тенизации части экономики, а это еще больше будет тормозить развитие экономики страны;

7) увеличение в связи с обслуживанием государственного долга бюджетного дефицита при условии, что ставка процента за полученные займы превышает темпы роста ВВП (в такой ситуации возникает опасность недофинансирования определенной части социально-экономических расходов, предусмотренных в государственном бюджете);

8) ревальвация обменного курса национальной валюты, которая негативно влияет на внешнеэкономическую политику, поскольку влечет за собой рост цен на экспортируемые товары в иностранной валюте, снижая тем самым конкурентоспособность товаров собственного производства на мировом рынке (также необходимо отметить, что курсовые соотношения между девальвированной валютой определенной страны и другими валютами создают условия, при которых невыгодно инвестировать капитал в ее экономику, однако в определенных обстоятельствах ревальвация обменного курса национальной валюты является эффективной антиинфляционной мерой).

Выводы

Итак, вопросы государственного долга и бюджетного дефицита тесно связаны с бюджетной политикой, предусматривающей выбор наиболее оптимальной бюджетной концепции для каждого государства. В каждой из бюджетных концепций по-разному рассматривается отношение к государственному долгу как к инструменту бюджетно-кредитной политики государства. Однако целесообразно отметить, что в рассмотренных нами бюджетных концепциях (концепция циклического балансирования бюджета, концепция автоматической стабилизации бюджета, концепция компенсирующего бюджета) присутствует достаточно позитивное отношение к государственным заимствованиям как к инструменту решения проблемы с бюджетным дефицитом.

Важно также осознавать, что использование заемных денежных средств имеет не только позитивные аспекты, но и негативные, которые обязательно следует учитывать при принятии решения об осуществлении внешних заимствований. К негативным последствиям финансирования государственных расходов за счет заимствований можно отнести необходимость уплаты процентов за долг, что станет "бременем" для будущих поколений; риск утраты страной-заемщицей своей политической независимости из-за чрезмерного роста государственного долга; передача нерезидентам части созданного национального продукта в связи с выплатой процентов и возвратом основной суммы долга; повышение - вследствие постоянного роста расходов на обслуживание государственного долга - налогов, что замедлит темпы экономического развития; ревальвация обменного курса национальной валюты, которая ослабит привлекательность экспортной деятельности, что, в свою очередь, ухудшит показатели платежного баланса страны; увеличение бюджетного дефицита вследствие обслуживания государственного долга при условии, что ставка процента за полученные займы превышает темпы роста ВВП.

Таким образом, привлеченные государством займы могут выступать средством обеспечения его финансовой безопасности или же, наоборот, рычагом, способным нарушить финансовое равновесие и создать дефолтную ситуацию в будущем.

Использованы источники

1. Вахненко Т.П. Державний борг України та його економічні наслідки. - К., "Альтерпрес", 2000, 152 с.

2. Global Financial Stability Report: World Economic and Financial Surveys. Statistical appendix. Washington, DC, International Monetary Fund, April 2010, p.3.

3. International Monetary Fund. The State of Public Finances: Outlook and Medium-Term Policies After the 2008 Crisis. March 6, 2009, p.25

4. Офіційний сайт Міністерства фінансів України: http://www.minfin.gov.ua.

5. Геєць В.М. Нестабільність та економічне зростання. - К., 2000, 344 с.

Похожие работы

... и инвесторов к долговым обязательствам государства. Это, в свою очередь, повышает эффективность проводимых операций по управлению государственными долговыми обязательствами и в долгосрочной перспективе может привести к снижению стоимости обслуживания государственного долга. В течение 2003-2004 годов значительно повышена степень раскрытия информации об операциях Минфина России на внутреннем рынке ...

... » – Польше и Болгарии. В частности, в Польше реализация схемы «долги на проведение природоохранной деятельности» и создание независимого неправительственного Экофонда внесло большой вклад в решение проблемы государственного долга. Долги Польши 16 западным странам составляли примерно 18 млрд. долл. США, после соглашения о реструктуризации в рамках «Парижского клуба» в 1991 г. долги были сокращены ...

... , инфляцию и другие негативные моменты переходного периода. В этих условиях финансовая политика была неустойчива, часто изменялась под влиянием текущего момента. 2.3 Современная финансовая политика Экономическая деятельность практически любого государства имеет несколько ключевых компонентов, которые определяют её роль на мировой арене, а также внутреннюю экономическую стабильность. Процесс ...

... увязке финансового механизма и его отдельных элементов с личными и коллективными интересами, что является залогом эффективности финансового механизма. 2. Анализ формирования финансовой политики Российской Федерации в 90-х годах XX в. 2.1 Особенности финансовой политики 1992–1998 гг. В анализируемый период финансовая политика формировалась под влиянием следующих факторов: 1) начатая в ...

0 комментариев