Навигация

Финансово-промышленные группы. Их сущность и развитие

2. Финансово-промышленные группы. Их сущность и развитие

Сегодня одной из активно растущих форм организации взаимодействия финансовых и промышленных организаций не только в нашей стране, но и за ее пределами является Финансово-промышленные группы (ФПГ).

Деятельность ФПГ – деятельность ее участников, которую они осуществляют в соответствии с договором о создании группы и / или ее организационным проектом при использовании обособленных активов.

Участники финансово-промышленной группы – юридические лица, подписавшие договор о создании ФПГ, учрежденная ими центральная компания финансово-промышленной группы либо основное и дочерние общества, образующие ФПГ.

В состав ФПГ могут входить коммерческие и некоммерческие организации, в том числе и иностранные, за исключением общественных и религиозных организаций (объединений), а именно:

– государственные и муниципальные унитарные предприятия – в порядке и на условиях, определяемых собственником их имущества;

– дочерние хозяйственные общества и предприятия – только вместе с основным обществом (унитарным предприятием-учредителем);

– инвестиционные институты, негосударственные пенсионные фонды, страховые компании, участие которых обусловлено их ролью в обеспечении инвестиционного процесса в ФПГ.

Именно сегодня инвестиционные фонды играют основную роль в практическом осуществлении инвестиционной стратегии ФПГ в части приобретения пакетов акций и отдельных предприятий в ходе приватизации.

Финансово-промышленные группы обладают одной характерной особенностью – это отсутствие какой бы то ни было формально закрепленной организационной структуры.

Крайняя запутанность и разветвленность внутренней структуры ФПГ вызвана стремлением максимально запутать учет и минимизировать на этой основе налоговые платежи, а также обойти существующие требования государственного регулирования, в том числе ограничения на инвестиционную деятельность.

Следует также подчеркнуть, что образование ФПГ – это не просто организационно-правовой процесс оформления взаимодействия финансовых и промышленных компаний, это складывающиеся в течение длительного времени связи промышленных, торговых, финансовых фирм и организаций. Эти связи складываются посредством системы участия (в том числе перекрестного владения акциями), личной унии, долгосрочных кредитных обязательств и иных форм зависимости.

Для компании допускается участие только в одной ФПГ, официально зарегистрированной в Государственном реестре. Дочерние общества вправе входить в ФПГ только вместе с материнскими.

Ключевым понятием закона является «центральная компания ФПГ», которая может быть инвестиционным институтом, хозяйственным обществом, ассоциацией или союзом.

Совместная деятельность в рамках простого товарищества предполагает выделение участника, которому поручается ведение общих дел, но не все партнеры готовы довериться одному участнику. В таком случае больше подходит совместное учреждение центральной компании, подконтрольной совету управляющих.

Совет управляющих – это высший орган управления группой. Через него обеспечивается контроль участников над совместной деятельностью и использованием выделенных ресурсов. Каждый участник направляет своего представителя в совет управляющих. Для таких ФПГ договор о создании группы – своего рода учредительный договор простого товарищества, общие дела которого ведет центральная компания. Он, в частности, определяет объем, порядок и условия объединения активов, а также порядок образования, объем полномочий и другие условия деятельности совета управляющих.

Центральная компания уполномочена в силу закона или договора вести дела группы, так, в частности, она ведет сводные учет, отчетность и баланс ФПГ, готовит ежегодный отчет о деятельности группы, выполняет в интересах участников ФПГ отдельные банковские операции. По обязательствам центральной компании, возникшим в результате участия в деятельности ФПГ, участники несут солидарную ответственность, особенности исполнения которой устанавливаются договором о создании группы. [218 c., 9]

Право ведения консолидированного баланса предоставляет центральной компании беспрепятственно с точки зрения налогового законодательства распределять финансовые ресурсы между участниками ФПГ. Это, в свою очередь, дает возможность говорить о центральной компании как об институте формирования и распределения финансовых ресурсов внутри ФПГ и как об инвестиционном институте.

Направление участником ФПГ представителя в состав совета управляющих ФПГ осуществляется решением компетентного органа управления участника ФПГ. Компетенция совета управляющих ФПГ устанавливается договором о создании ФПГ.

Среди участников ФПГ обязательно наличие организаций, действующих в сфере производства товаров и услуг, а также банков или иных кредитных организаций. Участники ФПГ, производящие товары и услуги, могут быть признаны консолидированной группой налогоплательщиков и вести консолидированные учет, отчетность и баланс ФПГ, а также они вправе перекрестно владеть акциями.

ФПГ, среди участников, которых имеются юридические лица, находящиеся под юрисдикцией государств – участников Содружества Независимых Государств, имеющие обособленные подразделения на территории указанных государств либо осуществляющие на их территории капитальные вложения, регистрируются как транснациональные ФПГ.

В случае создания транснациональной ФПГ на основе межправительственного соглашения ей присваивается статус межгосударственной или международной ФПГ.

Для участников межгосударственной ФПГ национальный режим устанавливается межправительственными соглашениями на основе взаимности.[1] [53 c., 9]

Структурные элементы, формирующихся финансово-промышленных групп

Чтобы выделить основные элементы конкретно отечественных финансово-промышленных групп, необходимо проследить, как формировались крупные частные капиталы, так как именно факт наличия капитала является основным в формировании ФПГ.

Слабость государственной власти и законодательства, зачаточное состояние рыночных институтов, быстрые темпы приватизации и открытия экономики, неопытность населения создали благодатную обстановку для спонтанного формирования крупных частных капиталов. Государственный сектор стал своего рода инкубатором для частных фирм. Льготный, привилегированный доступ к государственным ресурсам стал необходимым условием успешного развития крупного частного бизнеса.

Для банковского сектора характерен высокий темп рыночных преобразований. Однако настоящий расцвет банков связан с либерализацией в 1992 году. Банковский сектор больше всех выиграл от инфляции. Ситуацию усугубили неэффективная платежная система, неразвитость валютного рынка и неустойчивый валютный курс рубля. Все это банки использовали в своих интересах.

Экспансия крупных банков внутри самого банковского сектора, формирование сетей столичных банков в регионах – одна из особенностей нынешнего этапа развития ФПГ. Следует также учесть, что банки имеют более квалифицированный персонал, чем остальные экономические субъекты. Это позволяет им формировать собственные инвестиционные стратегии, нацеленные на приобретение существенной доли в секторах, которые имеют возможности для роста уже в среднесрочной перспективе.

Таким образом, одним из важнейших элементов формирующихся отечественных финансово-промышленных групп являются банки.

Вторая сфера быстрого накопления капитала – торговля. Высокая прибыльность торгового бизнеса связана с огромными различиями в структурах внутренних и мировых цен, сделавшими внешнюю торговлю сразу после отказа от государственной монополии на эту сферу весьма эффективной.

Во многих случаях торговые структуры появлялись раньше, чем финансовые, и выступали материнскими компаниями по отношению к последним. Однако с учетом прибыльности банковского бизнеса практически все заметные торговые компании не только открыли собственные банки, но и рассматривают собственную банковскую деятельность в качестве приоритетного направления развития.

В свою очередь, банки непосредственно внедряются на рынок торговых услуг, создавая дочерние компании. Банки также активно участвуют в приобретении акций крупнейших предприятий розничной торговли.

Таким образом, банки и торговые компании являются в сегодняшних условиях основными структурообразующими элементами ФПГ. Именно здесь основной источник доходов группы (которые могут частично перераспределяться в пользу других входящих в группу предприятий, в том числе на освоение новых рынков).

Кроме того, в современной структуре ФПГ, как правило, присутствуют еще два «типовых» элемента – страховая компания и чековый инвестиционный фонд. В условиях инфляции и при отсутствии в обществе традиций потребления страховых услуг развитие страхования сталкивается со спросовыми ограничениями. Однако в рамках более крупных структур страховые компании оказываются крайне полезными, в том числе для безналогового увеличения наличных выплат работающим в ФПГ (через страховые платежи) и организации легального вывоза капитала (через перестрахование за рубежом).

Именно сегодня инвестиционные фонды играют основную роль в практическом осуществлении инвестиционной стратегии ФПГ в части приобретения пакетов акций и отдельных предприятий в ходе приватизации.

В меньшей степени в структуре современных ФПГ распространены такие преобразования, как, например, фирмы по работе с недвижимостью. Сравнительно новая тенденция, которая будет усиливаться, – формирование частных пенсионных фондов.[2]

На основании всего выше сказанного можно сделать вывод, что участниками финансово-промышленной группы могут быть различные промышленные предприятия, финансово-кредитные учреждения и прочие юридические лица. Однако в настоящее время основными элементами ФПГ являются банки, поэтому необходимо подробнее отразить роль финансово-кредитных институтов в формировании и развитии финансово-промышленных групп.

Финансово-промышленные группы можно классифицировать следующим образом, исходя из того, чего именно хотят учредители:

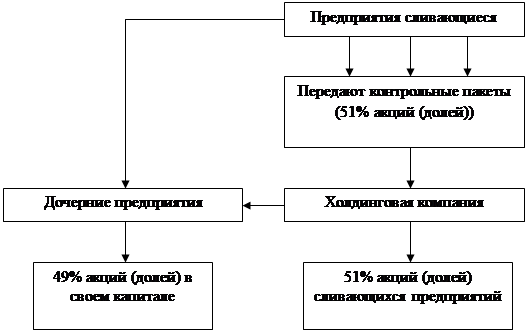

1. Первый вид ФПГ может формироваться по инициативе финансовых институтов, заинтересованных в надежном и достаточно прибыльном вложении средств. Целенаправленно консолидируя акции торговых, промышленных, транспортных предприятий (непосредственно или через создание холдинговых структур), финансовые компании становятся ядром группы.

ФПГ этого вида отличаются широким разнообразием входящих в них предприятий, которые могут быть совершенно не связанными друг с другом ни по производственной кооперации, ни по другим хозяйственным интересам. Этот вид ФПГ возникает в результате диверсификации капитала финансово-кредитных учреждений, повышающей его надежность в изменчивой конъюнктуре рынка. В сегодняшних условиях образования ФПГ такого рода сомнительно, т. к. банки избегают долгосрочных вложений в промышленные предприятия, особенно крупные.

2. Второй вид ФПГ может возникнуть при необходимости обеспечить производственно-техническое развитие группы промышленных предприятий и научно-исследовательских организаций, имеющих общие интересы в технологическом взаимодействии по созданию определенной продукции и освоению новых технологий.

Организаторами этой формы ФПГ выступают промышленные предприятия, но они нуждаются в инвестициях, которыми располагают банки, страховые и инвестиционные компании.

Так как финансово-кредитные институты особо не желают финансировать промышленность, промышленные предприятия вынуждены создавать свои банки. Сейчас, желая создать ФПГ, многие также собираются учреждать новые банки в составе этих групп. Эти банки, как правило, маломощны. К тому же сейчас Центральный банк РФ установил для коммерческих банков нижний предел уставного капитала, который трудно преодолим.

Эти типы ФПГ ориентированы на интересы частных предприятий и собственно рыночные условия их работы.

3. Этот вид ФПГ призван содействовать формированию государственного сектора в экономике. Зародыши таких ФПГ уже созданы в форме холдинговых компаний. Чтобы превратить их в ФПГ, нужно ввести в их состав крупное финансово-кредитное учреждение.

Эти ФПГ ориентированы на предприятия либо государственные, либо акционированные, но с высоким удельным весом федеральной собственности.

К этому виду можно отнести ФПГ, которые намерены создать региональные администрации в своих краях и областях, желая использовать новую структурную форму для достижения своих целей.

4. Этот вид предусмотрено создавать на основе межправительственных соглашений. Предполагается, что эти ФПГ обладают двумя особенностями: во-первых, создаются с участием иностранного капитала, привлекаемого межправительственными соглашениями в различных формах, во-вторых, перечень российских участников ФПГ определяется Правительством РФ из числа предприятий с долей государственной собственности в их капитале не менее 25%. Однако многие не считают создание ФПГ на базе государственных предприятий перспективным. Также следует выделить официальные и неформальные ФПГ.

Большинство промышленных ФПГ официально зарегистрированы, в то время как большинство банковских ФПГ являются неформальными.

Интеграция в неформальных группах основана на перекрестном участии в собственности, в то время как координация деятельности членов официально зарегистрированных групп осуществляется посредством долгосрочных контрактов. Интеграция в официально зарегистрированных группах является менее глубокой. Вместо взаимного обмена акциями члены официально зарегистрированных финансово-промышленных групп заключают соглашения о сотрудничестве, которые помогают им координировать свою деятельность и обеспечивают заинтересованность в результатах хозяйственной деятельности друг друга.

По данным статистики сегодня, за счет образования ФПГ увеличиваются объемы отгруженной продукции выручка от реализации продукции, балансовая прибыль, рентабельность.

Казалось бы, это свидетельствует о плодотворности идеи официального статуса ФПГ. Однако предстоит еще немало сделать, чтобы интеграция промышленного и банковского капиталов в рамках большинства получивших этот статус структур перестала быть декларацией.

Мировой опыт деятельности финансово-промышленных групп.

Рыночно ориентированная финансовая система характеризуется высоким уровнем развития рынка капитала, широким набором различных финансовых инструментов. Кроме того, изначально высокий уровень развития промышленных корпораций, надежность акций которых не вызывала сомнений, во многом облегчил процесс привлечения дополнительного капитала. Промышленные предприятия увеличивали капитал главным образом за счет новых эмиссий акций, поэтому практически отпадала необходимость в долгосрочном кредитовании как способе увеличения их основного капитала. Поэтому, в сложившихся условиях, функции банков сводились лишь к аккумулированию сбережений, предоставлению краткосрочных кредитов, осуществлению на внешнем рынке операций с ценными бумагами, но без непосредственного участия в управлении предприятиями. Другой отличительной особенностью крупнейших корпораций рыночно ориентированной финансовой системы является значительная степень распыленности акционерного капитала. У типичной корпорации рыночно ориентированной финансовой системы много собственников, каждый из которых владеет сравнительно небольшой долей корпоративного капитала. В результате ни одна из групп акционеров не может предъявить особые права на управление компанией.

Кроме того, на интеграционные процессы в странах с рыночно ориентированной финансовой системой большое оказало влияние антимонопольное законодательство. Так, в американской экономике антимонопольное законодательство не только затрудняло концентрацию промышленного капитала, но и создавало дополнительные препятствия на пути сращивания банковского капитала с промышленным.

Теперь на примере корпоративных структур США рассмотрим характерные особенности их организационного строения и управления. Существующие в США финансово-промышленные объединения можно условно разделить на две группы: в первую входят структуры с доминированием банков, при этом контроль над предприятиями осуществляется со стороны банков (например, «Чейз», «Моргана», «Меллона», «Лимена-Голдмена, Сакса»).

Организационная структура банковских финансово-промышленных групп представляет собой горизонтальное объединение крупных фирм олигополистического типа, в центре которого находится ведущий коммерческий банк. В большинстве случаев данные группы имеют похожую историю создания и развития, имеют одинаковое строение.

Кроме того, для США характерна, также, тенденция повышения активности и торгового капитала как в проникновении в промышленность, так и финансовые институты. Торговые концерны идут по пути создания если не финансово-промышленных групп, то уж точно по пути формирования подгрупп, в которых они играют весьма существенную роль.

Заканчивая рассмотрение финансово-промышленных объединений США необходимо сделать ряд замечаний.

– Характерной особенностью американской модели корпоративного бизнеса является принцип строгого разграничения финансового и производственных секторов экономики, который в последнее время все больше становиться объектом критики, как противоречащая факту весьма успешного функционирования стран с банковско-ориентированными финансовыми системами.

– Экономическая политика американского государства, вопреки «антитрестовским законам», не только не предотвращала распространение контроля со стороны банковских структур над промышленными, но даже способствует этому процессу.

Финансово-промышленные объединения континентальной Европы

Общее число финансово-промышленных групп в Федеративной Республики Германии на сегодняшний день, имеющих общехозяйственное значение, не достигает десяти. Во главе трех ведущих ФПГ, стоят крупнейшие национальные банки: «Дойче Банк» (Deutsche Bank AG), «Дрезднер Банк» (Dresdner Bank AG) и «Коммерц Банк» (Сommerzbank AG). На них приходится, соответственно, 1/3, 1/4 и 1/8 акционерного капитала страны.

Ядро ФПГ, созданных на основе данных банков, образуют несколько (от 3–5 до 10) банковских, промышленных, торговых, страховых и транспортных монополий, нередко проникающих и в другие сферы хозяйства.

Коммерческие банки, являющиеся бесспорным центром группы, представляют собой универсальные кредитно-финансовые комплексы совмещающие кредитно-расчетную деятельность с широким набором услуг. Фактически немецкие банки являются основным источником и «ретранслятором» финансовой «энергии».

Производственная деятельность промышленных концернов, в основном, охватывает одну определенную отрасль или подотрасль экономики, где развито крупное и массовое производство на основе применения высоких технологий (прежде всего это черная и цветная металлургия; сталелитейная, химическая и электротехническая промышленность; автомобилестроение и машиностроение). Исключения составляют концерн Siemens, который распространяет свою деятельность на всю электротехническую промышленность, и концерн Thissen – сталелитейную.

В свою очередь, вокруг относительно устойчивого ядра группируется множество крупных и средних компаний, образующих довольно аморфную по сравнению с ядром периферию. В среднем, головные холдинги группы владеют акциями и контролируют деятельность около 150 компаний.

Кроме трех крупнейших ФПГ Германии, во главе которых находятся ведущие банки страны, существуют и такие ФПГ, где банковский капитал имеет несколько равных по силе и значению представителей, а цементирующим звеном является промышленное объединение (концерн).

Наряду с общенациональными банковскими группами, в экономике Германии особое положение занимают региональные банковские группы. Наиболее заметное их развитие наблюдается в Баварии. Баварские промышленные предприятия, достаточно средние по размерам, традиционно сохраняют связи с баварскими банками даже тогда, когда они входят в концерны, являющиеся структурными элементами финансовых групп крупных немецких банков.

Во Франции наибольшее распространение получили финансово-промышленные объединения, созданные вокруг крупнейших производственных комплексов (например, «Эльф-Акитен» (ELF Aquitane), «Компани франсэз де петроль» (нефтехимическая промышленность); «Компани женераль электрисите» (электроника и электротехника) и т.д.)[3] [22.95–107 c.]

Промышленная составляющая данных объединений представляют собой, как правило, единое целое в производственном отношении – сформированное на базе технологически взаимосвязанных предприятий. В состав групп могут входить от нескольких десятков до нескольких сотен юридически самостоятельных фирм. Банковские учреждения, входящие в состав групп, достаточно часто являются подконтрольными главных промышленных предприятий группы.

Наряду с промышленными группами во Франции получили распространение и торговые. Крупные торговые компании («Кора», «Интермарше», «Ошан») стояли у истоков, а впоследствии и контролировали ряд банков («Банк аккорд», «Банк шабриер»), распространяющих свое влияние на некоторые сектора французской экономики.

Характерной особенностью финансово-промышленных групп Швеции является преобладание промышленных объединений, связанных с семьями крупных шведских бизнесменов и финансистов. В целом, данные ФПГ демонстрируют характеристики, близкие финансово-производственным объединениям Германии. Так же как и в германских группах, в них широкое распространение получило перекрестное владение акциями, доходящее до 25%.

В экономике Италии главенствующее положение занимают банковские финансово-промышленные группы. Прежде всего, это связано с тем, что привлечение капитала посредством выпуска дополнительных эмиссий акций промышленными предприятиями не привело к ожидаемым результатам. Поэтому итальянские концерны, в целях увеличения капиталовложений, были вынуждены прибегнуть к использованию банковского кредита, в свою очередь, все больше и больше попадая в зависимость от кредитующих их банков.

Помимо частных компаний, в странах Западной Европы достаточное распространение получили государственные концерны, составляющие основу государственных финансово – промышленных объединений.

Организационной структурой управления государственным имуществом многочисленных частных акционерных компаний, чьи контрольные пакеты акций были выкуплены государством, являются государственные холдинговые компании, которые позволяют правительству последовательно реализовывать свою экономическую политику в различных областях хозяйственного и социального развития.

Все государственные холдинговые компании финансируются государством, освобождены от выплаты процентов по полученным капиталам, имеют право выпускать гарантируемые государством облигации, при этом 65% годовой прибыли переводится государственному казначейству. Им предоставлена большая самостоятельность в разработке своей собственной рыночной стратегии.

Примерами таких структур, занимающихся управлением государственным имуществом, действуют и в других странах могут служить Национальный институт промышленности (ИНИ) в Испании – крупнейший государственных холдинг в Западной Европе, образованный в 1941 г. по личной инициативе Франко. Во Франции – это «Рено» (Национальное управление заводов «Рено»).[4]

Результаты ряда проведенных исследований, обобщивших мировой и первый отечественный опыт развития финансово-промышленных групп, показывают: широкомасштабное становление подобных крупных организационно-хозяйственных структур – одно из ключевых направлений выведения экономики из кризиса и ее реформирования на подлинно рыночных началах.

В настоящее время возникли объективные условия для формирования и деятельности финансово-промышленных групп в нашей стране. В создавшихся условиях формирование ФПГ – один из путей выживания промышленных предприятий. Большие надежды возлагаются на деятельность финансово-промышленных групп в отраслях военно-промышленного комплекса.

На сегодняшний день в нашей стране создана необходимая правовая база по созданию финансово-промышленных групп и уже имеется небольшой опыт в области их деятельности. Надеемся, что финансово-промышленные группы при помощи государства будут содействовать стабилизации экономической ситуации в стране.

Однако нельзя превращать формирование групп в очередную волюнтаристскую кампанию, навязывать эту форму предприятиям. Образование ФПГ и выбор их конкретного варианта – дело самих предприятий.

Было бы неправильно сказать, что крупные корпорации и ФПГ не заключают в себе негативных сторон и тенденций. Дело, однако, в том, что идеальных общественных форм, которые не содержали бы отрицательных потенций, вообще не существует. Важно поэтому прежде всего трезво определить, что конкретно формирование финансово-промышленных групп может дать российской экономике в ее нынешнем состоянии.

Лица, ответственные за принятие решений в сфере экономической политики, должны принимать во внимание перечисленные положительные и отрицательные последствия деятельности финансово-промышленных групп. До нынешних пор правительство не препятствовало развитию этих групп (и даже поощряло его). Этот подход может быть вполне оправдан с учетом тех выгод, которые ФПГ обеспечивают своим членам. Однако необходимо помнить о том, что ФПГ оказывают негативное воздействие на показатели конкурентности рынков и гибкости экономической системы, которые имеют ключевое значение с точки зрения долгосрочного экономического роста.

Похожие работы

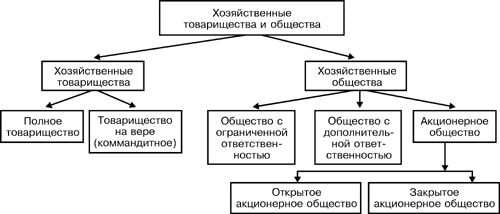

... международного бизнеса приведена в табл. 1. Рисунок 1. Классификация хозяйственных товариществ и обществ в соответствии с российским законодательством Далее кратко охарактеризуем количественные параметры развития организационных форм международного бизнеса с закреплением их юридического статуса. Таблица 1 Сравнительная характеристика организационно-правовых форм предприятий с ...

... организациями, могут создаваться в форме хозяйственных товариществ и обществ, производственных кооперативов, государственных и муниципальных предприятий. Основными организационно-правовыми субъектами малого бизнеса являются хозяйственные товарищества и общества, функционирующие в разных отраслях экономики. А основными организационно-правовыми формами субъектов малого бизнеса являются полные ...

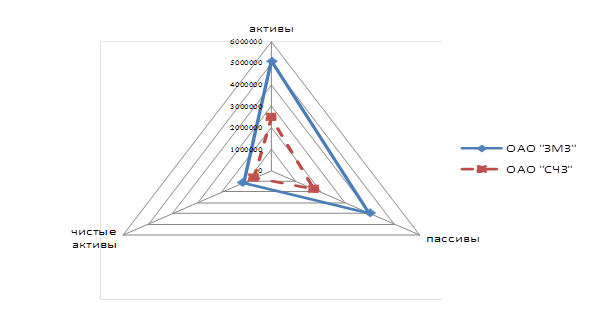

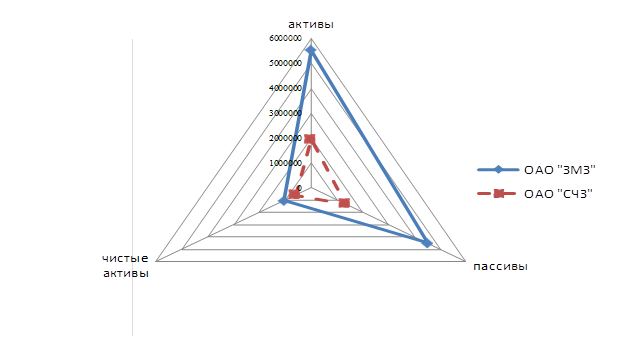

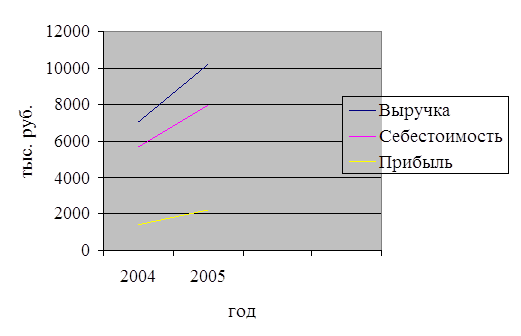

... 4] и нашедшими соответствующее подтверждение в практической деятельности являются такие группы директивной интеграции как ФПГ, холдинги и концерны. Глава 2. Анализ возможности директивной формы интеграции в виде холдинга на примере ОАО «ЗМЗ» и ОАО «СЧЗ» 2.1. Анализ основных показателей развития металлургической отрасли в России в условиях мирового кризиса Металлургический комплекс, ...

... другие юридические лица. Деятельность индивидуального предпринимателя более рискованная, ему сложнее выстоять в конкурентной борьбе. Все эти недостатки часто приводят к смене организационно-правовой формы ведения бизнеса, особенно в тех случаях, когда организация решает расширить или диверсифицировать свою деятельность. Такое решение вполне понятно, ведь ничто не стоит на месте, все изменяется. ...

0 комментариев