Житомирська філія Європейського університету

Регулювання валютного курсу в період фінансово-економічної кризи

Запорожець Т.Ю.

Науковий керівник Світлишина І.А.

Світова фінансова криза, що розпочалась у 2007 році зачепила в тій чи іншій мірі економіки більшості країн світу. В тому числі наслідки кризи були відчутні і в Україні. В умовах глобалізації економічних процесів, швидкої інтеграції національних фінансових ринків валютний чинник стає одним з головних елементів виходу як з фінансової так і економічної кризи.

Складовою частиною грошової системи країни є національна валютна система як форма організації валютних відносин, формування якої в Україні ще остаточно не закінчене. [3] Формування валютних курсів та їх регулювання відбувається під дією не тільки економічних, а й політичних чинників як міжнародного, так і внутрішнього характеру. Особливо відчутним вплив цих чинників став в умовах світової фінансової кризи. У країнах з незрілими ринковими відносинами, до яких відноситься й Україна, зовнішні та внутрішні чинники спричинили виникнення девальваційного шоку національних валют. Зокрема, румунський лей знецінився на 20%, російський рубль - на 12,3%, польський злотий - на 23%, українська гривня - на 41,9% [4]. Як свідчить аналіз, економічні методи валютного регулювання, які наразі використовують центральні банки країн, в умовах стрімкого відтоку іноземного капіталу стали неефективними для запобігання девальвації валют.

Метою дослідження є визначення заходів щодо поліпшення використання системи прямих валютних обмежень в Україні для стабілізації обмінного курсу гривні в момент її стрімкого знецінення.

Проблемами ефективності застосування валютних обмежень у практиці регулювання динаміки обмінного курсу, особливо під час фінансових криз, присвячено дослідження як вітчизняних, так і зарубіжних науковців. Зокрема, О. Береславська вважає, що "валютні обмеження є досить оперативним інструментом валютно-курсового регулювання. Вони можуть досить швидко встановлювати і відмінятися залежно від ситуації на валютному ринку".

Сучасні дослідження систем валютного регулювання в багатьох країнах світу свідчать про те, що в індустріально розвинутих країнах, де національна валюта є повністю конвертованою, має високу ліквідність і виконує функцію засобу платежу на світових товарних та фінансових ринках центральні банки використовують прямі методи для підтримки необхідної курсової динаміки, основним з яких є регулювання відсоткової ставки [5]. Валюти цих кран є стійкими до негативних наслідків фінансових криз, а якщо і відбувається певна девальвація національних грошей, вона суттєво не впливає на економічні процеси в державі.

У країнах з нерозвинутими ринковими відносинами (перехідні та трансформаційні економіки), де національні валюти є неповністю конвертованими, мають низьку ліквідність, а сфера їхнього обігу знаходиться тільки в межах держави, органи монетарної влади використовують, в основному, неринкові (адміністративні) методи її регулювання. Це пов'язано з тим, що неконвертовані валюти дуже вразливі до будь-яких світових та регіональних фінансових криз і мають тенденцію до знецінення. Особливо стрімка девальвація валют спостерігається в країнах, економіка яких є відкритою і дуже чутливою до руху міжнародних потоків капіталу. Це стосується і України, валюта якої на сучасному етапі зазнала суттєвого знецінення. Основними чинниками цього знецінення стали: стрімкий відтік іноземного капіталу, зменшення обсягів валютних надходжень в країну та зміною валютно-курсової політики Національного банку України. Відомо, що Міжнародний валютний фонд, надаючи стабілізаційний кредит у розмірі 16,4 млрд. дол. США, основною вимогою висунув введення в Україні політики гнучкого курсоутворення та обмеження втручання Національного банку України у формування його динаміки шляхом проведення валютних інтервенцій [6]. Тобто мова йшла про введення певної лібералізації валютного ринку в країні. Проте, як засвідчує практика, лібералізація валютного ринку має різні наслідки для сильних міжнародних і внутрішніх (неконвертованих) валют. Сильна валюта тільки виграє від лібералізації: з усуненням різноманітних бар'єрів відкриваються нові сфери її використання, завдяки чому країна-емітент може дозволити собі мати негативне сальдо платіжного балансу (наприклад, США). Внутрішня валюта тільки програє від лібералізації: її курс стає залежним від надходжень у країну іноземної валюти, вона вступає у нерівну конкурентну боротьбу з іноземними валютами не тільки у зовнішньоекономічній діяльності, але й у сфері внутрішніх розрахунків. Це дуже яскраво проявилося в Україні: за даними Національного банку України тільки за останній квартал 2009 р. рівень фінансової доларизації зріс до 29% з 22% на початку року [7].

Перехід до зменшення участі Національного банку України на валютному ринку та формування курсу гривні під дією попиту та пропозиції призвели до появи спекулятивних атак на валютному ринку. Кошти у вигляді рефінансування, які надавав Національний банк України для підтримки ліквідності банківської системи, спрямовувалися на валютний ринок. Дані, наведені у табл.1 свідчать, що тільки за два місяці 2009 р. обсяги купленої валюти на міжбанківському ринку перевищили 3 млрд. дол. США [3; 6]. Такий високий попит на валюту спричинив її різке знецінення.

З метою стабілізації курсу гривні Національний банк України був змушений ввести прямі обмеження на операції з купівлі-продажу валюти, а саме:

1. Прив'язати офіційний курс гривні до курсу готівкових продажів, тобто останній не повинен відхилятися від офіційного на 1,5%.

2. Проводити аукціони з купівлі-продажу валюти. Заявки на купівлю валюти мають ціну відсікання, і якщо ціна перевищує курс, за яким Національний банк України продає валюту, заявка не задовольняється.

3. Виходити комерційним банкам на міжбанківській ринок тільки з нетто-продажем або нетто-купівлею іноземної валюти.

Разом з тим заходи Національного банку України на шляху стабілізації курсу гривні були малоефективними і призвели до появи певного дефіциту іноземної валюти, у зв'язку з чим гривня продовжувала знецінюватися. Припинити падіння курсу гривні стало можливим лише за обмеження рефінансуванні Національного банку України, скорочення термінів надання кредитів і підвищення відсоткових ставок за ними.

Таблиця 1

Обсяг рефінансування банків

| № | Назва банку | Обсяги рефінансування НБУ, млн.грн. | Обсяги купівельної валюти на міжбанківському ринку, млн.дол. США | |||

| Станом на 08.12.2009 | Станом на 15.12.2009 | жовтень | листопад | разом | ||

| 1 | ВАТ КБ "Надра" | 7100,0 | 7100,0 | 99,1 | 438,3 | 537,4 |

| 2 | ВАТ "Ощадбанк" | 4600,7 | 4000,0 | 408,51 | 183,97 | 592,48 |

| 3 | КБ "Приватбанк Дніпро" | 3410,0 | 3410,0 | 332,9 | 296,7 | 629,6 |

| 4 | ВАТ "Укрексімбанк" | 632,0 | 1408,0 | 326,39 | 214,2 | 540,59 |

| 5 | "Райфайзен Банк Аваль" | 400,0 | 573,0 | 84,12 | 146,13 | 230,25 |

| 6 | ТОВ "Укрпромбанк" | 1348,0 | 1348,0 | 117,7 | 87,3 | 230,0 |

| 7 | ВАТ АБ "Укргазбанк" | 1228,5 | 1228,5 | 81,1 | 54,7 | 135,8 |

| Всього | 21408,2 | 21765,5 | 1534,52 | 1508,4 | 3042,92 | |

Проведений аналіз дозволяє зробити висновки. Для стабілізації ситуації на валютному ринку є необхідністю проведення наступні заходів:

встановлення жорсткого контролю за коштами, які отримують банки через канал рефінансування;

суттєво посилити роль валютних обмежень у системі валютного регулювання Національного банку України до моменту стабілізації ситуації на ринку;

обмежити розрахунки на території України в іноземній валюті. Єдиним засобом платежу повинна стати національна валюта.

Сучасні процеси валютного курсоутворення відіграють значну роль в економічному житті держави. В залежності від валютної політики це може як стимулювати так і стримувати економічний розвиток в країні та відповідно впливати на стан окремих секторів, галузей та підприємств, а також на місце держави на світовому ринку. Розбалансованість валютного ринку, негативне сальдо торговельного балансу, високі темпи інфляції свідчать про те, що на сьогоднішній день залишається нерозв’язаною проблема проведення ефективної валютно-курсової політики і визначення оптимального рівня валютного курсу. Для вирішення цих проблем необхідним є вибір оптимальної системи регулювання валютного курсу в сучасних умовах, що і стало об’єктом дослідження даної статті.

Під валютно-курсовою політикою ми розуміємо складову частину валютної політики, що представляє собою законодавчо закріплені повноваження Національного банку по здійсненню комплексу заходів у сфері регулювання, контролю й адміністрування валютного курсу, спрямованого на забезпечення його ефективної динаміки, для досягнення цілей грошово-кредитної політики держави [2]. Вона реалізується через державне регулювання валютного курсу і спрямовується на стабілізацію курсових коливань, а також підвищення або зниження валютного курсу у відповідності до її цілей та задач. Слід зазначити, що валютно-курсова політика не розглядається як самостійний компонент програмних документів, а реалізується як складова валютної політики у межах заходів загальної монетарної політики [2].

Щодо поняття "валютний (обмінний) курс", то це є вартість грошової одиниці однієї країни, що виражена у валюті іншої країни, групі валют або міжнародних грошових одиницях. Таким чином, обмінний курс є одним із найбільш важливих елементів національної валютної системи, оскільки його рівень відображає динаміку основних макроекономічних показників розвитку країни і він сам може активно впливати на їх зміну.

Валютний курс є важливим елементом монетарної політики, він виконує активну функцію в грошово-кредитному механізмі і може виступати у таких категоріях як: інструмент, методи якого можна розподілити на ринкові та адміністративні; індикатор, тобто складова частина трансмісійного механізму, яка поряд з іншими параметрами відображає стан економіки та монетарної сфери та використовується при аналізі економічної та грошово-кредитної політики; монетарна ціль, для досягнення якої використовують засоби грошово-кредитної у взаємозв'язку із заходами економічної політики.

Отже, згідно класифікації Міжнародного валютного фонду, існують такі види систем регулювання валютного курсу як: режим фіксованого, режим плаваючого, проміжний режим валютного курсу [8].

Режим фіксованого валютного курсу передбачає установлення Національним банком обмінного курсу національної валюти до певної іноземної валюти або системі валют, відповідно, при обмеженій грошово-кредитної політики.

Деякі економісти вважають, що даний режим можна використовувати як головний інструмент антиінфляційної політики, але, на нашу думку, це твердження є помилковим, оскільки встановлення фіксованого курсу, який не відповідає цілям підтримки зовнішньої рівноваги може призвести до підвищення реального валютного курсу, погіршення платіжного балансу та підвищення ризику виникнення валютної кризи.

При режимі плаваючого валютного курсу визначальним фактором курсоутворення є попит та пропозиція на національну та іноземну валюту [8]. В сучасних умовах даний режим для України має більше недоліків, ніж переваг, а саме: непередбачуваність валютного курсу та спекуляції на валютному ринку (наприклад, прихід у країну спекулятивних інвесторів, які мають на меті заробити на коливанні національної валюти) і, як наслідок, може відбутися відповідне формування громадської думки, що плаваючий курс гривні рівносильний слабкий валюті. Це продемонстрували події за жовтень - листопад 2008 року, коли попит на долар різко підвищився, що призвело до значної девальвації національної валюти (гривня втратила близько 40% своєї вартості). Ще одним із недоліків є непрогнозованість зовнішньоторговельних та інвестиційних потоків.

Як поєднання двох вищезазначених систем існує проміжний режим валютного курсу. Він представляє поєднання як державного регулювання, так і ринкової кон’юнктури. Але більшість провідних економістів і фахівців центральних банків різних країн дотримуються думки, що в умовах глобалізації економічних процесів із високим ступенем інтеграції фінансових ринків усе більшого поширення набувають лише режими плаваючого та фіксованого валютного курсу.

Нині в Україні ведуться гострі дискусії щодо застосування оптимальної системи регулювання валютного курсу. Важливо також зауважити, що необхідно визначитися для досягнення якої макроекономічної мети має використовуватися один із режимів. Для вибору необхідного режиму існують певні критерії, які пов’язані із структурними та інституційними характеристиками економіки:

1) рівень розвитку ринкових відносин та ступінь відкритості економіки, що дозволяло б ефективно розподіляти ресурси та забезпечувати автоматичне відновлення економічних балансів;

2) ступінь дестабілізації економіки (на даному етапі в Україні відбувається економічна криза, отже більш прийнятним буде використання режиму фіксованого валютного курсу);

3) рівень золотовалютних резервів країни, який склав за даними Національного банку на 01.12.08 − 32,7 млрд. дол. Оскільки золотовалютні резерви залишаються на нормальному рівні, то це є фактором вибору плаваючого курсу;

4) масштаб економіки є одним з найбільш розповсюджених критеріїв, що в даному випадку сприяє фіксації валютного курсу;

5) диверсифікація експорту, яка визначає структуру зовнішньої торгівлі та обсяг валютних надходжень. Цей процес є актуальним для нашої країни, тому що за січень - жовтень 2008 року негативне сальдо склало більш ніж 14 млрд. дол. за даними Держкомстату. В цих умовах більш доцільним було б використання плаваючого курсу;

6) рівень інфляції. Він визначає вибір режиму валютного курсу в тому разі, якщо спостерігається істотна різниця між темпами зростання цін у країні та ціновою динамікою її головних зовнішньоторговельних партнерів. В Україні інфляція за 11 місяців 2008 р. склала 19,8% (за даними Держкомстату). Це є один із найбільших показників серед всіх країн Європи, тому з огляду на цей фактор можна визначити, що було б ефективніше використання фіксованого валютного курсу;

7) можливість отримання зовнішніх позик для збільшення валютних резервів або проведення стабілізаційних заходів. Україна вже отримала перший транш кредиту МВФ у розмірі 4,5 млрд. дол. (всього 16,4 млрд. дол.) та до кінця 2008 року отримає кредит Всесвітнього банку у розмірі 500 млн. дол. Наявність можливості надання нашій державі зовнішніх позик розглядається як аргумент на користь використання плаваючого валютного курсу.

Таким чином, для відкритої економіки України з її уразливістю до зовнішніх шоків, принципове значення має ефективне функціонування режиму регулювання валютного курсу. Забезпечення стійкого економічного зростання, підвищення рівня життя населення потребує постійного вдосконалення валютної системи країни. Необхідно зазначити, що вибір системи регулювання валютного курсу повинний розглядатися як в короткостроковій так і в довгостроковій перспективі, відповідно вибір цілей, методів і інструментів режиму має бути заснований на багатоваріантних розрахунках, що будуть враховувати наслідки зміни для всіх суб’єктів економічного діяльності.

Література

1. Горшкова Н. Валютно-курсова політика: практичний досвід і рекомендації // Вісник НБУ. - 2007. - №1. - С.62-66.

2. Дзюблюк О.В. Валютна політика. - К.: Т-во "Знання", 2007. - 422 с.

3. І.В. Корнєва // "Регулювання валютного курсу в умовах світової кризи" // Актуальні проблеми економіки №8 (98), 2009.

4. Монетарний огляд за І квартал 2008 рок. Національний банк України Департамент монетарної політики

5. Організаційно-правові основи біржової діяльності. Берлач А.І. та ін. Організаційно-правові основи біржової діяльності: Навч. посібник/А.І. Берлач, Н.А. Берлач, Ю.В. Ілларіонов. - К.: Фенікс, 2000. - 336 с. - Бібліогр.: с.332

6. www.bank.gov.ua // Статистика // Національний банк України

7. www.epravda.com.ua/news/494e21c8885f0/Економічна правда

8. Siebert H. International Exchange Rate Systems - Where do we Stand? // Kiel Working Papers. - 2006. - №1288, p.46.

Похожие работы

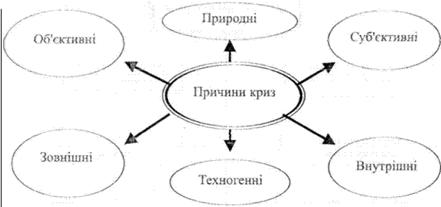

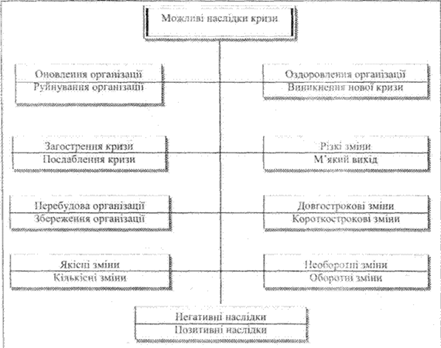

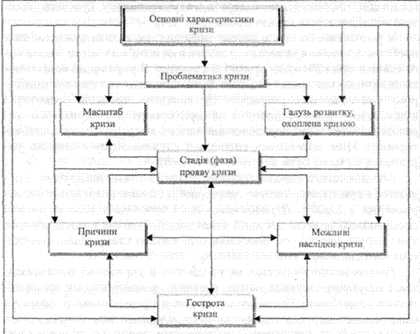

... скоріше, надмірне, чим недостатнє, інвестування (Хайек., Мізес і ін.); · теорію сонячних плям - погоди - урожаю (Джевонс, Мур). При оцінці поглядів на циклічність і її причини варто скасувати, що вони видозмінювалися в часі разом зі зміною самої соціально-економічної дійсності. З обліком цього заслуговує на увагу точка зору ряду російських економіст в, які виділяють три етапи в зміні поглядів на ...

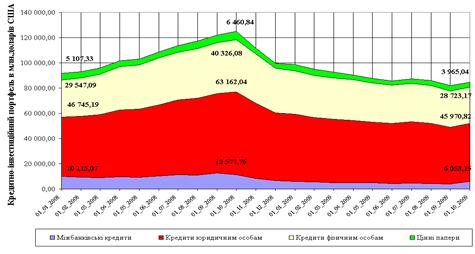

... - 2009 роках, яка демонструє визначальний характер ставки залучення депозитів (ресурсів) на рівень кредитних ставок. Розділ 3. Основні тенденції розвитку кредитування підприємств в банківській системі україни на фоні наслідків світової фінансової кризи 2008 - 2009 рр. 3.1 Загальні тенденції розвитку кредитування в банківській системі України на протязі 2008-2009 рр. Стан банківської ...

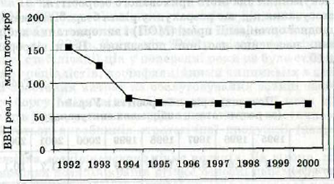

... відтворення основних фондів. 21. Значні витрати на відшкодування збитків від Чорнобильської катастрофи. За період 1991—1999 рр. вони оцінюються в 5 млрд. дол. 22. Незадовільний стан освоєння власних енергоносіїв, зростання енергомісткості виробництва. 3. Сучасна економічна криза в Україні та світі. Глобальна фінансова криза 2008 року — глибока фінансова криза, найгірша криза з часів ...

... і суспільні, економічні, соціальні та психологічні явища, які мають складні комплексні взаємовпливові причини та завдяки яким потерпає все суспільство, потерпають усі пересічні громадяни без винятку (визначення авторське). Сучасна економічна криза, на погляд автора, носить глобальний характер. В рамках кризи будуть, без сумніву, змінюватись технології, без сумніву, наступає ера геоінформаційних ...

0 комментариев