Навигация

Система «золотого стандарту». Бреттон-Вудська валютна система

2.2 Система «золотого стандарту». Бреттон-Вудська валютна система

Основними етапами створення світової валютної системи є:

- становлення, формування передумов, визначення принципів нової системи; при цьому зберігається її спадкоємний зв’язок з попередньою системою;

- формування структурної єдності, завершення побудови, поступова активізація принципів нової системи;

- створення повноцінно функціонуючої нової світової валютної системи на базі закінченої цілісності та органічної зв’язки її елементів.

Криза світової валютної системи проявляється у загостренні валютних протиріч, різкому порушенні її функціонування, що проявляється у невідповідності структурних принципів організації світового валютного механізму зміненим умовам виробництва. Криза світової валютної системи веде до знищення старої системи та заміни її новою, яка забезпечує відносну валютну стабілізацію. У своєму розвитку світова валютна система до сучасного часу пройшла чотири етапи.

Перша валютна система – Паризька система золотомонетного стандарту – стихійно сформувалася у Х1Х ст. після промислової революції на базі золотого монометалізму у формі золотомонетного стандарту. Юридично система була оформлена міждержавною угодою на Паризькій конференції у 1867 році, яка визнала золото єдиною формою світових грошей. В цих умовах не було відмінностей між національною та світовою валютними системами (монети приймались до платежу за своєю вагою). Основні принципи Паризької валютної системи:- основа – золотомонетний стандарт;

- режим вільно плаваючих курсів валют з врахуванням ринкового попиту та пропозиції, але в межах золотих крапок;

- золоті паритети, золото як резервно-платіжний засіб;

- конвертованість валют в золото.

Друга – Генуезька – світова валютна система була юридично оформлена міждержавною угодою на Генуезькій міжнародній економічній конференції у 1922р. ЇЇ основою були золото і девізи. Іноземні валюти існували для міжнародних розрахунків. Грошові системи 30 країн базувались на золото-девізному стандарті. Національні кредитні гроші стали використовуватись як міжнародні платіжно-резервні кошти. Однак, у міжвоєнний період статус резервної валюти не був офіційно закріплений ні за однією валютою, фунт стерлінгів і долар США сперечалися за лідерство в цій сфері. Були збережені золоті паритети. Конверсія валют у золото стала здійснюватись не тільки безпосередньо (США, Франція, Великобританія), а й побічно, через іноземні валюти. Був відновлений режим вільно змінних валютних курсів. Валютне регулювання здійснювалось у формі активної валютної політики, міжнародних конференцій та нарад.Після першої світової війни валютно–фінансовий центр перемістився із Західної Європи до США. Це сталося завдяки росту валютно-економічного потенціалу США. Нью-Йорк перетворився у світовий фінансовий центр, збільшився експорт капіталу. США стали ведучим торговим партнером більшості країн. США перетворилися із боржника в кредитора: заборгованість США в 1913 р. досягала 7 млрд. дол., а вимоги – 2 млрд. дол.; до 1926р. зовнішній борг США зменшився більш ніж в два рази, а вимоги до інших країн зросли в 6 разів ( до 12 млрд. дол.). Відбувся перерозподіл офіційних золотих резервів: У 1914 – 1921рр. чистий приток золота в США (в основному з Європи) склав 2,3 млрд. дол.; в 1924р. 46% золотих запасів капіталістичних країн були акумульовані у США 9 (в 1914р. – 23%). США були майже єдиною країною, що зберегла золотомонетний стандарт, і курс долару до іноземних валют підвищився на 10 – 90 %.

Валютна стабілізація закінчилась світовою кризою в 30-ті роки XX сторіччя. Головні особливості світової валютної кризи (1929 – 1936 рр. ):

- великий термін – з 1929 р. до осені 1936р;

- циклічний характер (переплетення валютної кризи зі світовою економічною і грошово–кредитною кризою;

- структурний характер – принципи світової валютної системи золото- девізного стандарту були зруйновані;

- виключна глибина та гострота – курс ряду валют знизився на 50-84%, міжнародний кредит (особливо довгостроковий), був паралізований в результаті масового банкрутства іноземних боржників, включаючи 25 держав: Німеччина, Австрія, Туреччина і ін., які припинили зовнішні платежі; створилась маса “жарких” грошей, що стихійно переміщувались з країни в країну в пошуках спекулятивних прибутків;

- значна нерівномірність розвитку – криза вражала то одні, то інші країни, при чому в різний час і з різною силою.

В період другої світової війни країні, які воювали, та нейтральні країни ввели валютні обмеження. Заморожений курс валют майже не змінився за роки війни. В результаті інфляції зросли товарні ціни та впала купівельна спроможність грошей. США відмовилися від надання кредитів та віддання переваги військовим поставкам по ленд-лізу, тобто в оренду. Джерелом оплати імпорту предметів громадського споживання був довгостроковий кредит. В якості валюти використовувалась звичайно валюта країни-боржника без права конверсії її в золото чи іноземні валюти. У військових умовах, як завжди, підвищилась роль золота в якості світових грошей. Німеччина застосовувала специфічні валютно-фінансові методи пограбування окупованих країн.

З метою подолання кризисного становища у 1944 р. в Бреттон-Вуді (США) було зібрано Міжнародну валютно-фінансову конференцію, на якій було створено міжурядову установу при ООН з регулювання валютних відносин – Міжнародний валютний фонд (МВФ). Згідно статуту СВФ було визначено основні принципи нової валютної системи, яка получила назву Браттон-Вудської. На відміну від золотого стандарту її основою стала постійна система золотовалютного стандарту, яка у подальшому трансформувалась у систему золото доларового стандарту.

Основними принципами Бреттон-Вудської системи стали:

- золото-девізний стандарт, оснований на золоті та двох резервних валютах – доларі США та фунті стерлінгів;

- збережені золоті паритети валют та введена їх фіксація в МВФ;

- золото – міжнародний платіжний та резервний засіб;

- долар прирівняний до золота, щоб закріпити за ним статус головної резервної валюти; з цією ж метою казначейство США продовжувало розмінювати долар на золото іноземним центральним банкам і урядовим установам по офіційній ціні, встановленій в 1934р., виходячи із золотого вмісту своєї валюти (35 дол. за 1 тройську унцію, рівну 31,1035г.);

- курсове співвідношення валют та їх конвертація стали здійснюватися на основі фіксованих валютних паритетів, виражених в доларах; девальвація більше 10% допускалася лише з дозволу Фонду; встановлений режим фіксованих валютних курсів – ринковий курс валют міг відхилятися від паритету у вузьких межах (+ 1% по Уставу МВФ чи + 0,75% по Європейській валютній угоді);

- вперше в історії створені міжнародні валютно-кредитні організації: Міжнародний валютний фонд (МВФ) Міжнародний банк реконструкції і розвитку (МБРР).

У новій системі збереглася роль золота як загального еквіваленту, платіжного засобу і розрахункової одиниці у міжнародному обігу. В тексті Бреттон-Вудської угоди було записано «Паритети валют всіх держав-учасників повинні виражатися в золоті, яке виступає загальним еквівалентом, а також у доларах США за його золотим вмістом на 1 липня 1944 р.».Фактично це положення не витримувалось. Серед валют країн, що входили до МВФ, лише долар США зберігав зовнішню конвертованість в золото. Через те, що паритети майже всіх валют було зафіксовано в МВФ у доларах США, їхній зв'язок здійснювався за системою «золото-долар-національні валюти». В цьому об’єднанні долар виступав як знак золота і різновид світових грошей.

Ця система є системою жорстких валютних нормативів, функціональне регулювання та контроль за виконанням яких виконував МВФ. Якщо країна не мала можливості тримати курс своєї валюти до долара у встановлених межах коливань (1 %), то вона могла, по-перше, використати частину свого золотовалютного запасу для проведення стабілізуючих операцій на валютному ринку, по-друге, звернутися до цільових займів, які надаються зі спеціального фонду МВФ, по-третє, провести девальвацію власної грошової одиниці.

Через Загострення протиріч між інтернаціональним, глобальним характером міжнародних економічних відносин та використанням для їх здійснення національних валют, які схильні до знецінення ( переважно долара), виникла криза Бреттонвудської валютної системи ( 1967 – 1976 ).

Форми прояву кризи Бреттонвудської валютної системи :

- “валютна лихоманка” – переміщення “жарких” грошей, масовий продаж нестійких валют в очікуванні їх девальвації і скупка валют – кандидатів на ревальвацію;

- “золота лихоманка” – “втеча” від нестабільних валют до золота та періодичні підвищення його ціни;

- паніка на фондових біржах та падіння курсів цінних паперів в очікуванні зміни курсу валют;

- загострення проблеми міжнародної валютної ліквідності, особливо її якості;

- масові девальвації і ревальвації валют ( офіційні і неофіційні );

- активна валютна інтервенція центральних банків, в тому числі колективна;

- різкі коливання офіційних золото-валютних резервів;

- використання іноземних кредитів та позичань в МВФ для підтримки валют;

- порушення структурних принципів Бреттонвудської валютної системи;

- активізація національного і міждержавного валютного регулювання;

- посилення двох тенденцій в міжнародних економічних і валютних відносинах – співпраці і протиріч, які періодично переростають в торгову і валютну війни.

Похожие работы

... . Деякі американські фірми купують устаткування для АЕС навіть в Японії! США не побудували жодного реактора за останні десять років. [48] РОЗДІЛ ІІ ГОЛОВНІ ФАКТОРИ ЕНЕРГЕТИЧНОЇ БЕЗПЕКИ США 2.1. Геополітичні плани США На початку ХХ століття коли США почали перетворюватися в одну з ведучих держав світу, ідеологи американського гегемонізму заявили про зазіхання США на панування у всьому ...

... на певний період вилучалася надлишкова грошова маса, і, таким чином, не створювався такий її обсяг, який загрожував би руйнуванням грошово-кредитного ринку. 3. Проблеми та перспективи здійснення вітчизняної грошово-кредитної політики 3.1 Особливості сучасної монетарної стратегії України Проведення сучасної грошово-кредитної політики потребує складних й відповідальних завдань, з якими потр ...

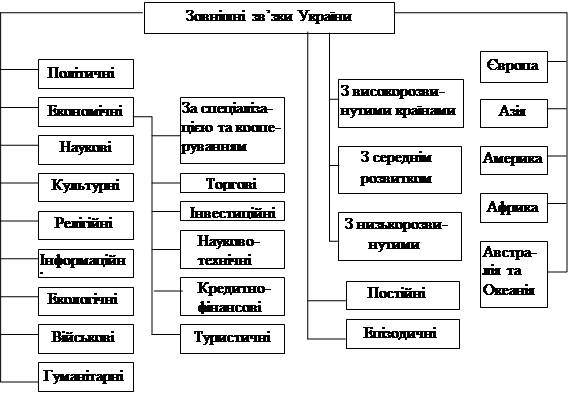

... та ліквідацію монополізму в сфері зовнішньоекономічної діяльності. Систему органів регулювання зовнішньоекономічної діяльності очолює Верховна Рада України. Кабінет Міністрів України вживає заходів до здійснення зовнішньоекономічної політики України відповідно до законів України; координує роботу торговельних представництв України в іноземних державах; проводить переговори і укладає міжурядові ...

... ітику нашої держави. Глава 2. Структура та організація діяльності митної служби України. Стаття 11. Здійснення митної справи Безпосереднє здійснення митної справи покладається на митні органи України. Митні органи, реалізуючи митну політику України, виконують такі основні завдання: 1) виконання та контроль за додержанням законодавства України з питань митної справи; 2) захист економічних і ...

0 комментариев