з дисципліни:

«Міжнародні валютно-кредитні відносини»

Зміст контрольної роботи

1. Питання №3. Валютні ф'ючерси

2. Питання № 28. Поняття валютних цінностей та їх основні види.

Задача №6

Література

1. Питання №3. Валютні ф'ючерси

Валютними ф'ючерсами називають контрактні угоди на купівлю або продаж стандартизованої суми іноземної валюти за стандартизованою специфікацією валют та узгодженою ціною. Відповідно до такої угоди її учасники одержують і право, й зобов'язання обміняти обумовлену стандартизовану суму певної валюти на іншу в установлені терміни в майбутньому за курсами, визначеними на момент укладення угоди. Здійснення валютних ф'ючерсів відбувається тільки на біржовому ринку, що значно підвищує їхню надійність і рівень страхування валютних ризиків. На відміну від товарних ф'ючерсів, які широко використовуються з кінця XIX ст., валютні ф'ючерси з'явилися в середині 70-х років XX ст., що збігається в часі з формуванням Ямайської валютної системи. На міжнародних валютних ринках вони особливо активно використовуються в останнє десятиріччя.

Особливостями валютного ф'ючерсного ринку є:

- високий ступінь стандартизації контрактів;

- обмежене коло валют, що обмінюються одна на одну;

- висока ліквідність контрактів;

- надійність укладених угод;

- можливість за незначних початкових витрат оперувати

значними сумами.

Основними учасниками ф'ючерсного ринку є великі фінансові центри та клірингові банки, пенсійні фонди, центральні банки, фінансові організації, які працюють на фондовому ринку, члени й фахівці ф'ючерсної біржі, а також дрібні інвестори та приватні особи.

Уперше валютні ф'ючерси було введено в обіг у США 15 травня 1972 р. на Міжнародному грошовому ринку (ІММ – International Monetary Market) Чиказької комерційної біржі, яка стала найбільшим центром торгівлі ф'ючерсами. Крім Чиказької біржі центрами торгівлі ф'ючерсами стали Лондонська міжнародна біржа фінансових ф'ючерсів (LIFFE – London International Financial Futures Exchange, із 1982 p.), a також Сінгапурська міжнародна валютна біржа (Singapore International Monetary Exchange), біржі Франкфурта-на-Майні, Сіднея, Токіо та ін.

Ціною купівлі валютного ф'ючерсу є взаємно узгоджений між продавцем і покупцем обмінний курс, виражений у доларах США за одиницю іншої валюти, яка ввійшла до стандартного переліку валют даної біржі. Основою для одержання прибутку чи виникнення збитків є різниця між поточним і узгодженим за ф'ючерсною угодою валютними курсами. Таку різницю називають базисом і розраховують за формулою

![]()

де Бр– базис рівноваги;

Кс– спот-курс валют;

СД – доларова відсоткова ставка за депозитами;

СВ– відсоткова ставка за депозитами для валюти, що обмінюється на долари США;

Д– тривалість періоду між укладенням і здійсненням угоди, днів.

Ціна (вартість) ф'ючерсу визначається як сума спот-курсу та базису рівноваги.

Звичайно, інформація про вартість валютних ф'ючерсів публікується у фінансових виданнях. Приклад вартості трьох місячних ф'ючерсних контрактів на швейцарські франки за долари США на LIFFE за даними "Financial Times" наведено в табл. 1.

Загальним правилом купівлі-продажу ф'ючерсів є зіставлення поточної ціни ф'ючерсу (Цф) та ціни рівноваги (Цр). Якщо Цф>Цр, слід очікувати зниження ринкової ціни і збільшення обсягів продажу ф'ючерсів.

Якщо Цф< Цр, ринкова ціна почне поступово підвищуватися і можна очікувати збільшення обсягів купівлі ф'ючерсів і продажу валюти за поточним курсом.

Таблиця 1. Приклад інформації про вартість трьох місячних ф'ючерсних контрактів CHF/USA на LIFFE, за даними "Financial Times" 03.10.2008 p.

| Open | Sett price | Change | High | Low | Est. voi | Open int | |

| Dec | 98,470 | 98,550 | +0,050 | 98,570 | 98,460 | 21286 | 93743 |

| Mar | 98,490 | 98,590 | +0,070 | 98,600 | 98,480 | 13313 | 47657 |

| Jun | 98,450 | 98,550 | +0,080 | 98,570 | 98,440 | 7691 | 25283 |

| Sep | 98,370 | 98,480 | +0,090 | 98,490 | 98,360 | 2736 | 16257 |

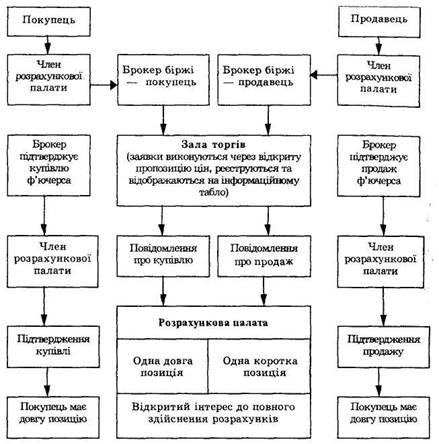

Організація здійснення ф'ючерсної угоди базується на виборі для виконання брокерських функцій певного члена фондової біржі, тільки через якого може бути виконана угода. Клієнт, який хоче продати або купити валютний ф'ючерс, звертається із своїм замовленням до брокера і після узгодження умов отримує усне підтвердження згоди на здійснення контракту, що потім фіксується документально із зазначенням дати реєстрації замовлення. Після прийняття й підтвердження усного замовлення воно передається до кабіни фірми-брокера в залі біржі. Докладно умови цього замовлення-наказу фіксуються на стандартному бланку замовлення, копія якого передається дилерові в біржову яму, де відбувається виконання угоди. Після виконання замовлення клієнта всі деталі угоди дилер записує на стандартному бланку і відправляє його в кабіну своєї фірми, де заповнюється біржовий розрахунковий бланк, що потім передається членові біржі для ознайомлення клієнта з умовами укладеної угоди (рис. 1).

Відмінною особливістю ф'ючерсних контрактів є перерозподіл ризику, що забезпечує високу ліквідність укладених угод. Фіксуючи обмінний курс, обидві сторони гарантують відсутність як збитків, так і прибутків. Тобто одна сторона уникає непередбачених збитків, а інша відмовляється від непередбаченого (спекулятивного) прибутку, що дає змогу взаємно зменшити ризик втрат від можливої зміни валютних курсів у несприятливому для обох напрямі. Крім того, важливе значення має реалізація принципу вільного біржового торгу завдяки тому, що розрахункова палата біржі для кожного учасника ф'ючерсної угоди бере на себе функції третьої сторони, тобто здійснюється додаткове страхування укладеної угоди.

Рис. 1. Схема здійснення угод за ф'ючерсними контрактами

ПРАВИЛА ТА ОРГАНІЗАЦІЯ ТОРГІВЛІ ВАЛЮТНИМИ Ф'ЮЧЕРСАМИ

З гідно з Правилами проведення торгів ф'ючерсний контракт допускається до обігу в Секції після затвердження його Специфікації Біржовим комітетом. Рішення останнього про прийняття Специфікації доводиться до відома членів Секції–трейдерів-ІТ загальним (письмовим) повідомленням не пізніше як за десять робочих днів до першого торгового дня за ф'ючерсним контрактом, що вводиться в обіг. Заявка на участь у торгах подається за стандартною формою трейдером від імені члена Секції та за його рахунок або від імені члена Секції, але за рахунок клієнта. Останній різновид заявок називають клієнтськими. Вони подаються за наявності відповідного клієнтського наказу, який називають заявкою-дорученням. Залежно від умов визначення ціни заявки поділяють на такі різновиди.

1. Ринкова – розпорядження купити або продати визначену кількість термінових контрактів за:

- кращою на даний час ціною на терміновому ринку біржі;

- переважною ціною ринку. Така заявка виконується якнайшвидше.

2. Лімітна – розпорядження купити не дорожче за визначену ціну або продати не дешевше за неї.

3. Стоп-заявка – купити за жорстко фіксованою ціною, коли ціна сягне, наприклад, 2,09, або продати за жорстко фіксованою ціною, коли ціна сягне – 2,10 грн. за 1 USD.

4. Стоп-ліміт-заявка – купити, коли ціна сягне 2,02, але не дорожче за 2,04, або продати, коли ціна сягне 2,10, але не дешевше, ніж 2,09 грн. за 1 USD.

5. Заявка під час закриття – ринкова чи стоп-заявка, що виконується в останні 60 секунд торгів або якнайпізніше.

6. Комбіновані заявки:

- спред-заявки – одночасно продати й купити контракти, відкриваючи нові позиції і з купівлі і з продажу;

- світч-заявки – те саме, що й спред, але з ліквідацією раніше відкритих контрактів або на купівлю, або на продаж.

Подана заявка виконується на певних умовах, що задаються у вигляді однієї з таких інструкцій.

1.«Поставити в чергу» – заявка задовольняється на торгах у максимально можливому обсязі. У разі, якщо її неможливо задовольни

ти відразу і в повному обсязі, вона стає в чергу з обов'язковим зазначенням ціни на суму невикористаного залишку термінового контракту.

2. «Зняти залишок» – заявка задовольняється на торгах у максимально можливому обсязі. У разі, якщо її неможливо задовольнити відразу і в повному обсязі, невикористаний залишок знімається (заявка не ставиться в чергу).

3. «Відразу, або не виконувати» – якщо заявку неможливо задовольнити відразу і в повному обсязі, вона не виконується зовсім і не ставиться в чергу.

4. «За однією ціною або відхилити» – якщо заявку неможливо задовольнити відразу, в повному обсязі та за однією ціною, вона зовсім не виконується і не ставиться в чергу.

Угоди на участь у торгах укладаються на основі заявок, які подаються трейдерами біржовому реєстраторові, а сам процес укладання угод здійснюється за технологією неперервного подвійного аукціону.

Якщо заявку подано з метою закриття позиції, то вона допускається до торгів автоматично. Якщо подаються заявки, що можуть збільшити обсяги відкритих позицій, то вони допускаються до участі в торгах лише за умови фінансового забезпечення згідно з вимогами Клірингового дому, а заявки, подані понад ліміт вільних коштів, до участі в торгах не допускаються зовсім.

Відповідно до Правил кожна наступна однонаправлена заявка учасника біржового ринку анулює його попередню відповідну пропозицію. Тобто, якщо подається заявка на купівлю (продаж) контракту певного типу та серії, вона анулює попередню заявку учасника біржового ринку відповідно на купівлю (продаж) за цим контрактом.

Усі подані заявки включаються до реєстру заявок із такою ієрархією пріоритетів:

- краща ціна (заявки на продаж класифікуються за зростанням ціни, а на купівлю – за зниженням);

- час подання заявки;

- кількість лотів.

Підбір угоди здійснюється за принципом «вимоги купівлі проти вимог продажу» – тип контракту, термін виконання, обсяг у лотах, ціна – за встановленим порядком пріоритетів:

- пріоритету ціни – якщо ціна заявки на продаж не перевищує ціни заявки на купівлю (ціна угоди розраховується як середнє значення) за меншої кількості лотів;

- пріоритету часу – за рівності заявлених цін виконуються заявки, що були подані раніше;

- пріоритету обсягу – за рівності вище названих умов у першу чергу виконуються заявки з найбільшим обсягом.

Невиконані заявки не переносяться на наступну торгову сесію, а вилучаються з реєстру заявок (анулюються).

Залежно від співвідношення попиту і пропозиції на ф'ючерсні контракти, заявки можуть бути виконані у будь-якому обсязі. Після того, як певна угода підібрана й підтверджена її учасниками (контрагентами), вона реєструється маклером і є обов'язковою для виконання. Трейдер може відмовитися від підтвердження угоди тільки в разі некоректної реєстрації заявки.

Після реєстрації укладеної угоди залежно від її обсягу кожен учасник біржових торгів сплачує біржовий збір, розмір якого встановлюється Біржою і вказується у Специфікації відповідного контракту. Одержані кошти використовуються для фінансування поточних витрат Біржі на організацію та обслуговування торгів терміновими контрактами в Секції термінового ринку.

Безпосередньо за проведення торгів відповідають маклер, біржовий наглядач і біржовий реєстратор. В обов'язки маклера входить: безпосереднє проведення торгів, формування інформаційних повідомлень за підібраними угодами, підтримка порядку на торговельному майданчику, призупинка торгів у разі перевищення ліміту максимальної зміни ціни, оперативне вирішення конфліктних ситуацій, що пов'язані з укладенням угод, оголошення закінчення торгової сесії.

Біржовий наглядач здійснює контроль за суворим дотриманням учасниками торгів Правил проведення торгів, фіксує всі факти порушення Правил і може призупиняти торги або подає пропозиції до Арбітражного комітету щодо накладення на порушників Правил відповідних санкцій.

Біржовий реєстратор здійснює реєстрацію поданих заявок і може повідомляти біржового наглядача про виникнення порушень під час їх подачі та реєстрації.

До кожного з учасників торгів висуваються відповідні вимоги, в разі порушення яких на нього можуть бути накладені дисциплінарні або штрафні санкції. Учасникам біржових торгів суворо заборонено:

- розголошувати розпорядження клієнтів;

- торгувати проти або на боці контрагента;

- здійснювати торгівлю з самим собою;

- приховувати або притримувати від відкритого ринку наказ клієнта на догоду іншому клієнтові чи контрагентові;

- здійснювати торгівлю на свій рахунок (за ціною ринку чи запрошеною клієнтом ціною) до виконання розпорядження клієнта;

- відмовляти у вимогах щодо перевірки у біржового реєстратора чи маклера ціни укладеної угоди.

Біржа не відповідає за збиток, завданий клієнтові членом Секції (або його трейдером) в разі помилки чи невірного виконання клієнтського розпорядження.

За серйозні порушення Управління моніторингу та регулювання може висунути документоване звинувачення проти члена Секції чи його представника і передати справу для розгляду до Арбітражного комітету.

Згідно з регламентом торги терміновими контрактами в Секції термінового ринку УМВБ відбуваються щоденно, за винятком вихідних, з 13.30 до 16.30. Тривалість однієї торгової сесії становить 10 хвилин.

13.30 – відкриття торгів.

13.30 – 14.30 – торги на контракти 1000 USD на найближчі 12 місяців, починаючи з поточного місяця.

14.30 – 15.30 – торги на контракт 1000 EUR на найближчі 12 місяців, починаючи з поточного місяця.

15.30 – 16.30 – торги на контракт 1000 RUR на найближчі 12 місяців, починаючи з поточного місяця.

16.30 – закриття торгів.

16.30 – 17.30 – отримання інформації за результатами торгів.

До наступного дня Кліринговий дім має провести взаєморозрахунки між учасниками біржового ринку, а учасники біржового ринку повинні виконати вимоги Клірингового дому щодо виконання їх перехресних зобов'язань за результатами торгів і маржею.

До початку торгів у Секції ТР учасник біржового ринку повинен забезпечити наявність на його кліринговому рахунку необхідної суми грошових коштів згідно з вимогами Клірингового дому. У разі, якщо цього співвідношення не дотримано, учасник біржового ринку до торгів не допускається.

Торгова сесія відкривається маклером згідно з регламентом торгів. Маклер оголошує тип ф'ючерсного контракту, серію, котирувальну ціну попередньої торгової сесії, ціну відкриття поточної торгової сесії, тривалість торгової сесії, а також мінімальне (крок ціни) та максимальне відхилення ціни ф'ючерсного контракту для цієї сесії, тобто ліміт зміни ціни.

Учасник торгів подає заявку біржовому реєстраторові, який реєструє її з позначенням часу подання, а маклер оголошує подану заявку. В разі фіксації угоди маклер оголошує також і про фіксацію заявки. При підтвердженні угоди контрагентами (підняттям беджів) маклер реєструє укладену угоду. У противному разі угода не реєструється, і заявка сторони, яка відмовилась, вилучається з реєстру заявок.

У разі зняття пропозиції учасник торгів має подати біржовому реєстраторові заявку з відзнакою «анулювати». Дійсні заявки та остання зареєстрована угода відображаються на табло. Для інформування учасників торгів щодо поточного попиту й пропозиції та тенденції руху ціни заявки відображаються за пріоритетом ціни, часом подання та обсягом. За наявності вигідніших пропозицій, продавці й покупці мають право повідомити про це. Якщо покупці підвищують ціну, то кожний з продавців може прийняти найвигіднішу пропозицію на продаж.

Після закінчення торгової сесії учасник торгів повинен ознайомитися та підписати виписку з протоколу торгової сесії за укладеними ним угодами. Виписка оформляється у двох примірниках, один із яких передається до Клірингового дому, а інший зберігається в Управлінні термінового ринку протягом трьох днів.

Після реєстрації угоди і внесення її до Протоколу торгової сесії принципалом за угодою виступає Кліринговий дім. Контракт між учасником-покупцем і учасником-продавцем замінюється на два контракти: між покупцем і Кліринговим домом та між продавцем і Кліринговим домом. Підписуючи протоколи торгових сесій, Кліринговий дім у такий спосіб акцептує зареєстровані угоди.

За результатами кожної торгової сесії формується інформація про:

- найкращі ціни попиту і пропозицій;

- ціновий «коридор» і тенденцію руху ціни;

- обсяги укладення угод;

- ціни відкриття й закриття та котирувальну ціну;

- обсяги відкритого інтересу.

Ця інформація подається у формі звітів і використовується членами Секції, клієнтами та Кліринговим домом у своїй роботі.

Ціною відкриття торгової сесії вважається ціна першої укладеної угоди чи котирувальна ціна попередньої торгової сесії (якщо не було укладено угод), чи ціна, встановлена Управлінням моніторингу і регулювання, якщо від часу закінчення останніх торгів у Секції термінового ринку на ринку базового активу (валютного, фондового) відбувалося сильне коливання цін. Рішення з цього питання виносить дирекція Біржі.

Протягом торгової сесії неперервно розраховується поточна котирувальна ціна. При розрахунку вона округляється до значення, кратного крокові ціни. Котирувальна ціна на кінець торгової сесії за даним типом і серією ф'ючерсного контракту є ціною закриття, відносно якої і здійснюються розрахунки варіаційної маржі за відкритими позиціями. Якщо протягом торгової сесії не було укладено жодної угоди, котирувальною ціною даної торгової сесії вважається ціна відкриття цієї сесії. Якщо котирувальна ціна торгової сесії не може бути визначена в порядку, викладеному вище, торги на цей день оголошуються такими, що не відбулися, і котирувальною ціною даної торгової сесії вважається котирувальна ціна попередньої торгової сесії.

Ціна закриття, що склалася в останній торговий день обігу відповідного типу й серії ф'ючерсних контрактів, є розрахунковою ціною, за якою ліквідуються контрольні позиції учасників біржового ринку, згідно з Специфікацією контракту. Ціни протягом однієї торгової сесії не можуть відрізнятися від котирувальної ціни попередньої сесії більше, ніж на встановлений ліміт зміни ціни.

У разі, якщо зміна ринкової ситуації унеможливлює проведення торгів, за рішенням дирекції Біржі змінюються ліміти зміни ціни або ж Кліринговий дім установлює спеціальний маржовий внесок дня. Далі проводиться кліринг із видачею його результатів учасникам біржового ринку. Час торгів переноситься на встановлений дирекцією Біржі за згодою Клірингового дому час для ознайомлення учасників біржового ринку з новими умовами і довнесенням додаткової маржі в розмірі, необхідному для підтримки відкритих позицій.

У разі різкого коливання курсу на відповідному ринку базового активу, через що на терміновому ринку не можуть виконуватися угоди протягом двох торгових днів і реєструватися спотові угоди, попри коригування розрахункових цін, дирекція Біржі має право винести рішення про перерву в проведенні торгів на строк, не більший трьох днів. У разі необхідності строк перерви може бути продовженим з урахуванням ситуації на ринку.

З оголошенням перерви:

- встановлюється ціна закриття;

- виконується кліринг;

- вимагається від учасників біржового ринку, в яких виникла заборгованість, довнесення протягом двох днів відповідних коштів;

- призупиняється видавання учасникам вільних коштів.

Завдяки укладенню угод купівлі-продажу контрактів в учасника біржового ринку відкриваються відповідні (відкрита або закрита) позиції. Кліринговий дім веде облік угод, позицій та фінансових зобов'язань члена Секції–трейдера-ІТ згідно з його категорією членства у Кліринговому домі та відстежує контракти, за якими наближається строк виконання з висуванням відповідних додаткових фінансових вимог. Окрім того, член Секції повинен самостійно вести облік руху коштів, позицій та угод своїх клієнтів.

Член Секції–трейдер-ІТ має право відкривати позиції в межах лімітів вільного залишку депонованих коштів з урахуванням вимог щодо мінімального рівня його клірингового рахунку, встановлених для нього Кліринговим домом.

У разі закриття позицій маржа (початкова та варіаційна), що вивільнюється, вважається вільними коштами і може бути використана учасником біржового ринку для відкриття нових позицій.

Закриття позиції означає припинення в учасника біржового ринку сукупності відповідних прав та обов'язків. Закриття позиції здійснюється в разі:

- виконання контракту;

- укладення офсетних угод за контрактом, коли відкрита позиція за цим контрактом дорівнюватиме нулю;

- за виникнення обставин непереборної сили чи інших надзвичайних ситуацій на терміновому ринку Біржі.

Щоб ліквідувати (закрити) відкриту позицію та відповідно анулювати свої зобов'язання за укладеною угодою, учасник біржового ринку має укласти офсетну угоду:

- учасник-продавець (у короткій позиції) повинен купити відповідну продажну кількість контрактів із тим самим типом і серією;

- учасник-покупець (у довгій позиції) повинен продати відповідну купівлі кількість контрактів із тим самим типом і серією.

Член Секції–трейдер-ІТ, який не ліквідував свою відкриту позицію до закінчення дня виконання за контрактом, зобов'язаний виконати поставку (продаж) валюти на поставку базового активу.

Виконання за кожним терміновим контрактом здійснюється в день виконання, вказаний у Специфікації термінового контракту, згідно зі способом виконання контракту і в порядку, встановленому Кліринговим домом:

- якщо укладено ф'ючерсний контракт з поставкою базового активу, то здійснюються розрахунки з Кліринговим домом із виплати (одержання) повної суми контракту для одержання (поставки) базового активу;

- якщо укладено ф'ючерсний контракт без поставки базового активу, то остаточний розрахунок з Кліринговим домом здійснюється

за варіаційною маржею.

З метою регулювання термінового ринку ф'ючерсних контрактів, обмеження ризиків членів Секції, Біржі та Клірингового дому, а також для підтримки на терміновому ринку добросовісної конкуренції Біржа може вживати таких заходів:

- установлює ліміти зміни ціни та ліміт загальної кількості позицій;

- має право призупинити участь окремих членів Секції–трейдерів-ІТ у торгах у разі порушення ними Правил проведення торгів та інших нормативних положень Біржі;

- має право призупинити або припинити торги за всіма чи окремими видами термінових контрактів.

Крім того, Кліринговий дім, керуючись своїми положеннями, також здійснює заходи щодо регулювання ринку, зокрема:

- встановлює ставки початкової маржі;

- встановлює допустимий мінімум залишків коштів на клірингових рахунках.

Ліміти зміни ціни та ставки початкової маржі вказуються в Умовах торгів у порядку, передбаченому Положеннями про Гарантійний фонд АБ «Кліринговий дім».

Ліміт зміни ціни встановлюється окремо для кожної серії термінового контракту з метою обмеження зміни цін на час торговельної сесії та вказується у відповідній Специфікації. Під лімітом мінімальної зміни ціни розуміють мінімальний крок її зміни, що реєструється (розмір пункту). Під лімітом максимальної зміни ціни розуміють максимально допустиме її коливання протягом торгової сесії, тобто, якщо протягом торгової сесії поточна ціна зросла або знизилася більш як на визначений ліміт порівняно з ціною попереднього закриття, торги можуть бути зупинені маклером.

Значення лімітів зміни цін розраховуються щоденно Управлінням моніторингу і регулювання (УМР) залежно від ситуації на ринку. Інформація про зміни лімітів ціни за всіма контрактами, що торгують у поточний торговий день, доводиться до відома учасників торгів не пізніше, ніж за годину до початку торгів.

Ліміт загальної кількості позицій (ліміт на монополізацію ринку) обмежує частку відкритих позицій із кожного типу й серії термінових контрактів члена Секції–трейдера-ІТ. Дія цього ліміту поширюється на члена Секції– трейдера-ІТ тоді, коли кількість позицій, відкритих ним щодо серії термінового контракту на одному з його торгових рахунків, перевищує визначену кількість, установлену Специфікацією відповідного термінового контракту. Значення ліміту загальної кількості позицій розраховується УМР і вказується у Специфікації термінового контракту.

Ставки початкової маржі розраховуються і встановлюються Кліринговим домом для кожного типу й серії контрактів як фіксовані суми за один контракт і зазначаються у Специфікації відповідного ф'ючерсного контракту.

Допустимий мінімум клірингового рахунку, що відкривається для забезпечення гарантій виконання зобов'язань за відкритими позиціями і на якому блокується певна сума коштів, має дорівнювати сумі початкової маржі. Варіаційна маржа розраховується в разі розбіжності цін контрактів із котирувальною ціною торгової сесії (ціною закриття).

Рішення щодо процедури розрахунку та вимог до члена Секції–трейдера-ІТ за маржею виноситься Кліринговим домом і викладається у відповідному його положенні про порядок розрахунків за результатами торгів на терміновому ринку Біржі. Крім того, в разі значного коливання цін (валютних курсів) або наближення строку виконання за відповідною серією термінових контрактів Кліринговий дім може виносити рішення про нарахування додаткової (до початкової) маржі чи вимагати від членів Секції внесення спеціального маржового внеску.

У разі виникнення ситуації, пов'язаної з неспроможністю члена Секції або клієнта здійснити в повному обсязі свої зобов'язання, що відносять до обставин непереборної сили, Біржа:

- припиняє допуск його до здіснення угод у Секції;

- має право продати на аукціоні брокерське місце (брокерські місця) неспроможного члена Секції–трейдера-ІТ;

- може довести факт неспроможності до відома всіх членів Секції–трейдерів-ІТ загальним повідомленням.

Кліринговий дім, у свою чергу, також може вжити відповідних заходів, зокрема здійснити примусову ліквідацію позицій неспроможного члена Секції–трейдера-ІТ. Якщо неспроможність стосується не всіх клієнтів неспроможного члена Секції та членів Секції, які перебувають у нього на розрахунковому обслуговуванні, то вони протягом установленого Кліринговим домом часу й порядку можуть перейти на розрахункове обслуговування до іншого уповноваженого Клірингового дому.

Така гнучкість системи торгів та обслуговування дозволяє забезпечити відкритість і прозорість діяльності учасників ринку ф'ючерсних валютних контрактів.

Питання №28. Поняття валютних цінностей та їх основні види

Валютними цінностями називають такі цінності, по відношенню до яких валютним законодавством країни встановлено особливий режим обігу на території країни та при перетині її кордонів. До валютних цінностей відносять іноземну валюту, платіжні документи (чеки, векселі, акредитиви) і фондові цінності (акції, облігації) в іноземній валюті, дорогоцінні метали та дорогоцінне каміння (за винятком ювелірних та побутових виробів із дорогоцінних металів та каміння).

Згідно з чинним законодавством України до валютних цінностей віднесено:

- валюту України – грошові знаки у вигляді банкнотів, казначейських білетів, монет і в інших формах, що перебувають у обігу та є законними платіжними засобами на території України, а також вилучені з обігу або такі, що вилучаються з нього, але підлягають обміну на грошові знаки, які перебувають в обігу, кошти на рахунках, у внесках в банківських та інших кредитно-фінансових установах на території України;

- платіжні документи та інші цінні папери (акції, облігації, купони до них, бони, векселі (трати), боргові розписки, акредитиви, чеки, банківські накази, депозитні сертифікати, ощадні книжки, інші фінансові та банківські документи), виражені у валюті України;

- іноземну валюту – іноземні грошові знаки у вигляді банкнотів, казначейських білетів, монет, що перебувають у обігу та є законними платіжними засобами на території відповідної іноземної держави, а також вилучені з обігу або такі, що вилучаються з нього, але підлягають обміну на грошові знаки, які перебувають в обігу, кошти в грошових одиницях іноземних держав і міжнародних розрахункових (клірингових) одиницях, що перебувають на рахунках або вносяться до банківських та інших кредитно-фінансових установ за межами України;

- платіжні документи та інші цінні папери (акції, облігації, купони до них, векселі (тратти), боргові розписки, акредитиви, чеки, банківські накази, депозитні сертифікати, інші фінансові та банківські документи), виражені в іноземній валюті або монетарних металах;

- монетарні метали – золото і метали іридієво-платинової групи в будь-якому вигляді та стані, за винятком ювелірних, промислових і побутових виробів із цих металів і брухту цих металів.

Головне місце серед валютних цінностей посідає валюта (від італ. valuta – цінність, вартість) – грошові знаки іноземних держав, а також кредитні та платіжні документи в іноземних грошових одиницях, що застосовуються в міжнародних розрахунках. До іноземної валюти також належать кошти у грошових одиницях іноземних держав і міжнародних розрахункових одиницях, що перебувають на рахунках або вносяться до банківських установ за межами України, та міжнародні розрахункові одиниці – умовні і грошові одиниці, які створюються міжнародними економічними та валютно-фінансовими організаціями для використання у міжнародних валютних відносинах: СДР (спеціальні права запозичення), євро, КФА (африканський франк), КФП (франк для заморських територій) тощо.

Практичне завдання

Задача №6

Фізична особа N на 01.06.2002 має у своєму розпорядженні вільні кошти у розмірі USD 20000 і вирішує розмістити їх на 3-місячному депозиті в одному з українських комерційних банків.

На 01.06.2002 поточні значення валютних курсів у цьому банку склали:

USD/UAH=5,1850-5,2750;

EUR/UAH=4,9050-4,9450.

3-місячні депозитні процентні ставки становлять:

- у доларах США - 2 %;

- у євро-2,25%;

- у гривнях - 4,5 %.

На 01.09.2002 прогнозні значення валютних курсів у цьому банку складуть:

UAH/USD = 0,1816-0,1840;

EUR/UAH=5,0550-5,1050.

Визначити найбільш привабливу інвестиційну стратегію, виходячи з того, що всі отримані суми знову будуть переведені у долари США (1 %, що сплачується у Пенсійний фонд України, не враховувати).

Рішення:

1) Через три місяці фізична особа N може одержати в гривнях, якщо гроші будуть вкладені в гривневий депозит, при ставці 5%:

20000$ · 5,1850 = 103700 грн.

103700 + 4,5% = 108366,5 грн.

В доларах: 108366,5 х 0,1816 = 19679,3564 $

Прибуток складає в доларах: (-320,6436 )$

2) Через три місяці фізична особа N може одержати, якщо гроші будуть вкладені в доларовий депозит, при ставці 2%:

20000$ + 2% = 20400$

Прибуток складає 400 $

3) При покупці 01.06.2002 євро по курсу 5,2650 грн. за 1 EUR особа може покласти на депозит 20000 · 5,185 : 4,9450 = 20976,6775 EUR

Через три місяці фізична особа N може одержати, якщо гроші будуть вкладені в евровий депозит, при ставці 2,25%:

20976,6775 EUR + 2,5% = 21494,9444 EUR

На 01.09.2002 21494,9444 EUR х 5,0550 = 108656,9439 грн.

108656,9439 · 0,1816 =19732,1010 $

Прибуток складає – (-267,8990 $)

Висновок: найбільш привабливий є депозит в доларах.

Список літератури

1. Арчакова, О. Деякі особливості національного регулювання валютного ризику [Текст] / О. Арчакова // Финансовые риски. - 2007. - N 2. - C.67-73

2. Бездітко, Ю. М. Валютне регулювання [Текст] : навчальний посібник / Ю. М. Бездітко, О. О. Мануйленко, Г. А. Стасюк. - Херсон : Олді-плюс, 2004. - 272 с.

3. Валютне регулювання [Текст] : навчальний посібник / Ю. М. Бездітко, О. О. Мануйленко, Г. А. Стасюк. - Херсон : Олді-плюс, 2004. - 272 с.

4. Віднійчук-Вірван, Л.А. Міжнародні розрахунки і валютні операції [Текст] : навчальний посібник / Л. А. Віднійчук-Вірван. - Львів : Магнолія 2006, 2007. - 214 с.

5. Дзюблюк, О.В. Валютна політика [Текст] : підручник / О. В. Дзюблюк. - К. : Знання, 2007. - 422 с.

6. Михайлів, З.В. Міжнародні кредитно-розрахункові відносини та валютні операції [Текст] : навчальний посібник / З. В. Михайлів, З. П. Гаталяк, Н. І. Горбаль ; Мін-во освіти і науки України, Нац. ун-т "Львівська політехніка". - Львів : Львівська політехніка, 2004. - 244 с.

7. Плахіна, І. В. Правове положення валютних бірж у системі юридичних осіб приватного права України [Текст] / І. В. Плахіна // Держава і право. - 2006. - N 3. - C.294-301

8. Поєдинок, В.В. Правове регулювання зовнішньоекономічної діяльності [Текст] : навчальний посібник / В. В. Поєдинок ; Мін-во освіти і науки України. - К. : Юрінком Інтер, 2006. - 288 с.

9. Про систему валютного регулювання і валютного контролю [Текст] : декрет / Україна. Кабінет Міністрів. - [Б. м. : б. и.], 1993. - Б. ц.

10. Ринок фінансових послуг [Текст] : навчально-методичний посібник / Держ. вищий навчальний заклад "УАБС НБУ", Каф-ра фінансів ; сост. В. Л. Пластун. - Суми : УАБС НБУ, 2007. - 166 с.

11. Руденко, Л.В. Міжнародні кредитно-розрахункові та валютні операції [Текст] : підручник / Л. В. Руденко. - Вид. 2-ге, перероб. і доп. - К. : ЦУЛ, 2007. - 632 с.

12. Хомутенко, В.П. Фінанси зовнішньоекономічної діяльності [Text] : навчальний посібник / В. П. Хомутенко, В. В. Немченко, І. С. Луценко. - К. : ЦУЛ, 2009. - 474 с.

Похожие работы

... Перевага тому чи іншому методу перерахунку балансу надається в залежності від конкретних умов, обсягів операцій і перспектив коливань валютних курсів. Основою керування валютним ризиком є чітке визначення його кількісних характеристик, що дає можливість банкам і корпораціям застосувати селективне керування, тобто страхувати тільки неприйнятний валютний ризик – ризик, імовірність настання якого ...

... компанія також зіткнеться з трансляційним ризиком, якщо зменшення прибутку від філії буде відбито в оцінці вартості активів філії в балансовому звіті материнської компанії. 2 СТРАТЕГІЇ МЕНЕДЖМЕНТУ РИЗИКУ 2.1 Хеджування валютного ризику. Коливання обмінних курсів створюють ризик. Наприклад, припустимо, що британський експортер продає товари імпортеру в США, і ціна угоди виражається в доларах США ...

... – Норматив адекватності регулятивного капіталу/платоспроможності (Н2) – Норматив адекватності основного капіталу (Н3) 2.2 Види та особливості валютних операцій в АКБ «Приватбанк» Валютні операції АКБ «Приватбанк» розподіляться по класам обслуговуємих клієнтів [69]: валютні операції з банками та на міжбанківському валютному ринку; валютні операції з клієнтами – юридичними особами; валютні ...

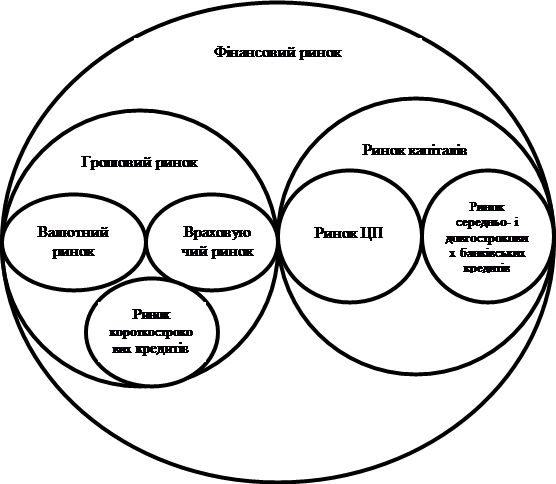

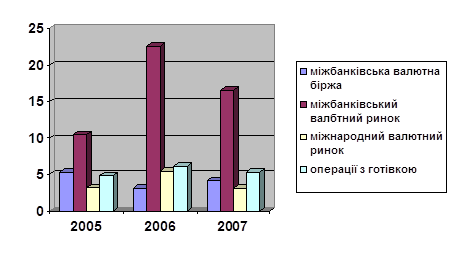

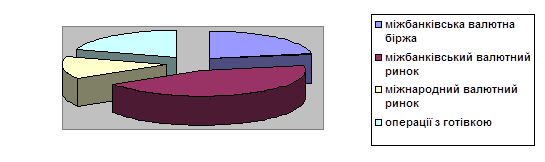

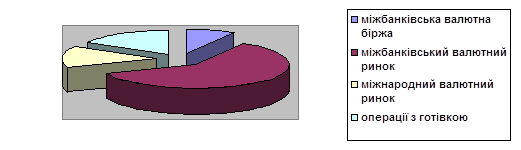

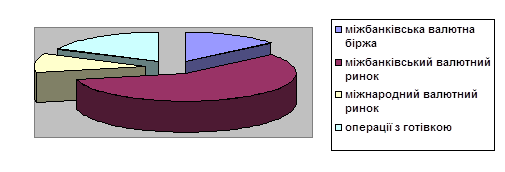

... організаційно-технічної точки зору валютний ринок є сукупністю комунікаційних систем, що зв'язують між собою банки різних країн, що здійснюють міжнародні розрахунки і інші валютні операції. 2. Механізм функціонування міжнародного валютного ринку на сучасному етапі глобалізації світової економіки 2.1. Обсяги та структура валютних операцій Сучасний валютний ринок являє розгалужену систему ...

0 комментариев