Міністерство освіти і науки України

Київський національний університет технологій та дизайну

Кафедра фінансів

Контрольна робота

з дисципліни: Фінанси

Виконав:

Студент заочного факультету

Групи ЗЕ 1-07

Шило Олег Вікторович

Київ-2010

Зміст

1. Необоротні активи та фінансове забезпечення їх відтворення

2. Фінансовий аналіз прибутковості діяльності підприємства - мета і основні показники

Список використаної літератури

1. Необоротні активи та фінансове забезпечення їх відтворення

Первинною основою створення необоротних активів підприємства є його статутний капітал. Статутний капітал формують засновники (держава або фізичні чи юридичні особи), вкладаючи в підприємство грошові кошти або передаючи йому нематеріальні і матеріальні активи. Це дає змогу сформувати початкові основні засоби та інші необоротні активи підприємства. У процесі функціонування і розвитку підприємство оновлює і збільшує обсяги своїх необоротних активів.

Відтворення необоротних активів - це процес постійного їх оновлення. Розрізняють просте (у тому самому обсязі) і розширене (кількісне та якісне збільшення) відтворення необоротних активів.

Відтворення необоротних активів відбувається внаслідок інвестиційної діяльності підприємства. Інвестиції - це грошові, майнові та інтелектуальні цінності, що вкладаються в об'єкти підприємницької діяльності, а також в об'єкти інших видів діяльності з метою отримання прибутку або досягнення соціального ефекту.

У процесі інвестиційної діяльності відбувається створення і придбання основних засобів, інших необоротних матеріальних активів, нематеріальних активів, корпоративних прав і цінних паперів в обмін на кошти або майно підприємства. Інвестиції можуть здійснюватись у формі: грошових коштів та їх еквівалентів (цільові вклади, паї, акції та інші цінні папери); майна (будівлі, споруди, обладнання та інші матеріальні цінності); майнових прав, що випливають з авторського права, ноу-хау, досвіду та інших інтелектуальних цінностей, права користування землею, іншими природними ресурсами.

За видами розрізняють інвестиції капітальні, фінансові, інтелектуальні та реінвестиції.

Капітальні (реальні) інвестиції - це вкладення коштів у придбання будинків, споруд, інших об'єктів нерухомої власності, інших основних засобів та необоротних матеріальних активів, що підлягають амортизації.

Фінансові інвестиції - це придбання корпоративних прав, цінних паперів, інших фінансових інструментів (активів), які утримуються підприємством із метою збільшення прибутку (відсотків, дивідендів), зростання вартості капіталу або інших вигід для інвестора. Фінансові інвестиції підприємства поділяють на прямі та портфельні.

Прямі фінансові інвестиції - це внесення коштів або майна до статутного фонду юридичної особи в обмін на корпоративні права (акції, пайові свідоцтва), емітовані такою юридичною особою.

Портфельні фінансові інвестиції - це кошти, вкладені в цінні папери, деривативи та інші фінансові активи на біржовому ринку (за винятком операцій із купівлі акцій як безпосередньо платником податку, так і пов'язаними з ним особами, в обсягах, що перевищують 50% загальної суми акцій, емітованих іншою юридичною особою, які належать до прямих інвестицій).

Інтелектуальні інвестиції - це вкладення коштів у підготовку фахівців, наукові розробки, патенти, ноу-хау, запозичення досвіду.

Реінвестиції - це здійснення капітальних або фінансових інвестицій за рахунок фонду (прибутку), отриманого від інвестиційних операцій.

Для забезпечення відтворення основних засобів, інших матеріальних необоротних активів та нематеріальних активів здійснюють капітальні (реальні) інвестиції.

Реалізація капітальних інвестицій відбувається шляхом нового будівництва (створення), модернізації, реконструкції, технічного переозброєння, добудови і дообладнання діючих необоротних матеріальних і нематеріальних активів.

Для визначення обсягів і джерел фінансування капітальних інвестицій фахівці фінансової служби підприємства розробляють їх бюджет.

Бюджет капітальних інвестицій розробляють на рік. Він має бути узгоджений із загальною стратегією розвитку підприємства.

Бюджет капітальних інвестицій включає такі показники:

· початкову вартість необоротних матеріальних активів на початок планового періоду;

· вартість устаткування, інших необоротних матеріальних активів, які підлягають заміні або продажу протягом планового періоду;

· суму невикористаних амортизаційних відрахувань на початок планового періоду;

· суму амортизаційних відрахувань, яку буде нараховано протягом планового періоду;

· орієнтовну суму амортизаційних відрахувань, які нараховують на необоротні активи, заплановані для придбання протягом планового періоду;

· очікувану вартість необоротних активів і суму амортизаційного фонду на кінець планового періоду.

На підставі бюджету приймають рішення про обсяги капітальних інвестицій підприємства. Під час складання бюджету капітальних інвестицій слід обирати найефективніші для підприємства напрями їх здійснення, тобто слід оптимізувати структуру капітальних інвестицій. Виділяють технологічну і відтворювальну структуру капітальних інвестицій.

Технологічна структура характеризує співвідношення інвестицій:

· у проектно-дослідні роботи;

· будівельні роботи;

· придбання устаткування, інструментів, обладнання;

· монтаж устаткування;

· інші капітальні роботи.

Відтворювальна структура характеризує співвідношення капітальних інвестицій:

· у нове будівництво;

· технічне переозброєння і реконструкцію;

· розширення діючих підприємств;

· витрати на капітальний ремонт об'єктів основних засобів.

Підприємства можуть здійснювати капітальні інвестиції двома способами: підрядним і господарським. У разі застосування підрядного способу створення (будівництво) і монтаж обладнання об'єктів необоротних активів, здійснюють спеціальні підрядні організації. За застосування господарського способу підприємство виконує будівельно-монтажні роботи самостійно, власними силами.

Господарський спосіб застосовують при зведенні і реконструкції невеликих, простих із технологічного погляду об'єктів необоротних матеріальних активів.

Порядок фінансування капітальних інвестицій залежить від способу ведення капітальних робіт. Підприємства можуть фінансувати процес відтворення необоротних активів із власних і довгостроково залучених фінансових ресурсів, а також із централізованих фінансових ресурсів.

До власних фінансових ресурсів належать: кошти засновників (учасників) підприємства; фонди підприємства, створені за рахунок прибутку; резервні фонди; амортизаційний фонд; кошти від продажу власного майна; кошти від здачі власного майна в оренду; кошти, отримані внаслідок використання внутрішніх ресурсів у будівництві за господарського способу ведення будівельно-монтажних робіт (у результаті мобілізації внутрішніх ресурсів через скорочення потреби в обігових коштах на плановий рік; оптимізації запасів, витрат майбутніх періодів, незавершеного виробництва, зниження собівартості будівельно-монтажних робіт).

До залучених ресурсів фінансування процесу відтворення необоротних матеріальних активів належать: довгострокові кредити банків; кошти від емісії облігацій та інших довгострокових боргових зобов'язань.

До централізованих фінансових ресурсів належать: кошти Державного бюджету та місцевих бюджетів; кошти державних цільових фондів; кошти міжнародних цільових фондів; кошти благодійних фондів.

Згідно з Положенням (стандартом) бухгалтерського обліку № 7 "Основні засоби", витрати, що здійснюються для підтримання об'єкта активів у робочому стані та одержання початково визначеної суми майбутніх економічних вигід від його використання, включаються у фінансовому обліку до поточних витрат підприємства. Суму витрат на проведення модернізації, модифікації, добудови, дообладнання, реконструкції і капітального ремонту, що приводить до зростання обсягу майбутніх економічних вигід, відносять на збільшення початкової вартості об'єктів основних засобів.

При обчисленні податку на прибуток (у податковому обліку) платники податку мають право протягом звітного року віднести до валових витрат будь-які витрати, пов'язані з поліпшенням основних засобів, у сумі, що не перевищує п'яти відсотків сукупної балансової вартості груп основних засобів на початок звітного періоду. Витрати, що перевищують зазначену суму, відносять на збільшення балансової вартості окремого об'єкта основних засобів першої групи чи балансової вартості основних засобів другої і третьої груп, вони підлягають амортизації за нормами, передбаченими для відповідних основних засобів.

Важливо визначити оптимальну структуру джерел фінансування капітальних інвестицій, яка залежить від таких основних факторів: рівня оподаткування доходів підприємства; темпів зростання обсягів реалізації продукції; структури активів підприємства; стану ринку капіталу; процентної політики банків; рівня управління фінансовими ресурсами підприємства; фінансової стратегії підприємства.

При цьому спочатку слід максимально використати власні джерела фінансування капітальних інвестицій, а після цього - визначити обсяги і способи залучення фінансових ресурсів зі сторони.

2. Фінансовий аналіз прибутковості діяльності підприємства - мета і основні показники

Економічна доцільність функціонування будь-якого підприємства, результативність його фінансової діяльності багато в чому оцінюється станом формування та використання прибутку. Тому прибуток підприємства постійно має бути об'єктом ретельного фінансового аналізу.

Прибуток - це абсолютний показник ефективності діяльності підприємства, позитивна форма фінансових результатів у вигляді перевищення суми доходів над сумою витрат, які були понесені для отримання цих доходів, що в майбутньому формує фінансові ресурси підприємства.

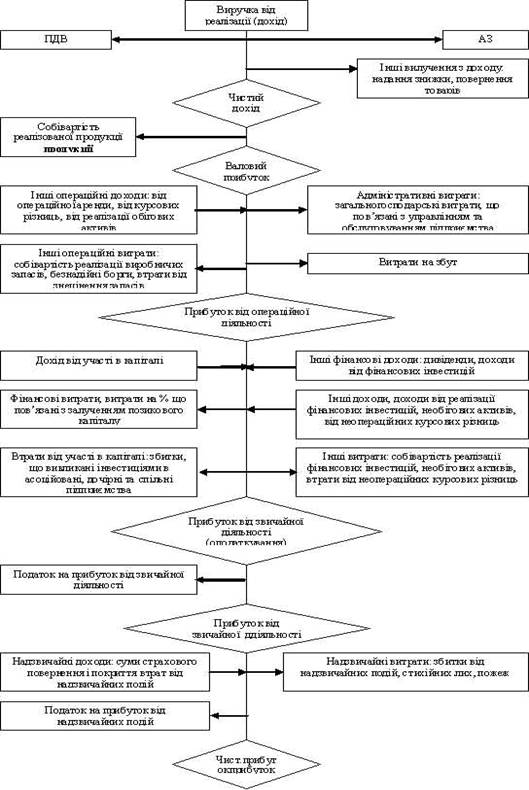

За методологічне значення такого аналізу на підприємствах будь-якої форми власності беруть чинну модель формування та використання прибутку.

Під формуванням прибутку розуміють процес його створення в процесі господарсько-фінансової діяльності. Управляти цим процесом - це означає управляти обсягами реалізації продукції, тобто кількістю та ціною продукції, здійснювати господарську діяльність з найменшими втратами у вигляді штрафів та інших санкцій.

У процесі аналізу формування та використання прибутку підприємства слід розрізняти валовий прибуток (збиток) звітного періоду, фінансові результати, тобто прибуток (збиток) від операційної діяльності, фінансові результати, від звичайної діяльності до оподаткування, фінансові результати від звичайної діяльності після оподаткування, надзвичайні прибуток (збиток) та чистий прибуток (збиток) підприємства.

Прибуток (збиток) звітного періоду - це алгебраїчна сума одержаних від операційної діяльності, від звичайної діяльності та від надзвичайних операцій результатів.

Інформаційним підґрунтям для оцінки формування прибутку підприємства служать дані бухгалтерської звітності за формою № 2 "Звіт про фінансові результати", відповідно до якого чистий прибуток підприємства формується у такій методичній послідовності:

Удосконалення фінансової діяльності підприємства, підвищення його прибутковості потребують систематичної оцінки в динаміці формування та використання чистого прибутку підприємства, аналізу основних факторів, які впливають на формування чистого прибутку.

Дані такого аналізу використовуються для пошуку резервів зростання прибутку, урахування цих резервів у процесі планування та прогнозування прибутку підприємства, використання чистого прибутку на нагромадження та споживання.

Після введення в Україні національних стандартів бухгалтерського обліку процес розрахунку чистого прибутку (збитку) за звітний період можна поділити на такі кроки:

1. Визначення чистого доходу (виручки) від реалізації продукції (товарів, послуг).

2. Розрахунок валового прибутку (збитку).

3. Визначення фінансового результату від операційної діяльності (прибутку або збитку).

4. Розрахунок прибутку (збитку) від звичайної діяльності до оподаткування.

5. Визначення прибутку (збитку) від звичайної діяльності після оподаткування.

6. Визначення надзвичайного прибутку (збитку).

7. Визначення чистого прибутку (збитку) звітного періоду.

Прибуток від звичайної діяльності після оподаткування визначають як різницю між прибутком від звичайної діяльності до оподаткування та сумою податку з прибутку.

Чистий прибуток або збиток розраховують як алгебраїчну суму прибутку від звичайної діяльності та надзвичайного доходу, надзвичайних витрат і податків з надзвичайного прибутку.

На формування прибутку підприємства впливають різноманітні фактори. У загальному вигляді ці фактори, можна класифікувати на зовнішні та внутрішні.

Із великої кількості факторів, які впливають на чистий прибуток підприємства, доцільно досліджувати вплив основних, а саме:

· зміни обсягу (товарообігу) реалізації товарів (робіт, послуг);

· зміни обсягів усіх видів прибутків, які формують чистий прибуток;

· зміни собівартості реалізованої продукції (витрат обороту).

Факторний аналіз прибутку надзвичайно важливий для визначення резервів зростання прибутку підприємства,

Важливо також систематично аналізувати поріг прибутку підприємства.

Аналіз порогу прибутку як мінімального рівня прибуткової діяльності широко використовується в країнах з регульованою ринковою економікою для оцінки вигідності виробництва. Він базується на взаємозв'язку між обсягом виробництва (продажу), собівартістю та прибутком. В основу такого аналізу покладено класифікацію витрат (за їхнім відношенням до обсягу виробництва) на змінні та постійні.

Собівартість продукції планується тільки в частині змінних, виробничих витрат. Постійні витрати при цьому повністю списуються за рахунок доходів звітного періоду - маржинального доходу, тобто відносяться на зменшення маржі. Маржинальний дохід - це різниця між виручкою від реалізації та змінною собівартістю, яка призначається для оцінки можливостей відшкодування постійних витрат та отримання прибутку. Інакше кажучи, прибуток у сумі з постійними витратами - це маржинальний дохід підприємства. Цей метод у зарубіжній практиці називається директ-кост. Використання його в управлінні забезпечує приймання найефективніших рішень на підставі аналізу взаємозв'язку між собівартістю, обсягом та прибутком.

Наявність такої залежності використовується аналітиком для аналізу порогу прибутку, чи критичної точки обсягу виробництва, тобто такої кількості продукції, котру необхідно виробити та реалізувати, щоб перекрити змінні і постійні витрати за аналізований період. Точка критичного обсягу виробництва показує, що загальна сума маржинального прибутку зі змінної собівартості відшкодовує загальну суму постійних витрат за певний період.

Визначення порогу прибутку здійснюється одним чи кількома способами.

Перший спосіб - це побудова графіка критичного обсягу виробництва та знаходження точки беззбитковості.

Графік дає можливість визначити точку перегину прямих, що відповідають витратам та виручці, де витрати на виробництво та збут продукції дорівнюють виручці від продажу. Ця точка називається точкою критичного обсягу виробництва, чи точкою беззбитковості, оскільки з її досягненням підприємство починає покривати всі свої витрати або отримувати заданий мінімальний прибуток (поріг прибутку).

За інших способів розв'язання проблеми користуються моделлю формування фінансового результату за методом "Витрати - обсяг - прибуток".

Основні задачі аналізу прибутку:

· постійний контроль за показниками прибутку та рентабельності підприємства;

· пошук резервів зростання прибутку;

· розробка заходів щодо збільшення прибутку та підвищення рентабельності підприємств.

Формування чистого прибутку на підприємстві після впровадження бухгалтерських стандартів, наведено на рис.1.1 Розглянемо формування чистого прибутку поетапно:

Чистий дохід = Виручка від реалізації - ПДВ - АЗ - Інші вилучення

За формою 2 бухгалтерської звітності в кодах рядків це має бути так:

ряд.035 = ряд.010 - ряд.015 - ряд.020 - ряд.030

Валовий прибуток = Чистий дохід - Собівартість реалізованої продукції

ряд.050 (ряд.055) = ряд.035 - ряд.040

Прибуток від операційної діяльності = Валовий прибуток + Інші операційні доходи - Інші операційні витрати - Адміністративні витрати - Витрати на збут

ряд.100 (ряд.105) = ряд.050 (ряд.055) + ряд.060 - ряд.090 - ряд.070 - ряд.080

Прибуток від звичайної діяльності до оподаткування = Прибуток від операційної діяльності + Доход від участі в капіталі - Втрати від участі в капіталі + Інші фінансові доходи - Інші фінансові витрати + Інші доходи - Інші витрати

ряд.170 (ряд.175) = ряд.100 (ряд.105) + ряд.110 - ряд.150 + ряд.120 - ряд.140 + ряд.130 - ряд.160

Прибуток від звичайної діяльності після оподаткування = Прибуток від звичайної діяльності - Податок на прибуток від звичайної діяльності

ряд. 190 (ряд. 195) = ряд.170 (ряд.175) - ряд.180

Чистий прибуток = Прибуток від звичайної діяльності після оподаткування + Надзвичайні доходи - Надзвичайні витрати - Податок на прибуток від надзвичайних подій

ряд.220 (ряд.225) = ряд. 190 (ряд. 195) + ряд. 200 - ряд. 205 - ряд.210

Рис.1.1 Формування чистого прибутку (за стандартом 3 "Звіт з фінансових результатів").

Формування загальної суми прибутку наведено на рис.2.1.

Загальна сума прибутку - це прибуток від всіх видів діяльності підприємства. Він складається з шести видів прибутку:

Ø від реалізації продукції (основної діяльності);

Ø від іншої операційної діяльності;

Ø від участі в капіталі;

Ø від інших фінансових операцій;

Ø від іншої діяльності;

Ø від надзвичайних подій.

При аналізі формування чистого прибутку та загальної суми прибутку розраховуються ці види прибутків за два періоди та співставляються між собою. Далі робляться висновки за результатами такого співставлення.

В зв’язку з тим, що прибуток від операційної діяльності займає значну частку в загальній сумі прибутку, то він заслуговує особливої уваги. Доцільно розглянути методику аналізу впливу факторів на прибуток від операційної діяльності.

| Загальна сума прибутку | ||||||||||

| Прибуток від звичайної діяльності + Надзвичайні - Надзвичайні до оподаткування доходи витрати | ||||||||||

| Рядки (форма 2): 170 (175) +200-205 | ||||||||||

| Прибуток від реалізації продукції | Прибуток від іншої операційної діяльності | Прибуток від участі в капіталі | Прибуток від інших фінансових операцій | Прибуток від іншої діяльності | Прибуток від надзвичайних подій | |||||

| Валовий - Адміністра - Витрати прибуток тивні витрати на збут | Доходи Витрати від інших - від інших операцій операцій | Дохід Втрати від участі - від участі в капіталі в капіталі | Фінансові - Фінансові доходи витрати | Інші - Інші доходи витрати | Дохід Втрати від надзвичай - від надзвичай них ситуацій них ситуацій | |||||

| Рядки: 50 (55) - 70 - 80 | Рядки: 60 - 90 | Рядки: 110 - 150 | Рядки: 120 - 140 | Рядки: 130 - 160 | Рядки: 200 - 205 | |||||

| Прибуток від операційної діяльності | ||||||||||

| Прибуток від звичайної діяльності до оподаткування | ||||||||||

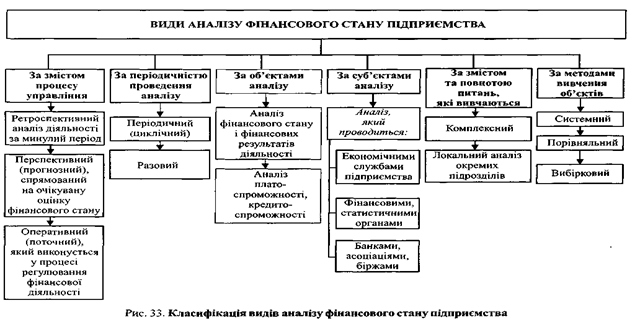

В умовах переходу до ринкової економіки, підприємства набувають більшої самостійності. Вони самі обирають собі постачальників та споживачів своєї продукції, беруть участь своїми коштами в капіталі інших підприємств: купують акції інших підприємств, надають кредити іншим підприємствам, вносять свої активи в статутний фонд інших підприємств. В цих умовах різко збільшується значення аналізу фінансового стану підприємства. Особливо важливо проаналізувати фінансовий стан підприємства в період до складання бухгалтерського балансу, коли ще є можливість виявити та реалізувати можливості його покращення. Все частіше виникає необхідність в аналізі фінансового стану підприємств, з якими дане підприємство вступає в економічні відносини. Відомо, що при ринковій економіці між підприємствами існує конкуренція. В конкуренції може вистояти лише підприємство з хорошим фінансовим станом. А це означає, що фінансовий стан необхідно контролювати і своєчасно вживати певних заходів щодо його покращення. Крім того, проведення аналізу необхідне і для складання приміток до фінансової звітності. В більшості країн з розвинутою ринковою економікою такий аналіз є обов'язковим елементом публічної звітності.

Головна задача аналізу - допомогти керівнику підприємства прийняти правильне управлінське рішення на основі результатів аналізу поточного фінансового стану. При цьому враховується фінансовий стан підприємства в попередньому періоді, а також його потенційні можливості на ближню перспективу.

Для виконання аналізу необхідна відповідна інформація.

Головним джерелом аналізу фінансового стану підприємства є форми бухгалтерської звітності. Центральною формою фінансової звітності є баланс (форма 1). Основні вимоги до складання балансу викладені в бухгалтерському положенні (стандарті) бухгалтерського обліку 2 "Баланс". В умовах ринкової економіки ця форма звітності стає однією з самих основних форм, що подаються в фінансових звітах підприємства. Промислові підприємства зобов'язані подавати державним статистичним та податковим органам баланс (форма 1) щоквартально з підсумком, що зростає. В бухгалтерському балансі міститься велика кількість інформації. Однак ця інформація, незважаючи на всю її значимість для прийняття управлінських рішень, не дозволяє оцінити динаміку основних показників діяльності підприємства, його місце серед аналогічних підприємств країни, а може й на світовому ринку. Виникає задача надати цю інформацію в динаміці. Для цього в аналізі можуть бути використані такі прийоми:

1) складання порівняльних таблиць за два останніх роки з виявленням абсолютного і відносного (в %) відхилень основних показників звітності;

2) обчислення відносних відхилень показників у відсотках по відношенню до базового року за декілька років (як правило, за 5 або 10 останніх);

3) обчислення показників за ряд років у відсотках до якого-небудь підсумкового показника (наприклад, до підсумку балансу, обсягу реалізованої продукції);

4) на кінець, прийомом аналізу звітності, що широко використовується, є вивчення спеціальних коефіцієнтів, розрахунок яких базується на існуванні певних співвідношень між окремими статтями звітності.

Список використаної літератури

1. Національні положення (стандарти) бухгалтерського обліку.

2. Терещенко О.О., Фінансова діяльність суб'єктів господарювання: Навчальний посібник. - Київ, КНЕУ, 2007 рік.

3. Партін Г.О., Загородній А.Г., Фінанси підприємств: Навчальний посібник. - Львів, 2008 рік.

4. Зятковський І.В., Фінанси підприємств: Навчальний посібник. - Київ „Кондор”, 2006 рік.

5. Слав'юк Р.А., Фінанси підприємств: Навчальний посібник. - Видавництво - Луцьк, 2007 рік.

6. Поддєрьогін А.М., Фінанси підприємств: Підручник - 4-те видання, Київ, КНЕУ, 2002 рік.

7. Василик О.Д., Теорія фінансів: Підручник, Київ, НІОС, 2007 рік.

8. Закон України "Про оподаткування прибутку підприємств"

Похожие работы

... вони не затримуються на тривалий час в обігу і своєчасно повертаються. В іншому випадку виникає прострочена кредиторська заборгованість. 6. АНАЛІЗ ПОКАЗНИКІВ РЕНТАБЕЛЬНОСТІ. Показники рентабельності є відносними характеристиками фінансових результатів і ефективності діяльності підприємства. Вони вимірюють прибутковість підприємства з різні позиції і групуються відповідно до інтересів учасників ...

... Податок на прибуток від звичайної діяльності 180 1515 1411 7. Надзвичайні доходи 200 0 0 8. Надзвичайні витрати і податки з надзвичайного прибутку 205+210 0 0 Аналіз формування, структури і динаміки фінансових результатів діяльності підприємства здійснюється за даними табл.4.3. Таблиця 4.3. - Аналіз фінансових результатів діяльності підприємства 2008 2007 2008 ...

... лише не втрачає своїх позицій серед конкурентів, але й покращує свою діяльність, що сприяє отриманню значного доходу та розширення кола постачальників і покупців. Баланс підприємства (додаток А) дає нам змогу побачити, що активи підприємства збільшились на 764,8 тис. грн. за 2006-2007 роки, що відбулося внаслідок збільшення вартості основних засобів, виробничих запасів, тварин на вирощуванні та ...

... джерел самофінансування; • високий процент оподаткування; • відвернення коштів у наднормативні запаси сировини, матеріалів, готової продукції. Висновки При написанні курсової роботи з фінансового аналізу на тему “Аналіз ліквідності підприємства” можна зробити наступні висновки: 1.Зміст фінансового аналізу складається з визначення конкретного завдання аналізу певних процесів або явищ ...

0 комментариев