Навигация

Роль крупных конгломератов

2.5 Роль крупных конгломератов.

Важнейшей структурной характеристикой "азиатских тигров" является сочетание крупнейших, тесно связанных с государством, финансово-промышленных групп и значительного сектора мелкого бизнеса, однако, политически слабого и мало влиятельного. Главенствующую роль в экономической и политической жизни этих стран играют крупнейшие конгломераты, контролируемые отдельными семьями, в том числе семьями, представители которых занимают высшие посты в государстве.

Выше уже отмечалось господство конгломератов, втягивающих в сферу своего влияния банки и использующих их как инструмент обслуживания собственных интересов. Это приводило к отягощению финансовой системы огромными суммами "плохих" долгов. Одновременно такие структуры препятствовали созданию правовых механизмов, которые обеспечивали бы необходимую для общественного контроля "прозрачность" финансовых институтов. Это, в свою очередь, вело к неуклонному подрыву основ эффективного рыночного функционирования предприятий, особенно малого бизнеса.

В этой ситуации становится совершенно естественным, что власти, имея выбор между, с одной стороны, ужесточением денежной политики и оздоровлением финансового климата, и, с другой стороны, обвалом курса национальной валюты, избирают второй вариант (хотя и имели место безрезультатные попытки избежать девальвации путем валютных интервенций). Часто это может обеспечивать дополнительные выгоды некоторым конгломератам, тем, у которых сравнительно невелики финансовые активы, но минированные в национальной валюте. Девальвация повышает конкурентоспособность таких предприятий на внешних рынках, а негативные последствия заключаются в ускорении инфляции, задевающей интересы преимущественно низко доходных слоев населения. Если бы власти выбрали путь ужесточения денежно-кредитной политики, то это нанесло бы удар, как по банкам, так и конгломератам в целом.

Последствиями такого развития событий является, во-первых, снижение возможностей использования рыночного антикризисного инструментария (проведение целенаправленной денежно-кредитной, валютной и бюджетной политики, санация банковской системы и др.). Во-вторых, замедление процесса выхода из финансового кризиса. В силу этого кризис может приобрести затяжной стагфляционный характер (спад пячроизводства просто "перекладывается" на рост цен).

Глава 3. Азиатский финансовый кризис

3.1 Валютно-финансовый кризис 1997-1998 годов.

Как отмечалось выше, в основе финансового кризиса, развернувшегося в новых индустриальных странах Юго-Восточной Азии в 1997 году, лежали, прежде всего, глубинные факторы, связанные с накоплением издержек ускоренной индустриализации. При всех различиях в характере кризисов и в Мексике в 1994 году, и в Юго-Восточной Азии в 1997 - 1998 годах основной удар кризиса был нанесен по национальным банковским и валютным системам с последующей коррекцией фондовых рынков.

Схема финансового кризиса была примерно одинаковой: массовый отток внешнего капитала создавал угрозу падения курса национальной валюты, после чего иностранные институциональные инвесторы, действовавшие на внутреннем рынке, стремились вывести капитал и зафиксировать полученную прибыль. В результате, кризис распространялся на различные сектора финансового рынка.

Важнейшим, на наш взгляд, отличием азиатского валютно-финансового кризиса от происходивших в других открытых рыночных экономиках стал глубокий (но кратковременный), спад ВВП, что было связано с резким обвалом инвестиций. Несмотря на различия в динамике ВВП (наиболее близкий по величине спад ВВП наблюдался в Мексике), падение инвестиций не было особенностью только азиатского валютно-финансового кризиса, хотя у четырех наиболее пострадавших от кризиса азиатских стран (Республика Корея, Индонезия, Малайзия, Таиланд) это падение было более резким.

Таблица 4. Сравнение динамики ВВП и инвестиций в странах, пострадавших от валютно-финансовых кризисов, %, год кризиса = 100

| Год кризиса | Первый год после кризиса | Второй год после кризиса | ||

| ВВП | ||||

| Финляндия | 1992 | 98.8 | 103.3 | |

| Швеция | 1992 | 97.7 | 101.0 | |

| Мексика | 1995 | 105.2 | 112.3 | |

| Индонезия | 100.8 | 105.0 | ||

| Южная Корея | 110.9 | 120.6 | ||

| Малайзия | 1998 | 105.8 | 117.3 | |

| Таиланд | 104.2 | 108.7 | ||

| Филиппины | 103.3 | 107.3 | ||

| Инвестиции | ||||

| Финляндия | 1992 | 80.8 | 80.9 | |

| Швеция | 1992 | 82.8 | 84.3 | |

| Мексика | 1995 | 116.8 | 136.0 | |

| Индонезия | 85.5 | 101.2 | ||

| Южная Корея | 103.4 | 116.2 | ||

| Малайзия | 1998 | 88.4 | 112.4 | |

| Таиланд | 93.7 | 104.3 | ||

| Филиппины | 94.3 | 92.4 | ||

Как показывают многочисленные исследования, сокращение инвестиций в период валютно-финансового кризиса связано с возникновением дефицита кредитных ресурсов (то есть с сокращением их предложений со стороны финансовой системы) и снижением спроса на инвестиционные ресурсы из-за ухудшения финансового состояния корпоративного сектора страны. Инвестиционный спад, ставший причиной резкого сокращения ВВП в Южной Корее и странах ЮВА, был усилен особенностями стратегии развития в этих стран в 80-90-х годах, когда государство стимулировало частные инвестиции путем постепенной либерализации внешнего, корпоративного и финансового секторов. Механизмом, связавшим неустойчивость финансового сектора и экономический спад в результате кризиса инвестиций, стал валютный и финансовый (банковский) кризис в рассматриваемых странах.

Развертывающийся валютно-кредитный кризис неизменно обнаруживает тенденцию к выходу за границы страны. В развитии кризиса в новых индустриальных странах существенную роль сыграли процессы "эпидемического" распространения и кумулятивного взаимоусиления циклических процессов в рамках всего региона. Обобщая статистические характеристики послевоенных валютных кризисов, Б.Эйхенгрин, Э.Роуз и У.Уиплош вывели следующее соотношение: развертывание валютного кризиса в какой-либо стране при прочих равных условиях увеличивает вероятность валютных потрясений в соседних странах примерно на 8%. При всей очевидной условности подобных расчетов они позволяют более четко поставить вопрос о количественном измерении опасности "эпидемического" распространения финансовых кризисов в рамках региона.

Среди макроэкономических объяснений механизма развертывания кризиса исследователи, прежде всего выделяют растущий приток капитала в условиях плавающих валютных курсов в 1995-1997 годах, который приводил к переоценке реальных валютных курсов, что в свою очередь усиливало дефицит текущих счетов платежного баланса.

Циклический подъем вызывал особенно интенсивное накопление спекулятивных "пузырей" на рынках реальных и финансовых активов. Так, доля ссуд, выданных под строительство и покупку недвижимости, составляла от 10% до 35% активов южно-азиатских коммерческих банков. В Сингапуре цены на рынке недвижимости в 1994г. повысились более чем на 40% (годовой рост стоимости жизни в этот период не превышал 3%).

Падение конкурентоспособности экспорта и обнаруживающиеся трудности сбыта сопровождались нарастанием удельного веса "плохих" долгов в активах банков. Переплетение промышленного и кредитного кризисов неизбежно вело к их взаимоуглублению.

Похожие работы

... ), скачкообразно сокращающее предложение денег и обрывающее многочисленные цепочки платежных отношений, особенно болезненно сказывается на развитии хозяйственных процессов. До февраля 1998г. новым индустриальным странам Юго-Восточной Азии удавалось избежать массовых банкротств финансовых институтов, что несомненно ограничивало размах и силу разрушительных кризисных процессов. Тем не менее, по ...

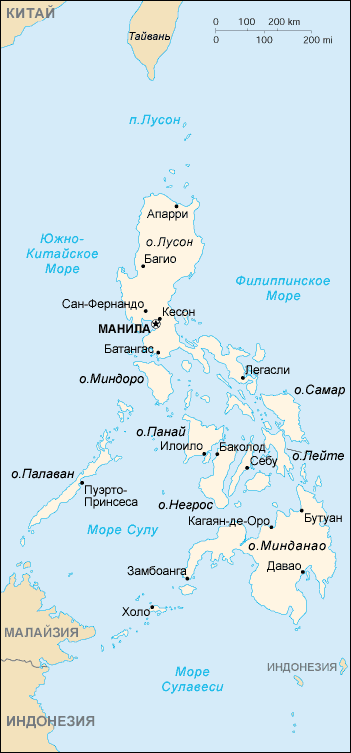

... грамотности населения (%; 1995) Страна мужчины женщины общий уровень Индонезия 90 78 84 Сингапур 96 86 91 Филиппины 95 94 95 Сингапур является инициатором создания региональной Организации министров образования стран Юго-Восточной Азии, учрежденной в 1965 г. в целях содействия развитию сотрудничества стран Юго- ...

... Морские порты: Пусан, Ульсан, Инчхон, Масан. Экспорт: изделия электроники, автомобили, суда, изделия легкой промышленности, сельскохозяйственные продукты, химикаты и др. Основные внешнеторговые партнеры: США Япония и др. страны Юго-Восточной Азии. Денежная единица - вона. После окончания войны с КНДР Республика Корея в 1953 году подписала с США договор о совместной обороне (вступил в силу в 1954 ...

... собственной промышленной базы сталкивается с валютными проблемами ростом технологической зависимости от индустриально развитых центров. Характеризуя общую ситуацию с положением развивающихся стран в мировой экономике, нужно что наименее развитые страны остаются ещё более ущемленными в системе «Развитые государства развивающиеся страны». Согласно итогам Конференции ООН по торговле и развитию ( ...

0 комментариев