Навигация

Митне регулювання зовнішньоекономічної діяльності

2. Митне регулювання зовнішньоекономічної діяльності

Україна самостійно здійснює митне регулювання зовнішньоекономічної діяльності на своїй території. Митну політику України визначає Верховна Рада України.

Митне регулювання зовнішньоекономічної діяльності здійснюється відповідно до Закону про ЗЕД, законами України про митне регулювання, Єдиним митним тарифом України і міжнародних договорів України.

Територія України складає єдиний митний простір, на якому діють митні правила України, з дотриманням зобов'язань, що випливають з участі України в митних союзах.

Єдиний митний тариф України визначається відповідно до відповідного закону України і міжреспубліканських договорів України. Єдиний митний тариф України встановлює на єдиній митній території України обкладання митом предметів, що ввозяться до України або переміщаються транзитом по її території. Ставки Єдиного митного тарифу України повинні бути єдиними для всіх суб'єктів зовнішньоекономічної діяльності незалежно від форм власності, організації господарської діяльності і територіального розташування, за винятком випадків, передбачених законами України і її міжнародних договорів.

Митний контроль і митне оподатковування на території спеціальних економічних зон регулюються спеціальними законами України і міжнародних договорів, які встановлюють спеціальний правовий режим цих зон у кожнім окремому випадку.

До суб'єктів зовнішньоекономічної діяльності (іноземних суб'єктів господарської діяльності), що здійснює демпінг, а також тих держав, що застосовують до України дискримінаційні дії, можуть застосовуватися митні заходи, передбачені статтями 29, 31 і 37 Закону про ЗЕД (введення спеціального мита на ввезення та вивезення, компенсаційних та антидемпінгових мит).

Україна як держава несе відповідальність за дії своїх митних органів у відповідності зі статтею 34 Закону про ЗЕД.

Стаття 34 Закону України „Про зовнішньоекономічну діяльність”. Відповідальність України як держави

Україна як держава несе майнову відповідальність у повному обсязі перед суб'єктами зовнішньоекономічної діяльності й іноземних суб'єктів господарської діяльності за усі свої дії, що суперечать діючим законам України і спричинили за собою збитки (прямі, побічні), моральний збиток цим суб'єктам і приводять до втрати ними вигоди, а також за інші свої дії, у тому числі і регулюючі зовнішньоекономічну діяльність і прямо не передбачені в дійсному Законі, що спричинили за собою зазначені збитки (збиток) і приводять до утрати вигоди, крім випадків, коли такі дії обумовлені неправомірними діями зазначених суб'єктів зовнішньоекономічної діяльності й іноземних суб'єктів господарської діяльності.

Україна як держава відповідає за дії, зазначені в дійсній статті, усім своїм майном.

Дії державних органів і офіційних посадових осіб цих органів вважаються діями України як держави в цілому. Держава несе за них відповідальність, як зазначено в дійсній статті.

Будь-який суб'єкт зовнішньоекономічної діяльності або іноземний суб'єкт господарської діяльності має право подати позов до України як держави. Зазначені позови підсудні судам України у відповідності зі статтею 39 дійсного Закону.

Зазначений позов направляється суб'єктами зовнішньоекономічної діяльності за місцем їхнього постійного перебування або проживання, іноземними суб'єктами господарської діяльності – за місцезнаходженням державного органа і/або посадової особи, що зробила дії, зазначені в дійсній статті.

Позов направляється в загальному порядку, визначеному цивільно-процесуальним законодавством України. Від імені України як держави в процесі виступають державний орган і/або посадова особа, зазначена в позові, і/або один із прокурорів України.

4. Україна як держава має право на регресне відшкодування своїх збитків, що виникли в результаті задоволення зазначеного позову з боку державних органів і/або посадових осіб за рахунок їх майна (відповідно балансового або власного).

3. Оподаткування у зовнішньоекономічній діяльності

Оподаткування суб'єктів зовнішньоекономічної діяльності України здійснюється за наступними принципами:

§ Україна самостійно встановлює і скасовує податки і пільги для суб'єктів зовнішньоекономічної діяльності України;

§ ставки податків встановлюються і скасовуються Верховною Радою України за поданням Кабінету Міністрів України;

§ рівень оподаткування встановлюється виходячи з необхідності досягнення і підтримки самооплатності і самофінансування суб'єктів зовнішньоекономічної діяльності і з метою бездефіцитності платіжного балансу України;

§ стабільність кількості видів і розміру податків гарантуються державою на термін не менш 5 років;

§ забороняється встановлювати інші податки, крім затверджених Верховною Радою України;

§ ставки податків є однаковими для всіх суб'єктів зовнішньоекономічної діяльності і визначаються за товарною ознакою: для того самого товару діє єдина ставка податку;

§ заохочення експорту готової продукції.

Податкові пільги відповідно до законів України надаються суб'єктам зовнішньоекономічної діяльності, що відповідають критеріям, приведеним нижче:

§ експорт яких перевищує імпорт (нетто-експортери) за фінансовий рік;

§ обсяг експорту яких складає не менш 5 відсотків обсягу реалізованих за фінансовий рік товарів;

§ які стабільно експортують наукові, наукомісткі товари, а також товари, у вартості яких частка доданої вартості складає не менш 30 відсотків.

Зазначеним суб'єктам зовнішньоекономічної діяльності надаються пільги по термінах амортизації основних виробничих фондів у виді:

§ норм прискореної амортизації основних виробничих фондів, використовуваних для виробництва експортних товарів;

§ пільгових норм амортизації основних фондів, створених за рахунок нових інвестицій, що використовуються для виробництва експортних товарів;

§ норм амортизації на імпортне устаткування, використовуване для виробництва експортних товарів, не менше, ніж встановлені в країні походження такого устаткування.

Зазначені пільги застосовуються Міністерством економіки і з питань європейської інтеграції України за поданням суб'єктів зовнішньоекономічної діяльності. При цьому Мінекономіки приймає відповідне рішення, що є обов'язковим для державних фінансових і податкових органів України.

Забороняється одночасне застосування за одними і тим же товаром податку на експорт і імпорт і режиму ліцензування і квотування експорту у відповідності зі статтею 16 Закону про ЗЕД, за винятком випадків установлення режиму ліцензування і квотування як відповідного заходу на дискримінаційні дії інших держав у відповідності зі статтею 16 Закону про ЗЕД і у випадку застосування санкцій у відповідності зі статтею 37 Закону про ЗЕД при порушенні суб'єктом зовнішньоекономічної діяльності встановлених правил цієї діяльності.

Основними податками, використовуваними для регулювання доходів суб'єктів ЗЕД та управління товарними потоками, є мито, митний збір, ПДВ, акцизний збір, податок на прибуток.

ПДВ стягується на кожному етапі переходу права власності до іншого покупця в процесі створення і реалізації кінцевої продукції, і всякий раз відрахування йдуть у державний бюджет.

Акцизами обкладаються імпортні товари, перелік яких встановлюється в законодавчому порядку. Ставки акцизів диференційовані по групах товарів, встановлюються у відсотках від митної вартості або в євро за одиницю виміру.

Платниками ПДВ і акцизів є декларанти (у момент митного оформлення) або контрактодержатели (при наданні відстрочки по оплаті, перерахуванні платежу, стягненні штрафів). Податкові суми сплачуються в гривнях за курсом НБУ і зараховуються на депозитний рахунок митного органа з метою наступного перерахування в доход державного бюджету. Підтвердження оплати – платіжне доручення з оцінкою уповноваженого банку, що додається до митної декларації. У випадку погашення митних платежів підакцизних товарів до моменту їхнього оформлення (фактичного перетинання митного кордону України) необхідна сума зараховується на депозитний рахунок митниці, розмір якої визначається за формулою (1):

Т = С*К*В, (1)

де Т – сум а, що забезпечує митні платежі;

С – ставка для визначення розміру митних платежів, що підлягають внесенню на депозитний рахунок, встановлена урядовими органами і диференційована по групах товарів;

К – курс євро;

В – кількість товарів.

Такі платежі оформляються відповідним заявою і застосовуються у випадку доставки підакцизних товарів на митницю автомобільним транспортом, у тому числі з місця його прибуття (авіа-, морського і річкового порту), а також переміщення його в митному режимі транзиту.

Повернення платнику суми ПДВ, внесеної як митний платіж, передбачене для експортерів або виникнення на цю суму податкового кредиту для імпортерів, здійснюється тільки після сплати всіх нарахованих по митній декларації інших платежів.

Платник імпортних податків має право на відстрочку платежу до 30 днів, за умови надання гарантійного зобов'язання уповноваженого банку або під заставу товару. За кожний день відстрочки виплачується пеня в розмірі 0,3%. У випадку ненадходження засобів на депозитний рахунок митниці (при будь-якому варіанті оплати) протягом двох місяців, вони списуються з рахунка платника в безперечному порядку.

Числення акцизів, як і імпортних мит, здійснюється стосовно митної вартості товару за формулою (2) або до кількості товару визначеного виду (3):

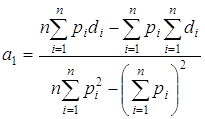

А1 = МВ*![]() (2)

(2)

А2 = К*Са2,грн/ед. товара, (3)

де А – сума акцизу, грн;

МВ – митна вартість, грн;

Са1 – ставка акцизу, %;

Са2 – ставка акцизу, грн за одиницю товару.

На відміну від акцизу, ПДВ нараховується на суму митної вартості разом з імпортним митом і акцизом. Тому ПДВ на імпорт розраховується для підакцизних товарів за формулою (4), а для товарів, не оподатковуваних акцизом – (5):

НДС = (МВ+ П + А)* ![]() (4)

(4)

НДС = (МВ + П)* ![]() (5)

(5)

где МВ – митна вартість;

П – сума мита;

А – сума акцизу;

Сндс – ставка податку на додану вартість.

Таблиця 2.2

Приклад розрахунку імпортних податків (курс євро – 6,55 грн)

| Вид товару | Ціна за каталогом, євро | МВ | Ставки податків та суми платежів | ||||||

| мито | акциз | ПДВ | Усього | ||||||

| % | грн | % | грн | % | грн | ||||

| 1 | 2 | 3=2*курс | 4 | 5 = 3*4 | 6 | 7 = 3*6 | 8 | 9 = (3+5+7)*8 | 10 = 3+5+7+9 |

| Кофе натуральний зелений 1т | 7800 | 51090 | 10 | 5109 | 15 | 7663,5 | 20 | 12772,5 | 76635 |

У залежності від конкретного митного режиму порядок стягування імпортних податків змінюється. Наприклад, від ПДВ і акцизу звільняються товари в режимі митного транзиту, митного складу й в інших його видах.

Системою податкового регулювання імпорту для окремих категорій підакцизних товарів передбачається особливий порядок стягування акцизів (алкогольні напої і тютюнові вироби) з метою забезпечення повноти зборів цього податку і запобігання нелегального ввозу цих товарів в Україну, а також з урахуванням вимог Міжнародного валютного фонду. Зміст цього порядку оподатковування полягає в маркіруванні ввезених товарів маркою акцизного збору. Увіз немаркованих товарів допускається тільки в режимі реекспорту і транзиту, а також фізичними особами для особистого споживання у встановлених межах.

Для придбання марок акцизного збору імпортер представляє в акцизну митний пункт заяву на їхнє придбання з указівкою кількості по видах, копію контракту і ліцензії на право реалізації алкогольної продукції, а також платіжний документ про сплату марок, що купуються. При одержанні акцизних марок необхідно представити гарантійне зобов'язання уповноваженого банку на забезпечення сплати суми митних платежів, що залишилася, (як різниці між сумою акцизів, що підлягають сплаті при митному оформленні маркірованих підакцизних товарів, і сумою покупки марок) чи підтверджуючий платіжний документ про внесення на депозит акцизного посту в рахунок сплати суми митних платежів, що залишилася. Отримані марки імпортер передає виробнику для нанесення на товари.

Література

1. Закон України „Про зовнішньоекономічну діяльність” від 16.04.2008№959-ХІІ зі змінами та доповненнями.

2. Закон України „Про порядок здійснення розрахунків в іноземній валюті” від 23.09.1994 №185/94-ВР зі змінами та доповненнями

3. Гребельник О.П. Основи зовнішньоекономічної діяльності: Підручник. – К.: Центр навчальної літератури. – 2008. – 384 с.

4. Козик В.В., Панкова Л.А., Карп'як Я.С., Григор’єв О.Ю., Босак А.О. Зовнішньоекономічні операції та контракти: Навчальний посібник. – К.: Центр навчальної літератури, 2004. – 608 с.

5. Коломацька С.П. Зовнішньоекономічна діяльність в Україні: правове регулювання та гарантії здійснення: Навчальний посібник. – К.: ВД «Професіонал», 2007. – 288 с.

Похожие работы

... України з питань митної справи у контексті приєднання до Міжнародної конвенції про спрощення та гармонізацію митних процедур забезпечить проведення єдиної державної політики, спрямованої на розвиток зовнішньоекономічної діяльності, розширення зовнішньоторговельних зв'язків та інтеграції української економіки у світову, модернізацію, поліпшить митне адміністрування, а також впровадить в діяльність ...

... , " +" - повернуто інвесторам) -8 000 000 517 500 В табл.3.5 приведені результати розрахунку операційної діяльності підприємства на основі вхідних даних Таблиця 3.5 – Результати операційної діяльності проекту ВАТ „Янцівський гранітний кар'єр” № Значення показників на t - кроку діяльності п/п Показники 1 рік 2 рік 3 рік 4 рік 5 ...

... Дедалі більшого значення набуває такий спосіб стимулювання зовнішньоекономічної торгівлі, як встановлення державою квот на імпорт товарів. Запровадження ліцензування дає змогу обмежити обсяги імпорту. 2. Нормативно-правова база та понятійний апарат стимулювання зовнішньоекономічної діяльності Правові методи стимулювання ЗЕД в Україні ґрунтуються на використанні положень законодавчих акт ...

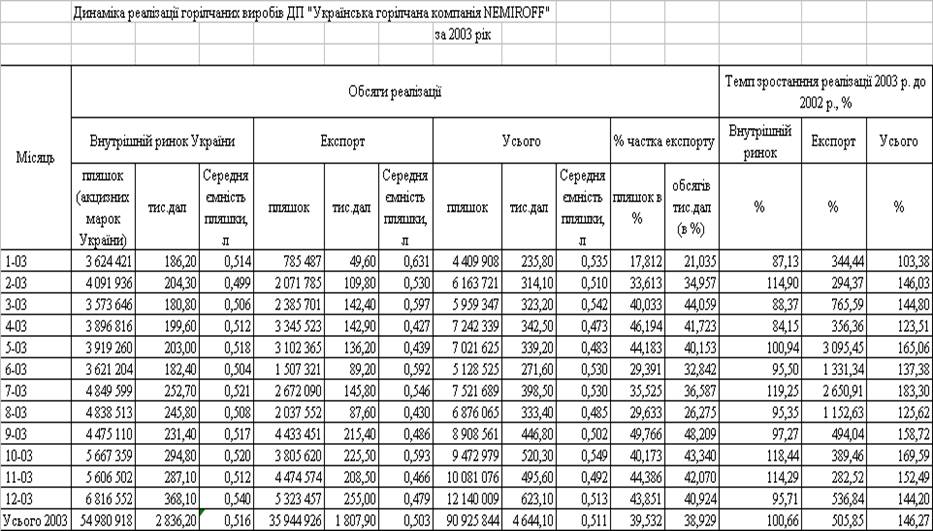

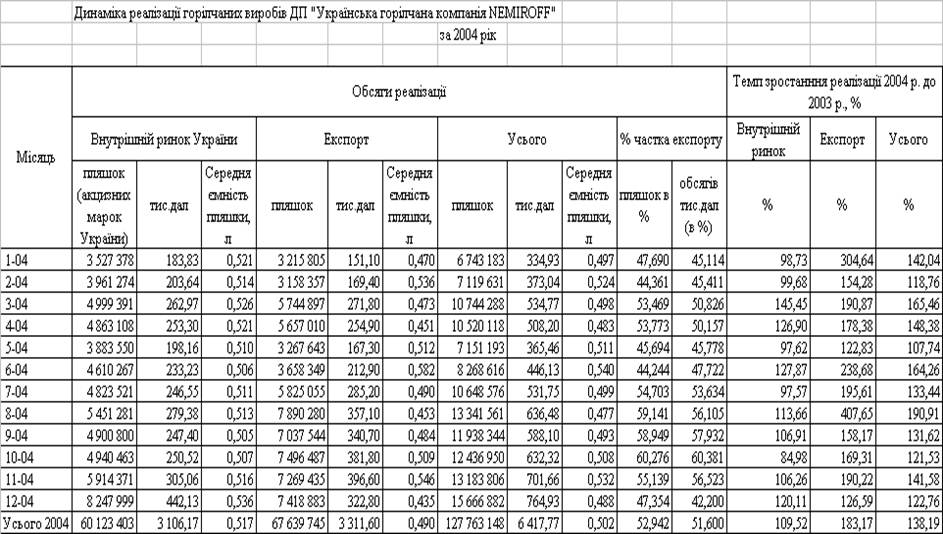

... і алюмінієвих ковпачків для закупорювання пляшок в процесі виробництва. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ БІЗНЕС-ПРОЦЕСІВ ПЛАНУВАННЯ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ ТА ПРОХОДЖЕННЯ МИТНОГО КОНТРОЛЮ ПРИ ЕКСПОРТІ ПРОДУКЦІЇ ЗАТ “УКРАЇНСЬКА ГОРІЛЧАНА КОМПАНІЯ NEMIROFF” 3.1 Впровадження системи “єдине вікно” в технології митного оформлення та контролю ЗАТ “Українська горілчана компанія NEMIROFF” на ...

0 комментариев