Навигация

Методика учета расчетов по таможенным пошлинам

2.2 Методика учета расчетов по таможенным пошлинам

В бухгалтерии любой организации учет расчетов с бюджетом по таможенным пошлинам ведется на счете 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по ввозным таможенным пошлинам".

Налоговой базой для исчисления пошлин является таможенная стоимость импортных товаров. При этом сумма пошлины, подлежащей уплате в бюджет, определяется как произведение таможенной стоимости на соответствующую ставку.

Таможенную стоимость импортных товаров образуют их контрактная стоимость и расходы по их приобретению, в том числе:

— расходы по доставке товаров до аэропорта, порта или иного места ввоза на таможенную территорию РФ (транспортные расходы, расходы по погрузке, выгрузке, перегрузке и перевалке товаров, страховые суммы);

— брокерские комиссионные вознаграждения, за исключением комиссионных по закупке товаров;

— стоимость контейнеров и/или другой многооборотной тары, если в соответствии с Товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД) они рассматривают ся как единое целое с оцениваемыми товарами;

— стоимость упаковки, включая стоимость упаковочных материалов и работ по упаковке и др.

Уплата в бюджет таможенной пошлины сопровождается записью на основании выписки банка:

Дт 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по ввозным таможенным пошлинам",

Кт 51 "Расчетные счета", 52 "Валютные счета".

При авансовой форме расчетов на основании выписки банка делаются следующие записи:

Дт 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты с таможенным органом по выданным авансам",

Кт 51 "Расчетные счета", 52 "Валютные счета".

После получения от таможенного органа распоряжения о зачете авансовых платежей в бухгалтерии делается запись:

Дт 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по ввозным таможенным пошлинам"

Кт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "Расчеты с таможенным органом по выданным авансам"

При включении ввозной пошлины в фактическую себестоимость импортных товаров делают запись:

Дт 15 "Заготовление и приобретение материальных ценностей", 41 "Товары", 10 "Материалы", 07 "Оборудование к установке", 44 "Расходы на продажу" и др.,

Кт 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по ввозным таможенным пошлинам".

2.3 Методика учета таможенных сборов за таможенное оформление

Согласно постановлению Правительства РФ от 28 декабря 2004 г. № 863 пересмотрены ставки таможенных сборов, которые теперь будут применяться минимально — 500 руб. и максимально — 100 тыс. руб.

Методика учета таможенных сборов за таможенное оформление значительно отличается от методики учета таможенной пошлины. Прежде всего тем, что учет расчетов с таможенным органом по сбору ведется на счете 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты с таможенным органом по таможенным сборам".

Уплатив сбор, в бухгалтерии импортера делают следующую запись:

Д-т 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты с таможенным органом по таможенным сборам".

К-т 51 " Расчетные счета", 52 "Валютные счета".

После признания расходов, в связи с уплатой таможенного сбора, за таможенное оформление делается запись:

Д-т 41 "Товары", 10 "Материалы", 07 "Оборудование к установке" и др., 44 "Расходы на продажу" (для торговых операций, включающих затраты по заготовке и доставке импортных товаров в состав расходов на продажу),

К-т 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты с таможенным органом по таможенным сборам"

Так, например, райпо Тверского облпотребсоюза приобрело на внешнем рынке 500 стиральных машин по цене 200 евро за единицу. Контрактная стоимость всей партии составляет 100 000 евро. Поставка товаров произведена на условиях контракта, где предусмотрено, что расходы по их перевозке и страхованию до таможенного склада в Москве несет продавец. Стоимость транспортной услуги по доставке товаров из Москвы до склада импортера в Твери — 180 000 руб. (в том числе НДС 27 458 руб.) По условиям контракта право собственности на товар переходит к импортеру на границе. Товар пересек границу 01.08.06. и поступил на склад импортера 05.08.06. При таможенном оформлении 02.08.06. уплачены: таможенная пошлина, НДС (18%). Расчеты с продавцом и перевозчиком произведены 07.08.06. Официальный курс евро составил: на дату пересечения границы — 34,34 руб., таможенного оформления — 34,01 руб., поступления на склад импортера — 34,20 руб., расчетов с продавцом и перевозчиком — 34,58 руб. Согласно учетной политике оценка импортных товаров производится по фактической себестоимости приобретения.

Таблица 1

| Содержание операции | Сумма, руб. | Корреспонденция счетов (субсчетов) | |

| Дт | Кт | ||

| Приняты к учету приобретенные товары в связи с переходом права собственности на них (100 000 евро — 34,34 руб.) | 3 434 000 | 41-13 | 60-2 |

| С расчетного счета уплачена ввозная таможенная пошлина (100 000 евро —34,01руб.) | 510150 | 68 | 51 |

| Уплачен таможенный сбор за таможенное оформление груза: в рублях 100 000 евро - 34,01 в валюте 100 000 евро - 34,01 | 3401 1700 | 76 76 | 51 52 |

| Включены в фактическую себестоимость приобретенных товаров: ввозная таможенная пошлина таможенный сбор (3401руб.+ 1700 руб.) | 510 150 5101 | 41-13 41-13 | 68 76 |

| С расчетного счета уплачен НДС (на таможне) [(100 000 евро х 34,01) + 510 150 + 5101] х 18% | 704925 | 68 | 51 |

| Отражен НДС, уплаченный таможенному органу | 704 925 | 19-5 | 68 |

| Произведен налоговый вычет НДС, уплаченного на таможне и относящегося к принятым на учет импортным товарам | 704 925 | 68 | 19-5 |

| Начислена задолженность перевозчику по транспортной услуге: на стоимость доставки без НДС на сумму НДС | 152 542 27 458 | 41-13 19-3 | 76 76 |

| С валютного счета перечислена задолженность экспортеру (100 000 евро - 34,58 руб.). | 3 458000 | 60-2 | 52 |

| С расчетного счета перечислена задолженность перевозчику | 180 000 | 76 | 51 |

| Принята к вычету сумма «входящего» НДС, относящегося к оплаченной транспортной услуге | 27 458 | 68 | 19-3 |

| Принят к учету товар по фактической себестоимости (3 434 000 + + 510150 + 5101 + 152 542) | 4 101793 | 41-3 | 41-13 |

2.4 Учет расчетов по НДС на импортные товары

В бухгалтерии организации информация о налоговых обязательствах перед бюджетом по НДС формируется на счете 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по НДС при импорте товаров" как разница между суммами начисленного и возмещенного налога.

Как правило, основой для начисления НДС является таможенная стоимость импортных товаров, к которой добавляется таможенная пошлина, а по подакцизным товарам также и сумма акциза. Ставки НДС применяются в зависимости от вида ввозимого товара в соответствии со ст. 164 НК РФ в порядке, определенном Инструкцией о порядке применения таможенными органами Российской Федерации налога на добавленную стоимость в отношении товаров, ввозимых на территорию Российской Федерации, утвержденной приказом ГТК России от 7 февраля 2001 г. №131.

При внесении в бюджет НДС делаются следующие записи:

Дт 68 "Расчеты по налогам и сборам", субсчет " Расчеты с бюджетом по НДС при импорте товаров",

Кт 51 "Расчетные счета", 52 "Валютные счета".

Согласно п. 1 ст. 172 НК РФ суммы НДС, фактически уплаченные при ввозе товаров, подлежат вычету из бюджета после принятия на учет соответствующих товаров независимо от факта их оплаты поставщику. Основанием для совершения этой операции являются ГТД и платежные документы, подтверждающие уплату налога.

В случаях уплаты НДС в иностранной валюте к вычету принимается сумма, определяемая в рублевом эквиваленте по курсу Банка России, действующему на дату начисления налога.

При вычете НДС производится запись:

Дт 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по НДС при импорте товаров"

Кт 19 "Налог на добавленную стоимость по приобретенным ценностям", субсчет "НДС по импортным товарам".

В отдельных случаях уплата налога в бюджет может производиться без последующего вычета при:

— ввозе товаров с целью производства и/или реализации товаров (работ, услуг), не облагаемых НДС либо не являющихся объектом налогообложения;

— ввозе товаров, предназначенных для реализации за пределами Российской Федерации;

— ввозе товаров организациями, не являющимися плательщиками НДС либо освобожденными от обязанностей налогоплательщика.

В этих случаях суммы НДС, уплаченные импортером на таможне, подлежат включению в фактическую себестоимость приобретенных товаров.

Похожие работы

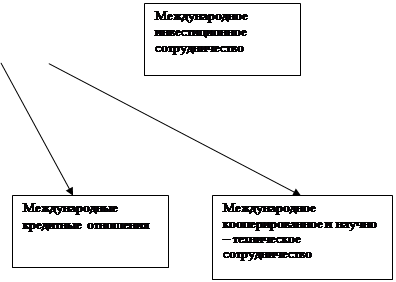

... о государственном регулировании внешнеторговой деятельности; содержащий сведения, необходимые для целей таможенного оформления и контроля. Рассматривая ВТК как основу внешнеэкономической деятельности предприятия, мы можем отметить, что: имеется в виду внешнеторговая составляющая ВЭД. Как уже отмечалось, ВЭД на сегодняшний день представляет собой вид деятельности, который содержательно включает ...

... услуг, отсутствии дополнительных денежных средств и т.д. 6. В деловом мире существуют более крупные и престижные (с более широкими возможностями для ведения внешнеэкономической деятельности) автотранспортные предприятия, чем ЗАО "Автокомбинат №41". При этом данное предприятие входит в пятёрку лучших автотранспортных предприятий (данного профиля) г.Москвы, что даёт преимущество перед конкурентами ...

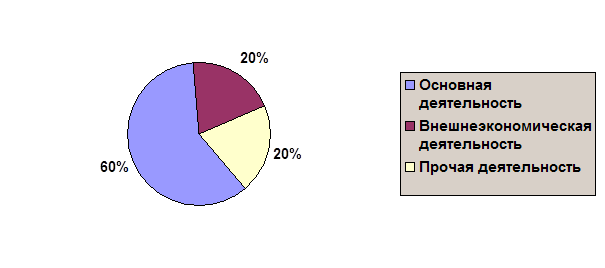

... от степени сложности продаваемой продукции, опыта внешнеэкономической деятельности, организационных форм сбыта продукции. 2. Организация внешнеэкономической деятельности на ООО «Массив» и перспективы ее развития Вид деятельности ООО «Массив» - закупка асбестовых резинотехнических изделий. С 2002 года предприятие сотрудничает с западногерманской фирмой “Триумф Интернационал АГ” в области ...

... развития предприятия Обеспечение выполнения обязательств по контрактам Освоение новых форм экономического сотрудничества Функции отдела внешнеэкономической службы: Подготовка и решение директором предприятия по стратегии развития внешнеэкономической деятельности. Координация действий соответствующих управленческих структур в сфере внешнеэкономической деятельности. Контроль за расходованием ...

0 комментариев