Навигация

Стратегічні інвестори

3. Стратегічні інвестори

Стратегічні інвестори здебільшого оцінюють вартість акцій підприємства вище, ніж портфельний інвестор.

Вони налаштовані на довгострокове співробітництво і прагнуть мати значні повноваження при прийнятті стратегічних і оперативних рішень (контрольний пакет акцій, як мінімум — місце в раді директорів); можуть вдаватися до непопулярних заходів, пов’язаних з реорганізацією, зміною стратегії підприємства.

Іноземні стратегічні інвестори намагаються створити канали збуту на закордонних ринках і шукають підприємства, що утримують значну частку ринку або конкретні права на її частку. Крім того, вони розраховують організувати виробництво з низькою собівартістю, знайти висококваліфіковану й відносно недорогу робочу силу. Іноді стратегічний інвестор може знайти нову технологію, одержати вигоду від взаємодії з підприємствами в інших країнах, зокрема можливість продажу продукції (якщо це постачальник) чи готове джерело сировини і матеріалів (якщо це покупець).

Найкращим напрямом інвестиційної діяльності для стратегічних інвесторів є підприємства середнього розміру, особливо коли сума інвестицій забезпечує одержання права голосу при прийнятті основних оперативних рішень.

Вітчизняні підприємства зацікавлені в інвестуванні стратегічним інвестором і розраховують одержати від нього:

— нову технологію, унікальне устаткування;

— знання ринку та галузі;

— доступ до каналів збуту на іноземних ринках;

— розширення асортименту продукції;

— визнання ринком торгової марки інвестора, своєї репутації;

— економію за рахунок зростання масштабів виробництва (ефект масштабу) при постачанні, виробництві та збуті;

— синергізм (ефект виробничого взаємодоповнення);

— постачання (якщо інвестор є постачальником) чи готовий ринок (якщо інвестор є покупцем);

— можливості навчання і здобуття досвіду роботи професіоналів;

— наступне фінансування.

Найприйнятнішою формою вкладення коштів для стратегічного інвестора є спільне підприємство. Інвестора приваблює чітка визначеність, статус окремої юридичної особи, відсутність зобов’язань у соціальній сфері, можливі податкові пільги. Інша сторона теж має вигоди від створення спільного підприємства, оскільки це дає змогу отримати фінансову і технологічну підтримку розвитку бізнесу, Д0’ помагає засвоїти зразки методів управління інших країн-Так, інвестиційні вливання з боку іноземного стратегічного інвестора німецької компанії «Крафт-Фудс» вивели на передові позиції ринку шоколадної продукції невелике українське підприємство — Тростянецьку шоколадну фабрику, яка нині випускає продукцію під маркою «Корона».

Однак у практиці вітчизняного господарювання частими були випадки створення, наприклад, спільних підприємств із метою залучення нової технології, а кінцевим результатом був підрив конкурентних позицій українського підприємства через недобросовісні дії іноземного інвестора.

Публічна емісія акцій і облігацій. Додатковий їх випуск і реалізація на фондовому ринку дає змогу підприємству диверсифікувати склад акціонерів (при тому, що жоден інвестор не має контрольного пакета акцій), збільшує ліквідність проданих акцій і є відмінною рекламою для підприємства у разі успіху. Однак публічна емісія акцій потребує додаткових витрат, пов’язаних з високою вартістю підготовки і витратами на емісію, рекламу тощо. Крім того, заздалегідь невідомо, скільки грошей буде отримано, якщо тільки акції не розміщені попередньо в одного чи декількох покупців. В Україні такий спосіб залучення фінансових коштів поки що застосовують рідко.

Підприємницьким суб’єктам слід виважено ставитися до вибору інвестора, оскільки від цього залежить не лише можливість реалізації інноваційного проекту із бажаними результатами, а й перспективи розвитку підприємства.

4. Фінансування інноваційної діяльності венчурним капіталом

За обмежених фінансових ресурсів підприємства доцільно використовувати принципово нові механізми залучення коштів в інноваційну сферу, серед яких важливу роль відіграє фінансування за участю венчурного капіталу.

Венчурний (ризиковий) капітал — якісно новий спосіб інвестування коштів великих компаній, банків, страхових, пенсійних та інших фондів в акції малих інноваційних фірм, що мають значний потенціал зростання і реалізують інноваційні проекти з високим рівнем ризику.

Обов'язковою умовою такого інвестування є участь інвестора в управлінні інноваційною фірмою і отримання Прибутків від продажу її акцій на фондовій біржі.

Він є своєрідним «фінансовим диверсифікатором», який акумулює кошти різних фінансових інститутів і вкладає їх у численні інноваційні проекти на різних етапах життєвого циклу нововведення, знижуючи ризик, пов'язаний із втратою інвестицій у разі невдачі проекту. За допомогою венчурних фондів заповнюються «мертві зони», нецікаві для великого монополістичного капіталу. Малі інноваційні фірми проникають у ці технологічні ніші. Отже, венчурний капітал є засобом освоєння новітніх науково-технічних досягнень завдяки сучасним формам міжфірмового співробітництва і кооперації та нетрадиційним джерелам фінансування малих наукомістких підприємств.

Венчурний капітал розширює можливості створення і розвитку нової продукції, прискорює інноваційні процеси, підвищує науково-технічний рівень виробництва, формує конкурентне середовище в сфері науки і наукового обслуговування. Він є тією частиною фінансового капіталу, яка формується за рахунок позичкового та акціонерного капіталів і спрямовується на фінансування інноваційного процесу переважно в тій його частині, яка забезпечує виробництво знань. Венчурний капітал пов'язаний із здійсненням ризикових проектів і забезпечує реалізацію вартості продукту інноваційних венчурних фірм.

Фінансування інноваційних проектів за участю венчурного капіталу активно використовують у країнах з розвинутою економікою. Фірми венчурного капіталу (інвестиційні венчурні фонди, венчурні капіталісти), так само як і банки, надають фінансові кошти, необхідні для інновацій. Однак банківське та венчурне фінансування суттєво різняться. Банки є кредиторами: вони очікують повернення позик з певним відсотком. До того ж підприємство зобов'язане надати банку гарантію своєчасного повернення кредиту. Іншим є механізм венчурного фінансування: фірми венчурного капіталу стають співвласниками підприємства, інвестують в нього капітал і отримують за це частку акцій. Банки надають перевагу короткостроковим позикам, а фірми венчурного капіталу роблять внески на довгостроковий період і не вимагають від підприємців банківських гарантій, а отже, беруть на себе значний ризик. Мета венчурного інвестора — вкладення коштів у підприємство, яке організовує роботу настільки ефективно, щоб через 5— 7 років після продажу акцій отримати суму, яка в 3—5 разів перевищила б початковий внесок.

Проблема отримання доходу на венчурний капітал тісно пов'язана з характером продукту інноваційних венчурних фірм і відносинами власності між суб'єктами венчурного капіталу. На ринку венчурного капіталу реалізовується додана вартість: венчурні капіталісти отримують дохід від реалізації своєї монополії на знання.

Створення і комерціалізація знань є ризиковою справою, що зумовлено:

— значним терміном створення наукового знання;

— неможливістю вирішення проблеми привласнення знання економічним та юридичним шляхом;

— непідготовленістю суспільства до практичного застосування нового знання;

— несформованістю ринку нового знання.

Плата за ризик, на яку розраховує венчурний інвестор, — це фактично рента, пов'язана з монополією венчурного інвестора на продукт венчурних інноваційних фірм, тобто знання.

Діяльність венчурних фірм характеризується певними особливостями:

1. Формується фірма за рахунок коштів індивідуальних та інституційних інвесторів, а управління нею здійснює призначена вкладниками компанія венчурного капіталу — висококваліфіковані спеціалісти у сфері інноваційного та фінансового менеджменту.

2. Акумульовані кошти фірма венчурного капіталу вкладає у ретельно відібрані інноваційні проекти шляхом придбання пакета акцій інноваційних підприємств, які ще не котируються на біржі. Здійснення венчурного фінансування на пайових, а не боргових засадах створює найсприятливіші умови для реалізації інноваційних задумів, надаючи підприємцям необхідний час для розроблення та даючи їм змогу уникнути фінансової відповідальності.

3. Венчурні капіталісти є активними інвесторами, тобто вони не залишають компанію після надання їй фінансових ресурсів, а беруть активну участь в управлінні нею, забезпечуючи корисними діловими порадами та необхідними зв'язками з фінансовими та бізнесовими структурами. Це дає можливість постійно контролювати ринкову кон'юнктуру, значно знижуючи ризик втрати доходів.

4. Венчурні капіталісти виходять із складу про інвестованої ними компанії через продаж належного їм пакета акцій у час досягнення ними такої вартості, яка б свідчила про перетворення компанії-початківця на компанію, спроможну розвиватися самостійно. Тобто доходами венчурної фірми є різниця між початковою ціною акцій підприємства та її величиною на завершальному етапі інвестицій.

Це забезпечує особисту мотивацію для венчурного інвестора в якісному зростанні підтриманих ним підприємств.

Отже, фінансові кошти вкладаються у венчурний бізнес без матеріального забезпечення і без гарантії з боку «венчура» (на страх і ризик власників капіталу). Тобто інвестори серйозно ризикують і в разі невдачі базової ідеї втрачають значні ресурси. Таке, на перший погляд, нетрадиційне для підприємців вкладення фінансових коштів пояснюється тим, що вони вірять в успіх венчурної діяльності і, не маючи умов для власних досліджень і комерційної реалізації перспективної технології, розраховують використати цю розробку для модернізації власної продукції з найменшим ризиком, мінімальними витратами часу і коштів. Крім того, за позитивного результату діяльності венчурної фірми інвестори отримують великий прибуток і багаторазово окуповують свої вкладення.

За оцінкою економістів, у 15% випадків капітал, вкладений у проект, цілком втрачається; 25% ризикових фірм несуть збитки протягом тривалішого часу, ніж передбачалося; 30% — дають невеликий прибуток; 30% — протягом декількох років багаторазово перекривають прибутком усі вкладені кошти. У 1986—1993 рр. доходи фондів ризикового капіталу в США в середньому в 10—20 разів перевищували суму вкладеного капіталу.

Залежно від інвестиційних перспектив виділяють три типи венчурних підприємств:

— низькопотенційні підприємства для венчурного капіталу, прибутки яких за 5 років становлять 50 млн. доларів. Такі підприємства не дуже привабливі для венчурних інвесторів, однак їх кількість на ринку сягає 90% усіх інноваційних підприємств;

— венчури середнього ринку, прибутки яких коливаються від 10 до 50 млн. доларів щорічно. Саме вони потребують участі венчурного капіталу;

— високопотенційні підприємства, які мають понад 50 млн. доларів щорічного прибутку впродовж 5 років. Вони найпривабливіші для венчурних інвесторів. Як правило, мають корпоративну форму власності і становлять 1% загальної кількості інноваційних підприємств.

У США існує понад 1,5 млн. венчурних компаній. До того ж високими є темпи виникнення нових фірм і ліквідації неефективних. У загальній кількості реципієнтів венчурного капіталу США надзвичайно висока частка високотехнологічних галузей (комп'ютери, програмне забезпечення, біотехнології, екологічні та медичні технології). Так, у 1998 р. ці галузі отримали 78% всіх інвестицій, завдяки чому в 2000 р. частка високих технологій у ВВП США становила 15—20%, а виробництво інформаційних технологій стало потужною галуззю американської промисловості. Величина венчурних інвестицій на душу населення в США у 2000 р. — 218 дол.; у Канаді —в 30 разів менша. За оцінками експертів Національної академії США, Європа поступається за темпами оновлення виробничих процесів США в 2 рази, а Японія — в 3 рази.

Кожна держава на певному етапі свого розвитку, зрозумівши переваги малого підприємництва в галузі впровадження нових технологій, стала активно заохочувати численні венчурні проекти. Наприклад, у 70—80-ті роки XX ст. у США підприємливі люди масово ідуть у самостійний бізнес. Тому в США в 1980 р. було прийнято закон про стимулювання інвестицій у малий бізнес, який дозволив публічні емісії акцій фондів венчурного капіталу у формі партнерств, що обмежувало їх фінансові можливості. Венчурний капітал став акумулювати джерела нетрадиційних фінансових інститутів — пенсійних і взаємних фондів, які також виявили інтерес до вкладення капіталів у венчурні компанії. Усе це сприяло не тільки прискоренню процесу «зростання» ідей і капіталу, а й створенню ринків збуту нової продукції, інвестиції у виробництво якої живлять ринок цінних паперів.

Прийняття низки законодавчих актів щодо підтримки венчурного підприємництва сприяло також пожвавленню кон'юнктури первинної емісії (випуску) акцій венчурних підприємств. Фонди венчурного капіталу у США мають пільги — зниження ставки оподаткування на доходи цих фондів від операцій з цінними паперами. Це, в свою чергу, збільшило обсяг коштів, вкладених в інноваційні проекти.

Основними причинами бурхливого розвитку венчурного фінансування в США в останні десятиліття XX ст. є передусім високий розвиток фондових ринків, значне фінансування наукових досліджень університетів США від державного та приватного секторів, які достатньо мобільні, орієнтовані на конкуренцію і мають високу мотивацію до комерціалізації своїх наукових розробок.

Венчурне фінансування є невід'ємною частиною технопарків, технополісів та інкубаторів.

Першим фондом венчурного капіталу в нашій державі був фонд «Україна», створений у 1992 р. Він здійснив інвестиції в понад ЗО вітчизняних компаній на загальну суму до 10 млн. дол. США. У 1994 р. розпочав свою роботу Western NIS Enterprise Fund (з капіталом 150 млн. дол. СІЛА), а в 1998 р. — Black Sea Fund (належить до складу компанії з управління активами Global Finanse), загальний капітал якого становить приблизно 60 млн. дол. США. У цьому ж році було створено компанію Evroventures Ukraine (з капіталом ЗО млн. дол. США). Велика частка фінансування названими фондами (за винятком Western NIS Enterprise Fund) здійснюється за рахунок Європейського банку реконструкції та розвитку.

Експерти оцінюють загальну суму залученого цими фондами капіталу в межах 200—300 млн. дол., але фактично інвестовано не більше 100 млн., що становить приблизно 2 дол. на особу. Щорічні надходження до венчурних фондів Західної Європи в останні роки становлять 50—60 дол. на людину.

Одним із найактивніших венчурних фондів, що діють в Україні, є фонд Western NIS Enterprise Fund. Він реалізує широку програму інвестицій у приватний бізнес шляхом внесків до статутного фонду, кредитів, лізингу, технічної допомоги та інших заходів, які сприяють розвиткові малих і середніх приватних підприємств. Підтримка цих підприємств здійснюється за прямого вкладення капіталу (у формі прямих інвестицій розміром 1—7,5 млн. дол. США), а також надання необхідних управлінських засобів, які мають сприяти оптимальній трансформації даних підприємств у ринкові умови. За сприяння Фонду до компанії залучають провідних фахівців, запроваджують правила та процедури корпоративного управління й оперативного менеджменту, а також інформаційні системи управління. Комплекс цих заходів — невід'ємна частина системи пост-інвестиційного моніторингу (тривалого нагляду за об'єктом інвестування), здійснюваного Фондом. Стратегія його полягає в прямих інвестиціях (безпосереднє придбання простих акцій) та інвестиціях у боргові цінні папери приватних підприємств із перспективою їх зростання. Прибуток від прямих інвестицій Фонду в розмірі від 1 до 10 млн. дол. США використовують передусім для реструктуризації та розширення діяльності підприємств. Пріоритетними для інвестування Фонду стали підприємства харчопереробної промисловості, з виробництва будівельних матеріалів і підприємства легкої промисловості, а також фінансових послуг інформаційних технологій.

За час свого існування Фонд здійснив 36 інвестицій (прямих і таких, що містять елементи прямого інвестування) на загальну суму 77 млн. дол. США у 25 компаній в Україні та Молдові. У рамках програми кредитування малого підприємництва Фонд шляхом прямого кредитування додатково надав 3,8 млн. дол. США 67 українським малим підприємствам. На початку своєї діяльності він виділив майже 5 млн. дол. США для прямого кредитування та фінансування лізингових операцій малих підприємств в Україні. Кредити надавалися в розмірах від 10 до 100 тис. дол. США за ринковими відсотковими ставками терміном до двох років для придбання прогресивного обладнання.

Серед компаній, що успішно скористалися допомогою Фонду, відома кондитерська фабрика «АВК» (після інвестиції Фонду в 1999 р. на придбання нового виробничого обладнання обсяги продажу продукції в 1997—2001 р.р. збільшилися у 2,7 раз, а надходження внаслідок цього зросли на 66%); компанія з виробництва фасадної цегли «Слобожанська будівельна кераміка» (обсяги продажу в 1998—2001 рр. збільшились у 5,3 раз, а надходження від реалізації — майже в 9 разів); компанія з виробництва морозива «Троянда-Експрес» (зростання цих показників компанії склали відповідно — 2,4 раз та 33%). За даними Державної комісії з цінних паперів та фондового ринку Фондові належать, наприклад, пакети таких українських компаній: «Сокол» — 46,1%, «АВК» — 25,1, «Ланінвест» — 58,26, «Кухар» — 87,1, «Світанок» — 28, «СБК» — 90,5%.

Протягом останніх двох років венчурні компанії, що функціонують на ринку України, розробили свої правила пошуку перспективних партнерів.

1. Оцінювання ринку з погляду місткості, конкуренції, сприйнятливості до інноваційних продуктів (найперспективнішими для прямих інвестицій у розмірі до 10 млн. дол. в Україні є харчова (переробна) галузь, виробництво різних будівельних матеріалів, упаковки, роздрібна торгівля та фінансовий сектор).

2. Вивчення потенційного партнера, який повинен претендувати на позиції лідера у своєму сегменті. Серед вимог Інвестора можуть бути: призначення представника венчурного фонду на посаду голови спостережної ради компанії, фінансового директора; введення до ради директорів представників венчурного фонду; обов'язкове узгодження венчурним фондом витрат, що перевищують визначену Уму, а також ключових рішень (про додатковий випуск акцій, позику банківських кредитів тощо); обов'язкове узгодження з венчурним фондом питань про звільнення топ-Менеджерів.

Похожие работы

... основним ресурсом її економічного зростання. На сьогодні істотно зростає значення як науково-дослідної діяльності, так і конструкторських, і експериментально-дослідних розробок для здійснення інноваційних процесів. Нині державна інноваційна політика та механізм її реалізації залишаються досить проблематичними. Україна прийняла ряд законодавчих документів, що в цілому відповідають правовим актам, ...

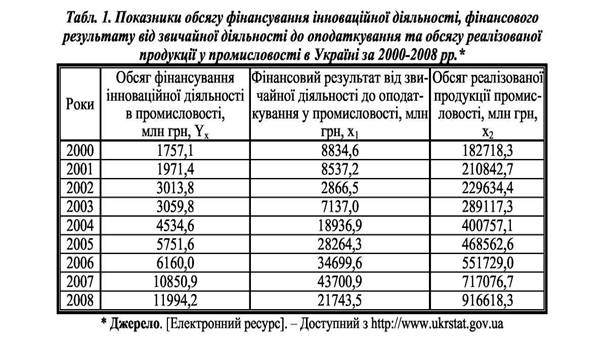

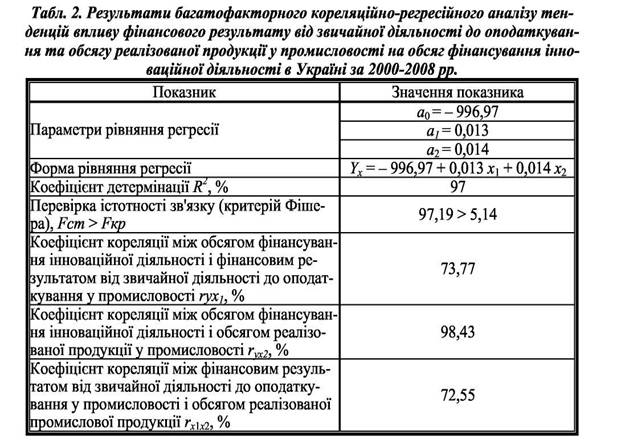

... інноваційну продукцію, послуги, забезпечують фінансування інноваційних процесів за рахунок власних коштів. Тому доцільним є визначення факторів, які мають прямий вплив на обсяг фінансування інноваційної діяльності у промисловості України за такими показниками: • фінансовий результат від звичайної діяльності до оподаткування в промисловості; • обсяг реалізованої промислової продукції. Для ...

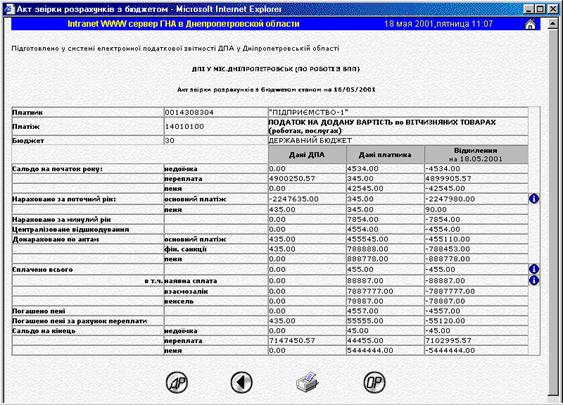

... є організація захисту комерційної таємниці в організації. 2. Дослідження інноваційного процесу в ЗАТ «Інформаційні та технологічні системи» за даними дослідницького етапу впровадження інноваційного проекту «WEB – технологія подання звітності платниками податків в податкові інспекції» 2.1 Загальна характеристика ЗАТ «Інформаційні та технологічні системи» (ЗАТ «ІТС») та його продукції ...

... теоретико-історичного аналізу і використанням сучасної аналітичної технології сформовано методологічні засади дослідження передумов, закономірностей та особливостей формування, упровадження та вдосконалення маркетингу на ринку інноваційних товарів. Результатом поглибленого дослідження теорій економічного розвитку та теорій інновацій, їх сучасних проявів стало виявлення тенденції до трансформації ...

0 комментариев