Навигация

Стимулирующая и сдерживающая фискальная политика

1.2 Стимулирующая и сдерживающая фискальная политика

В зависимости от состояния экономики и стоящих перед правительством целей фискальная политика может носить стимулирующий или сдерживающий характер.

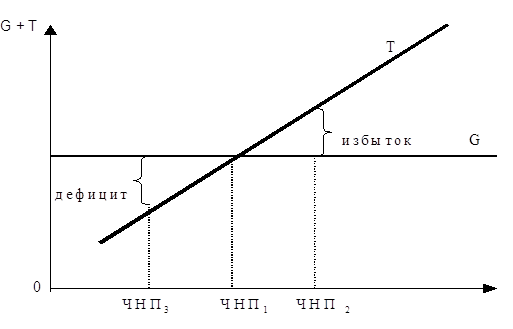

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) осуществляется в период спада, депрессии. Она предполагает снижение налогов и увеличение государственных расходов, что ведет к возникновению или увеличению бюджетного дефицита.

В краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер.

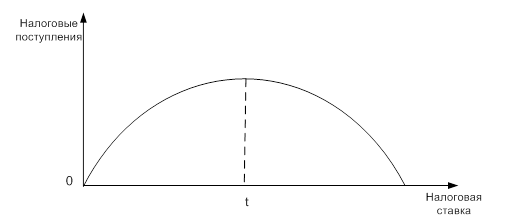

В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала.

Для лучшего понимания сути фискальной экспансии рассмотрим следующий пример.

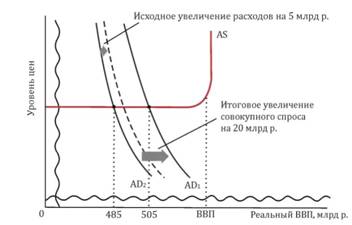

На рис. 1.1, мы предполагаем, что резкое снижение инвестиционных расходов привело к смещению кривой совокупного спроса в экономике от AD1 до AD2. Возможно, перспективы получения прибылей от инвестиционных проектов стали более туманными, поэтому инвестиционные расходы и совокупный спрос значительно сократились. В результате этого реальный ВВП уменьшился с 505 млрд. р. — величины, близкой к уровню производства при полной занятости, — до 485 млрд. р. Это падение реального производства на 20 млрд. р. сопровождалось ростом безработицы, поскольку для производства меньшего объема продукции требуется меньше рабочей силы.

Рис. 1.1 Стимулирующая фискальная политика

Такая экономика находится в фазе спада с сопутствующей ему циклической безработицей. Что в этих обстоятельствах должно предпринять правительство? У него есть три основные возможности проведения фискальной политики:

1) увеличение государственных расходов;

2) сокращение налогов;

3) сочетание увеличения государственных расходов и сокращение налогов.

Если бюджет сбалансирован, то фискальная политика в период спада должна быть направлена на создание бюджетного дефицита, т. е. на превышение государственных расходов над налоговыми поступлениями [7, c. 26].

1. Увеличение государственных расходов. При прочих равных условиях увеличение государственных расходов приведет к смещению кривой совокупного спроса вправо, как показано на рис. 1.1 — от AD2 до AD1. Чтобы понять, почему это происходит, предположим, что для ослабления спада правительство выделяет дополнительные 5 млрд. р. на строительство шоссейных дорог, систем спутниковой связи и др. Представляем эти дополнительные 5 млрд. р. государственных расходов горизонтальным отрезком между AD2 и пунктирной нисходящей линией, расположенной справа от AD2. При любом уровне цен реальный объем производимого продукта, на который предъявлен спрос (величина спроса), становится на 5 млрд. р. больше, чем до увеличения государственных расходов.

Но кривая совокупного спроса смещается вправо, до AD1, т. е. спрос увеличивается больше чем на 5 млрд. р. дополнительных государственных расходов. Это происходит потому, что эффект мультипликатора приумножает первоначальное изменение спроса с каждым следующим циклом новых потребительских расходов. Если ПСП в экономике составляет 0,75, то простой мультипликатор равен 4. Кривая совокупного спроса сдвигается вправо на расстояние, в 4 раза превышающее длину отрезка, который представляет увеличение государственных расходов на 5 млрд. р. Данное увеличение совокупного спроса происходит в пределах горизонтального отрезка кривой совокупного предложения, поэтому мультипликатор действует в полную силу и реальный объем производства возрастает в 4 раза. Заметим, что реальный объем производства подскочил до 505 млрд. р., т. е. возрос на 20 млрд. р. по сравнению с уровнем 485 млрд. р., наблюдавшимся во время спада. Одновременно сокращается безработица, так как фирмы вновь нанимают работников, уволенных в период спада [7, c. 28].

2. Снижение налогов. Есть и альтернативный путь: для того чтобы кривая совокупного спроса сдвинулась вправо от AD2 до AD1, правительство может снизить налоги. Предположим, правительство сократило индивидуальный подоходный налог на 6,67 млрд. р., в результате чего располагаемый доход увеличился на такую же величину. Потребление возрастет на 5 млрд. р. (0,75·6,67 млрд. р.) , а сбережения увеличатся на 1,67 млрд. р. (0,25·6,67 млрд. р.).

В данном случае горизонтальный отрезок между AD2 и пунктирной нисходящей линией на рис. 1.1 представляет исходное увеличение потребительских расходов, равное 5 млрд. р. Снова идёт речь, о «первоначальном», или «исходном», увеличении потребительских расходов, потому что благодаря эффекту мультипликатора оно возрастает в последующих циклах расходов. Кривая совокупного спроса сдвинется вправо на величину, в 4 раза превышающую первоначальное увеличение потребления на 5 млрд. р., обусловленное снижением налогов. Реальный ВВП возрастет на 20 млрд. р. — с 485 млрд. р. до 505 млрд. р., а это означает, что мультипликатор равен 4. Соответственно увеличится и занятость.

Для одинакового сдвига кривой совокупного спроса вправо снижать налоги надо на большую сумму, чем увеличивать государственные расходы. Это объясняется тем, что какая-то доля сокращения налогов вызывает увеличение сбережений, а не потребления. Чтобы увеличить первоначальное потребление на определенную сумму, правительство должно снизить налоги на величину, превышающую эту сумму. При ПСП, равной 0,75, для будущего увеличения потребления на 5 млрд. р. налоги должны быть сокращены на 6,67 млрд. р., поскольку 1,67 млрд. р. идет на сбережения (а не на потребление). Если бы ПСП составляла, скажем, 0,6, то для первоначального увеличения потребления на 5 млрд. р. налоги надо было бы сократить на 8,33 млрд. р. Чем меньше величина ПСП, тем большее снижение налогов требуется для того, чтобы добиться определенного увеличения потребления и определенного сдвига кривой совокупного спроса.

3. Сочетание увеличения государственных расходов и снижения налогов. Правительство может одновременно увеличивать государственные расходы и сокращать налоги, чтобы вызвать желаемый первоначальный рост расходов и, в конечном счете, увеличить совокупный спрос и реальный ВВП. В экономике, представленной на рис. 1.1, государство могло бы увеличить свои расходы на 1,25 млрд. р. и в то же время снизить налоги на 5 млрд. р. Такое сочетание приведет к искомому результату — первоначальному увеличению расходов на 5 млрд. р.[7, c. 29].

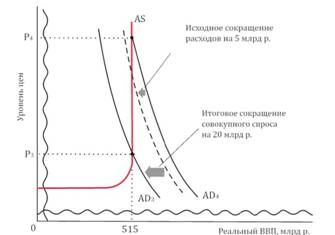

Рис. 1.2 Сдерживающая фискальная политика

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) осуществляется в период бума и инфляции, имеет своей целью ограничение циклического подъема экономики и снижение государственных расходов, повышение налогов и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер.

В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции (спад, или значительное замедление экономического развития), особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда [6, с. 283].

Затяжная стагфляция на фоне неэффективного управления государственными расходами создает предпосылки для разрушения экономического потенциала.

На рис. 1.2 обращаем своё внимание на вертикальный отрезок кривой совокупного предложения. Во-первых, допустим, что сдвиг кривой совокупного спроса от AD3 до AD4, на вертикальном отрезке кривой совокупного предложения повысил уровень цен с Р3 до Р4. Это увеличение совокупного спроса может быть, например, результатом резкого роста инвестиционных расходов или чистого экспорта. Если правительство собирается контролировать инфляцию, то его фискальные меры должны носить совершенно иной характер по сравнению с теми, которые оно применяло для борьбы со спадом. В подобном случае правительство может:

1) сократить государственные расходы;

2) повысить налоги;

3) использовать два первых варианта в сочетании.

Когда экономика сталкивается с инфляцией спроса, фискальная политика должна быть направлена на создание бюджетного избытка, т. е. на превышение налоговых поступлений над государственными расходами.

1. Сокращение государственных расходов. Правительство может сократить свои расходы для замедления темпов или полной ликвидации инфляции, что изображено на рис. 1.2, где горизонтальный отрезок между AD4 и пунктирной линией указывает на сокращение государственных расходов на 5 млрд. р. Это уменьшение расходов сместит кривую совокупного спроса влево от AD4 до AD3, если процесс действия мультипликатора будет завершен. При условии, что цены обладают гибкостью к понижению, они возвратятся на уровень Р3, т. е. на уровень до начала инфляции. Реальный объем производства останется на уровне максимальных производственных возможностей — 515 млрд. р.

В реальной экономике цены «устойчивы» к понижению, поэтому, чтобы сдержать инфляцию, надо помешать росту уровня цен, а не пытаться снижать их до прежнего уровня. Обычно инфляция спроса постоянно сдвигает кривую совокупного спроса вправо. Следовательно, цель фискальной политики — остановить эти сдвиги, а не восстанавливать прежний, более низкий уровень цен. Тем не менее, рис. 1.2 выявляет основной принцип: сокращение государственных расходов может сдержать инфляцию спроса.

2. Повышение налогов. Точно так же, как правительство снижает налоги для увеличения потребительских расходов, оно может прибегнуть к повышению налогов для сокращения потребительских расходов. Если ПСП в экономике составляет 0,75, как на рис. 1.2, правительство должно повысить налоги на 6,67 млрд. р., чтобы потребление уменьшилось на 5 млрд. р. При повышении налогов на 6,67 млрд. р. сбережения сократятся на 1,67 млрд. р. (0,25 · 6,67 млрд. р.), и это сокращение сбережений по определению не является уменьшением расходов. Но повышение налогов на 6,67 млрд. р. приведет к сокращению потребительских расходов на 5 млрд. р. (0,75·6,67 млрд. р.), что выражено отрезком между кривой AD4 и пунктирной линией слева от нее. Благодаря эффекту мультипликатора совокупный спрос сместится влево на 20 млрд. р. при любом уровне цен (4·5 млрд. р.), а уровень цен упадет с Р4 до Р3. Это обеспечит контроль за инфляцией спроса.

3. Сочетание сокращения государственных расходов и повышения налогов. Для уменьшения совокупного спроса и контроля за инфляцией правительство может прибегнуть к сочетанию сокращения государственных расходов и повышения налогов.

2. ДИСКРЕЦИОННАЯ ФИСКАЛЬНАЯ ПОЛИТИКА

2.1 Государственные закупки. Мультипликатор государственных закупок

Дискреционная политика – это сознательное манипулирование законодательной властью налогообложением и государственными расходами с целью воздействия на уровень экономической активности. Речь идёт о воздействии, оказывающем виляние на изменения объёма производства, занятости, уровня цен и ускорение экономического роста. В этом определении важно обратить внимание на то, что законодательные органы действуют целенаправленно, принимая соответствующие законы, касающиеся объёма государственных расходов, ставок налогообложения, введения новых налогов и т.п. [12, с. 589]

Основными инструментами дискреционной фискальной политики являются:

Осуществление за счет средств государственного бюджета программ занятости, ставящих своей целью обеспечение безработных работой;

Реализация социальных программ, которые включают в себя выплату пособий по старости, инвалидности, пособий малоимущим семьям, расходы на образование. Эти программы позволяют поддерживать совокупный спрос и стабилизировать экономическое развитие, когда сокращаются доходы и обостряется нужда.

Изменение объема налоговых изъятий путем введения или отмены налогов или изменения налоговой ставки. Меняя налоговую ставку, правительство может удержать доходы от сокращения в период спада или наоборот, снизить располагаемый доход в период бума. Изменение налоговой станки может быть использовано также в целях воздействия на инфляцию;

Государство может оказывать на экономику прямое и косвенное влияние. Прямое воздействие осуществляется через изменение величины государственных закупок, поскольку они непосредственно включены в формулу совокупного спроса (AD = С + I + G), являясь компонентом совокупных расходов. Косвенное — через изменение величины налогов и трансфертов (в том числе субсидий), поскольку они не входят в формулу совокупного спроса и воздействуют на экономику опосредованно — через изменение величины потребительских (Q) и инвестиционных расходов (I).

Используя кейнсианскую модель макроэкономического равновесия, рассмотрим механизм воздействия дискреционной фискальной политики.

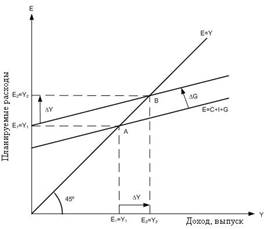

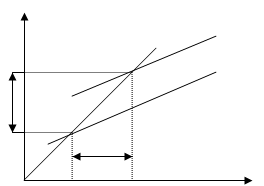

Экономика находится в равновесии, если фактические расходы (Y) равны планируемым (Е). В закрытой экономике Е - С + I + G, а равновесие достигается в точке А, где Y=Е (рис.2.1).

Рис. 2.1 Влияние увеличения государственных расходов на доход

Рассмотрим воздействие изменения государственных расходов. При росте государственных расходов на ∆ G кривая планируемых расходов сдвигается вверх на величину, равную ∆G, равновесие перемещается из точки А в точку В, объем производства увеличивается с Y1 до У2 на величину ∆ Y, причем ∆ Y больше ∆ G (рис. 2.1). Отношение ∆ Y/∆ G изменения национального дохода к вызвавшему его изменению государственных расходов называется мультипликатором государственных расходов.

Мультипликативный процесс начинается, когда расходы возрастают на ∆G, что означает увеличение дохода па эту же величину, что в свою очередь увеличивает потребление на mрс ∆ G (в соответствии с функцией потребления

С = а + mрс · Y,

где mрс - предельная склонность к потреблению). Этот рост вновь увеличивает расходы и доход, а это приводит к увеличению потребления на mрс2 · DG и т.д. Совокупный эффект равен:

первоначальное изменение расходов = ∆ G;

первое изменение потребления = mрс · ∆ G;

второе изменение потребления = mрс2 · ∆ G;

третье изменение потребления = mрс3 · ∆ G;

∆ У= ∆ G· (1 + mрс + mрс2 + mрс3 +...).

Мультипликатор государственных расходов:

![]()

Основным фактором, определяющим величину мультипликатора, является предельная склонность к потреблению mрс. Чем больше mрс, тем более крутая кривая планируемых расходов Е и тем больше величина мультипликатора государственных расходов [7, с. 91].

Похожие работы

... по наличному денежному обращению; • предоставление льгот лишь при условии полной уплаты налогов в предыдущем году. [19. стр. 121-123] Заключение. Подводя итоги рассмотрения бюджетно-налоговой политики, я пришла к выводу, что воздействие на экономику государственных расходов и налогов противоречиво: с одной стороны, государственные расходы создают дополнительный платёжеспособный спрос и тем ...

... по оптимизации структуры своих портфелей в ответ на изменение доли и доходности какого-либо актива. [8, c.94] 3.Особенности формирования и реализации и бюджетно-налоговой политики в Республике Беларусь 3.1 Основные направления бюджетно-налоговой политики в Республике Беларусь Основные положения программы социально-экономического развития Республики Беларусь на 2006-2010 годы [8, c.117] ...

... и социальной инфраструктуры (социальное обеспечение, здравоохранение, просвещение, наука), выплату процентов по государственному долгу. ГЛАВА 2. БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА ГОСУДАРСТВА И ЕЕ ФУНКЦИОНАЛЬНАЯ РОЛЬ 2.1 Функции и концепции использования бюджета Бюджетная система выполняет три функции: 1) фискальная функция означает создание финансовой базы функционирования государства в ...

... сотрудничества государства и налогоплательщиков должны стать профессионализм и взаимная ответственность, высокая налоговая культура и налоговая дисциплина. 3.3 Основные направления налоговой политики К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы. В ходе проведенной в Российской Федерации налоговой реформы был отменен ряд ...

0 комментариев