Навигация

Строки притягнення юридичної особи до адміністративної відповідальності за порушення податкового законодавства

4. Строки притягнення юридичної особи до адміністративної відповідальності за порушення податкового законодавства.

Щодо строків притягнення юридичних осіб до адміністративної відповідальності, то деякі з вітчизняних дослідників, зокрема Бабяк А., Кротюк В., Іоффе А., Лук’янець Д., Кравченко Л. Та ін., вважають, що до юридичних осіб можливо застосовувати строки, передбачені ч.1 ст.38 КУпАП: адміністративне стягнення може бути накладено не пізніше ніж через два місяці з дня вчинення правопорушення, а при триваючому правопорушення - два місяці з дня виявлення.

Водночас у вітчизняній юридичній літературі висловлюється думка про недоцільність застосування зазначених процесуальних строків. Таке положення обґрунтовується тим, що певні правопорушення юридичних осіб (зокрема, за здійснення яких передбачено застосування фінансових санкцій) можуть бути виявлені органами Державної податкової адміністрації лише за результатами відповідних перевірок. Періодичність таких перевірок чітко визначена в законодавстві і є досить обмеженою, оскільки інакше буде практично паралізована діяльність господарюючих суб’єктів. Якщо ж застосовувати положення даної статті до юридичних осіб, то більшість правопорушень залишаються без відповідальності, оскільки строк притягнення їх до відповідальності дуже малий, що, в свою чергу, знизить ефективність державного впливу на правопорушників. Тому дослідники пропонують встановити інші строки, які робили б можливим оперативне виявлення контролюючими органами скоєних правопорушень і водночас відповідали нормальній роботі суб'єктів господарської діяльності [18].

Крім того, п.1.3 Рішення Конституційного Суду України, що досліджувалось раніше, зазначено, що положення частини першої статті 38 Кодексу України про адміністративні правопорушення, згідно з яким адміністративне стягнення може бути накладено не пізніш як через два місяці з дня вчинення правопорушення, а при триваючому правопорушенні - два місяці з дня його виявлення, слід розуміти так що передбачені цією статтею строки не застосовуються у випадках притягнення юридичних осіб до відповідальності за порушення податкового законодавства.

5. Відсутня єдина система санкцій, що мають застосовуватись до юридичних осіб різних форм власності, сфери діяльності юридичної особи, мети тощо за порушення податкового законодавства.

По-перше, санкції, встановлені КУпАП за правопорушення не можуть застосовуватись до юридичних осіб, тому що відповідно до цього кодексу юридична особа не є суб’єктом адміністративної відповідальності.

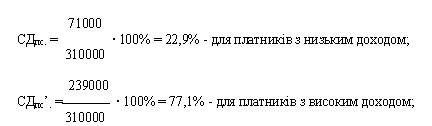

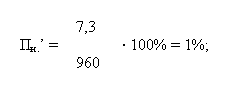

По-друге, санкції до фізичних та юридичних осіб навіть за одне й те саме порушення повинні бути різними, оскільки грошове стягнення, що є значним для фізичної особи не є таким для юридичної, тому стягнення реально не виконують покладену на нього превентивну функцію - тобто запобігання повторному вчиненню цією особою правопорушень та попередження вчинення проступків з боку інших осіб.

По-третє, деякі закони вказують, що встановлення розміру стягнення може визначатися в судовому порядку. Створивши єдину систему санкцій автоматично вирішується прогалина про встановлення суми стягнення в судовому порядку. Це дасть змогу вирішувати справи про притягнення юридичних осіб до адміністративної відповідальності в адміністративному, а не судовому порядку. Це також є вагомою перевагою в тому плані, що вдасться розвантажити суди шляхом адміністративного врегулювання спорів.

Таким чином, можна дійти висновку, що реформування адміністративного законодавства є нагальною потребою сьогодення. При цьому це законодавство, крім наукового, має також практичне значення, впливає на формування судової практики. Тому, з метою уникнення численних протиріч необхідно:

розширити коло суб’єктів адміністративної відповідальності за рахунок включення до нього юридичних осіб;

передбачити умови їх відповідальності і стягнення, які можуть накладатися за вчинення відповідних правопорушень;

встановити чіткий порядок притягнення до адміністративної відповідальності (визначити компетентні органи, строки притягнення та порядок оскарження рішень про накладення відповідних стягнень

встановити строки та санкції, що мають застосовуватись до юридичних осіб

Внесення відповідних змін до адміністративного законодавства дозволить уникнути застосування судами різних норм при вирішенні однорідних питань, а також плутанини, що виникає при накладенні санкцій за вчинення юридичними особами порушень у сфері валютного законодавства.

Отже, інститут адміністративної відповідальності юридичних осіб в Україні не працює через низку проблем, головною з яких є відсутність єдиного кодифікованого нормативно-правового акту, який в достатній мірі регулював би відносини пов’язані з притягненням юридичних осіб до адміністративної відповідальності за порушення податкового законодавства.

Висновок

На сьогоднішній день досить гостро постала проблема адміністративної відповідальності юридичних осіб за порушення податкового законодавства. Окремі законодавчі акти, прийняті в Україні за часи незалежності, зокрема ЗУ „Про державну податкову службу”, ЗУ "Про податок з власників транспортних засобів та інших самохідних машин і механізмів" та інші передбачають адміністративну відповідальність юридичними особами. Однак єдиний кодифікований нормативний акт з цього приводу відсутній. Це викликає спірні тлумачення окремих положень чинного законодавства, ускладнює його застосування а практиці, а також робить непростим проведення чіткої межі між адміністративною відповідальністю юридичних осіб та іншими видами відповідальності і державного примусу.

В роботі було досліджено погляди вчених, систематизовано законодавство в сфері адміністративної відповідальності юридичних осіб за порушення податкового законодавства, досліджено суб’єктний склад адміністративної відповідальності юридичних осіб та природа фінансових санкцій.

В теорії права адміністративною відповідальністю юридичних осіб визнається застосування до них різних фінансових санкцій, які мають штрафний характер, обмеження (припинення) діяльності та інших подібних заходів. Так, п.7 ст.11 Закону "Про Державну податкову службу в Україні" передбачає застосування до банків або юридичних осіб, фізичних осіб - суб'єктів підприємницької діяльності штрафу у розмірі двадцяти неоподатковуваних мінімумів доходів громадян за неповідомлення у встановлений законом строк про відкриття або закриття рахунків у банках.

Були запропоновані наступні напрямки удосконалення законодавства про адміністративну відповідальність юридичних осіб за порушення податкового законодавства:

розширити коло суб’єктів адміністративної відповідальності за рахунок включення до нього юридичних осіб;

передбачити умови їх відповідальності і стягнення, які можуть накладатися за вчинення відповідних правопорушень;

встановити чіткий порядок притягнення до адміністративної відповідальності (визначити компетентні органи, строки притягнення та порядок оскарження рішень про накладення відповідних стягнень;

встановити строки та санкції, що мають застосовуватись до юридичних осіб.

Внесення відповідних змін до адміністративного законодавства дозволить уникнути застосування судами різних норм при вирішенні однорідних питань, а також плутанини, що виникає при накладенні санкцій за вчинення юридичними особами порушень у сфері валютного законодавства.

Отже, інститут адміністративної відповідальності юридичних осіб в Україні не працює через низку проблем, головною з яких є відсутність єдиного кодифікованого нормативно-правового акту, який в достатній мірі регулював би відносини пов’язані з притягненням юридичних осіб до адміністративної відповідальності за порушення податкового законодавства.

Список літератури

1. Гончарук С.Т. Адміністративна відповідальність законодавством України: Навч. посібник. - К., 1995. - с.40.

2. Кодекс про адміністративні правопорушення: Закон Української РСР від 7.12.1984 р. // Відомості Верховної Ради УРСР. \ 1984. = додаток до № 51. - Ст.1122

3. Колпаков В.К. Адміністративне право України: підручник. - К.: Юрінкомінтер, 1999. - с.277-278.

4. Митний Кодекс України: Закон України від 7.12.1984 р. // Відомості Верховної Ради від 12 грудня 1991 р. - Ст.168

5. Кодекс торгівельного мореплавства: Закон України від 12.11 1993 р. // Відомості Верховної Ради від 12 листопада 1993 р.

6. Про державну податкову службу: Закон України від 24.12.1993 р. № 3813-ХІІ // Відомості Верховної Ради України. - 1994. - № 15. - Ст.84.

7. Про захист від недобросовісної конкуренції: Закон України від 12.05.2004 р. // Відомості Верховної Ради України. - 2004. - № 05. - Ст.128.

8. Про об’єднання громадян: Закон України від 03.07.2005 р. // Відомості Верховної Ради України. - 2004. - № 15. - Ст.73.

9. Стефанюк В., Голосніченко І., Михеєнко М. Інститут адміністративної відповідальності юридичних осіб: проблеми теорії і практики // Право України. - 1999. - № 9. - с.112

10. Новоселов В.И. Административная ответственность юридических лиц // Советская юстиция. - 1981. - № 23. - с.10.

11. Богун В.П. Правове регулювання розрахунків в іноземній валюті у зовнішньоекономічних відносинах: Автореф. дис… канд. юрид. наук: 12.00.04/Ін-т екон. - прав. досліджень НАН України. - Донецьк, 2001. - С.14.

12. Красіліч Н. Конкурентні відносини як об’єкт правового регулювання // Вісник Київського національного торговельно-економічного університету. - 2002. - № 1. - С.17.

13. Авер’янов В.Б. Адміністративне право України: доктринальні аспекти реформування // Право України. - 1998. - № 8.

14. Коваль Л.В. Адміністративне право: Курс лекцій (для студентів юрид. вузів та факультетів). - К.: Вентурі, 1996. - 208 с.

15. Миколенко А.И. Административный процесс и административная ответственность в Украине: Учебное пособие. - Харьков: Одиссей, 2006. - 351 с.

16. Коваль Л. Адміністративне право України: Курс лекцій. - К.: Основи, 1994. - 154 с.

17. Державне управління: Навчальний посібник. - К.: Знання-Прес, 2003. - 343, с.

18. Виконавча влада і адміністративне право. - К.: Ін-Юре, 2002. - 667, с.

19. Рішенням Конституційного Суду України щодо офіційного тлумачення положень п.22 ч.1 ст.92 Конституції України, ч.1 та 3 ст.2, ч.1 ст.38 КУпАП (справа про відповідальність юридичних осіб) // Вісник Конституційного Суду України. - 2001. - № 3.

20. Конституція України // Відомості Верховної Ради України. - 1996. - № 30.

21. Про систему валютного регулювання і валютного контролю: Декрет КМУ від 19.02.1993 р. № 15-93 // Відом. Верховної Ради України. - 1993. - № 17. - Ст.184

22. Адміністративне право України: Підручник. - К.: Юрінком Інтер, 2005. - 543, с.154

23. Про деякі питання практики вирішення спорів, пов’язаних із застосуванням валютного законодавства: оглядовий лист Вищого господарського суду України від 27.11.2001 р. № 01-8/1289 // Бухгалтерія. - 2001. - № 52/2.

24. Адміністративне право України. Академічний курс: Підручник. У 2-х томах / Ред. В.Б. Авер’янов (голова) та ін.; Нац. Академії Наук України, Ін-т держави і права ім. В.М. Корецького. - К.: Юридична думка, 2004 - Том 1: Загальна частина. - 583, с.

25. Про адміністративні проступки: Закон України Проект від 26.05.2004 р. № 5558

Похожие работы

... видворення за межі України іноземців і осіб без громадянства за вчинення адміністративних правопорушень, які грубо порушують правопорядок. Таким чином, за порушення податкового законодавства діючим законодавством України передбачена кримінальна, фінансова та адміністративна відповідальність. Особливістю відповідальності за порушення податкового законодавства є її компенсаційно-каральний характер ...

... населених пунктів, забезпечення в них чистоти і порядку, правила торгівлі на ринках, а також правила забезпечення тиші в громадських місцях, за порушення яких адміністративну відповідальність передбачено відповідно ст.ст.152, 159 і 182 КпАП (ст.26 Закону України "Про місцеве самоврядування в Україні") Викликає заперечення доцільність надання таких повноважень сільським та селищним радам. До того ...

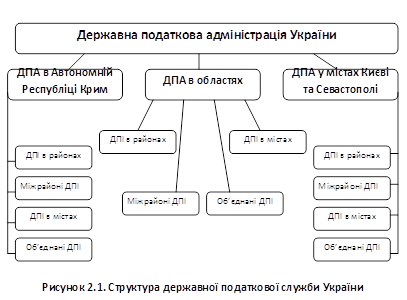

... розвитку соціальної сфери - традицій народу - географічне положення - клімат країни - інші фактори тому форми оподаткування однієї країни відрізняється від іншої. 2. Структура податкової системи ПС України складають загальнодержавні та місцеві податки, збори, платежі. Загальнодержавні податки встановлюються Верховною Радою України і справляється на всій території країни, а порядок їх ...

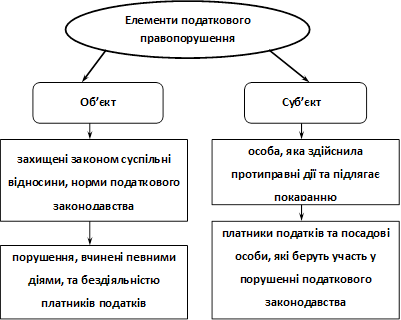

... ідками, що настали. Об'єктивна сторона податкового правопорушення характеризується протиправністю дії (бездіяльності) суб'єкта, за яке встановлена юридична відповідальність. Цей елемент складу податкового правопорушення характеризує зовнішні прояви правопорушення в об'єктивній дійсності (момент здійснення (закінчення) правопорушення, спосіб, повторність і т.д.). Система категорій, що охоплюють ...

0 комментариев